KBS khuyến nghị nắm giữ cổ phiếu VCB, giá mục tiêu 106,500 đồng/cp

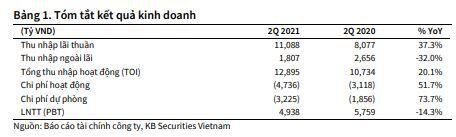

Trong Quý 2/2021, TOI của ngân hàng đã đạt mức 12,895 tỷ VND (+ 20.1% YoY) nhưng PBT chỉ ghi nhận mức 4,938 nghìn tỷ VND (-14.3% YoY) sau khi VCB đẩy mạnh trích lập dự phòng lên mức 3,225 nghìn tỷ (+ 73.7% YoY) do lo ngại về ảnh hưởng tiêu cực của dịch bệnh Covid-19 lên hoạt động của doanh nghiệp.

Cập nhật kết quả kinh doanh

VCB ghi nhận tăng trưởng PBT thấp hơn kì vọng trong Q2/2021 do tăng cường trích lập dự phòng

Thu nhập lãi thuần Q2/2021 tăng 37.3% YoY đến từ:

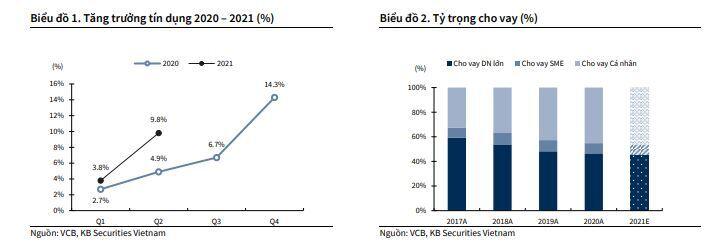

- Hoạt động tín dụng khởi sắc, tăng 9.8% YTD – cao hơn nhiều so với trung bình toàn ngành ở mức xấp sỉ 5.5% YTD. Trong đó, cho vay cá nhân (đặc biệt là hoạt động mua nhà) ghi nhận mức tăng nổi trội nhất +11.8% YTD, tiếp theo là cho vay SME tăng +9.8% YTD và DN lớn +8% YTD.

- Tăng trưởng tín dụng trong nửa cuối năm sẽ phụ thuộc nhiều vào “biến số” dịch bệnh Covid-19 và chúng tôi kì vọng mức tăng trưởng tín dụng 13 - 13.5% cho VCB đến từ (1) kì vọng nguồn cầu tín dụng phục hồi tốt trong Q4 khi diễn Covid-19 chuyển biến tích cực ở Việt Nam; và (2) kì vọng NHNN sẽ có thêm 1 đợt nới room tín dụng vào cuối năm để hỗ trợ nền kinh tế.

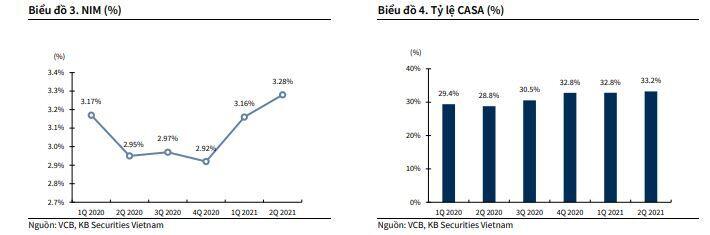

- NIM tiếp tục được cải thiện trong Q2 lên mức 3.28% (+12 bps QoQ) nhờ (1) tận dụng chi phí vốn thấp (giảm lãi suất huy động và tăng tỷ lệ CASA) để bù đắp việc giảm lãi suất cho vay ưu đãi cho khách hàng chịu ảnh hưởng bởi dịch Covid-19; và (2) tăng hệ số LDR.

- Tỷ lệ CASA tăng lên mức 33.2% - mức cao nhất trong vòng nhiều quý trở lại đây nhờ việc triển khai các gói phí dịch vụ thanh toán hướng tới khách hàng cá nhân; đồng thời tận dụng ưu thế CASA Doanh nghiệp tăng cao do ảnh hưởng bởi dịch bệnh. Chúng tôi kì vọng tỷ lệ CASA của VCB sẽ vẫn được duy trì ở mức cao, quanh 33% trong năm nay.

Dù vậy, với việc triển khai liên tiếp các đợt cắt giảm lãi suất hỗ trợ cho các DN chịu tác động bởi dịch bệnh Covid-19, chúng tôi hạ NIM của VCB trong năm 2021 xuống 2.8% từ 3.0% của năm 2020.

Thu nhập ngoài lãi Q2/2021 suy giảm 32% YoY chủ yếu do bút toán điều chỉnh giảm 850 tỷ VND sau khi ghi nhận 1,700 tỷ VND phí bancassurance trả trước của năm 2021 trong Q1/2021. Chúng tôi kì vọng việc ghi nhận phí này sẽ ổn định hơn trong nửa cuối năm.

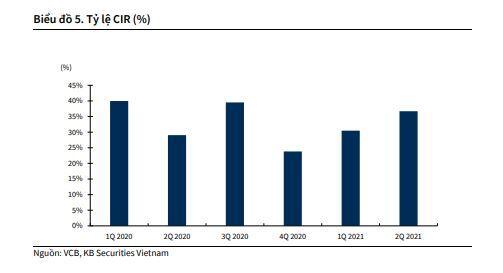

OPEX tăng 51.7% YoY do mức nền cùng kì năm ngoái thấp cũng như việc ghi nhận mức chi phí công vụ đáng kể. Tỷ lệ CIR tăng lên 36.7% trong Q2/2021

Chất lượng tài sản chưa có dấu hiệu suy giảm trong Q2/2021 nhưng VCB đã thận trọng tăng cường trích lập dự phòng

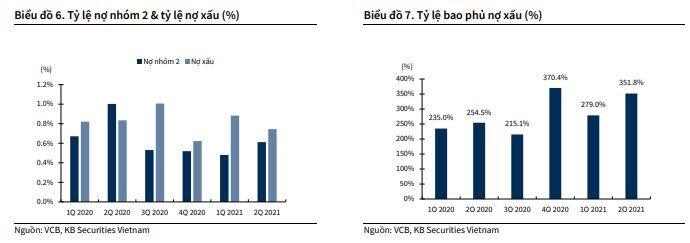

Tỷ lệ nợ xấu giảm xuống 0.74% trong Q2/2021 từ 0.88% của Q1 sau khi VCB xóa 618 tỷ VND nợ xấu. Tuy nhiên, trước diễn biến phức tạp của dịch bệnh Covid-19, VCB đã thận trọng gia tăng trích lập nợ xấu với chi phí ghi nhận 3,225 tỷ VND (tăng 73.7% YoY và 41.8% QoQ). Theo đó, tỷ lệ bao phủ nợ xấu (LLCR) tăng vọt lên mức 352% - mức cao nhất toàn ngành.

Dư nợ tái cơ cấu giảm 21% so với đầu năm xuống còn khoảng 4.1 nghìn tỷ đồng, tương đương 0.44% tổng dư nợ. VCB đặt kế hoạch trích lập dự phòng hết cho tất cả các vay tái cơ cấu theo Thông tư 03/2021 trong năm 2021.

Chính phủ cũng đã đồng ý bổ sung vốn Nhà nước hơn 7.600 tỷ đồng cho VCB, giúp tạo thêm nguồn lực để kinh doanh cho ngân hàng.

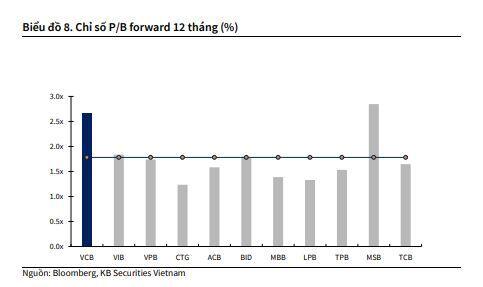

VCB hiện được giao dịch với mức giá P/B forward 12 tháng 2022 đạt 2.7x, cao hơn trung bình ngành (1.8x). Với vị thế là ngân hàng SOB top đầu, nợ xấu vẫn được kiểm soát tốt, chúng tôi cho rằng mức P/B forward 12 tháng này vẫn phù hợp với bối cảnh hiện tại.

Dự phóng kết quả kinh doanh năm 2021

Trong năm 2021, chúng tôi dự báo VCB sẽ ghi nhận TOI và PBT lần lượt ở mức VND 51,345 (+4.7% YoY) và VND 24,242 (+5.2% YoY) tương ứng với mức BVPS bằng VND 31,821 với các giả định:

- Tăng trưởng tín dụng hợp nhất ở mức 13%

- NIM giảm xuống mức 2.8%. Lãi suất cho vay giảm mạnh trong khi lãi suất huy động duy trì ổn định; tỷ lệ CASA ở mức 33%.

- Tỷ lệ NPL tăng nhẹ lên mức 0.8%

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận