HCM - Q2/2024: Bước vào chu kỳ mới

HCM đã ra bctc Q2 với những điều rất đáng kỳ vọng cho một chu kỳ tăng trưởng mới của công ty. Thay vì bảo thủ duy trì chính sách cẩn trọng cũng như chỉ tập trung vào khách hàng tổ chức thì HCM đã dần thay đổi để thích nghi với tình hình kinh doanh mới qua đó dần đưa công ty trở lại. Cụ thể hơn chúng tôi sẽ phân tích trong bài viết dưới đây để gửi tới quý nhà đầu tư quan tâm.

I. Kết quả kinh doanh

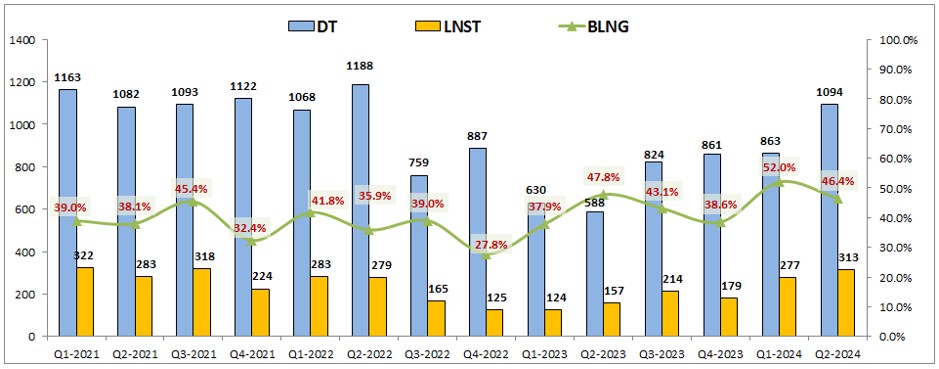

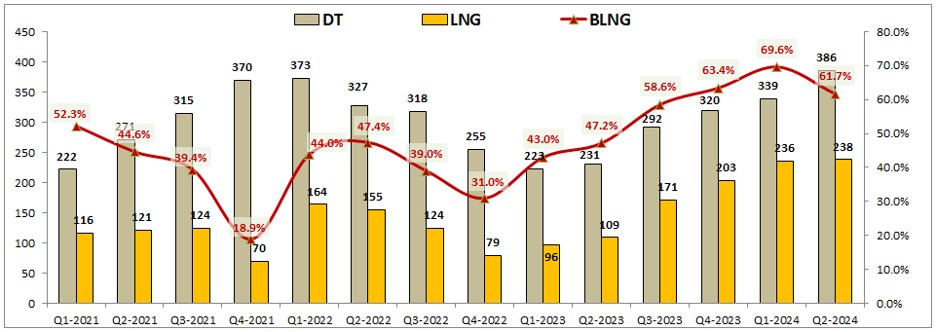

HCM đã công bố bctc Q2-2024 với doanh thu thuần đạt 1,094 tỷ đồng, tăng mạnh 86.2% yoy. Lợi nhuận sau thuế đạt mức 313 tỷ đồng, tăng 99.3% yoy. Đáng chú ý là tuy doanh thu của công ty chưa trở lại được vùng đỉnh năm 2022 nhưng lợi nhuận sau thuế của công ty đã trở lại mức tương đương với vùng đỉnh 2021-2022. Đây là mức đáng khen đối với HCM dù nếu so với cùng ngành thì hiện đã nhiều công ty vượt được vùng kết quả kinh doanh năm 2021-2022. (Hình 1)

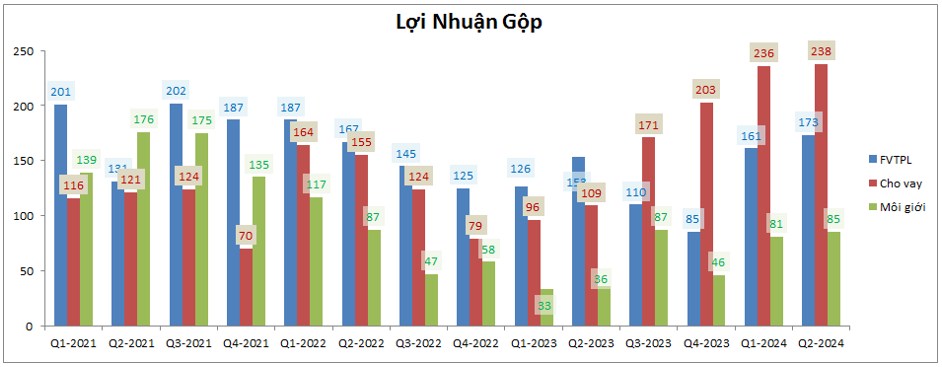

Bóc tách kết quả kinh doanh của công ty theo từng mảng chúng ta sẽ nhìn thấy rõ được mức độ đóng góp của từng mảng và quan trọng hơn là sẽ thấy sự chuyển biến trong tỉ trọng của từng mảng. Từ đó cũng thấy được sự dịch chuyển trong chiến lược kinh doanh của HCM thời gian gần đây.

Cụ thể trong 4 quý gần đây đóng góp chính vào sự phục hồi của HCM chính là mảng cho vay khi mức độ tăng trưởng là rất tốt và luôn đạt kết quả là quý sau cao hơn quý trước. Ngoài ra mảng cho vay cũng đã vươn lên chiếm tỉ trọng cao nhất về doanh thu và lợi nhuận của công ty thay vì mảng tự doanh như các giai đoạn trước. Thậm chí giai đoạn 2021-2022 khi mà kinh doanh đạt đỉnh thì dẫn dắt và chiếm tỉ trọng lớn nhất trong kết quả kinh doanh của HCM vẫn là mảng tự doanh chứ không phải cho vay. Còn hiện tại bức tranh đã có phần khác rất nhiều. (Hình 2)

HCM vẫn nổi tiếng với việc duy trì chính sách cẩn trọng trong kinh doanh, duy trì mức phí cao, không cạnh tranh về phí mà tập trung vào các nhóm khách hàng lớn, khách hàng tổ chức. Tuy nhiên sau chuỗi kinh doanh khó khăn vào cuối 2022-2023 và việc liên tiếp bị giảm thị phần thì có lẽ HCM đã phải suy nghĩ lại và thay đổi lại chiến lược kinh doanh trong thời gian gần đây để bắt nhịp với xu thế chung của ngành.

Điều này đã được công ty thông tin trong đại hội cổ đông năm 2024 cũng như bằng các hành động cụ thể để giúp công ty lấy lại thị phần quý thứ 3 liên tiếp. Cụ thể hơn về chiến lược cũng như tình hình kinh doanh từng mảng chúng tôi sẽ phân tích chi tiết trong phần dưới của bài viết.

II. Điểm nhấn đưa HCM trở lại chu kỳ tăng trưởng mới

1. Mảng cho vay

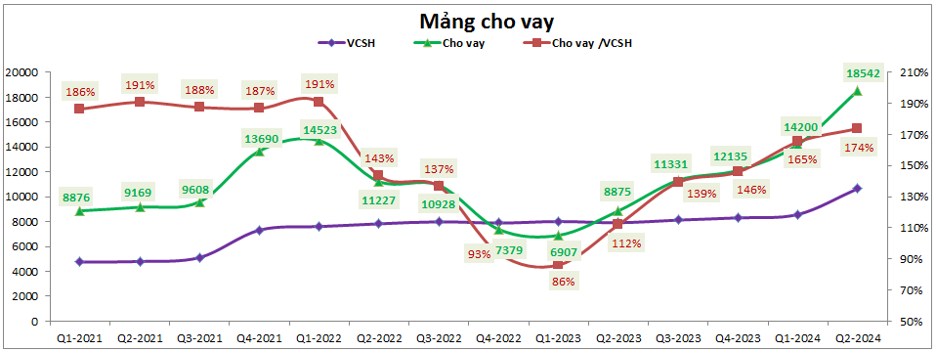

Đây chính là mảng mà HCM đã lựa chọn làm mũi nhọn cho chu kỳ tăng trưởng mới này thay vì mảng tự doanh như giai đoạn 2021-2022 trước đó. Kết thúc Q2-2024 tổng cho vay của HCM đạt 18,542 tỷ đồng, cao nhất trong lịch sử công ty và cũng đẩy tỉ lệ cho vay/VCSH lên 174%, còn cách mức trần cho phép khoảng 26% nữa. Tuy mức cho vay vượt đỉnh nhưng tỉ lệ cho vay/VCSH của HCM vẫn còn cách đỉnh 191% khá xa. Điều này là do HCM đã kịp thời tăng vốn trong Q2-2024 để qua đó giúp vốn chủ công ty tăng lên. (Hình 3)

Cụ thể, vào đầu Q2-2024 HCM đã hoàn tất phát hành hơn 178,179,234 cổ phiếu cho cổ đông hiện hữu với mức giá 10k/cp và qua đó giúp vốn chủ công ty sau Q2 tăng lên 10,663 tỷ đồng. Ngoài để đáp ứng điều kiện tăng thêm cho vay thì HCM cũng có thêm vốn giúp cho công ty tăng trưởng mạnh hơn mảng cho vay margin.

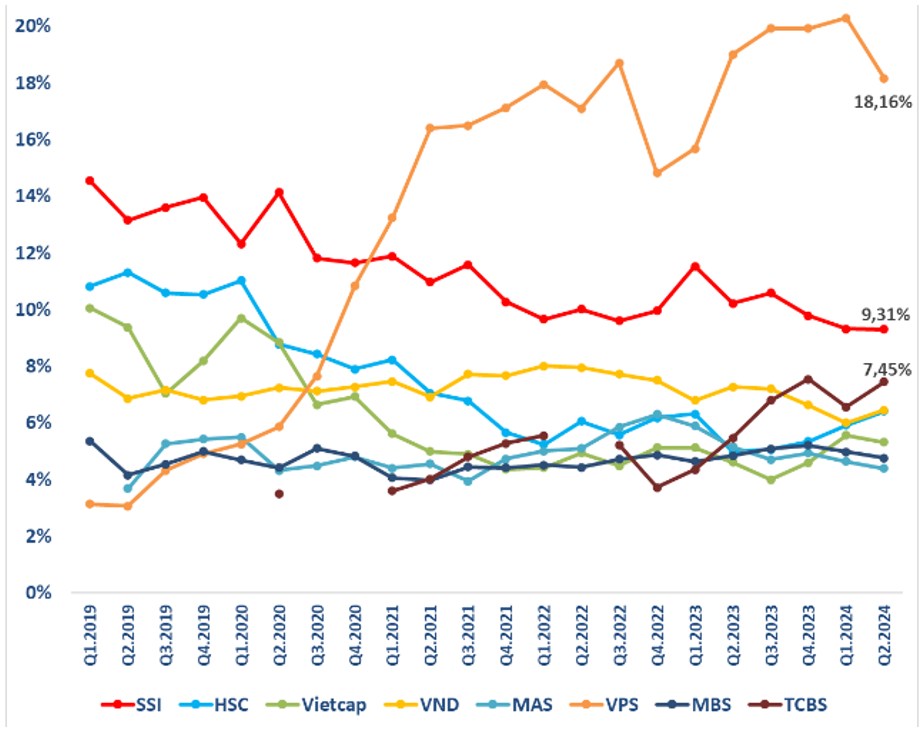

HCM vẫn nổi tiếng với việc kinh doanh thận trọng và đứng ngoài cuộc đua hạ phí giao dịch trong các năm trước. Nhưng đối mặt với việc thị phần ngày càng giảm sút, các mảng kinh doanh chính trước đó như tự doanh gặp nhiều khó khăn cũng như rủi ro khi mà thị trường chung qua thời kỳ tăng mạnh thì HCM đã phải dần chấp nhận thay đổi chính sách và đi theo xu hướng chung của ngành. Đó là đẩy mạnh mảng cho vay và đưa nó thành mảng kinh doanh chính của công ty. Cụ thể như hình dưới đây về thị phần môi giới, HCM đã bị giảm thị phần liên tục trong giai đoạn từ Q1-2020 cho tới Q2-2023 từ chính sách nói không với giảm phí cũng như không đẩy mạnh vào cho vay và đây cũng có thể coi là nước đi sai lầm của công ty trong giai đoạn 2020-2023. (Hình 4)

Nhận thấy điều này khi công ty đã bị văng từ top 2 thị trường xuống top 5, HCM đã quyết tâm thay đổi và dành lại thị phần, qua đó thúc đẩy cho giai đoạn trở lại mới tốt hơn. Cụ thể HCM đã có quý thứ 4 liên tiếp phục hồi về thị phần khi vào cuối Q2 đã nâng thị phần trên hose lên 6.17%, kỳ vọng sẽ sớm vượt VND ( 6.24% ) để vươn lên vị trí thứ 4 sau VPS SSI và TCBS. Để có được kết quả 4 quý liền tăng thị phần HCM đã có một số chính sách nổi bật sau:

Thay vì cứng nhắc giữ phí dịch vụ ở mức cao, hiện HCM đã điều chỉnh giảm phí theo hướng linh động và cạnh tranh hơn để thu hút khách hàng cá nhân bên cạnh khách hàng tổ chức. Công ty đặt mục tiêu trong năm 2024 sẽ tăng gấp đôi thị phần tại nhóm khách hàng cá nhân và sẽ tập trung vào nhóm khách hàng này.

Công ty chú ý và đẩy mạnh hơn hoạt động tăng vốn thay vì chậm trễ như các năm trước để giúp có nguồn vốn dùng cho hoạt động cho vay cũng như tăng vốn chủ của công ty.

Công ty có các chính sách khá đặc thù để giúp mở rộng thêm tệp khách hàng mới trong năm 2024 (khuyến mãi cho các tài khoản mở mới, chia hoa hồng cho môi giới nhiều hơn với các tài khoản mở mới để khuyến khích mở mới nhiều tài khoản, từ đó dần tiếp cận và tăng thị phần).

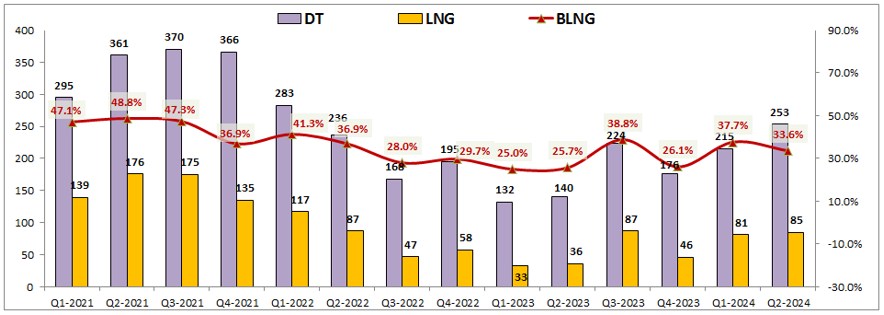

Với những chính sách khá rõ ràng và tập trung đã giúp kết quả kinh doanh mảng cho vay của HCM khởi sắc rất nhiều trong các quý gần đây: (Hình 5)

Trong các quý tới chỉ cần HCM vẫn duy trì chính sách nhất quán và tập trung đẩy mạnh mảng cho vay thì chúng tôi cho rằng công ty vẫn sẽ tiếp tục tăng trưởng tốt và hoàn toàn có thể vươn trở lại top 3 công ty lớn nhất.

Tuy nhiên có một điểm trừ khá lớn là hiện tại tỉ lệ cho vay/VCSH của HCM đã gần mức tối đa cho phép và chỉ cho vay thêm được khoảng hơn 2k tỷ đồng nữa trong khoảng 1 năm tới do công ty không còn kế hoạch tăng vốn nào nữa trong năm 2024. Có lẽ do công ty không nghĩ mảng cho vay lại tăng trưởng mạnh vậy trong thời gian qua. Chúng tôi cho rằng đây sẽ là bài toán cần công ty giải quyết sớm nếu không muốn bị kìm hãm tăng trưởng trong quý tới. Có thể công ty sẽ phải có thêm đợt tăng vốn trong thời gian tới bằng cách triệu tập đại hội cổ đông bất thường để xin tăng vốn.

2. Các mảng kinh doanh khác

Ngoài mảng cho vay thì HCM còn 2 mảng kinh doanh đáng chú ý nữa là tự doanh và môi giới. 2 mảng này không có nhiều điều đáng chú ý nhưng chúng tôi cũng sẽ điểm qua để chúng ta hiểu hơn về bức tranh kinh doanh của công ty:

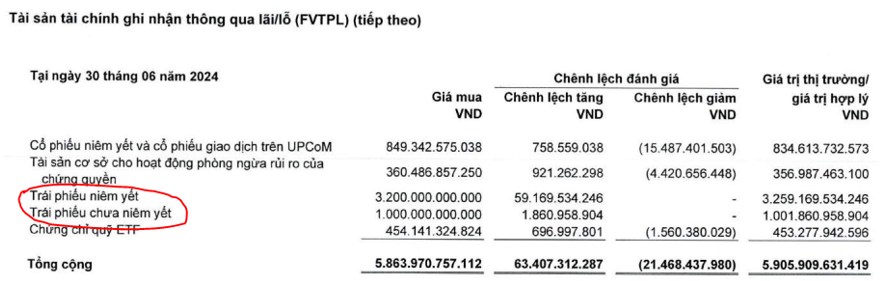

Đầu tiên là mảng tự doanh, tài sản mảng tự doanh trong Q2-2024 đã tăng mạnh từ 2,274 tỷ đồng cuối Q1 lên 5,906 tỷ đồng tại cuối Q2-2024. Khoản tiền tăng lên này chủ yếu được công ty đầu tư mới vào trái phiếu với mức tăng hơn 3,000 tỷ đồng bao gồm cả trái phiếu niêm yết và trái phiếu chưa niêm yết. Tỉ trọng cổ phiếu trong danh mục tự doanh là không quá nhiều với khoảng 835 tỷ đồng, chiếm khoảng 14% tổng tài sản tự doanh. Các cổ phiếu cũng khá dàn trải với rất nhiều mã chủ yếu thuộc VN30. (Hình 6)

Trong quá khứ HCM chủ yếu chỉ mua trái phiếu của BIDV với lãi suất khá thấp do tính an toàn cao, nhưng hiện tại công ty đã hướng sang chủ yếu là trái phiếu doanh nghiệp với lãi suất cao hơn và hiện thị trường trái phiếu cũng khá lành mạnh sau giai đoạn thanh kiểm tra. Điều này được kỳ vọng sẽ giúp lợi nhuận mảng tự doanh của HCM trong thời gian tới cũng sẽ tăng trưởng tốt nhờ hiệu quả hoạt động tốt hơn cũng như vốn dành cho mảng tự doanh cũng tăng mạnh.

Tiếp theo là mảng môi giới, do giảm phí giao dịch nên phần nào kết quả kinh doanh mảng môi giới cũng bị ảnh hưởng. Tuy nhiên HCM không giảm phí về 0 mà điều chỉnh theo hướng ưu đãi và linh động hơn để giảm ảnh hưởng quá nhiều tới mảng môi giới. (Hình 7)

Với chính sách ưu tiên phát triển mảng cho vay thì mảng môi giới sẽ khó có thể kỳ vọng tăng trưởng được mà chỉ có thể duy trì mức đi ngang, dùng thị phần bù lại cho mức giảm phí giao dịch. Và trong thời gian tới chúng tôi cũng không kỳ vọng mảng môi giới có thể trở lại mức lãi tương đương giai đoạn 2021-2022 được.

Như vậy với phân tích trên chúng ta có thể kỳ vọng thêm mảng tự doanh cũng sẽ bắt đầu đóng góp tăng trưởng lợi nhuận tốt từ Q3-2024 cho HCM bên cạnh mảng cho vay.

III. Tổng kết và định giá

Với những phân tích chi tiết ở trên mong rằng quý nhà đầu tư đã hiểu hơn về HCM cũng như những thay đổi gần đây của công ty về chiến lược kinh doanh nhằm đưa công ty trở lại vị thế của mình. Chúng tôi đánh giá cao chiến lược của HCM và cho rằng HCM cũng là cổ phiếu đáng chú ý tiếp theo của ngành chứng khoán đã ra bctc Q2 cho đến hiện tại.

Ưu điểm của HCM là đẩy mạnh cho vay, có chính sách rõ ràng để thúc đẩy cho vay tăng trưởng mạnh và mảng tự doanh cũng sẽ hỗ trợ cho tăng trưởng các quý tới nhờ mua lượng lớn trái phiếu mang lại lợi nhuận ổn định. Nhưng nhược điểm chúng ta cần chú ý với HCM đó chính là năm 2024 công ty không còn đợt tăng vốn nào nữa nên vốn chủ chỉ có thể tăng nhờ tăng trưởng lợi nhuận và điều này khả năng cao sẽ khiến HCM gặp khó trong các quý tới khi mà dư địa cho vay đã không còn quá nhiều cho 1 năm tới.

Về định giá, hiện HCM đang giao dịch vùng giá 25.x-26.x, tương ứng mức P/B khoảng hơn 1.7 lần. Đây là mức thấp so với trung bình ngành và cũng là thấp so với lịch sử cổ phiếu. Chúng tôi cho rằng mức giá này là thấp đối với tiềm năng của HCM trong thời gian tới. HCM sẽ sớm được nhận ra và được trả mức giá tương xứng hơn. Chi tiết định giá chúng tôi xin phép lưu hành nội bộ và sẽ public trong bài viết sau.

———-Team LTBNM tổng hợp và phân tích ————-

Theo dõi người đăng bài

Tiếp cận các chuyên gia VIP/PRO hàng đầu của 24HMONEY

Nhận ngay bài viết tài chính chuyên sâu

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận