Tìm mã CK, công ty, tin tức

Đọc nhiều

Bình luận nhiều

Fomo - Vấn đề muôn thuở (phần 2)

Ở phần 1, trọng tâm của vấn đề FOMO là thiếu tìm hiểu về cổ phiếu mình đầu tư dẫn đến đánh giá sai mức giá cổ phiếu có thể đạt đến hay hướng đi của cổ phiếu sau thời điểm mình mua. Phần 2, chúng ta sẽ xét đến trường hợp nhà đầu tư có tìm hiểu, phân tích và định giá nhưng chẳng may đánh giá sai.

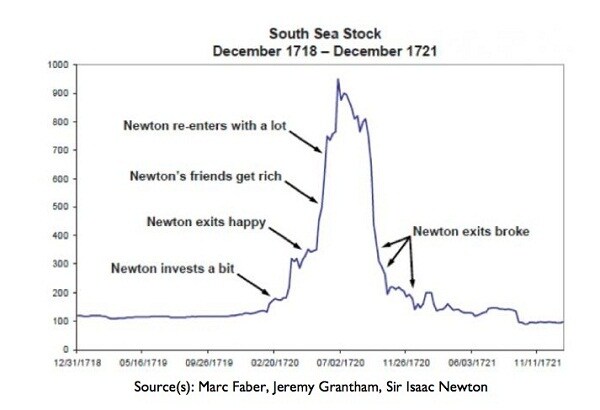

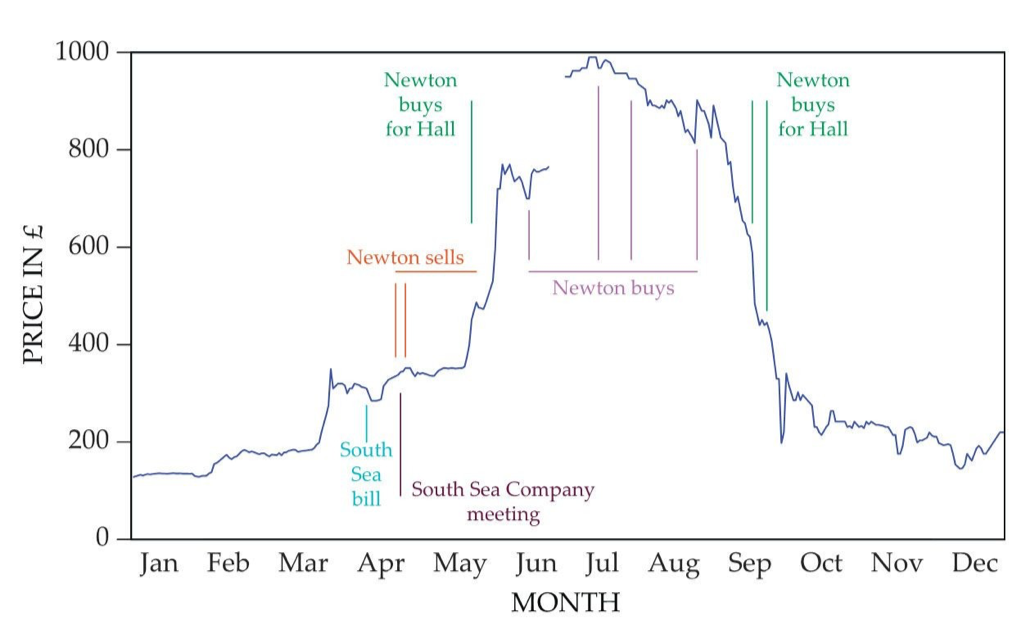

Ở bài trước tôi có nhắc đến ví dụ về Ngày Issac Newton nổi tiềng và cổ phiếu công ty South Sea Company năm 1720.

Vào đầu năm 1720, Newton nắm giữ 13.000 bảng Anh cổ phiếu SS. Vào khoảng tháng 4 năm 1720, như biểu đồ bên trên, ông chốt lời toàn bộ với lợi nhuận 20.000 bảng Anh với hiệu suất 53.8% - mức sinh lời trên một cổ phiếu cao.

Chỉ vài tuần sau, giá cổ phiếu tăng gấp đôi, nhìn thấy bạn bè đang lời lớn và bị FOMO, Newton quyết định mua lại cổ phiếu South Sea với giá gấp đôi. Như ở bên phải cuối biểu đồ, Newton đã ngậm ngùi cắt lỗ gần như tại khởi điểm.

Đừng nghĩ Newton chỉ là một nhà khoa học nên hiển nhiên khi Ngài ấy FOMO do không thông thạo lĩnh vực đầu tư chứng khoán. Ngược lại, ông là một nhà đầu tư tích cực - một trong những người quản lý tài sản của công ty bất động sản do Thomas Hall thành lập.

Ở vòng thứ 2, Newton mua lần đầu ở một vị thế vẫn hợp lý với lợi nhuận xứng đáng. FOMO diễn ra khi Newton tiếp tục mua vào trong quá trình cổ phiếu giảm điểm từ đỉnh mới - T7/1720. Thậm chí, với tư cách là nhà quản lý tài sản cho công ty ty của Hall, ông tiếp tục mua vào khi cổ phiếu rơi chóng vánh từ đỉnh đoạn tháng 9/1720.

Newton mất cả vốn lẫn lãi cho khoản đầu tư cá nhân và thiệt hại khá nặng nề cho công ty của HALL

Chúng ta rút ra được gì ?

Đúng là không ai biết chính xác đỉnh của cổ phiếu ở đâu, nhất là trong giai đoạn bong bóng - đầu cơ cao trào.

Newton ở lần mua đầu tiên của vòng 2 vẫn là một vị thế tốt, nhưng việc FOMO ảnh hưởng đến tâm lý và các phân tích vốn nên khách quan của ông , khiến ông cho rằng các nhịp giảm sau đó chỉ là "Hoảng loạn nhất thời". Newton đã tiếc nuối về các khoản lợi nhuận mà ông đang bỏ lỡ - FOMO

Nhà đầu tư có một đặc điểm thú vị là : Kể cả sau khi bạn đã bán cổ phiếu đó đi ( chốt lời hay cắt lỗ ), diễn biến của cổ phiếu sau đó vẫn ảnh hưởng khá lớn đến cảm xúc của bạn.

Chúng ta vẫn nên xem xét lại các giao dịch trong quá khứ của bản thân để rút kinh nghiệm cho những lần giao dịch tới nhưng hãy cố gắng xem xét một cách khách quan , đừng " Ước gì tôi mua / bán muộn/sớm hơn" và để cảm xúc đó ảnh hưởng đến các giao dịch kế tiếp.

Giải quyết thế nào ?

Chúng ta thường chỉ có thể dự đoán đỉnh của cổ phiếu một cách tương đối và đôi khi sai số có thể đủ lớn để khiến chúng ta cảm thấy đang bỏ lỡ cơ hội.

Phương án : Một chiến lược đầu tư rõ ràng và tuân thủ nó trong hầu hết trường hợp.

Lưu ý rằng một chiến lược đầu tư nhất quán không phải lúc nào cũng giúp tối ưu hóa lợi nhuận nhưng nó sẽ luôn giúp bạn kiểm soát rủi ro. Việc bạn chấp nhận điều này cũng là bước đầu tiên để tránh FOMO.

Ví dụ : Sau khi phân tích đánh giá, bạn đặt ra biên lợi nhuận mục tiêu là 15% và đến mức giá đó bạn chốt lời. Việc cổ phiếu tiếp tục tăng phi mã giai đoạn sau nên là lúc bạn nghiên cứu lại đánh giá trước đó của mình và chấp nhận sai số.

Nếu cổ phiếu quá quyến rũ và bạn lỡ FOMO => Hãy tuân thủ các mức chặn lỗ đã đề ra và đừng cố thuyết phục bản thân rằng giảm chỉ là "Hoảng loạn nhất thời" và tiếp tục trung bình giá xuống.

Một số mẹo khác :

(1) Hạn chế đọc quá nhiều các nguồn thông tin, diễn đàn không chọn để tránh bị áp lực bỏ lỡ.

(2) Tuân thủ theo chiến lược mình đã đề ra cho cổ phiếu đó. Sai lầm là chuyện không tránh khỏi nhưng đánh giá chủ quan sai lầm đó là cái chúng ta có thẻ luyện tập để hạn chế.

(3) Tôi khi cảm thấy việc mua tại lúc nào đó có vẻ hơi FOMO, tôi sẽ nhắn cho bạn tôi rằng "Mắng mình với, mình cảm giác mình hơi FOMO rồi". Việc đó tỏ ra hiệu quả phần lớn trường hợp.

(4) Sau khi bán một cố phiếu. Nếu bạn không thể giữ góc nhìn khách quan, cố gắng đừng xem lại diễn biến sau đó của cổ phiếu quá nhiều lớn. Việc nhìn đường giá đi lên trên biểu đồ liên tục rất dễ tác động đến tâm lý . Thay vào đó, có thể nhờ người tư vấn của mình đánh giá lại hành động bán của bản thân. Xong là xong.

KẾT

VIệc hoàn toàn loại bỏ FOMO khong dễ dàng nhưng đừng ngừng cố gắng và bao biện cho nó bằng những khoản lời khi FOMO - VIệc đấy không đảm bảo hiệu quả nhất quán và lâu dài.

"FOMO = sợ bỏ lỡ cơ hội + Hành động thiếu cơ sở"

Thân ái!

* Bài viết thể hiện quan điểm cá nhân không phải hô hào mua bán. NĐT nên nghiên cứu trước khi thực hiện đầu tư.

Nếu bài viết, bổ ích các bạn nhớ like, follow mình nhé để đón đọc các bài viết mới hay hơn, chất lượng hơn.

Để nhận tư vấn chi tết hơn vui lòng liên hệ Khánh - Zalo 0345818577 hoặc đăng ký tại https://openaccount.vps.com.vn/?MKTID=HG42 để tham gia group tư vấn và chia sẻ chi tiết các cơ hội đầu tư.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Nhận OTP

Xem thêm

Dữ liệu thị trường

Xem thêm

Công cụ đầu tư

Xem thêm

Phát triển bản thân

Xem thêm

Quét mã QR để tải app 24HMoney - Giúp bạn đầu tư an toàn, hiệu quả

Về chúng tôi

Cơ quan chủ quản: Công ty TNHH 24HMoney. Địa chỉ: Tầng 5 - Toà nhà Geleximco - 36 Hoàng Cầu, P.Ô Chợ Dừa, Quận Đống Đa, Hà Nội. Giấy phép mạng xã hội số 203/GP-BTTTT do BỘ THÔNG TIN VÀ TRUYỀN THÔNG cấp ngày 09/06/2023 (thay thế cho Giấy phép mạng xã hội số 103/GP-BTTTT cấp ngày 25/3/2019). Chịu trách nhiệm nội dung: Phạm Đình Bằng. Email: support@24hmoney.vn. Hotline: 038.509.6665. Liên hệ: 0908.822.699

Bàn tán về thị trường