Đạt chỉ tiêu lợi nhuận, VDSC còn huy động 900 tỷ đồng trái phiếu

Chứng khoán Rồng Việt đạt hơn 75% kế hoạch lợi nhuận sau soát xét 6 tháng đầu năm, ngoài ra công ty cũng dự kiến chào bán 900 tỷ đồng trái phiếu vào ngày 18/8.

Mới đây, CTCP Chứng khoán Rồng Việt (VDSC – HoSE: VDS) đã công bố báo cáo tài chính soát xét bán niên 2023, theo đó ghi nhận doanh thu hoạt động ở mức 331 tỷ đồng, giảm 24% so với nửa đầu năm 2022.

Công ty báo lãi sau thuế đạt 160 tỷ đồng, trong khi cùng kỳ năm ngoái lỗ 141 tỷ đồng. Còn khoản lợi nhuận trước thuế đã hoàn thành 75,8% kế hoạch cả năm, đạt 205,3 tỷ đồng.

Kết thúc 6 tháng đầu năm 2023, VN-Index đóng cửa ở mức 1.120,8 điểm, tăng 11,23% so với hồi cuối năm 2022, thanh khoản bình quân trong 6 tháng đạt 13.733 tỷ đồng, giảm 46,5% so với cùng kỳ 2022. Tuy vậy, sự phục hồi về điểm số của thị trường đã tác động tích cực đến kết quả kinh của Chứng khoán Rồng Việt, đặc biệt là hoạt động tự doanh.

Theo đó, danh mục tự doanh Rồng Việt hoàn nhập 186,3 tỷ đồng từ chi phí đánh giá giảm giá trị danh mục đầu tư đã trích lập, giúp giảm mạnh tổng chi phí chỉ còn 146,8 tỷ đồng.

Tính đến ngày 30/6/2023, tổng tài sản của VDSC đạt hơn 4.481 tỷ đồng, vốn chủ sở hữu đạt 2.248 tỷ đồng, chính thức xóa hết khoản lỗ lũy kế cuối năm 2022. Nhờ đó, cổ phiếu VDS của Rồng Việt đã được HoSE đưa ra khỏi diện cảnh báo kể từ ngày 17/8. Dư nợ cho vay margin ở mức 1.969 tỷ đồng, đồng thời công ty nắm giữ 681 tỷ đồng tiền và các khoản tương đương tiền.

Với những định hướng kể từ đầu năm, cùng bối cảnh thị trường chứng khoán đã có những diễn biến tích cực hơn, Chứng khoán Rồng Việt cũng kỳ vọng sẽ sớm vượt chỉ tiêu 270,8 tỷ đồng lợi nhuận trước thuế (hợp nhất) mà Đại hội đồng cổ đông thông qua.

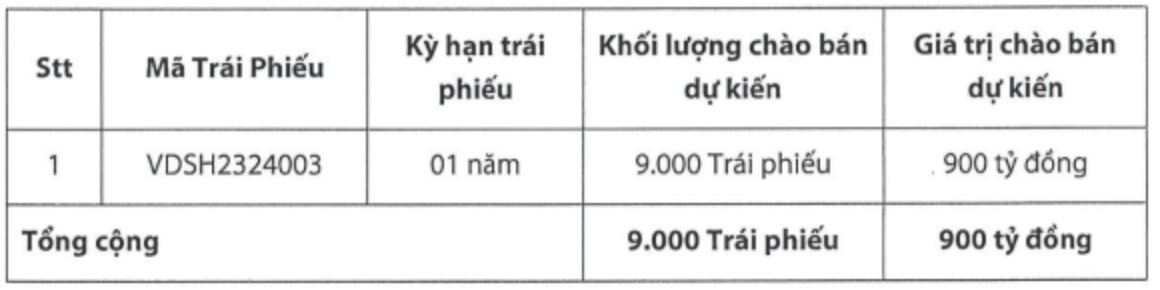

Trước đó, Hội đồng quản trị của VDSC cũng thông qua phương án phát hành trái phiếu (lần 3 năm 2023). Công ty dự kiến phát hành lô trái phiếu có mã VDSH2324003, khối lượng 9.000 trái phiếu và giá chào bán bằng mệnh giá 100 triệu đồng/trái phiếu.

Như vậy, tổng giá trị chào bán dự kiến là 900 tỷ đồng. Thời gian phát hành dự kiến từ ngày 18/8. Trái phiếu này là trái phiếu không chuyển đổi, không kèm chứng quyền và không có tài sản đảm bảo. Lãi suất cố định 9,5%/năm.

Về phương thức thanh toán, gốc sẽ được thanh toán một lần vào ngày đáo hạn, trừ trường hợp trái phiếu được mua lại trước hạn; lãi sẽ được thanh toán định kỳ 1 tháng/lần.

Nguồn vốn thu được từ đợt chào bán khoảng 900 tỷ đồng sẽ dùng để cơ cấu lại nợ của tổ chức phát hành, bao gồm thanh toán tiền gốc trái phiếu đến hạn/mua lại trước hạn và/hoặc thanh toán một phần/toàn bộ nợ vay ngân hàng vào ngày đáo hạn hoặc trả trước hạn.

Ngoài ra, nguồn vốn thu được nếu tạm thời nhàn rỗi, tức trong thời gian chưa đến hạn thanh toán tiền gốc trái phiếu và/hoặc thanh toán nợ vay ngân hàng, sẽ được gửi tiết kiệm.

Về phương án mua lại, tùy thuộc tình hình kinh doanh và khả năng về vốn, VDSC có thể mua lại một phần trái phiếu đã phát hành trước khi đáo hạn theo yêu cầu của trái chủ với số lượng mua lại trước hạn tối đa 50% lượng trái phiếu đã phát hành, thời gian mua lại 6 tháng kể từ ngày phát hành và lãi suất mua lại tối đa 8,3%/năm.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận