CTG – Có an toàn về chất lượng tài sản?

Trong thời gian gần đây chúng tôi đã phân tích khá nhiều các ngân hàng thương mại và đặc điểm chung đó là dù vẫn tăng trưởng tốt trong năm 2022 nhưng chất lượng tài sản đều có xu hướng xấu dần đi. Mà trong đầu tư chúng tôi thấy rằng giá cổ phiếu thường phụ thuộc vào diễn biến chất lượng tài sản trong tương lai hơn là phụ thuộc vào tăng trưởng lợi nhuận.

Vậy thực tế thì sao và chất lượng tài sản của các ngân hàng nhà nước, cụ thể với CTG đã diễn biến ra sao trong 1 năm vừa qua cũng như thời gian tới sẽ tiếp tục thế nào. Bài viết này chúng tôi sẽ đưa đến góc nhìn về cả kết quả kinh doanh cũng như chất lượng tài sản của CTG tới quý nhà đầu tư để tham khảo.

I. Kết quả kinh doanh

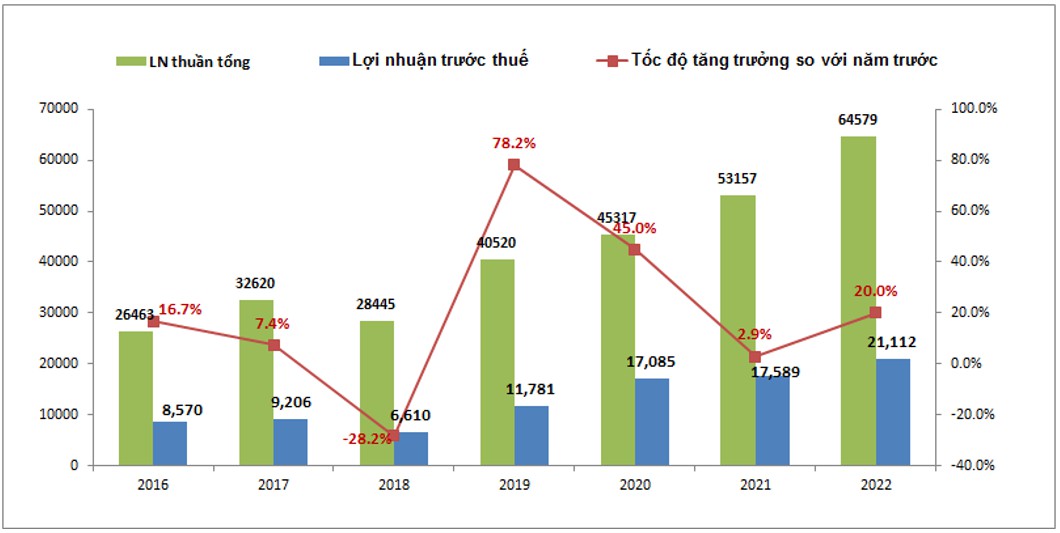

Về kết quả kinh doanh trong 2022 của CTG là khá tốt với lợi nhuận các mảng đều có sự tăng trưởng, cụ thể tổng lợi nhuận thuần tất cả các mảng đạt 64,579 tỷ đồng, tăng 21.5% so với cả năm 2021. Lợi nhuận trước thuế của CTG cũng ghi nhận tăng trưởng 20% với 21,112 tỷ đồng. (Hình 1)

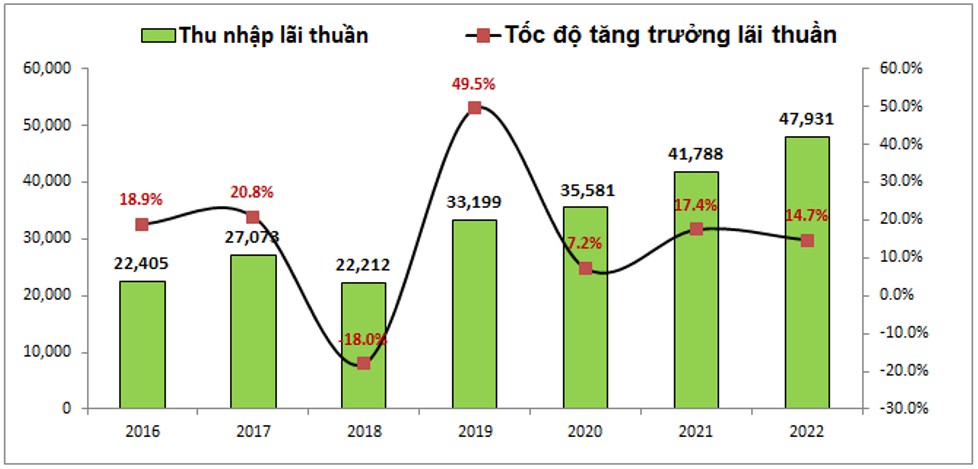

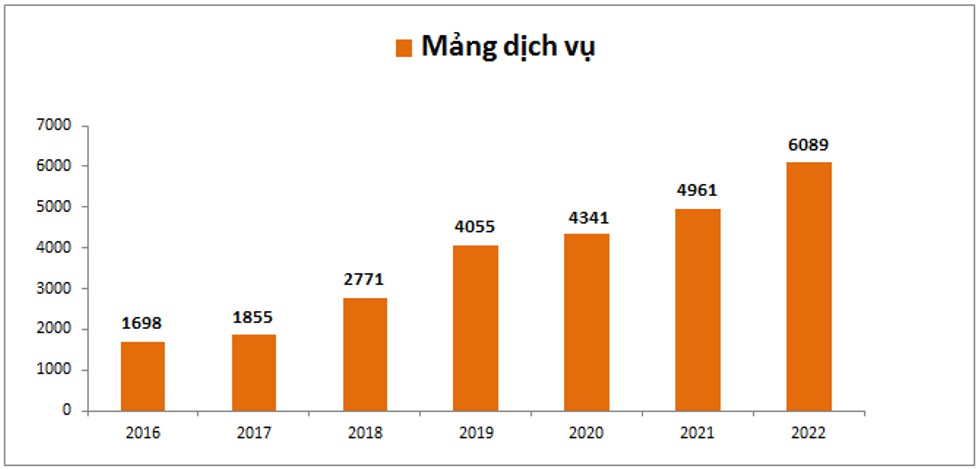

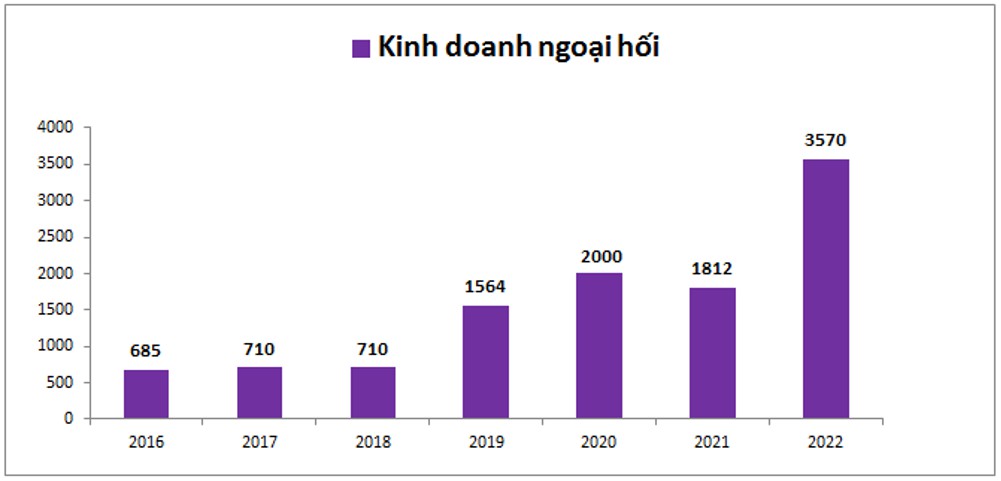

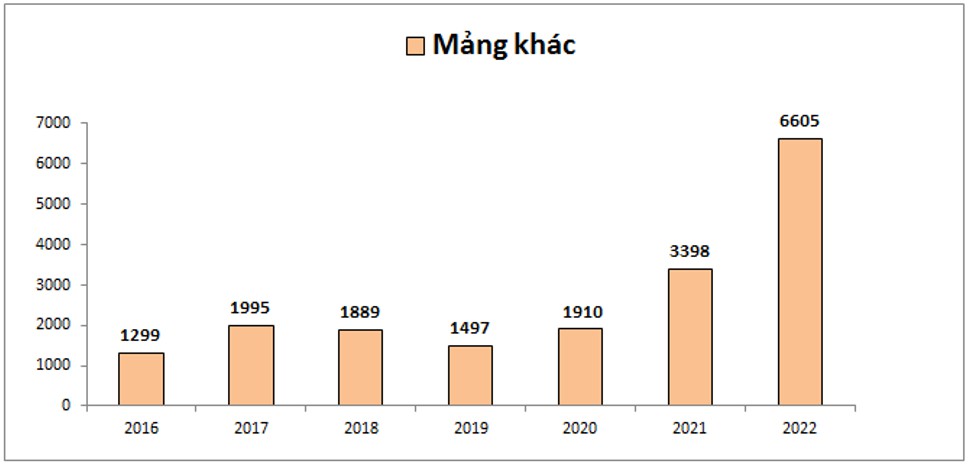

Đóng góp chính vào lợi nhuận ngân hàng là mảng tín dụng với tỉ trọng 74.2%, tiếp theo là mảng dịch vụ với 9.4%, mảng kinh doanh ngoại hối với 5.8% và còn lại là các mảng khác với 10.6%. Chi tiết việc kinh doanh của từng mảng trong 2022 và tiềm năng trong 2023 của ngân hàng như sau:

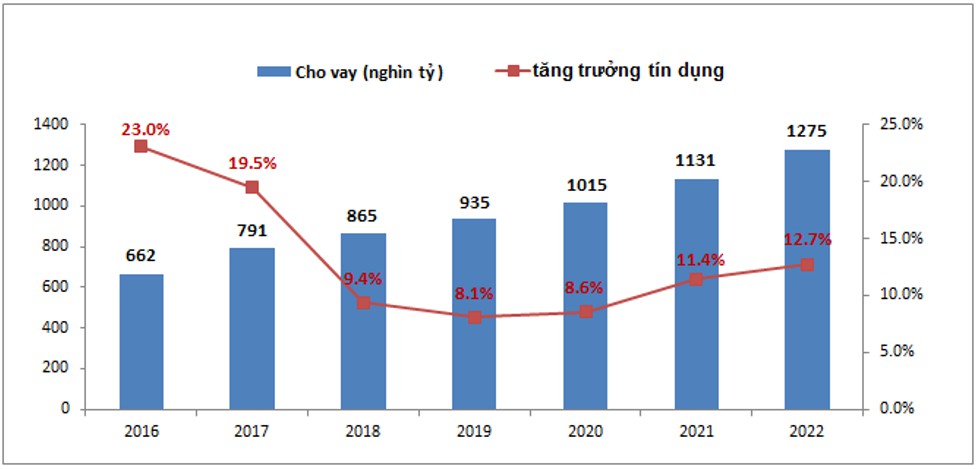

Về cho vay, trong năm 2022 tổng tín dụng cho vay đạt khoảng 1,275 nghìn tỷ, tăng trưởng tín dụng đạt 12.7%. Trong tỉ trọng các ngành cho vay chúng ta có thể thấy trong thời gian gần đây ngân hàng có sự chuyển dịch dần tăng cho vay nhóm bán lẻ cũng như khách hàng cá nhân để giúp tăng lợi nhuận nhờ lãi suất cho vay cao hơn. (Hình 3)

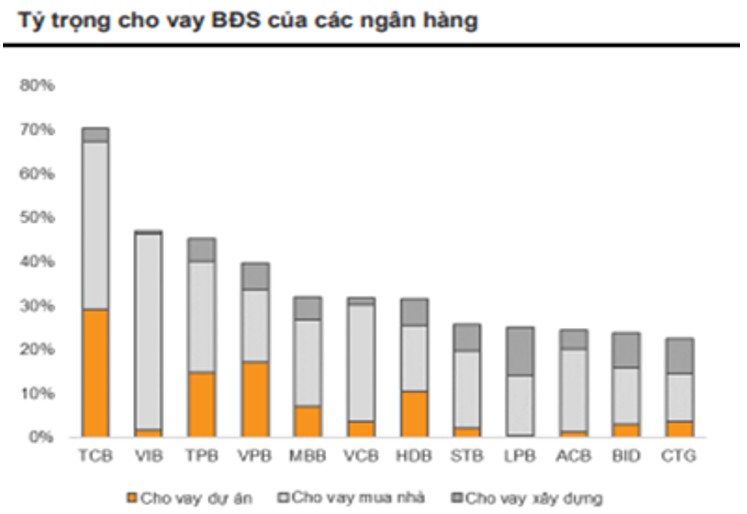

Ngoài ra về cho vay ngành BĐS – ngành đang đối mặt với rất nhiều khó khăn về dòng tiền (hạn chế cho vay BĐS, kênh huy động trái phiếu bị tắc) khiến nhiều khoản cho vay doanh nghiệp BĐS có nguy cơ hình thành nợ xấu trong tương lai. Với CTG, đây là ngân hàng nhà nước nên không lạ gì khi tỉ trọng cho vay BĐS của CTG là thấp nhất trong ngành. Điều này vô hình chung lại là có lợi cho ngân hàng trong giai đoạn khó khăn của ngành BĐS. (Hình 4)

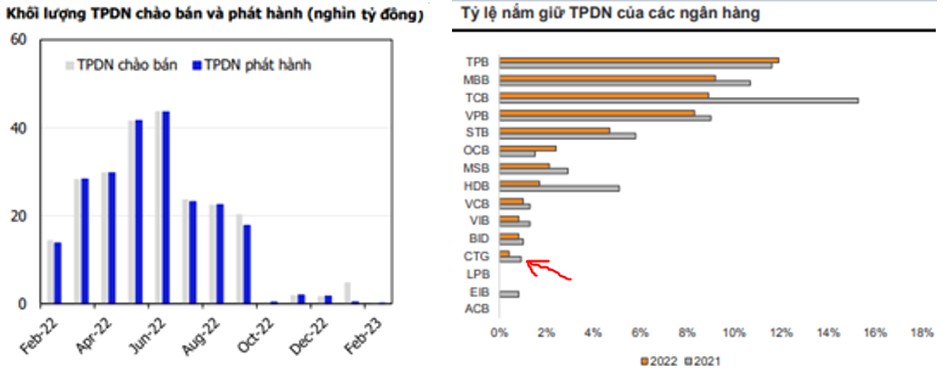

Về thị trường trái phiếu đang được ngân hàng kiểm soát thận trọng và giảm khá nhiều trong quý 4-2022 so với các quý trước. Cụ thể tại cuối quý 4-2022 danh mục trái phiếu doanh nghiệp của CTG đạt khoảng 5,056 tỷ đồng, chỉ chiếm khoảng 0.4% trong tổng dư nợ,giảm 51.2% so với cuối 2021 và 59.2% so với quý 3-2022. Tỉ trọng trái phiếu doanh nghiệp giảm mạnh trong quý 4 chủ yếu đến từ việc hiện tại kênh trái phiếu, nhất là trái phiếu doanh nghiệp đang gặp rất nhiều rủi ro và khó khăn về việc phát hành sau hàng loạt các sai phạm cũng như thanh, kiểm tra đối với kênh dẫn vốn này. Đặc biệt là với các doanh nghiệp trong ngành BĐS sau các vụ của Tân Hoàng Minh, Vạn Thịnh Phát,… (Hình 5)

Việc không sở hữu một danh mục trái phiếu doanh nghiệp quá lớn sau năm 2022 giúp CTG không chịu áp lực thanh khoản cũng như rủi ro đến từ các nhà phát hành, ngoài ra cũng giúp giảm trích lập dự phòng, gia tăng thêm thanh khoản cho các nghiệp vụ khác.

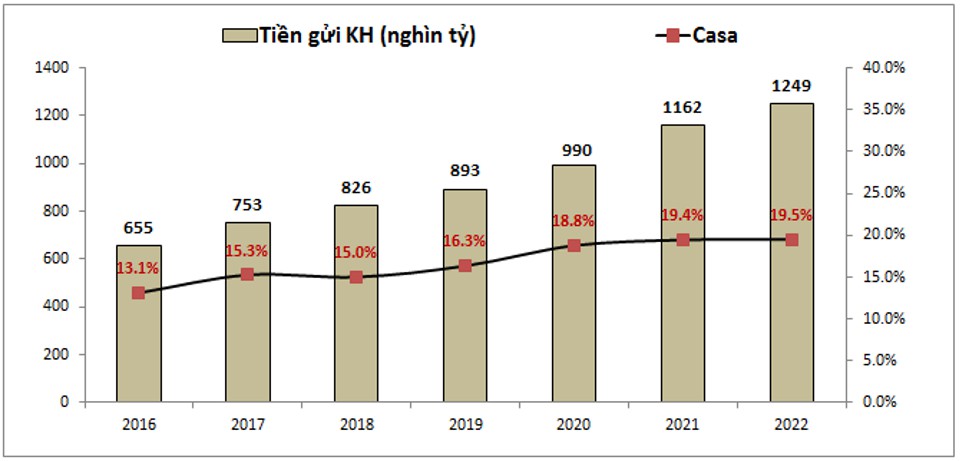

Về huy động tiền gửi đầu vào của ngân hàng, trong năm 2022 tổng tiền gửi khách hàng đạt 1,249 nghìn tỷ đồng, tăng khoảng 7% so với 2021. Tức tốc độ tăng trưởng của tiền gửi thấp hơn so với tốc độ tăng trưởng cho vay. Nếu nhìn chi tiết hơn theo từng quý trong năm 2022 chúng ta có thể thấy tiền gửi của CTG tăng chủ yếu là trong quý 4-2022, tức quý mà các ngân hàng đều tăng lãi suất huy động để thúc đẩy lượng tiền gửi. Do CTG là ngân hàng nhà nước và cũng là một trong những ngân hàng tăng lãi suất huy động chậm nhất nên việc tiền huy động tập trung vào quý 4 cũng không có gì là ngạc nhiên. (Hình 6)

Hiện tại tiền gửi khách hàng của CTG vẫn đang thấp hơn tiền cho vay khoảng 26 nghìn tỷ đồng, tỉ lệ tiền gửi trên cho vay là 98%. Điều này cho thấy ngân hàng vẫn trong tình trạng không dư thừa tín dụng và việc huy động phải tiếp tục được chú trọng trong 2023 để có nguồn vốn tăng trưởng tín dụng là điều bắt buộc. Có một điều là tuy phải tăng lãi suất theo xu hướng chung và cũng để tăng lượng tiền gửi của khách hàng nhưng CASA theo năm của CTG vẫn tăng so với 2021 với 19.5% (2021 là 19.4%). CTG là một trong rất ít ngân hàng có thể tăng được CASA trong năm 2022, trong khi đa phần đều giảm. Theo chúng tôi nguyên nhân là do CTG mới chỉ tăng lãi suất bắt đầu từ quý 4-2022 nên việc chi phí đầu vào bị ảnh hưởng sẽ đến vào năm 2023 còn 2022 mức độ ảnh hưởng là chưa nhiều, ngoài ra nếu nhìn kỹ theo quý sẽ nhận thấy trong quý 3-2022 CTG đã đẩy được CASA lên 19.8% trước khi bị giảm lại 19.5% trong quý 4-2022 vì bị ảnh hưởng một phần của tăng lãi suất huy động. Như vậy với những phân tích trên có thể thấy trong năm 2023 việc tăng chi phí đầu vào mới ảnh hưởng lên CTG nhiều hơn là 2022 và CASA có thể sẽ bắt đầu giảm trong 2023 tới. Tuy nhiên gần đây nhà nước đang nỗ lực để giảm lãi suất huy động xuống và nếu việc thực hiện tốt thì mức độ ảnh hưởng của CTG sẽ giảm hơn, có thể ngân hàng sẽ bị ảnh hưởng chi phí vốn tăng lên trong 2 quý đầu năm trước khi có thể giảm lại 2 quý cuối năm (trong trường hợp lãi suất huy động giảm được).

NIM trong năm 2022 của CTG đã giảm xuống 2.8% so với 2.9% của năm 2021 và trong năm 2023 khi mà chi phí vốn tiếp tục tăng lên chúng tôi cho rằng NIM của ngân hàng sẽ tiếp tục xu hướng giảm sau khi tạo đỉnh vào năm 2021 và có thể về mức quanh 2.7%.

Đóng góp chính cho mảng dịch vụ vẫn là dịch vụ thanh toán và dịch vụ bảo hiểm. Về dịch vụ thanh toán, thu nhập từ phí vẫn tiếp tục đóng vai trò chính trong cơ cấu dịch vụ thanh toán, việc tung ra các sản phẩm iPay và eFAST đã giúp gia tăng lượng khách hàng sử dụng dịch vụ e-banking tăng trên 30% so với năm trước. Điều này sẽ giúp CTG có thể tiếp tục gia tăng cung cấp các dịch vụ tài chính thông qua bán chéo sản phẩm tư đó gia tăng hoạt động thu phí. Về dịch vụ bảo hiểm, trong năm 2022 CTG bắt đầu ghi nhận doanh thu từ thương vụ banca với Manulife. CTG đã lên kế hoạch sẽ ghi nhận phí trả trước đều trong 5 năm từ 2022 đến 2026 và như vậy 2022 là năm đầu tiên ghi nhận và sẽ thấy được sự tăng trưởng tốt so với 2021 còn từ 2023 trở đi đến 2026 sẽ là đi ngang về ghi nhận doanh thu với hợp đồng bảo hiểm này. Còn các dịch vụ bảo hiểm khác trong năm 2023 sẽ gặp khó khi mà nhà nước đã tuýt còi tình trạng bán các gói dịch vụ bảo hiểm trong các gói cho vay khách hàng. Ngoài ra kinh tế suy giảm cũng khiến nhu cầu cho các sản phẩm bảo hiểm giảm đi. Vì vậy chúng tôi cho rằng mảng bảo hiểm trong năm 2023 sẽ có xu hướng đi ngang là tích cực còn không sẽ giảm nhẹ so với 2022.

Cụ thể lợi nhuận ghi nhận trong năm 2022 là 3,570 tỷ đồng, tăng 97% so với 2021. Hiện tại CTG đang chiếm tỉ trọng 12.5% và 13% trong cơ cấu giao dịch ngoại hối trên thị trường 1 và 2. Điều này giúp cho ngân hàng thu về lợi nhuận lớn từ việc kinh doanh ngoại hối và kinh doanh vàng. Tuy nhiên trong năm 2023 khi mà tỉ giá lắng xuống và bớt căng thẳng hơn so với 2022 thì mảng kinh doanh ngoại hối sẽ bớt tấp nập hơn. Điều này sẽ làm giảm thu nhập mảng ngoại hối của ngân hàng trong năm tới.

Lợi nhuận chính cho khoản thu nhập tăng mạnh này đến từ việc thu nợ xấu đã xử lý rủi ro. Với việc các khoản cho vay được trích lập rất tích cực trong giai đoạn các năm trước giúp cho việc xử lý nợ tăng trưởng khá lớn (nợ được xử lý sẽ hoàn nhập khoản đã trích lập về lợi nhuận cho ngân hàng). Trong các năm tới với việc vẫn tiếp tục xử lý các khoản nợ tồn đọng sẽ giúp thu nhập từ thu nợ xấu sẽ tiếp tục duy trì ở mức cao.

Như vậy với kết quả kinh doanh và tiềm năng từng mảng trong năm 2022 và 2023 tới chúng ta thấy được phần nào bức tranh kinh doanh từng mảng của ngân hàng. Ngoài ra cần nhìn nhận cả chất lượng tài sản cũng như diễn biến của chất lượng tài sản để có cái nhìn tổng quát về CTG.

II. Chất lượng tài sản

Như đã nói ở đầu bài viết, chúng tôi thấy rằng giá cổ phiếu của một ngân hàng diễn biến và bị ảnh hưởng nhiều hơn bởi chất lượng tài sản của ngân hàng đó chứ không phải kết quả kinh doanh. Vì vậy chất lượng tài sản mới là yếu tố cần xem xét kỹ hơn để có thể hiểu được một ngân hàng. Dưới đây là các chỉ số chính về chất lượng tài sản của CTG:

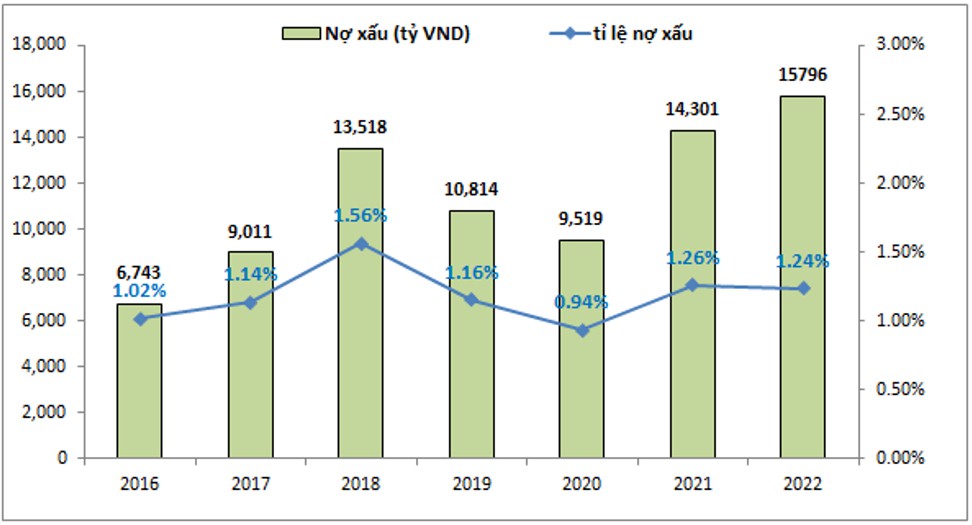

Về nợ xấu và tỉ lệ nợ xấu, kết thúc năm 2022 nợ xấu của CTG là 15,796 tỷ đồng, tăng 10.5% so với 2021, tuy nhiên tỉ lệ nợ xấu vẫn duy trì tương đương so với 2021 với 1.24% (2021 là 1.26%). Đây là mức nợ xấu cao hơn một chút so với mức trung bình ngành. Tuy nhiên nếu so về tỉ lệ nợ xấu so với 2021 thì so với mặt bằng chung các ngân hàng khác CTG vẫn là ngân hàng kiểm soát khá tốt về kiểm soát tỉ lệ nợ xấu không bị tăng lên trong năm 2022. Điều này có được là nhờ trong quý 4-2022 CTG đã xử lý triệt để nợ nhóm 5 (giảm từ 12,414 tỷ đồng trong quý 3-2022 xuống 6,235 tỷ đồng trong quý 4-2022), qua đó giúp giảm đáng kể tỉ lệ nợ xấu so với quý 3 gần nhất (quý 3-2022 tỉ lệ nợ xấu là 1.42%) (Hình 10)

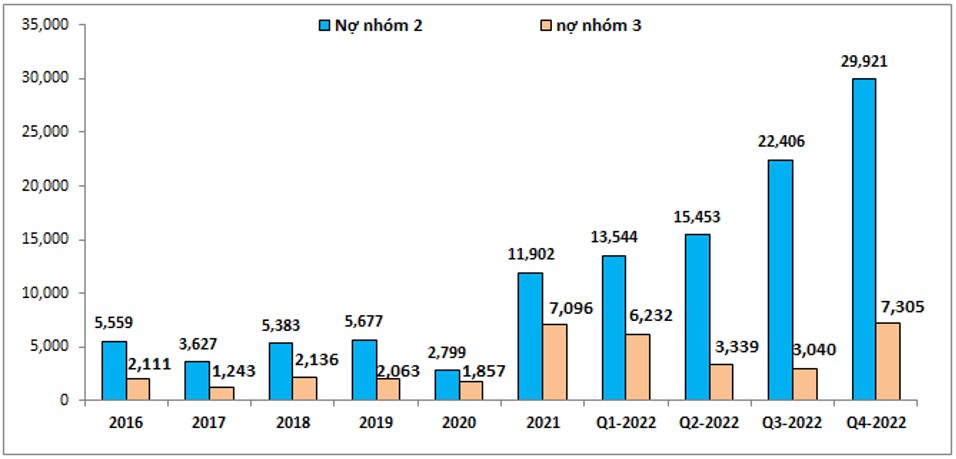

Tuy nhiên nhìn lên nợ nhóm 2 và nợ nhóm 3 của CTG lại đang có xu hướng tăng lên trong 2 quý cuối năm 2022. Điều này chúng ta cũng đã nói nhiều trong thời gian trước khi mà thông tư 14 về giãn nợ do dịch hết hiệu lực vào 30/6/2022 sẽ khiến nhiều khoản cho vay kết chuyển sang nợ nhóm 2 và nhóm 3 khiến 2 nhóm này tăng lên khá nhiều ở gần như tất cả các ngân hàng. (Hình 11)

Như vậy với nợ nhóm 2, 3 tăng lên mạnh trong 2 quý gần đây sẽ là áp lực lớn lên nợ xấu trong 2023, nhất là vỹ mô nền kinh tế vẫn còn khá nhiều khó khăn khiến phần lớn các doanh nghiệp trong nền kinh tế chưa thể tăng trưởng trở lại sớm được. Điều này sẽ khiến chất lượng tài sản của CTG có nguy cơ xấu đi trong năm 2023 tới vì dư địa xử lý được nợ các nhóm dưới (nhóm 4, nhóm 5) là không nhiều để bù lại cho việc tăng nợ tại nhóm 2,3.

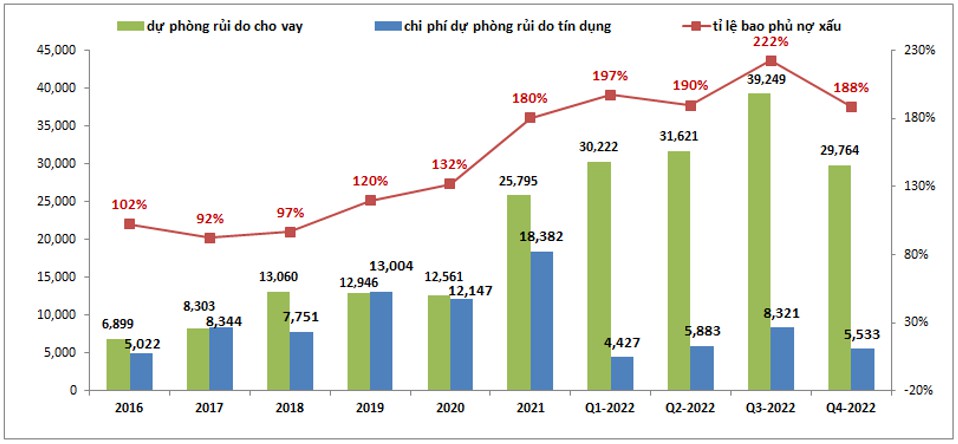

Về trích lập dự phòng, từ 2021 CTG đã đẩy mạnh trích lập rủi ro cho vay giúp cho hiện tại ngân hàng không phải chịu quá nhiều về áp lực trích lập dự phòng, thậm chí theo chúng tôi trong 2023 khi mà tín dụng cho vay cũng như chất lượng tài sản có nhiều khó khăn cũng như chiều hướng xấu đi nhưng nhờ của để dành từ trích lập dự phòng sẽ vẫn giúp lợi nhuận của ngân hàng đảm bảo tăng trưởng duy trì trên mức 20%. Quay trở lại vấn đề trích lập, sau khi đẩy trích lập cho vay tăng lên đỉnh vào quý 3-2022 với 39,249 tỷ đồng, tỉ lệ bao phủ nợ xấu lên đến 222% (cao thứ 2 trong hệ thống chỉ sau VCB) thì CTG đã quay đầu giảm trích lập trong quý 4-2022 với chỉ 29,764 tỷ đồng, tỉ lệ bao phủ nợ xấu hạ về 188%. Tuy nhiên đây vẫn là tỉ lệ cao và an toàn với CTG ít nhất trong 1 đến 2 năm nữa. Và có thể trong ít nhất 2 quý đầu năm 2023 chúng tôi cho rằng CTG sẽ tiếp tục giảm dự phòng rủi ro cho vay hoặc ít nhất là giữ nguyên không tăng lên để hỗ trợ cho lợi nhuận của ngân hàng được đảm bảo về mặt tăng trưởng. (Hình 12)

Về chi phí dự phòng rủi ro tín dụng, tính theo cả năm 2022 chúng ta thấy CTG vẫn tiếp tục tăng chỉ phí dự phòng rủi ro tín dụng lên 24,164 tỷ đồng, cao hơn 31.5% so với 2021. Tuy nhiên cũng như trích lập rủi ro cho vay, trong quý 4-2022 chi phí dự phòng rủi ro tín dụng cũng có xu hướng giảm trở lại để hỗ trợ cho lợi nhuận của ngân hàng. Và trong 2023 chúng tôi cho rằng chi phí dự phòng này sẽ có năm giảm đầu tiên kể từ 2019 đến nay.

Như vậy trong 2023 tới khi mà tỉ lệ nợ xấu sẽ tăng lên trong khi tỉ lệ bao phủ nợ xấu sẽ có xu hướng tiếp tục giảm ( dự báo sẽ về quanh mức 150% ) sẽ làm bộ đệm dự phòng bị suy giảm, qua đó khiến chất lượng tài sản của ngân hàng sẽ bị xấu đi. Mọi chuyện có thể tốt trở lại sớm nhất cũng phải đến quý cuối của 2023 và chúng tôi kỳ vọng đó cũng là lúc bắt đầu cho giai đoạn mới với chất lượng tài sản của các ngân hàng có xu hướng đi ngang về chất lượng trước khi tăng trở lại trong giai đoạn 2024-2025.

III. Kết luận và định giá

Với những phân tích ở trên chúng ta cũng đã hiểu phần nào về CTG trong thời gian qua cũng như năm 2023 này. CTG là ngân hàng nhà nước nên đây vẫn là ngân hàng an toàn trong ngành nếu xét về các rủi ro ở hiện tại như cho vay BĐS, trái phiếu doanh nghiệp hay bộ đệm dự phòng rủi ro. Tuy nhiên theo xu hướng chung của ngành thì chất lượng tài sản của CTG cũng không thể khác được khi cũng có xu hướng xấu đi trong năm 2023 (ít nhất là 2 quý đầu năm). Chúng tôi kỳ vọng mọi thứ sẽ bớt khó khăn và dần được gỡ bỏ trong khoảng cuối 2023 và 2024. Việc tăng giảm trích lập hàng qus hiện tại là khá khó dự đoán nhưng trong xu hướng vỹ mô hiện tại, khả năng CTG tăng trích lập là điều có thể xảy ra.

Chúng tôi thấy giá cổ phiếu thường diễn biến theo diễn biến của chất lượng tài sản nên chỉ tăng trưởng lợi nhuận là chưa đủ để giúp cho giá cổ phiếu tăng giá được mà những kỳ vọng về sự biến chuyển trong chất lượng tài sản mới là động lực giúp giá cổ phiếu biến chuyển.Ngoài ra KQKD của CTG tựu chung lại trong năm 2023 có lẽ sẽ không có đột biến gì đặc biệt để kích thích giá cổ phiếu.

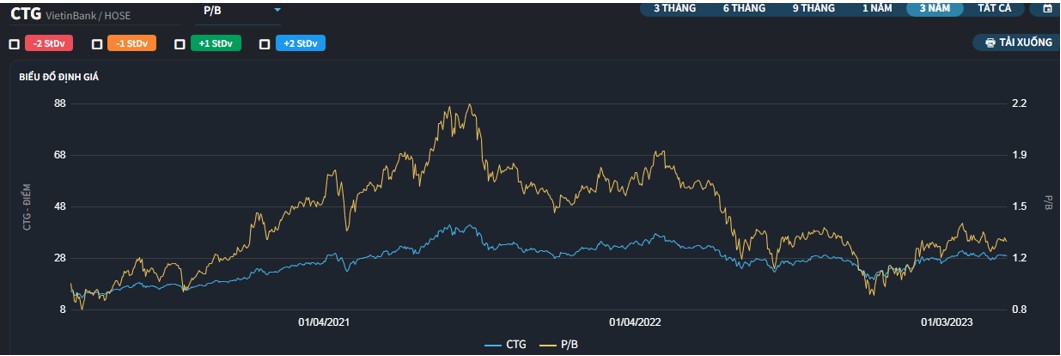

Về định giá, hiện CTG đang giao dịch tại vùng giá quanh 29k/cp tương đương mức P/B khoảng gần 1.3 lần. Đây là mức định giá trung bình trong lịch sử giao dịch của cổ phiếu và theo chúng tôi mức định giá này là phù hợp với thời điểm hiện tại, thời điểm ngành ngân hàng đã qua khúc khó khăn nhất (quý 4-2022) nhưng cũng chưa phải thời điểm có thể trở lại tốt được nên mức định giá này là phù hợp. Có lẽ trong năm 2023, CTG sẽ khá bình thường, chưa phải là 1 case hấp dẫn đáng để đầu tư.

Theo dõi người đăng bài

Tiếp cận các chuyên gia VIP/PRO hàng đầu của 24HMONEY

Nhận ngay bài viết tài chính chuyên sâu

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận