Cổ phiếu ngành ngân hàng trở lại

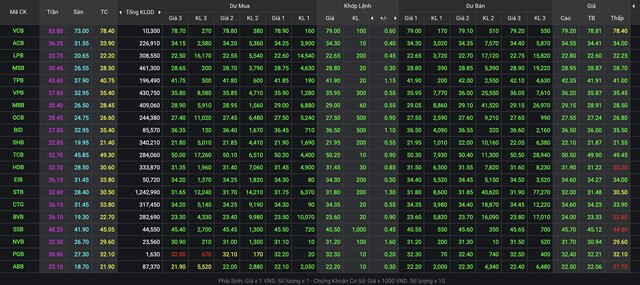

Đã vài phiên nay, cổ phiếu ngân hàng phát đi những tín hiệu tích cực khi sắc xanh lan toả nhiều hơn như EIB, HDB, TPB, STB, NVB, CTG, MBB….

Những cổ phiếu có chuyện riêng tăng mạnh

Nhiều room tư vấn đầu tư đã ngay lập tức tư vấn khách hàng có thể mở vị thế với STB với kỳ vọng về thông tin rumor (tin đồn) trong tháng 1/2022 tới đây sẽ tiến hành đấu giá 32,5% vốn STB gửi tại VAMC, với mức giá khởi điểm 34.000 đồng/cổ phiếu.

Ghi nhận của phóng viên Đầu tư Chứng khoán, nhiều nhà đầu tư có NAV lớn (từ vài chục đến trăm tỷ đồng) đã tích cực gom STB ở vùng giá 25.000 đồng/cổ phiếu và chờ đợi; nhiều nhà đầu tư khác mới hôm qua cũng quyết định giải ngân mua lớn STB.

Diễn biến đáng chú ý ở ngân hàng này là dự kiến 15/2/2022 sẽ tổ chức ĐHCĐ thường niên năm 2021 lần thứ 2 để chuẩn bị bầu HĐQT. Giới đầu tư tiếp tục kỳ vọng trong cuộc họp lần này có thể giải quyết được những mâu thuẫn giữa các nhóm cổ đông sau gần 10 năm bất ổn, thậm chí căng thẳng còn khiến ĐHCĐ 3 năm liền không thể tổ chức do không tìm được tiếng nói chung. Cũng bởi vậy, các báo cáo, kế hoạch và các nội dung tờ trình từ 2018-2019-2020 chưa được ĐHCĐ thông qua.

Niềm tin ở giai đoạn này có chút cơ sở, khi định chế tài chính đến từ Nhật Bản SMBC có những động thái khiến giới đầu tư suy đoán sẽ không tham gia sâu thêm ở ngân hàng này (không cử người tham gia HĐQT). Đặc biệt là sau mối quan hệ hợp tác sâu hơn với VPB, sau khi SMBC mua lại 49% FE Credit - công ty con về tài chính tiêu dùng của VPB.

Ngoài việc chuyển nhượng vốn tại FE Credit, VPB cũng đang tìm kiếm đối tác chiến lược. Nguồn tin hành lang chưa được xác nhận cho biết, SMBC tiếp tục là một trong những ứng cử viên đối tác chiến lược. Để thực hiện điều này, theo quy định trong ngành ngân hàng Việt Nam, một tập đoàn tài chính nước ngoài không thể là cổ đông chiến lược lâu dài và quy mô (nắm giữ 15% vốn) cùng lúc tại hai tổ chức tín dụng. Điều đó có nghĩa nếu tham gia đầu tư vào VPB, SMBC phải thoái vốn khỏi EIB.

Tiến trình SMBC thoái vốn tại EBI đang được giới đầu tư đánh giá là đang đi đến những bước cuối cùng.

Trước đó, cổ phiếu EIB cũng đã có một đợt tăng mạnh hồi tháng 11 với tin đồn DOJI sẽ mua lại 15% vốn Eximbank từ cổ đông ngoại SMBC. Chủ tịch DOJI đã trả lời với Báo Đầu tư Chứng khoán và bác bỏ thông tin này.

Bên cạnh thông tin bên lề về các cổ phiếu có câu chuyện riêng, cổ phiếu ngân hàng đã có nhịp nghỉ ngơi khá dài, gần 2 quý vừa qua. Trong khi đó, thông tin mới nhất được đánh giá hỗ trợ cho nhóm này là Ngân hàng Nhà nước (NHNN) xem xét nới room tín dụng dài hạn cho các tổ chức tín dụng. NHNN nới room tín dụng cao nhất 22% trong năm 2021 cho nhiều ngân hàng như Techcombank, TPBank, MSB.

Kỳ vọng trở lại

Cho đến thời điểm hiện tại, có sự đồng nhất về quan điểm chỉ số VN-Index vượt 1.500 điểm trong thời gian tới và xu hướng chính của thị trường vẫn là tăng. Trong đó, chuyển động của ngành ngân hàng gần đây đang hỗ trợ cho chỉ số, và có sự khác biệt so với 2 lần trước khi hành động giá tích cực hơn. Dĩ nhiên, việc vượt 1.500 điểm không quan trọng bằng danh mục nắm giữ nhóm cổ phiếu nào, nhưng khi chỉ số đồng thuận thì cổ phiếu cũng hưởng lợi sự tích cực chung, tâm lý tích cực của nhà đầu tư cũng được lan toả.

Trong buổi webinar do CTCK Bản Việt tổ chức tuần trước, TS. Lê Anh Tuấn - Giám đốc Hoạch định chiến lược đầu tư, Quỹ Dragon Capital Việt Nam cho rằng, nếu tin tưởng năm 2022 thị trường có sự tăng trưởng nhất định thì phần lớn phải được dẫn dắt bằng cổ phiếu ngân hàng, rất khó dẫn dắt bằng nhóm cổ phiếu bất động sản dù rằng nhóm này đang có sự chuyển hoá từ diễn biến tăng giá bất động sản qua cổ phiếu bất động sản, nhưng lưu ý sẽ không phải toàn bộ cổ phiếu nhóm bất động sản có thể chuyển hoá được điều này. Bên cạnh đó, nếu loại trừ các cổ phiếu họ Vingroup thì bất động sản chiếm tỷ trọng nhỏ hơn hẳn trên thị trường nên khó có thể là ngành dẫn dắt.

Nhìn từ tháng 7 tới nay, cổ phiếu ngành ngân hàng khá “te tua”, rớt 15-20% từ đỉnh, nhưng lợi nhuận ngân hàng quý IV dự báo vẫn tốt, trong khi quý II và quý III đã book nợ xấu rất nhiều. Theo dự báo của Dragon Capital, năm 2022, ngành này có lợi nhuận tăng trưởng khoảng 25-30%, giá trị sổ sách khoảng 1,7 lần (thấp hơn 2020 là 1,9 lần), PE cả ngành quanh 9,4 lần, so với năm 2020 PE là 12 lần – điều này có nghĩa là cổ phiếu ngân hàng có cơ hội.

Nên nhớ rằng, khi thị trường bất động sản tăng giá, chất lượng tài sản ngân hàng cũng sẽ tốt hơn, bởi nhiều tài sản đảm bảo là bất động sản.

Tuy nhiên theo ông Tuấn, điểm yếu của nhóm cổ phiếu này là cần dòng tiền lớn tham gia vào, bởi về mặt thanh khoản, cổ phiếu ngành ngân hàng ở đỉnh cao chiếm đến 45% toàn thị trường, giờ chỉ còn khoảng 15 - 16%, tức về mặt thanh khoản thì cổ phiếu nhóm này đã bị rút rất mạnh. Khi sự chán nản lên đến cực điểm, nhắc đến cổ phiếu ngân hàng “chắc bị dép quăng vào đầu, thì lúc này mình lụm dép chạy”, ông Tuấn dí dỏm nói.

Ghi nhận của phóng viên Đầu tư Chứng khoán ở nhiều nhà đầu tư lớn, có NAV trên 100 tỷ đồng, có dự báo và đặt kỳ vọng trong quý I/2022 sẽ là quý của cổ phiếu ngân hàng.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Bấm vào đây để liên hệ 24HMoney ngay

Bàn tán về thị trường