Tìm mã CK, công ty, tin tức

Đọc nhiều

Bình luận nhiều

Bài học từ sự sụp đổ trái phiếu Mỹ năm 1994

Cuộc khủng hoảng thị trường trái phiếu năm 1994, hay Cuộc thảm sát trái phiếu lớn, là một sự sụt giảm đột ngột về giá thị trường trái phiếu ở các nước phát triển. Nó bắt đầu ở Nhật Bản và Hoa Kỳ (US), và lan rộng qua phần còn lại của thế giới.

1) Bài học thị trường trái phiếu năm 1994:

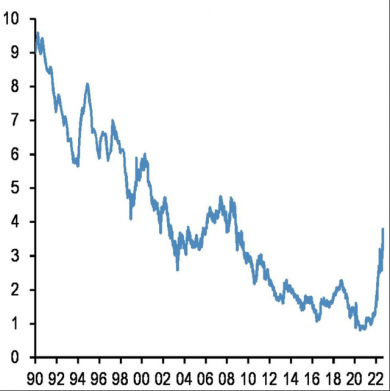

Sau cuộc suy thoái vào đầu những năm 1990, lãi suất thấp trong lịch sử ở nhiều quốc gia công nghiệp phát triển đã mở ra một năm bất ngờ đầy biến động đối với các nhà đầu tư trái phiếu, bao gồm cả những quốc gia cầm cố các khoản nợ. Trong năm 1994, việc tăng lãi suất, cùng với sự lan rộng tương đối nhanh chóng của biến động thị trường trái phiếu qua các nước quốc tế, dẫn đến việc bán tháo hàng loạt trái phiếu và quỹ nợ khi lợi suất tăng vượt quá kỳ vọng. Một số nhà phân tích tài chính cho rằng giá trái phiếu giảm mạnh là do Cục Dự trữ Liên bang quyết định tăng lãi suất thêm 25 điểm cơ bản vào tháng Hai, trong một động thái nhằm chống lại lạm phát. Với giá trị thị trường bị mất khoảng 1,5 nghìn tỷ đô la trên toàn cầu, vụ tai nạn đã được mô tả là sự kiện tài chính tồi tệ nhất đối với các nhà đầu tư trái phiếu kể từ năm 1927.

2) Trái phiếu đầu tư toàn cầu đang trải qua đà bán tháo tồi tệ nhất trong ít nhất ba thập kỷ dựa trên Chỉ số tổng lợi nhuận trái phiếu toàn cầu của Bloomberg:

Theo dữ liệu của FactSet, quỹ ETF iShares Core theo dõi điểm chuẩn trái phiếu toàn cầu bao gồm trái phiếu chính phủ, trái phiếu doanh nghiệp và các loại trái phiếu có thu nhập cố định khác tính bằng 28 đồng tiền đã giảm 21,5% so với năm trước, đây là mức giảm theo phần trăm mạnh nhất kể từ ít nhất là năm 2017.

Chỉ số trái phiếu tổng hợp toàn cầu xuất hiện từ đầu những năm 1990, và ban đầu được gọi là Chỉ số tổng lợi nhuận trái phiếu tổng hợp toàn cầu của Lehman Brothers (Lehman Brothers Global Aggregate Bond Total Return Index

Phạm vi của động thái này trong năm nay thậm chí còn lớn hơn sự gia tăng lợi suất toàn cầu xảy ra vào năm 1994, vào năm mà Cục Dự trữ Liên bang (Fed) đã tăng lãi suất thêm 75 điểm cơ bản trong một lần duy nhất vào tháng 11/1994. Đây là lần cuối cùng Fed tăng lãi suất với biên độ lớn như vậy sau một cuộc họp trước tháng 6 năm nay.

Do sự hỗn loạn trên thị trường, đường cong lợi suất trái phiếu kho bạc đã bị đảo ngược trong nhiều tháng. Điều này cũng khiến các nhà đầu tư lo lắng khi ngồi trên núi tiền mặt. Do đó, tỷ lệ sở hữu trái phiếu của các nhà đầu tư phi ngân hàng đã giảm xuống chỉ còn 17% trong tổng danh mục đầu tư, mức thấp nhất so với tỷ lệ nắm giữ cổ phiếu, tiền mặt và các vị thế khác kể từ năm 2008.

Việc bán tháo trái phiếu và cổ phiếu kể từ đầu năm gồm hai lý do sau:

Thứ nhất là các nhà đầu tư tổ chức đang nắm giữ nhiều tiền mặt đến mức có thể giúp hỗ trợ thị trường chống lại sự sụt giảm tiếp theo.

Thứ hai là cổ phiếu khó có thể tăng điểm trừ khi trái phiếu cũng phục hồi vì lợi suất trái phiếu kho bạc tăng được cho là nguyên nhân làm trầm trọng thêm tình trạng bán tháo cổ phiếu.

Các nhà đầu tư trên khắp thế giới gần đây đã theo dõi sát sao thị trường trái phiếu toàn cầu, đặc biệt sau khi Ngân hàng Trung ương Anh (BoE) buộc phải can thiệp để ngăn chặn sự biến động chưa từng có trong thị trường trái phiếu chính phủ, điều này tác động tới thị trường trái phiếu trên toàn cầu và thậm chí làm xáo trộn chứng khoán Mỹ.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Nhận OTP

Xem thêm

Dữ liệu thị trường

Xem thêm

Công cụ đầu tư

Xem thêm

Phát triển bản thân

Xem thêm

Quét mã QR để tải app 24HMoney - Giúp bạn đầu tư an toàn, hiệu quả

Về chúng tôi

Cơ quan chủ quản: Công ty TNHH 24HMoney. Địa chỉ: Tầng 5 - Toà nhà Geleximco - 36 Hoàng Cầu, P.Ô Chợ Dừa, Quận Đống Đa, Hà Nội. Giấy phép mạng xã hội số 203/GP-BTTTT do BỘ THÔNG TIN VÀ TRUYỀN THÔNG cấp ngày 09/06/2023 (thay thế cho Giấy phép mạng xã hội số 103/GP-BTTTT cấp ngày 25/3/2019). Chịu trách nhiệm nội dung: Phạm Đình Bằng. Email: support@24hmoney.vn. Hotline: 038.509.6665. Liên hệ: 0908.822.699

Bàn tán về thị trường