ACB: Ngân hàng chất lượng với định giá hợp lý

CTCK Yuanta Việt Nam kỳ vọng ACB sẽ nhận được hạn mức tăng trưởng tín dụng cao hơn so với ngành vào năm sau nhờ vào chất lượng tài sản vững chắc của ngân hàng.

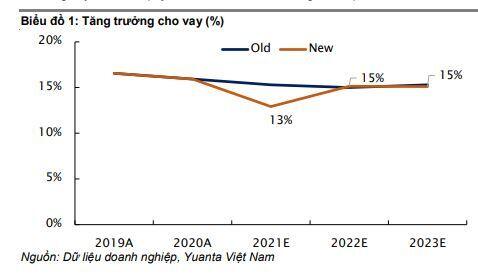

Dự báo tăng trưởng cho vay không đổi đối với năm 2022

Dự báo tăng trưởng cho vay của chúng tôi đối với năm 2022E là 15% (+2ppt YoY), Yuanta Việt Nam cho rằng đây là mức hợp lý do nền kinh tế có khả năng sẽ hồi phục vào năm 2022E.

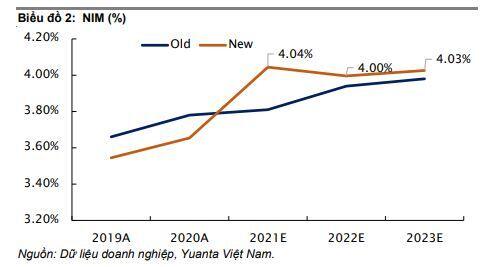

Chúng tôi tăng dự báo NIM thêm +6bps đối với năm 2022E, đạt 4,00% do chúng tôi kỳ vọng chi phí huy động vốn sẽ giảm nhẹ với tỷ lệ CASA được cải thiện. Tỷ lệ CASA Q3/2021 là 23% (+92bps YTD). Bên cạnh đó, với chiến lược tập trung vào mảng bán lẻ (93% tổng dư nợ cho vay đến từ phân khúc khách hàng cá nhân và SME) có thể sẽ giúp ACB duy trì tỷ lệ NIM ở mức cao.

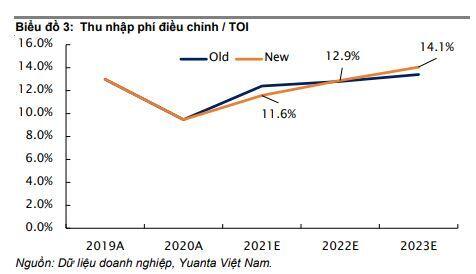

Dự báo thu nhập phí tăng +7% so với dự báo trước đó của chúng tôi. Doanh thu từ bancassurance và khoản phí trả trước (được phân bổ trong vòng 15 năm và bắt đầu từ năm 2021) có thể sẽ là động lực chính giúp thúc đẩy thu nhập phí của ACB trong năm 2022E và những năm sau đó.

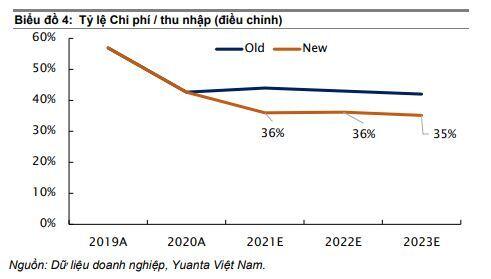

Chúng tôi giảm dự báo chi phí hoạt động -12% so với dự báo trước đó của chúng tôi, còn 9,5 nghìn tỷ đồng (+15% YoY) vào 2022E. Dự báo CIR điều chỉnh của chúng tôi đối với năm 2022E là 36,2% (+20bps YoY). Tỷ lệ CIR của ngân hàng đã giảm đáng kể bắt đầu từ năm 2019 (56,9%), và chúng tôi kỳ vọng tỷ lệ này sẽ giảm xuống thấp hơn nữa trong tương lai nhờ vào chiến lược ngân hàng số của ACB (tương tự như các ngân hàng khác).

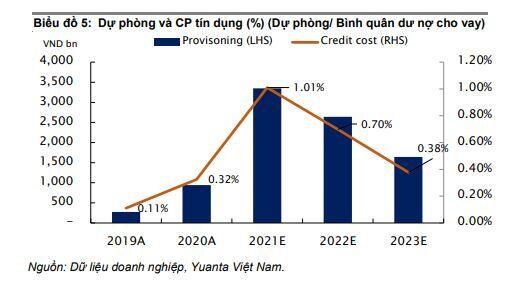

Vì thế, khi xem xét đến việc các khoản nợ xấu mới trong 9 tháng đã vượt qua kỳ vọng trước đó của chúng tôi, và chúng tôi hiện giả định xu hướng này có thể sẽ kéo dài trong ngắn hạn. Do vậy, chúng tôi tăng dự báo trích lập dự phòng đối với năm 2022E, đạt 2,6 nghìn tỷ đồng (vẫn giảm -21% YoY) và tỷ lệ chi phí tín dụng (dự phòng / bình quân dư nợ cho vay) sẽ tăng thêm +51bps, đạt 0,70% vào năm 2022E (-31bps YoY).

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận