ACB – Lợi nhuận sơ bộ khả quan

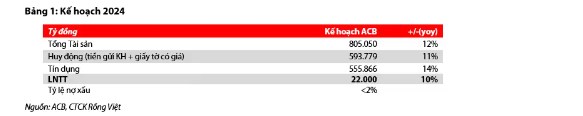

Ngân hàng đã đưa ra kế hoạch tương đối thận trọng cho năm 2024 tại cuộc họp ĐHCĐ thường niên. Tổng tài sản dự báo tăng trưởng 12%, đạt xấp xỉ 805.050 tỷ đồng. Cần lưu ý rằng mức tăng trưởng tín dụng 14% trong kế hoạch là hạn mức được cấp cho cả năm của ACB và chúng tôi dự báo ACB có thể có thêm hạn mức vào cuối năm dựa trên điểm đánh giá của Ngân hàng nhà nước.

LNTT sơ bộ Q1/2024 là 4.900 tỷ, -5% yoy và đạt 22,27% kế hoạch 2024. LNTT quý 1 giảm svck chủ yếu do ảnh hưởng của các nguồn thu ngoài lãi đặc biệt là phí banca và hoàn nhập dự phòng cao trong quý 1/2023. Trong khi đó, với mức LNTT như chia sẻ của Ngân hàng, chúng tôi ước tính thu nhập lãi thuần tăng trưởng khoảng 12,6% YoY lên 7.000 tỷ khi tăng trưởng tín dụng đạt 3,7% ytd và NIM tăng 20bps.

Dự phóng LNTST cho năm 2024 là 23.059 tỷ đồng (+15% yoy và +4,8% so với kế hoạch của Ngân hàng). EPS và giá trị sổ sách trên mỗi cổ phiếu tương ứng là 4.710 đồng và 22.000 đồng. Giá mục tiêu gần nhất của chúng tôi là 32.300 đồng/cp kết hợp với cổ tức 1.000 VND/cp tương ứng với mức sinh lời 22% so với giá đóng cửa ngày 05/04/2024, do đó chúng tôi khuyến nghị MUA cho mục tiêu đầu tư dài hạn đối với cổ phiếu ACB.

Luận điểm đầu tư

Kế hoạch thận trọng trong năm 2024

Theo đó, tổng tài sản dự báo tăng trưởng 12%, đạt xấp xỉ 805.050 tỷ đồng. Cần lưu ý rằng mức tăng trưởng tín dụng 14% trong kế hoạch là hạn mức được cấp cho cả năm của ACB và chúng tôi kỳ vọng ACB sẽ được cấp thêm hạn mức vào cuối năm dựa trên điểm đánh giá của Ngân hàng nhà nước. Tăng trưởng huy động sẽ được cân đối phù hợp với tăng trưởng tín dụng để vừa phục vụ nhu cầu sử dụng vốn vừa đảm bảo chi phí vốn tối ưu.

Năm 2023, Ngân hàng chứng kiến tăng trưởng LNTT ở mức 17% nhờ hoạt động đầu tư chứng khoán (lợi nhuận 2.816 tỷ so với mức lỗ 367 tỷ trong năm 2022) và chi phí hoạt động giảm 6% so với mức tăng 13,7% của TNHĐ. CIR theo đó giảm bảy điểm phần trăm xuống 32%. Do vậy, chúng tôi cho rằng tốc độ tăng trưởng lợi nhuận của Ngân hàng sẽ phụ thuộc vào tốc độ phục hồi về thu nhập lãi thuần và kiểm soát chi phí tín dụng.

Kết quả sơ bộ quý 1 năm 2024: Tăng trưởng tín dụng phục hồi khả quan

LNTT sơ bộ Q1/2024 là 4.900 tỷ, -5% yoy và đạt 22,27% kế hoạch 2024. LNTT quý 1 giảm svck chủ yếu do ảnh hưởng của các nguồn thu ngoài lãi đặc biệt là phí banca và hoàn nhập dự phòng cao trong quý 1/2023. Trong khi đó, với mức LNTT như chia sẻ của Ngân hàng, chúng tôi ước tính thu nhập lãi thuần tăng trưởng khoảng 12,6% YoY lên 7.000 tỷ khi tăng trưởng tín dụng đạt 3,7% ytd và NIM tăng 20bps.

Mặc dù nợ xấu tăng nhẹ trở lại trong Quý 1, Ngân hàng lạc quan về khả năng trả nợ của các khách hàng trong giai đoạn gần đây và kỳ vọng nợ xấu có thể đạt đỉnh ở mức 1,3-1,4%.

Chúng tôi duy trì quan điểm tích cực về tổng thu nhập hoạt động cũng như khả năng kiểm soát chi phí của Ngân hàng trong năm 2024. Cụ thể, chúng tôi dự phóng TNHĐ tăng trưởng 11,1% YoY với:

Thu nhập lãi thuần là động lực chính và ước tăng 21,5% YoY nhờ tăng trưởng tín dụng cải thiện và NIM tiếp tục phục hồi lên mức 4% cho cả năm 2024.

Các nguồn thu khác phân hóa khi thu nhập phí tăng trưởng nhẹ 8% nhờ vào các hoạt động thanh toán (mảng thẻ, quản lý tài khoản doanh nghiệp) bù đắp cho các hoạt động ngoài lãi khác (ngoại hối, chứng khoán, thu nhập khác) giảm 41% do mức nền cao cùng kỳ.

Về phía chi phí, chúng tôi kỳ vọng Ngân hàng sẽ kiểm soát tốt nợ xấu nội bảng, đồng thời tác động của nợ kéo theo (do CIC) giảm dần sẽ tạo cơ sở cho Ngân hàng kiểm soát chi phí tín dụng ở mức 0,3% (-10bps yoy), tương đương với chi phí dự phòng rủi ro ở mức 1,6 nghìn tỷ (-9,5% yoy). Chi phí hoạt động dự phóng là 11,7 nghìn tỷ (+7,4% yoy) phù hợp với sự mở rộng về TNHĐ.

Dự phóng LNTT cho năm 2024 là 23.059 tỷ đồng (+15% yoy và +4,8% so với kế hoạch của Ngân hàng). EPS và giá trị sổ sách trên mỗi cổ phiếu tương ứng là 4.710 đồng và 22.000 đồng. Giá mục tiêu gần nhất của chúng tôi là 32.300 đồng/cp kết hợp với cổ tức 1.000 VND/cp tương ứng với mức sinh lời 22% so với giá đóng cửa ngày 05/04/2024, do đó chúng tôi khuyến nghị MUA cho mục tiêu đầu tư dài hạn đối với cổ phiếu ACB.

Theo dõi người đăng bài

Tiếp cận các chuyên gia VIP/PRO hàng đầu của 24HMONEY

Nhận ngay bài viết tài chính chuyên sâu

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận