3 mã cổ phiếu ngành khu công nghiệp tiềm năng năm 2022

hứng khoán Mirae Asset (Việt Nam) vừa đưa ra báo cáo phân tích cho nhóm khu công nghiệp.

Đa số các doanh nghiệp kinh doanh KCN ghi nhận kết quả tích cực trong quý 1/2022

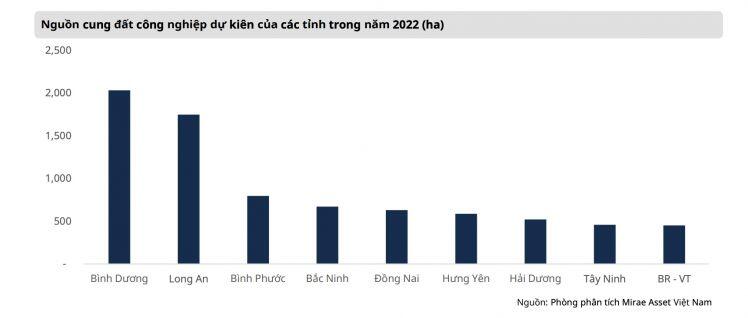

Tuy bị ảnh hưởng nặng nề bởi dịch Covid-19 trong năm 2021, Long An, TP. HCM và Bình Dương vẫn trong top 5 cả nước về vốn thu hút đầu tư nước ngoài FDI, chứng tỏ sức hút mạnh mẽ của các tỉnh miền Nam đối với các nhà đầu tư. Trong năm 2022, thị trường BĐS KCN tại Long An và Bình Dương được dự báo sẽ tiếp tục sôi động với nhiều dự án mới được đưa vào khai thác, đáng chú ý như:

Tại Bình Dương: Khu công nghiệp Cây Trường (quy mô 700 ha) và VSIP III (1,000 ha) do Becamex (BCM) đầu tư và KCN Nam Tân Uyên GĐ 3 (quy mô 334 ha) do CTCP Khu Công Nghiệp Nam Tân Uyên (NTC) đầu tư.

Tại Long An: Công ty con của KBC (liên doanh giữa KBC và SGT) dự kiến đầu tư khoảng 500 triệu USD vào 2 dự án KCN Nam Tân Tập (quy mô 245 ha, ước tính 2.600 tỷ đồng) và KCN Tân Tập (quy mô 654 ha, ước tính 10.000 tỷ đồng). Ngoài ra nhiều KCN khác trên địa bàn tỉnh cũng đã được phê duyệt với tổng quy mô lên đến 1.749 ha.

Như vậy, sau 2 năm ảnh hưởng bởi Covid-19, từ năm 2022 nguồn cung các dự án KCN đã bắt đầu trở lại, giải tỏa “cơn khát” đất KCN trong giai đoạn từ 2019 – 2021.

Kết thúc quý 1/2022, kết quả kinh doanh của phần lớn các doanh nghiệp còn quỹ đất cho thuê hiện hữu tăng trưởng, đáng chú ý có doanh nghiệp ghi nhận mức tăng trưởng LNST gấp nhiều lần so với cùng kỳ như IDC tăng trưởng 381% và VGC tăng trưởng 153%.

Một số doanh nghiệp ghi nhận mức LNST thấp hơn cùng kỳ như ITA, KBC và NTC có nguyên nhân chính từ việc các dự án của những doanh nghiệp này chưa đưa vào triển khai và hạch toán lợi nhuận trong quý đầu năm.

Nhìn chung hoạt động cho thuê đất KCN vẫn diễn ra thuận lợi trong quý 1/2022, so với cùng kỳ, tổng doanh thu 8 doanh nghiệp tiêu biểu đã tăng trưởng 13% và LNST ghi nhận mức tăng trưởng ấn tượng là 35%.

Mirae Asset khuyến nghị đầu tư nhóm khu công nghiệp gồm: SZC, NTC, PHR

Khuyến nghị mua cổ phiếu SZC với giá mục tiêu 78.400 đồng/cp

Trong quý 1/2022, Công ty cổ phần Sonadezi Châu Đức (HOSE - Mã: SZC) công bố doanh thu đạt 277,3 tỷ đồng, tăng gần 56% so với cùng kỳ chủ yếu đến từ doanh thu cho thuê đất và quản lý. Tuy nhiên, giá vốn/doanh thu đã tăng mạnh lên mức 63,1% so với mức 39,3% của qúy 1/2021, ghi nhận 175 tỷ đồng. Sau khi trừ chi phí, SZC lãi ròng 75,3 tỷ đồng, giảm 5% so với cùng kỳ. Giá vốn/ Doanh thu tăng mạnh trong Q1/2022 đến từ tỷ trọng của phần doanh thu bán sỉ quỹ đất các bên liên quan tăng mạnh so với cùng kỳ. Cụ thế doanh thu bán sỉ trong kỳ đạt 192 tỷ đồng, chiếm 69,3% tổng doanh thu so với mức 25,8% của quý 1/2021.

Bước sang năm 2022, với nền doanh thu và lợi nhuận năm 2021 cao nhưng Mirae Asset vẫn đánh giá khả năng SZC sẽ tiếp tục duy trì đà tăng trưởng. Công ty có thể sẽ ghi nhận mức LNST trên 600 tỷ đồng, tăng trưởng 85% so với 2021 bởi các yếu tố như: Triển khai giai đoạn 1 dự án Hữu Phước có quy mô 25,2 ha. Mirae Asset ước tính việc mở bán thuận lợi sẽ đóng góp khoảng 280 – 330 tỷ đồng vào LNST của công ty; Ghi nhận khoảng 40 ha đất công nghiệp cho thuê với mức doanh thu khoảng 670 tỷ đồng, LNST ước tính khoảng 300 tỷ đồng.

Khuyến nghị mua cổ phiếu NTC với giá mục tiêu 259.000 đồng/cp

Quý 1/2022, CTCP Khu công nghiệp Nam Tân Uyên (UPCOM: NTC) đạt doanh thu thuần đạt 53 tỷ đồng giảm 22% so với cùng kỳ, doanh thu tài chính đạt 61 tỷ đồng, giảm 29% so với cùng kỳ. Sau khi trừ các khoản chi phí NTC lãi sau thuế 81,5 tỷ đồng, giảm 27,7% so với cùng kỳ, EPS đạt 3.398 đồng. Dự án NTC3 hiện đã hoàn thành tổng mức đầu tư dự kiến là 871 tỷ đồng và đang thực hiện pháp lý cuối cùng để chính thức cho thuê.

Dự án NTC3 tạo động lực tiếp tục tăng trưởng: Sau khi nhận bàn giao đất vào năm 2019 – 2020, NTC đã hoàn thành đầu tư và sẵn sàng đưa vào khai thác dự án NTC3 trong năm 2022. Với diện tích đất thương phẩm 288,52 ha, giá thuê thương phẩm tại khu vực này ước tính 100 – 110 USD/m2/chu kỳ thuê, Mirae Asset nhận định NTC có khả năng cho thuê toàn bộ quỹ đất tại NTC3 trong 5 năm và mang lại nguồn doanh thu gần 7.400 tỷ đồng. NTC đã thanh toán gần hết khoản nợ vay để đầu tư dự án và cũng là khoản nợ vay duy nhất của doanh nghiệp thời điểm hiện tại. Với việc chuyển sang hạch toán doanh thu 1 lần đối với hoạt động cho thuê KCN và hạ tầng, lợi nhuận NTC sẽ bứt phá mạnh từ năm 2022 cùng NTC3.

NTC là doanh nghiệp có tỷ lệ chia cổ tức rất cao, luôn duy trì mức trên 80%/VĐL bằng tiền mặt mỗi năm (tương đương 65-73% LNST) cho thấy chất lượng lợi nhuận của doanh nghiệp luôn ở mức cao và tạo ra dòng tiền mạnh.

Khuyến nghị mua cổ phiếu PHR với giá mục tiêu 90.000 đồng/cp

Kết thúc quý 1/2022, doanh thu và lợi nhuận ròng của Công ty cổ phần Cao su Phước Hòa (HOSE - Mã: PHR) lần lượt đạt 365 tỷ đồng (+30% cùng kỳ) và 299 tỷ đồng (+239% cùng kỳ). Trong đó, lợi nhuận chính của PHR đến từ khoản lợi nhuận đột biến khi chuyển nhượng 209ha đất cho VSIP, tương đương với giá trị bồi thường 289 tỷ đồng.

PHR đã nhận được Quyết định 40/QĐ-TTg ngày 10/01/2022 về việc điều chỉnh chủ trương đầu tư dự án xây dựng và kinh doanh cơ sở hạ tầng KCN Việt Nam-Singapore III, để làm cơ sở cho UBND tỉnh Bình Dương thu hồi đất, phê duyệt phương án đền bù cho PHR. Mirae Asset kỳ vọng tới quý 2/2022 PHR có thể dần ghi nhận lợi nhuận phần đền bù từ VSIP III. Mirae Asset dự phóng năm 2022, PHR sẽ ghi nhận 630 tỷ và năm 2023 là 368 tỷ đồng tiền đền bù từ VSIP. Lợi nhuận liên kết ghi nhận từ VSIP Mirae Asset dự phóng sẽ bắt đầu từ năm 2024 với ước tính lợi nhuận tối thiểu là 75 tỷ đồng trong năm 2024.

Mirae Asset cho rằng, giá cao su sẽ tiếp tục tăng trong năm 2022 bình quân ở mức 240 JPY/tấn với lượng cung 13,8 triệu tấn và dự phóng nhu cầu thế giới 2022 ở mức 14 triệu tấn. PHR có thể tăng thêm 150 tỷ đồng lợi nhuận gộp từ mảng mủ cao su.

Dự án KCN Tân Lập và KCN Hội Nghĩa có lợi thế về giá vốn triển khai thấp cũng như Bình Dương là điểm đến của các doanh nghiệp, tiềm năng lớn trong bố cảnh Bình Dương có tỷ lệ lấp đầy KCN đã lên mức 90%. Các dự án này dự kiến ghi nhận doanh thu từ 2023. Tổng diện tích KCN mà PHR dự kiến triển khai trong năm 2023 – 2027 đạt 2,972ha, giúp PHR trở thành một trong những công ty phát triển KCN lớn nhất Việt Nam.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận