Theo dõi Pro

GIẢI MÃ THƯƠNG VỤ VPBANK BÁN VỐN TỶ ĐÔ: Đối tác Nhật liệu có mua hớ?

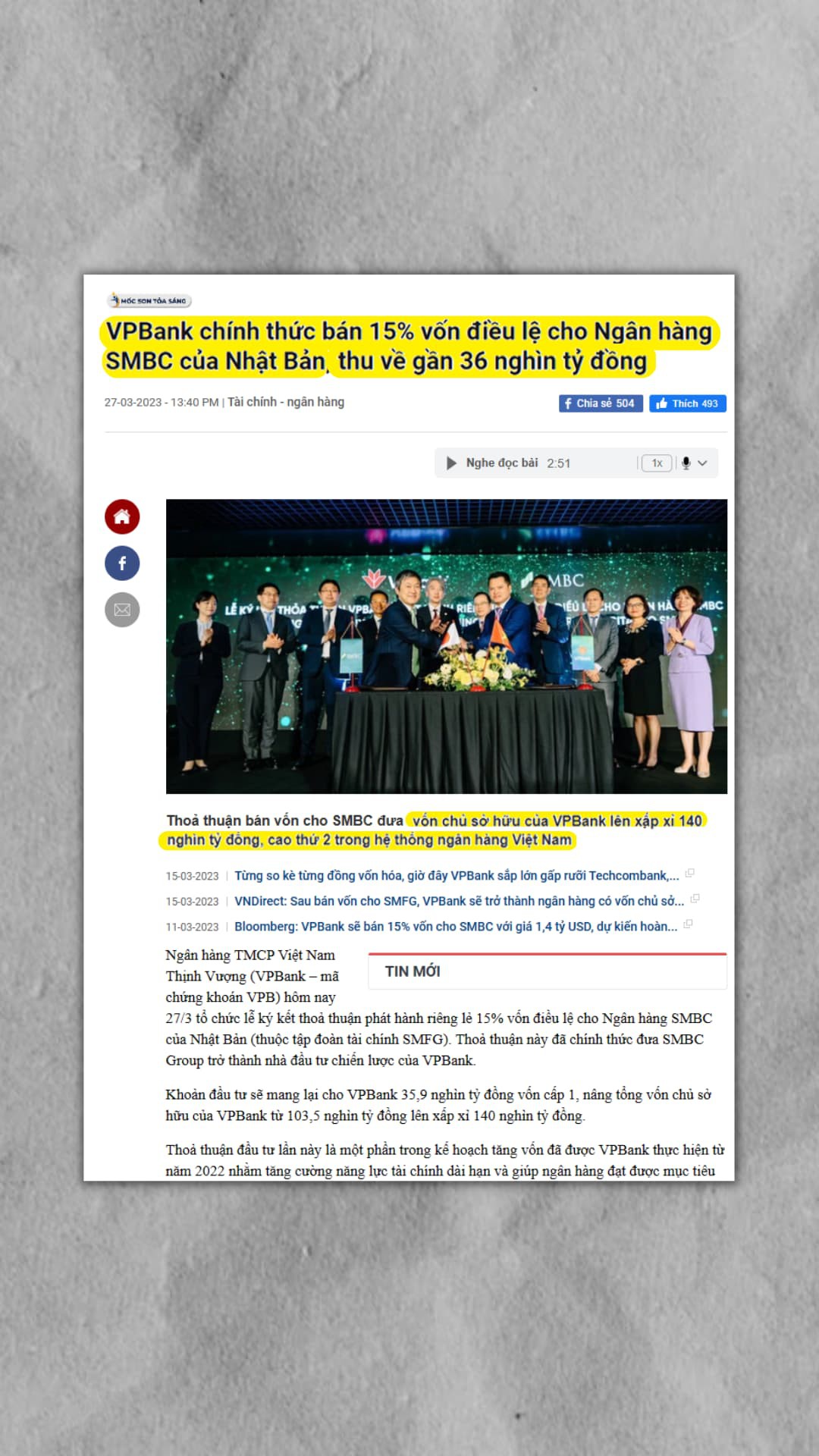

Đầu giờ giao dịch chiều nay, thông tin VPBank chính thức bán 15% vốn điều lệ cho đối tác từ Nhật Sumitomo và thu về gần 36 ngàn tỷ chính thức được công bố rộng rãi. Từ đây, vốn chủ sở hữu của VPB lên xấp xỉ 140 ngàn tỷ, cao thứ 2 hệ thống ngân hàng Việt.

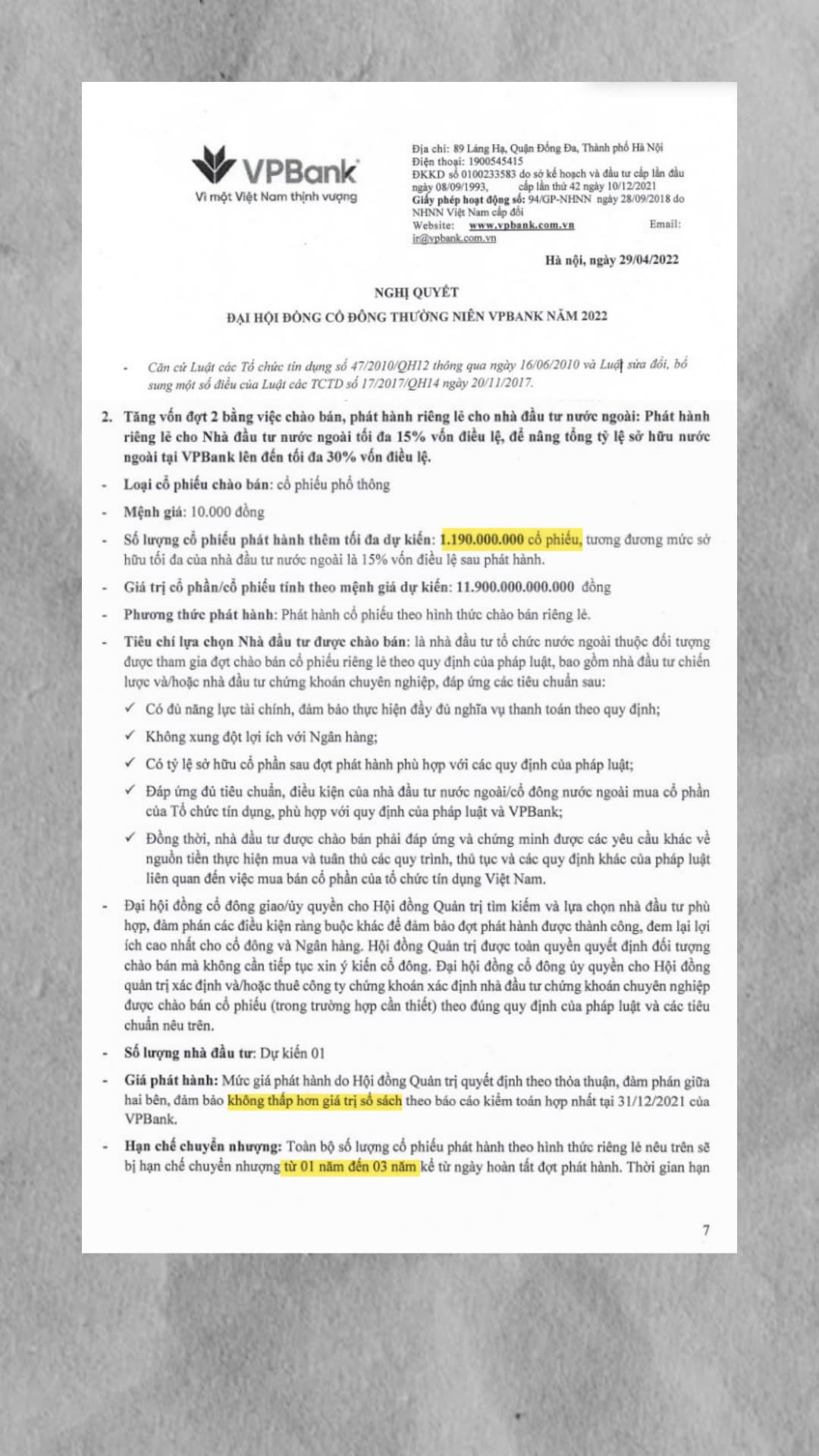

Thực ra kế hoạch tăng vốn này cũng đã được phê duyệt trong mùa ĐHCĐ năm ngoái: lượng cổ phiếu phát hành tối đa 1.19 tỷ kèm điều kiện giá phát hành không được thấp hơn giá trị sổ sách.

Như vậy, giá hai bên chốt vào khoảng 30.000 VND/ CP nếu nôm na lấy 36 ngàn tỷ trên chia cho hơn 1 tỷ cổ phiếu.

Giá chốt lần này gần như tương đương với giá mà đồn đoán hồi đầu tháng trên Bloomberg: 32.000 – 33.000 VND/CP.

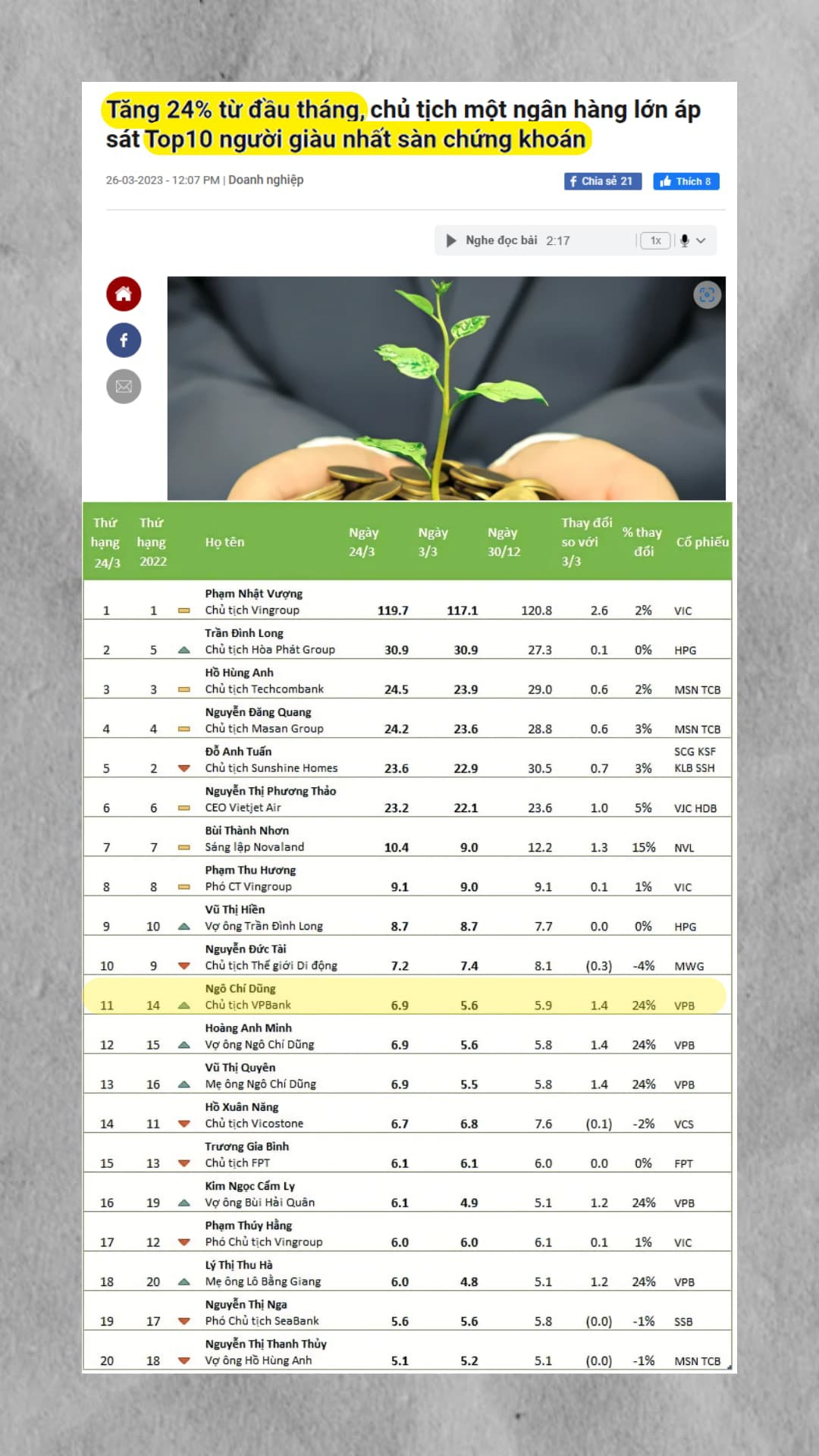

Dĩ nhiên cổ phiếu trên sàn luôn phản ánh kỳ vọng thành ra dù chiều nay tin ra mà VPB vẫn kết phiên tăng nhẹ song 1 tháng qua cũng đã có đà tăng hơn 20% đưa ông Dũng chủ nhà băng này áp sát Top 10 người giàu nhất sàn CK.

Nhiều anh em đặt ra câu hỏi rằng: sao giá chốt tận 30.000 VND/ CP trong khi thị giá trên sàn mới có tầm 21.000 VND/ CP thôi?

Mình quan điểm giá trên là hợp lý thôi, nếu dựa trên chỉ số P/B – chỉ số quen thuộc định giá các cổ phiếu tài chính, trong đó P là giá cổ phiếu còn B là giá trị sổ sách (GTSS).

Lấy giá chốt 30.000 VND/CP chia cho GTSS VPBank báo cáo 2022 là 14.500 VND/ CP thành ra P/B tầm 2 lần.

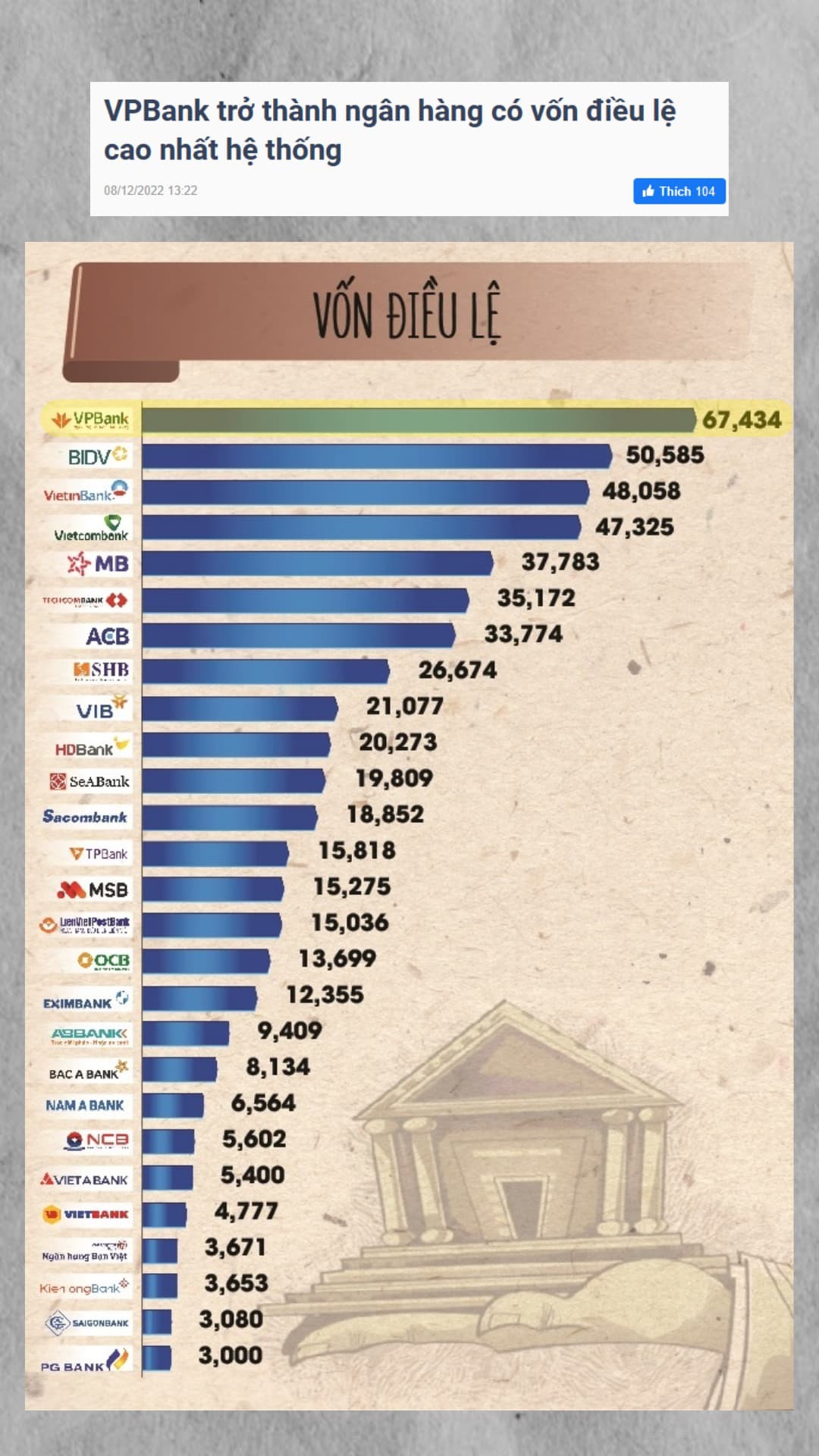

Điều này là hợp lý với một bank đứng đầu về vốn điều lệ trong hệ thống lúc này.

Khoảng P/B tầm 2 lần này cũng chính là mức mà VCB và CTG bán cho hai đối tác Nhật 10 năm trước.

Nhân nhắc đến VCB, hồi cuối 2011, ngân hàng Mizuho từ Nhật cũng trở thành cổ đông chiến lược bằng cách mua 15% cổ phần với giá chênh hơn 40-50% thị giá hồi đó.

Để rồi sau 10 năm khoản đầu tư này đã thành “1 vốn 4 lời”: từ hơn $500 triệu thành hơn $2 tỷ rồi.

Sumitomo nhìn qua “ông bạn đồng hương” Mizuho rồi nhìn lại khoản đầu tư của mình có lẽ sẽ ganh tỵ.

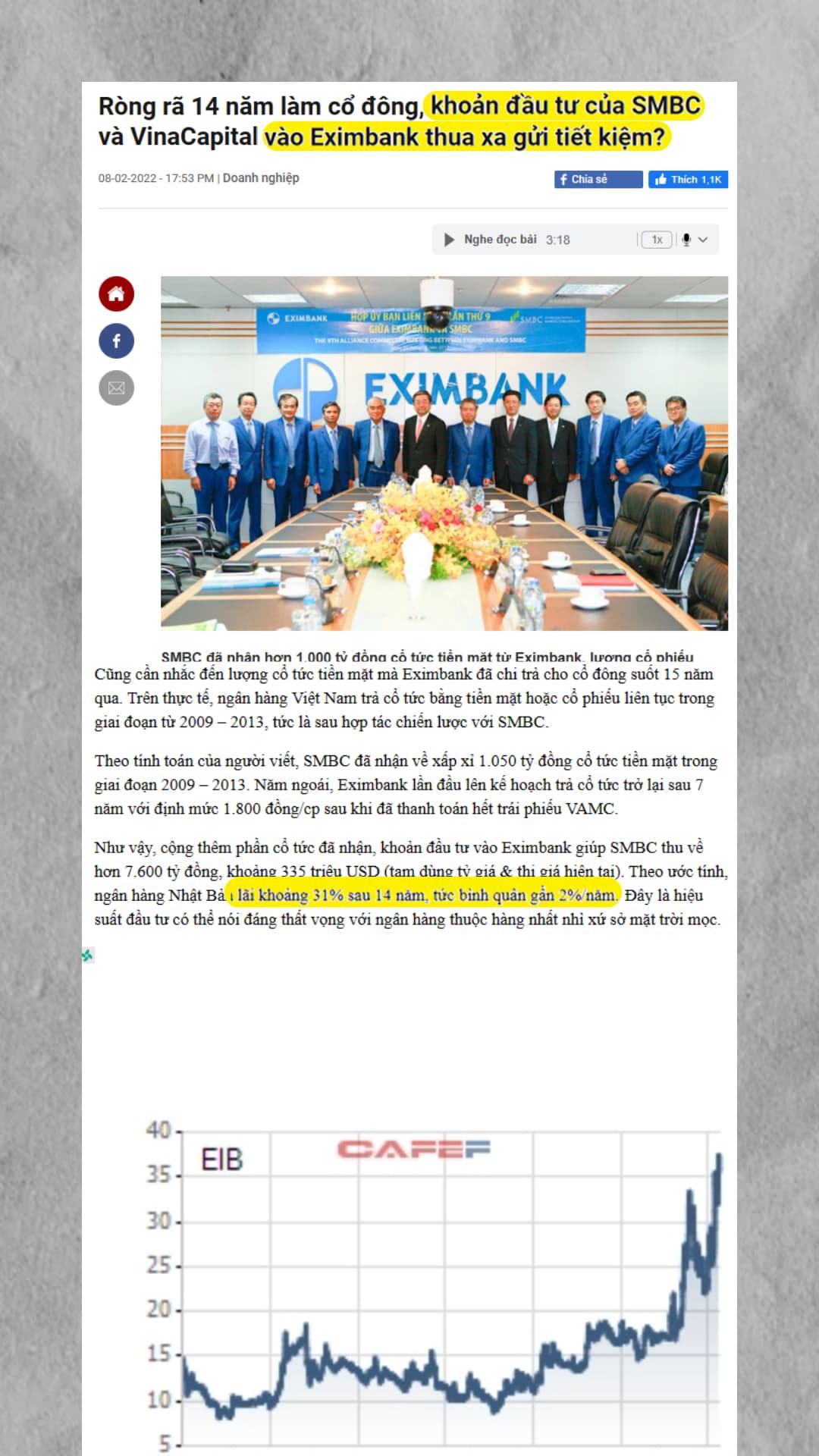

Đầu tư vào EIB 14 năm ròng mà Sumitomo năm ngoái chốt rồi tính ra được mức lãi 2%/ năm.

Thành ra niềm tin Sumitomo vào VPBank cao lắm, sau khi đã rót vốn lần đầu vào công ty con làm về tài chính tiêu dùng FE Credit hồi 2021.

Quay trở lại ích lợi cho ai đầu tư VPB, có 2 điểm chính:

Thứ nhất, room tín dụng năm nay được NHNN ưu ái sau khi các chỉ số về an toàn vốn được cường hóa hơn.

Thứ hai, chi phí vốn được tối ưu nhờ nguồn vốn giá rẻ mà Sumitomo sắp xếp cho.

Kinh doanh mà ngon thì cổ phiếu trên sàn, không sớm thì muộn, cũng sẽ bay cao thôi.

Quan điểm của anh em về sự việc này thế nào? Để lại ý kiến để mọi người cùng thảo luận nha.

Mã liên quan

Mã | Giá | Biểu đồ | ||

|---|---|---|---|---|

18.75 +0.35 (+1.90%) |

Chia sẻ thông tin hữu ích