24HMONEY đã kiểm duyệt

24HMONEY đã kiểm duyệt

28/08/2024

VNM - Gã khổng lồ trong ngành bán lẻ - Liệu còn cơ hội cho chúng ta?

Luận điểm đầu tư VNM

Tổng quan: Vinamilk, công ty sữa hàng đầu Việt Nam, là lựa chọn đáng quan tâm cho nhà đầu tư nhờ vào vị thế dẫn đầu thị trường, kết quả kinh doanh ổn định và triển vọng tăng trưởng từ nhu cầu tiêu dùng đang tăng mạnh tại thị trường trong nước cũng như cơ hội mở rộng xuất khẩu. Mặc dù cổ phiếu VNM được giao dịch ở mức P/E thấp hơn trung bình ngành, nhưng định giá này vẫn được coi là hợp lý khi xem xét các yếu tố cơ bản và triển vọng phát triển của công ty.

Vị thế thị trường: Vinamilk tiếp tục giữ vững vị trí là công ty sữa lớn nhất Việt Nam với thị phần khoảng 55-60% trong thị trường sữa nội địa và chiếm lượng lớn so vs các đối thủ khác như TH True Milk 42%.. Mặc dù thị trường sữa tại Việt Nam đang trở nên bão hòa, Vinamilk vẫn nỗ lực duy trì sự hiện diện mạnh mẽ và mở rộng sang các phân khúc khác như sữa hữu cơ, sữa không đường lactose, và sản phẩm từ thực vật.

Xuất khẩu: Vinamilk đã tăng cường hoạt động xuất khẩu, đặc biệt là ở các thị trường tiềm năng như Trung Quốc, Trung Đông, và Đông Nam Á. Trong năm 2024, xuất khẩu đóng góp khoảng 15-20% vào tổng doanh thu của công ty, với tăng trưởng mạnh tại các thị trường này.

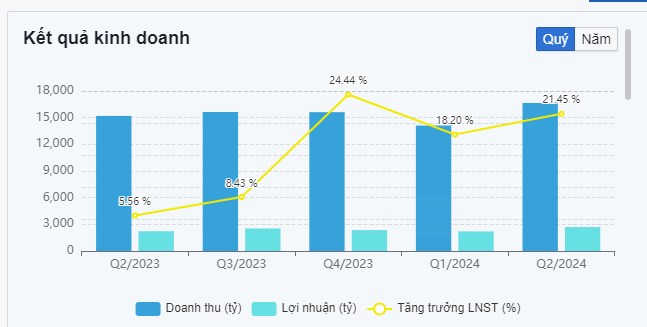

KQKD Q2/2024:

Doanh thu thuần: đạt 16.656 tỷ VND, tăng 9,6% so với Q1/2024 và tăng 9,6% so với cùng kỳ.

Lợi nhuận gộp: đạt 7.068 tỷ VND, tăng 19,5% so với quý tước và ghi nhận mức tăng 14,9% so với Q2/2023.

Lợi nhuận từ hoạt động kinh doanh: Thu nhận ở mức 3.326 tỷ VND, tăng 22,4% so với Q1/2024 và tăng 19,8% so với cùng kỳ.

Tổng tài sản: Q2/2024 là 54.194 tỷ VND, tăng nhẹ 4,9% so với Q1/2024 và tăng 6,1% so với Q2/2023.

Tổng nợ: Q2/2024 ở mức 15.857 tỷ VND, giữ ổn định so với Q1/2024 nhưng tăng 11% so với Q2/2023.

Khả năng sinh lời:

Biên lợi nhuận gộp (Gross Margin): 41,88% – cho thấy rằng VNM có khả năng tạo ra lợi nhuận từ doanh thu thuần khá cao.

Biên lợi nhuận hoạt động (Operating Margin): 19,11% – phản ánh khả năng kiểm soát chi phí hoạt động hiệu quả.

Biên lợi nhuận ròng (Net Profit Margin): 15,61% – đạt mức cao, đảm bảo lợi nhuận sau thuế vững chắc.

Nhìn chung, Vinamilk có tỷ suất biên lợi nhuận gộp và biên lợi nhuận hoạt động cao hơn các đối thủ trong nước như Kinh Đô và Masan. Đối với các công ty quốc tế trong khu vực, hiệu suất lợi nhuận của VNM có phần thấp hơn một chút nhưng vẫn duy trì lợi nhuận hoạt động và ròng ở mức cạnh tranh.

Cơ hội & triển vọng tương lai: Vinamilk tăng trưởng doanh thu xuất khẩu nhờ mở rộng thị trường quốc tế, đặc biệt là Trung Quốc và Đông Nam Á. Cùng với đó là tư duy đổi mới sản phẩm và phát triển bền vững giúp duy trì thị phần và thu hút khách hàng mới. Công ty cũng đang đầu tư vào nghiên cứu và phát triển để đổi mới sản phẩm, nhằm đáp ứng nhu cầu của người tiêu dùng. Bên cạnh đó, Vinamilk đang mở rộng kinh doanh thông qua các dự án liên doanh, như dự án chăn nuôi bò với Sojitz Corporation của Nhật Bản, dự kiến mang lại doanh thu đáng kể khi hoàn thành vào cuối năm 2024 (Theinvestor)

Mức giá kỳ vọng (dài hạn): VNM có chỉ số tài chính vững mạnh với biên lợi nhuận cao, khả năng quản lý tài chính hiệu quả, và tỷ lệ sinh lời tốt trên vốn chủ sở hữu. Doanh thu và lợi nhuận tăng so với các quý trước, cùng với sức mạnh tài chính ổn định, làm cho cổ phiếu VNM trở thành lựa chọn đầu tư tích cực. Mức giá mục tiêu hợp lý là 98.000 - 103.300 VND/cổ phiếu với khuyến nghị giải ngân ở vùng giá 8x.000 VND để tối ưu hóa lợi nhuận dài hạn.

Góc nhìn kỹ thuật:

Xu hướng chính và mô hình giá:

1. Mô hình Tam giác hội tụ Tam giác cân): Biểu đồ cho thấy VNM đang hình thành một mô hình tam giác hội tụ (symmetrical triangle). Đây là mô hình thường cho thấy sự cân bằng giữa cung và cầu, dẫn đến một sự đột phá (breakout) trong tương lai.

Vùng kháng cự và hỗ trợ:

Kháng cự quan trọng: Mức khoảng 76.0 điểm.

Hỗ trợ quan trọng: Vùng khoảng 68.6 điểm.

2. Chiến lược đầu tư:

Breakout tăng (Mua): Nếu giá cổ phiếu phá vỡ mức kháng cự trên (khoảng 75.0 điểm) với khối lượng giao dịch cao, đó có thể là tín hiệu mua mạnh. Động lực tăng giá có thể đẩy cổ phiếu lên các mức cao hơn, gần với đỉnh trước đó trong vùng 80-90 điểm.

Breakdown giảm (Bán): Ngược lại, nếu giá phá vỡ vùng hỗ trợ dưới (khoảng 68.2 điểm), thì đây là tín hiệu bán. Trong trường hợp này, giá có thể tiếp tục giảm và chạm các mức hỗ trợ thấp hơn trong vùng 60-64 điểm.

3. Chỉ số RSI:

RSI gần vùng trung lập (56.87): Điều này cho thấy cổ phiếu không đang trong trạng thái quá mua hoặc quá bán, nhưng sự hội tụ của RSI gần mức trung lập có thể hỗ trợ cho bất kỳ động thái đột phá nào.

4. Khuyến nghị đầu tư:

Chiến lược mua ngắn hạn: Nhà đầu tư có thể cân nhắc mua vào khi giá phá vỡ mức kháng cự với khối lượng giao dịch cao, vì điều này có thể báo hiệu một xu hướng tăng mới.

Chiến lược phòng thủ: Đặt lệnh dừng lỗ ngay dưới vùng hỗ trợ (68.0 điểm) để giảm thiểu rủi ro nếu giá không giữ được mức hỗ trợ này.

Tóm lại, Vinamilk đang ở giai đoạn quyết định, với khả năng xảy ra một sự đột phá quan trọng. Việc chờ đợi sự xác nhận từ giá phá vỡ các mức kháng cự/hỗ trợ sẽ là chiến lược an toàn để xác định hướng đi của cổ phiếu.

***Disclaimer: Đây là ý kiến cá nhân, chỉ mang tính chất tham khảo không phải lời khuyên đầu tư, đây là thị trường ẩn chứa nhiều rủi ro.

Bình luận