Vinaconex (VCR) sau tăng nóng, hết đà

Giá cổ phiếu VCR của Công ty cổ phần Đầu tư và Phát triển du lịch Vinaconex hiện giảm một nửa so với đầu tháng 7/2019, sau khi tăng gấp 6 trong giai đoạn tháng 3 - 6 nhờ sự hồi sinh của dự án Cái Giá - Cát Bà.

“Sống lại” cùng dự án Cái Giá - Cát Bà

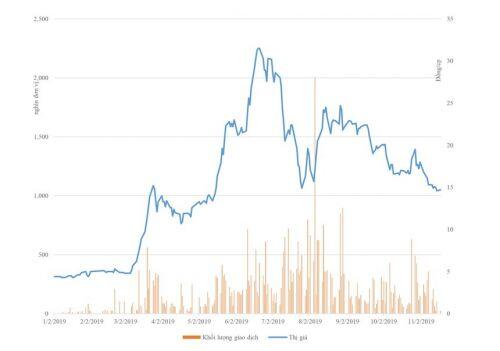

Từ vùng giá 5.000 đồng/cổ phiếu đầu tháng 3/2019, thị giá VCR liên tục bứt phá và đến cuối tháng 6/2019 vượt ngưỡng 30.000 đồng/cổ phiếu. Gần đây, giá cổ phiếu này dao động quanh mức 15.000 đồng/cổ phiếu.

VCR được thành lập tháng 3/2008, trên cơ sở Ban quản lý dự án Cái Giá - Cát Bà của Tổng cổng công ty cổ phần Xuất nhập khẩu và Xây dựng Việt Nam (Vinaconex), với 3 cổ đông sáng lập gồm Vinaconex, Ngân hàng TMCP Xuất nhập khẩu Việt Nam (Eximbank) và Công ty Chứng khoán Ngân hàng Nông nghiệp và Phát triển nông thôn (Agriseco). Từ khi thành lập, VCR đã được xác định là công ty thực hiện dự án Khu đô thị du lịch Cái Giá - Cát Bà.

Dự án Cái Giá - Cát Bà có diện tích 172,76 ha tại thị trấn Cát Bà và xã Trân Châu, thuộc vịnh Cái Giá, huyện Cát Hải, Hải Phòng. VCR dự kiến phát triển mảng bất động sản du lịch nghỉ dưỡng, với với hàng trăm đất nền biệt thự, trung tâm hội nghị, thương mại dịch vụ, khu thể dục thể thao, dịch vụ giải trí, khách sạn 4-5 sao…

Quy mô dự án lớn, nằm ở vị trí đắc địa về du lịch, khiến VCR được kỳ vọng sẽ có kết quả kinh doanh đột phá từ những năm đầu tiên, làm cơ sở tích lũy vốn và kinh nghiệm mở rộng đầu tư sang các dự án khác, nhất là mảng bất động sản du lịch, nghỉ dưỡng.

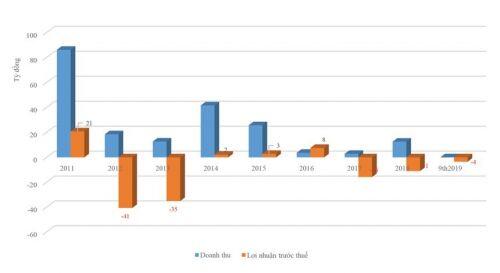

Tuy nhiên, bối cảnh kinh tế rơi vào giai đoạn khó khăn khi khủng hoảng kinh tế thế giới nổ ra, cùng việc dự án Cái Giá - Cát Bà triển khai chậm do các khó khăn về pháp lý, nguồn vốn khiến kết quả kinh doanh của VCR ở mức thấp, thậm chí thua lỗ như năm 2012, 2013, 2017, 2018.

Đặc biệt, tháng 3/2017, UBND huyện Cát Hải đã có Công văn số 54/TB- UBND về việc tạm dừng triển khai xây dựng mới các công trình thuộc dự án đầu tư trong phạm vi khảo sát trên địa bàn huyện, trong đó có dự án của VCR.

Đến tháng 10/2017, UBND TP. Hải Phòng ban hành Quyết định 2786/QĐ-UBND với nội dung “thu hồi một phần đất thuộc dự án của VCR giao cho Trung tâm Phát triển quỹ đất quản lý”.

Thị trường bất động sản nghỉ dưỡng cả nước những năm gần đây liên tục “sốt nóng”, nhưng triển vọng phát triển dự án Cái Giá - Cát Bà đi vào ngõ cụt được xem là nguyên nhân khiến thị giá cổ phiếu VCR có nhiều năm được giao dịch dưới mức 5.000 đồng/cổ phiếu cho đến đầu năm 2019.

Tình hình thay đổi khi sau một thời gian dài làm việc, đề xuất, đến ngày 5/11/2018, TP. Hải Phòng ban hành Quyết định 2918/QĐ-UBND hủy bỏ Quyết định 2786 và cho phép VCR tiếp tục triển khai dự án Cái Giá - Cát Bà.

Bài toán lớn nhất vẫn là vốn

Do nhiều năm trước kinh doanh èo uột, thua lỗ, nên VCR đối mặt với bài toán vốn khi các khoản vay nợ, phải trả chiếm tỷ trọng lớn trong nguồn vốn.

Theo báo cáo tài chính của VCR, trong số 1.064,6 tỷ đồng tổng tài sản đến cuối quý III/2019, có 946,7 tỷ đồng là tài sản dở dang liên quan đến các chi phí đã đầu tư dự án Cái Giá - Cát Bà.

Mặc dù số dư tiền và tiền gửi các loại tăng lên 50,8 tỷ đồng từ mức 6,7 tỷ đồng đầu năm, nhưng lượng tiền thặng dư này không đến từ hoạt động kinh doanh chính, mà do Công ty tăng cường vay nợ.

Đáng kể nhất là trong tháng 8/2019, VCR đã hoàn tất đợt phát hành trái phiếu chuyển đổi trị giá 300 tỷ đồng. Trái phiếu có kỳ hạn 24 tháng, lãi suất cố định 11%/năm trong năm đầu tiên và thả nổi trong năm thứ hai, nhưng không thấp hơn 11%.

Trái chủ có quyền chuyển đổi sang cổ phần phổ thông với tỷ lệ 10:1, giá chuyển đổi 10.000 đồng/cổ phiếu, tương ứng 30 triệu cổ phiếu nếu trái phiếu được chuyển đổi hết. Bên mua trái phiếu là Vinaconex - công ty mẹ của VCR.

Việc phát hành trái phiếu được xem là phương án cấp vốn của Vinaconex cho VCR trong bối cảnh Công ty nhận được Thông báo số 51/TB-CCT ngày 9/1/2019 của Chi cục Thuế huyện Cát Hải với số tiền sử dụng đất phải nộp (cả tiền gốc và chậm nộp) là 284,11 tỷ đồng và theo tư vấn của đơn vị tư vấn luật - Công ty TNHH Davilaw, VCR cần nhanh chóng nộp ngay số tiền sử dụng đất để tránh rủi ro pháp lý (dự án có thể tiếp tục bị thu hồi nếu Công ty vi phạm nghĩa vụ tài chính).

Ngay sau đợt phát hành trái phiếu, 265,7 tỷ đồng đã được VCR sử dụng để nộp thuế. Như vậy, con số 300 tỷ đồng chưa đủ để giải cơn khát vốn của Công ty.

Tính đến 30/9/2019, ngoài khoản 300 tỷ đồng trái phiếu chuyển đổi, VCR còn có dư nợ vay ngắn và dài hạn 85 tỷ đồng và 349,1 tỷ đồng các khoản phải trả người bán, phải trả ngắn hạn và các chi phí phải trả ngắn, dài hạn.

Trong số này có 96,2 tỷ đồng lãi vay phải trả, chủ yếu là khoản lãi vay của Agribank dồn tích nhiều năm và được cơ cấu lịch trả nợ đến tháng 5/2022 và 52,86 tỷ đồng là nợ tiền cổ tức cổ đông.

52,86 tỷ đồng là tiền nợ cổ tức tiền mặt 1.500 đồng/cổ phiếu theo phương án phân phối lợi nhuận năm 2010 được thông qua tại Đại hội đồng cổ đông tháng 4/2011.

Sau 7 năm từ ngày chốt quyền (3/4/2012), với 8 lần điều chỉnh, đến nay VCR vẫn chưa thanh toán cổ tức, do chưa thu xếp, bố trí được nguồn tiền.

Trong lần gia hạn gần nhất, VCR lùi thời hạn thanh toán cổ tức đến ngày 30/3/2020.

9 tháng đầu năm 2019, VCR lỗ 3,5 tỷ đồng (quý I lỗ hơn 1,7 tỷ đồng, quý II lỗ hơn 1,9 tỷ đồng, quý III lãi 150 triệu đồng), nâng lỗ lũy kế lên 80,5 tỷ đồng, chiếm 22,9% vốn điều lệ.

Do đã thua lỗ 2 năm liên tiếp (2017, 2018), nếu không thoát lỗ trong năm 2019, Công ty sẽ bị hủy niêm yết bắt buộc.

Nợ ngắn hạn vượt tài sản ngắn hạn, lỗ lũy kế cũng là nguyên nhân khiến khả năng hoạt động liên tục của VCR bị Công ty TNHH Kiểm toán và Định giá Việt Nam lưu ý trong báo cáo soát xét bán niên 2019.

Không có doanh thu, tài sản hiện hữu đã được thế chấp, nợ quá hạn…, nên việc VCR đi vay ngân hàng để tiếp tục đầu tư dự án là rất khó.

Mới đây, Đại hội cổ đông bất thường ngày 4/11/2019 của VCR đã thông qua phương án phát hành cổ phiếu riêng lẻ, khối lượng 144 triệu đơn vị (gấp 4 lần khối lượng cổ phiếu đang lưu hành), với giá dự kiến 10.000 đồng/cổ phiếu, kỳ vọng thu về 1.440 tỷ đồng.

Thời gian thực hiện trong quý IV/2019 - quý I/2020.

Thông tin về đối tác mua riêng lẻ chưa được công bố, nhưng để tham gia vào đợt chào bán, bên mua được đánh giá phải là đối tác thân cận và có tiếng nói chung với cổ đông lớn nhất, cũng chính là công ty mẹ của VCR hiện nay để có sự gật đầu của đơn vị này, bởi quyền lợi tài chính gắn với VCR khá lớn. Nếu thành công, đây sẽ là lời giải quan trọng cho bài toán toán vốn của VCR.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận