VCI – Danh mục tự doanh chất lượng

VCI đã công bố BCTC Q1-2024 với kết quả kinh doanh tiếp tục phục hồi mạnh mẽ sau giai đoạn khó khăn của năm 2022. Với động lực mới từ mảng cho vay sẽ hứa hẹn giúp VCI tiếp tục phục hồi tốt hơn nữa trong các quý tiếp theo của năm 2024. Cụ thể hơn chúng ta sẽ cùng đi phân tích và bóc tách chi tiết trong phần dưới đây của bài viết.

I. Kết quả kinh doanh

Trước tiên và như thường lệ chúng ta sẽ điểm qua kết quả kinh doanh của công ty để xem mảng kinh doanh nào đang đóng góp lớn nhất cho VCI cũng như là động lực thúc đẩy sự phục hồi của công ty trong các quý vừa qua. Từ đó mới có các bước phân tích đúng trọng tâm và chi tiết trong các phần dưới.

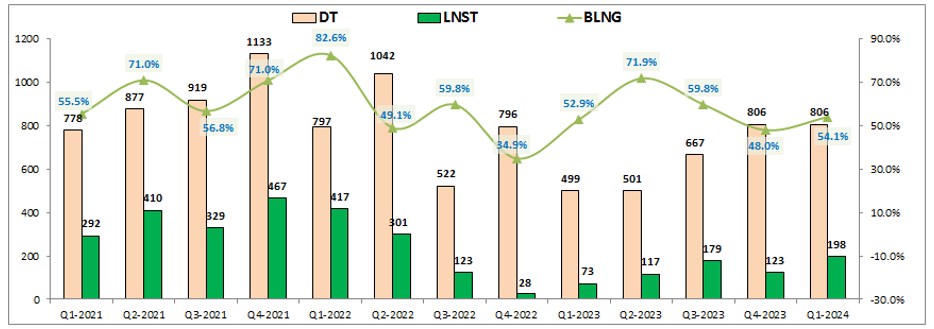

Về kết quả kinh doanh, kết thúc Q1-2024 VCI ghi nhận 806 tỷ đồng doanh thu thuần và 198 tỷ đồng lợi nhuận sau thuế, lần lượt tăng trưởng 61.5% và 171% so với cùng kỳ 2023. Kết quả tăng trưởng ấn tượng của VCI một phần do mức nền cùng kỳ thấp và một phần nhờ thị trường trong quý đầu tiên năm 2024 diễn biến khá tích cực. ( Hình 1)

Nếu so kết quả kinh doanh VCI đã đạt được với giai đoạn tăng trưởng mạnh trước đó là năm 2021 thì cả doanh thu và lợi nhuận vẫn còn kém mức đỉnh khá xa. Biên lợi nhuận gộp cũng thấp hơn khá nhiều khi mới chỉ đạt 54% trong khi năm 2021 thường duy trì ở mức khoảng 70%. Nếu bóc tách chi tiết chúng ta sẽ thấy có 3 mảng kinh doanh chính thì mảng tự doanh và môi giới vẫn chưa trở lại được so với năm 2021. Chỉ có mảng cho vay là đã đạt được kết quả kinh doanh tương đương với vùng đỉnh năm 2021. Cụ thể hơn chúng ta sẽ đi phân tích trong phần dưới với số liệu chi tiết hơn.

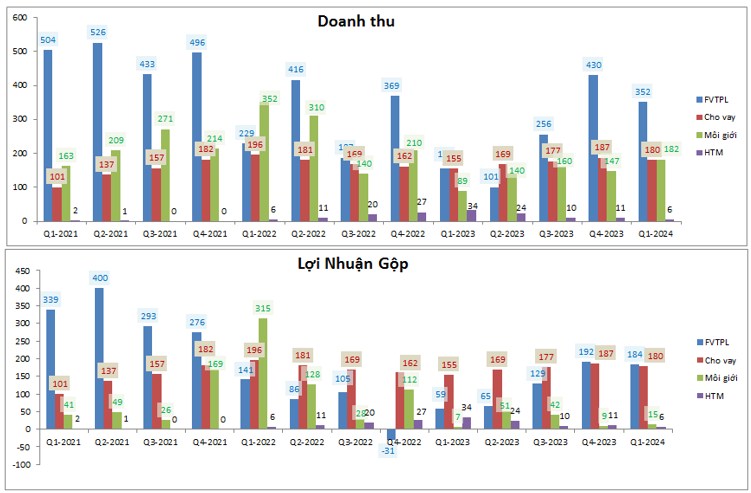

Về đóng góp doanh thu và lợi nhuận của các mảng kinh doanh, có 3 mảng chính đóng góp vào doanh thu của công ty đó là mảng tự doanh, cho vay và môi giới chứng khoán, trong đó mảng tự doanh là lớn nhất. Tuy nhiên do biên lợi nhuận gộp mảng môi giới chứng khoán là rất thấp so với 2 mảng còn lại nên đóng góp chính vào lợi nhuận gộp chỉ có 2 mảng là tự doanh và cho vay. Và 2 mảng này có tỉ trọng tương đương nhau. ( Hình 2)

Hiện tại các công ty chứng khoán đều đang phải cạnh tranh nhau khá gay gắt về phí giao dịch để lấy thị phần nên mảng môi giới chứng khoán tại các công ty gần như đều không có đóng góp nhiều về lợi nhuận. Với VCI cũng vậy, trong các năm gần đây lợi nhuận mảng môi giới chứng khoán đều ở mức rất thấp và tỉ trọng đóng góp vào lợi nhuận chỉ khoảng 3.4%. Trong khi tỉ trọng đóng góp vào lợi nhuận gộp của 2 mảng tự doanh và cho vay lần lượt là 42.2% và 41.3%

VCI vẫn nổi tiếng trong lĩnh vực IB và sở hữu mối quan hệ rộng với nhiều doanh nghiệp. Trong quá khứ công ty đã có nhiều thương vụ nổi tiếng như các deal phát hành TCB, VPB hay tư vấn M&A cho MSN để qua đó mang lại lợi nhuận lớn cho công ty cũng như giúp công ty có được quyền mua cổ phiếu với giá chiết khấu. Tuy nhiên hiện tại trong các năm gần đây mảng này không còn đóng góp nhiều vào kết quả kinh doanh của công ty khi mà không có nhiều doanh nghiệp mới lên sàn hay thị trường trái phiếu gặp nhiều khó khăn.

Như vậy tổng hợp lại chúng ta thấy kết quả kinh doanh của VCI đang hồi phục khá tốt sau năm 2022 đầy khó khăn và đóng góp chính vào lợi nhuận của công ty chính là nhờ 2 mảng là tự doanh và cho vay. Vậy cụ thể hơn về 2 mảng này cũng như tiềm năng của VCI trong thời gian tới chúng ta sẽ bóc tách chi tiết trong phần dưới của bài viết.

II. Các mảng kinh doanh cốt lõi

1. Mảng tự doanh

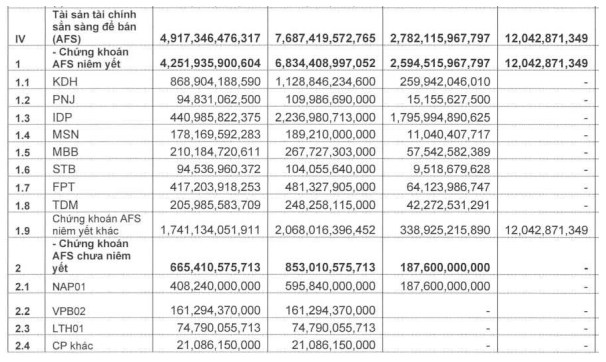

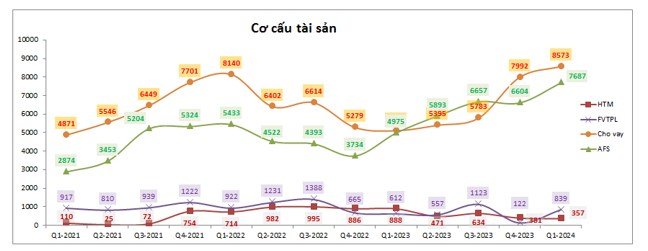

Đây là mảng đóng góp lớn nhất vào cả doanh thu và lợi nhuận cho công ty với tỉ trọng 43.7% về doanh thu và 42.2% về lợi nhuận gộp trong Q1-2024. Về phân bố tài sản của VCI, công ty cũng phân bố tài sản chính ở 2 phần là tự doanh với AFS và FVTPL với tổng 8,526 tỷ đồng.(Hình 3)

Tài sản chính về tự doanh của VCI đều chủ yếu nằm tại các cổ phiếu trong đó chiếm tỉ trọng lớn có các cổ phiếu như IDP với 2,237 tỷ đồng, KDH với 1,129 tỷ đồng. Chi tiết các cổ phiếu như hình dưới đây: ( Hình 4)

Tuy danh mục chủ yếu là cổ phiếu sẽ có phần rủi ro hơn nhiều so với các công ty khác như SSI hay VND khi tập trung vào trái phiếu hay chứng chỉ tiền gửi nhưng danh mục chứng khoán mà VCI nắm giữ đều theo xu hướng dài hạn với giá vốn rất thấp và đa phần đều là doanh nghiệp có FA tốt như IDP, KDH, PNJ, MBB hay FPT, …

Với danh mục tự doanh chủ yếu là các cổ phiếu sẽ có nhiều rủi ro với VCI khi thị trường xấu và ngược lại sẽ có hiệu quả cao khi thị trường chung tốt. Thực tế trong 3 quý gần đây khi thị trường tốt trở lại thì mảng tự doanh của VCI đều mang lại lợi nhuận tốt cho công ty. Tuy kết quả kinh doanh chưa bằng giai đoạn 2021 ( giai đoạn đó giá cổ phiếu tăng rất mạnh ) nhưng những đóng góp của mảng tự doanh cũng đang tăng trưởng tốt và chúng tôi đánh giá cao danh mục mà VCI đang đầu tư cho tới hiện tại. Trong các quý tới chúng ta sẽ cần cập nhật thêm diễn biến giá của các cổ phiếu mà VCI nắm giữ để đánh giá chính xác hơn.

2. Mảng cho vay

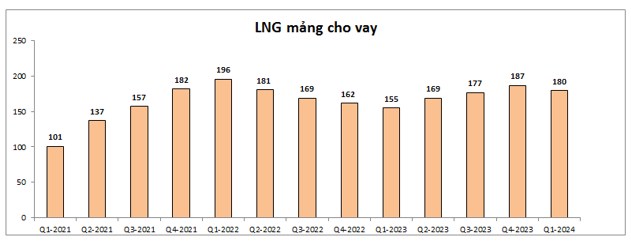

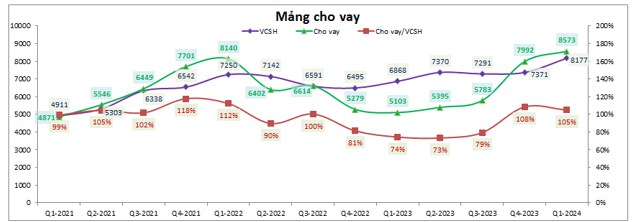

Mảng cho vay là mảng đóng góp lớn thứ 2 cho công ty với tỉ trọng 22.3% về doanh thu và 41.3% về lợi nhuận gộp. Trong Q1-2024 mảng cho vay cũng ghi nhận 180 tỷ đồng, cao hơn 25 tỷ đồng so với cùng kỳ nhưng giảm nhẹ so với quý trước. ( Hình 5)

Tuy nhiên tài sản cho vay trong Q1-2024 đã tăng lên 8,573 tỷ đồng, cao hơn so với Q4-2023 và cũng cao hơn vùng đỉnh Q1-2022. Tỉ lệ Cho vay/VCSH đạt 105%.

Điều này hứa hẹn mảng cho vay sẽ tiếp tục tăng trưởng trong thời gian tới. Tuy nhiên với diễn biến của thị trường trong tháng 4-2024 thì có lẽ lợi nhuận gộp mảng cho vay trong Q2 sẽ khó vượt được so với kết quả tại Q1-2024 nếu 2 tháng còn lại của Q2-2024 thị trường không khởi sắc trở lại về thanh khoản.

Hiện tại thị trường đang giao dịch ảm đạm hơn thời điểm cuối Q1 do các tin tức vĩ mô kém khả quan hơn như tỉ giá tăng, lo ngại nhà nước sẽ can thiệp sâu thêm bằng biện pháp tăng lãi suất hay lạm phát mỹ có dấu hiệu tăng trở lại sau chuỗi giảm tốt khiến FED chậm lại quá trình hạ lãi suất, qua đó gián tiếp gây áp lực lên tỉ giá trong nước.

Trong năm 2024 VCI sẽ tiến hành tăng vốn với việc bán cho cổ đông hiện hữu tỉ lệ 30%, phát hành riêng lẻ khoảng 33% và esop 1%, qua đó tăng vốn điều lệ từ 4,375 tỷ đồng lên gần 7,200 tỷ đồng và dự kiến thu về tối thiểu 2,420 tỷ đồng để bổ sung vốn cho các hoạt động cho vay cũng như tự doanh của công ty. Điều này sẽ giúp VCI có thêm vốn cho hoạt động cho vay trong các quý tới cũng như tăng thêm dư địa cho vay tối đa của công ty lên cao hơn nữa.

Dù ngắn hạn thị trường chung có chút khó khăn nhưng tổng thể cả năm 2024 chúng tôi cho rằng thị trường vẫn sẽ trong trạng thái hồi phục và tích cực dần sau năm 2023, điều này sẽ thúc đẩy mảng cho vay của VCI tiếp tục duy trì được lợi nhuận cao.

III. Tổng kết

Những phân tích và bóc tách ở trên chúng ta thấy được khá rõ bức tranh kinh doanh cũng như chi tiết 2 mảng kinh doanh chính của VCI trong quý 1 cũng như thời gian tới. Chúng tôi đánh giá cao VCI nhờ cơ cấu tài sản rõ ràng, danh mục tự doanh rất chất lượng cũng như mảng cho vay vẫn còn nhiều tiềm năng tăng trưởng. Tuy nhiên ngành chứng khoán là ngành có diễn biến giá theo diễn biến của thị trường chung nên ngoài FA doanh nghiệp chúng ta cần update cả vĩ mô thị trường để có thể đầu tư hiệu quả với các cổ phiếu ngành chứng khoán nói chung và VCI nói riêng. Hiện nhận định vĩ mô chúng tôi đang làm chi tiết trên các bài viết tại facebook của team cũng như nhận định riêng cho khách hàng. Quý khách hàng cần update có thể theo dõi các kênh của team để có thông tin chi tiết nhất.

———-Team LTBNM tổng hợp và phân tích ————-

Theo dõi người đăng bài

Tiếp cận các chuyên gia VIP/PRO hàng đầu của 24HMONEY

Nhận ngay bài viết tài chính chuyên sâu

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận