Triển vọng ngành bán lẻ tại Việt Nam dưới góc nhìn của CTCK Shinhan

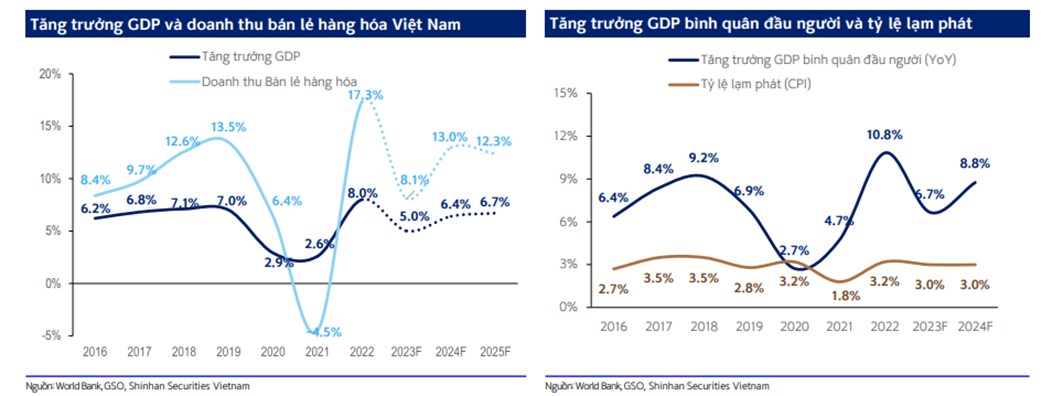

• Theo dữ liệu lịch sử, tốc độ tăng trưởng doanh thu bán lẻ hàng hóa thường cao gấp 2 lần tốc độ tăng trưởng GDP cả nước. Vì vậy, kỳ vọng tăng trưởng GDP tích cực và cải thiện từ năm 2024 sẽ kéo theo tốc độ tăng trưởng ngành bán lẻ sẽ duy trì từ 12-14% YoY ở các năm sau.

• Bên cạnh đó, tăng trưởng thu nhập bình quân đầu người cải thiện, cùng tỷ lệ lạm phát được Nhà Nước duy trì ở mức ổn định (~3%) sẽ là chất xúc tác giúp ngành bán lẻ và nền kinh tế Việt Nam tiếp tục tăng trưởng bền vững sau giai đoạn phục hồi.

· Tăng trưởng GDP 9T2023 ghi nhận 4.24% (9T2022: 8.85%). Để đạt được mục tiêu 6.5% cho năm 2023, Việt Nam cần đạt mục tiêu rất khó khăn là xấp xỉ 13% trong 3 tháng cuối năm. Nguyên nhân chính do Việt Nam phải đối mặt với nhiều khó khăn từ yếu tố bên ngoài lẫn từ nội tại nền kinh tế.

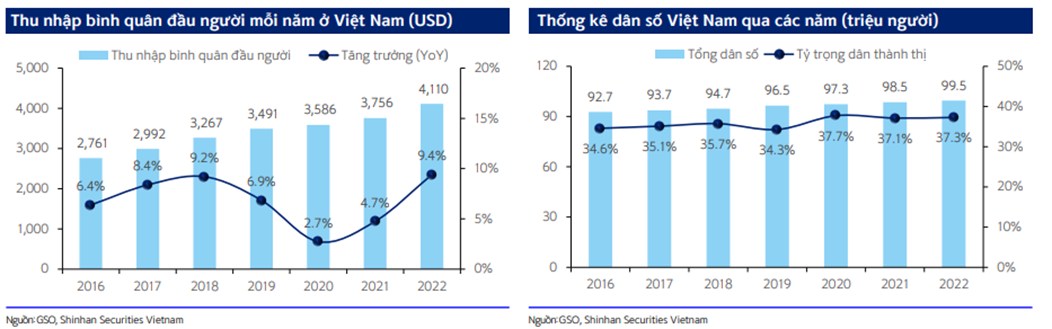

· Thu nhập cải thiện, tỷ lệ đô thị hóa tăng, cùng các chính sách hỗ trợ kịp thời của Nhà nước. Ngành ICT được kỳ vọng sẽ hồi phục sau giai đoạn cuộc chiến về giá giữa các nhà bán lẻ. Ngoài ra, triển vọng từ các ngành hàng bán lẻ mới cũng là động lực thúc đẩy các hoạt động bán lẻ thời gian sắp tới.

· Về triển vọng, các tổ chức tài chính đánh giá Việt Nam là quốc gia có nền kinh tế ổn định, cùng dự báo tăng trưởng GDP ở mức 5% trong năm 2023 và đạt mức 6%-6.5% trong năm2024.

Triển vọng ngành bán lẻ thiết bị ICT

· Ngành bán lẻ hàng điện tử có xu hướng bão hòa và tăng trưởng chậm lại ở những năm gần đây. Tuy nhiên, chu kỳ thay mới các thiết bị ICT từ giai đoạn giãn cách xã hội (khiến nhiều cá nhân phải học và làm việc tại nhà 2020-2021) dự báo sẽ quay lại vào cuối năm 2023 và mạnh mẽ hơn trong năm 2024

· Sự cạnh tranh về giá bán giữa các nhà bán lẻ (MWG, FRT) dự kiến sẽ chỉ ảnh hưởng trong ngắn hạn và chủ yếu ở phân khúc sản phẩm trung cấp trở xuống, không ảnh hưởng nhiều tới nhóm khách hàng ưa chuộng sản phẩm cận cao cấp, cao cấp (Apple, Samsung).

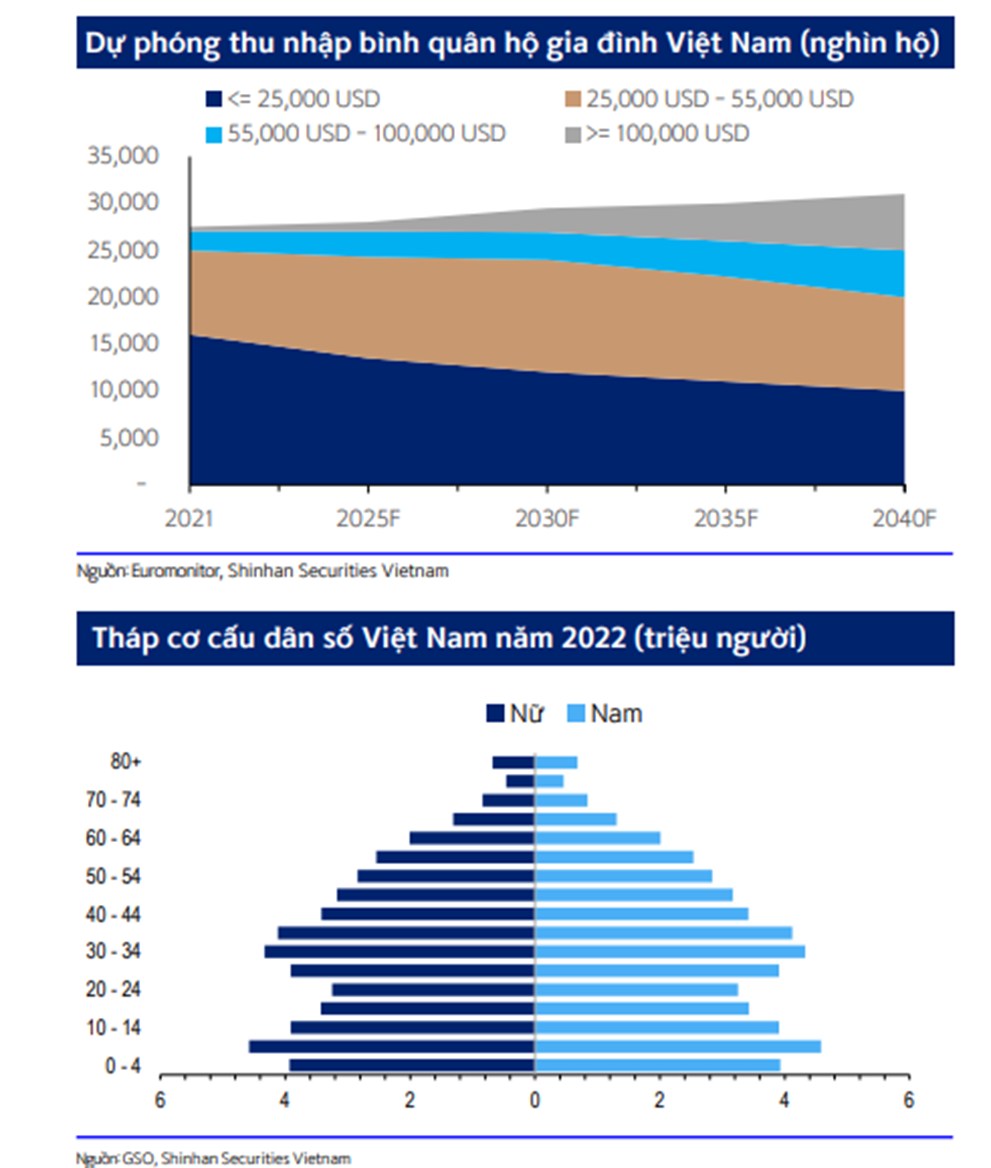

· Giai đoạn 2016 - 2020, thu nhập bình quân đầu người tăng trưởng mỗi năm hơn 7%/năm, giảm về mức 4.7% trong năm 2021 do ảnh hưởng của dịch COVID-19, và bật tăng lại 9.4% trong 2022. Tỷ lệ đô thị hóa dự kiến tăng trong các năm tới, cùng thu nhập cải thiện sẽ là xúc tác giúp tăng giá trị thị trường bán lẻ ở Việt Nam, đặc biệt là các phân khúc trung đến cao cấp - vốn có biên lợi nhuận cao hơn các sản phẩm tầm trung trở xuống (có giá bán dưới 15 triệu đồng/sản phẩm).

Triển vọng nhóm bản lẻ dược phẩm

· Theo BMI, thị trường dược phẩm Việt Nam năm 2022 đạt gần 6 tỷ USD (+10% YoY) và dự phóng đạt 8 tỷ USD vào năm 2025 nhờ dân số tăng, có cơ cấu dân số trẻ (~50% ở độ tuổi 18-50). Tổ chức IQVIA xếp Việt Nam vào nhóm quốc gia có thị trường ngành dược mới nổi.

· Năm 2023, dân số Việt Nam sẽ đạt mốc hơn 100 triệu người, trong đó người cao tuổi phụ thuộc (trên 60 tuổi) chiếm 13%. Tuổi thọ trung bình tăng cao (năm 2022: 73.6 tuổi) dẫn đến tỷ lệ già hóa dân số ngày càng tăng.

· Thị trường nhà thuốc Việt Nam phân mảnh cao. Với mạng lưới khoảng 60,000 điểm bán (chủ yếu là các nhà thuốc truyền thống nhỏ lẻ), các chuỗi bán lẻ dược phẩm hiện đại (Long Châu, An Khang, Pharmacity, Phano,…) bắt đầu mở rộng quy mô nhưng tổng thị phần còn nhỏ (chỉ chiếm 4-5% toàn thị trường).

· Với chất lượng dịch vụ ổn định và sản phẩm đa dạng, dự kiến thị trường bán lẻ dược phẩm vẫn còn dư địa và sẽ tiếp tục tăng trưởng trong các năm tới. Dự kiến, chuỗi nhà thuốc hiện đại sẽ chiếm 15-16% thị phần bán lẻ dược phẩm tại Việt Nam vào năm 2025.

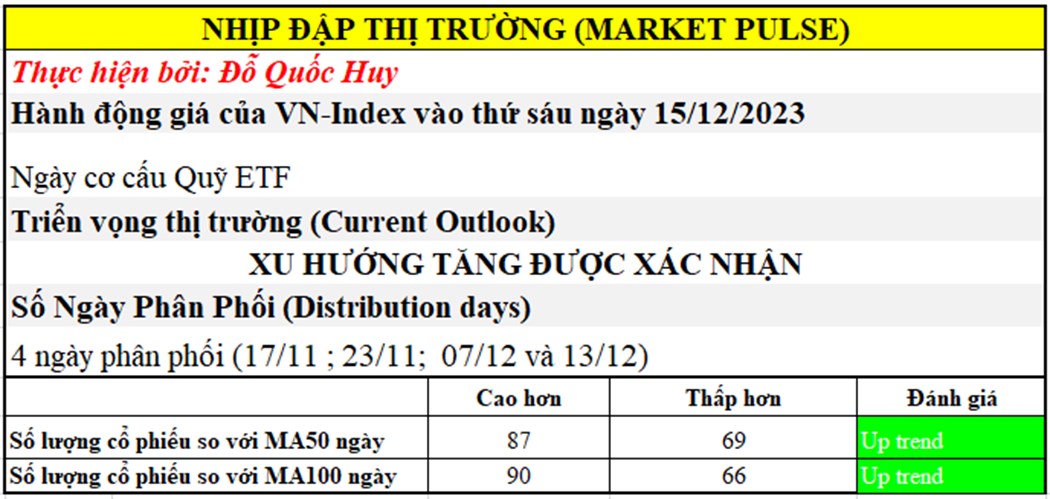

HÀNH ĐỘNG GIÁ HÔM NAY – THOÁT MỘT NGÀY PHÂN PHỐI

Phiên giao dịch hôm nay lại gắn liền với một hoạt động thường nhật thường hay diễn ra khi gần kết thúc năm: đó là ngày các Quỹ ETF thay đổi mục định kỳ Quý 4/2023. Các Quỹ sẽ tiến hành mua vào và bán ra một số lượng cổ phiếu nhất định đã tính toán trước đó để phù hợp với chiến lược đầu tư hiện tại, hoạt động mua/bán ròng cổ phiếu vào phiên ATC diễn ra trong bối cảnh thị trường đã có phiên thứ 3 giảm điểm liên tiếp khiến nhiều nhà đầu tư tỏ ra lo sợ.

Tâm lý Tết đến cận kề, dòng tiền mất hút cộng với áp lực bán ròng của nhà đầu tư nước ngoài đã khiến cho tâm lý của nhà đầu tư cá nhân trở nên càng mong manh hơn. Lý giải cho hoạt động rút ròng của Quỹ đầu tư trong giai đoạn vừa rồi, một số chuyên gia trong ngành cho rằng: “Các quỹ chủ động trong 2 năm, tính từ 03/2022 đến giờ, họ có hiệu suất rất thấp và trong bối cảnh các quỹ chủ động này đầu tư vào TTCK Việt Nam sẽ có sự so sánh hiệu suất với các thị trường khác nhau”. Khi các quỹ này có hiệu suất âm từ 25-30% hoặc hơn thế, thì nhà đầu tư sẽ muốn rút riền ra khỏi quỹ đó và những quỹ hàng tỷ USD muốn rút cũng phải cần có thời gian khoảng 1-2 quý để tất toán các khoản đầu tư. Vì vậy, tháng 12 này là tháng cuối cùng để ra quyết định tất toán nên cường độ bán rất mạnh.

Bên cạnh đó, các Quỹ ETF (đầu tư mô phỏng bị động theo một rổ chỉ số) cũng đã rút vốn đầu tư bởi các vấn đề liên quan đến thuế đầu tư (tiêu biểu là NĐT đến từ Thái lan) hay chứng chỉ hoán đổi ETF của Dragon Capital cũng bị rút trong thời gian qua cũng đã ảnh hưởng ít nhiều đến TTCK Việt Nam trong thời gian qua.

Kết thúc phiên giao dịch cuối tuần, chỉ số VN-Index đóng cửa ở mức thấp nhất phiên tại 1,102.3 điểm (-0.71%) với khối lượng giao dịch lớn hơn phiên hôm trước, chỉ số quay trở lại đóng cửa dưới đường trung bình di động MA50 ngày và lấp lại khoảng trống tăng giá trước đó. Hôm nay không được tính là ngày phân phối đơn giản vì hoạt động mua/bán ròng của các Quỹ ETF đã được tính toán từ trước đó (ngày cơ cấu Quỹ ETF)

Đường trung bình di động MA50 ngày bắt đầu bị bẻ cong xuống sau 3 ngày giảm giá liên tiếp của chỉ số VN-Index, tuy nhiên khối lượng giao dịch không phải là quá lớn trong các ngày giảm giá gần đây cho thấy đây là đợt điều chỉnh thông thường của thị trường trong một Uptrend. Như tôi đã phân tích trong các bảng tin trước, áp lực nguồn cung hình thành ở phía mạn trái là rất lớn và đó là lý do thị trường chứng khoán cần nhiều thời gian hơn để rũ bỏ các nhà đầu tư yếu ra khỏi cuộc chơi – các đợt giảm giá là cơ hội để các tay chơi lớn tích lũy thêm hàng với giá vốn thấp, các nhà đầu tư mua ở vùng giá cao trước đó bắt buộc phải cắt lỗ.

Chờ đợi các cổ phiếu thiết lập trở lại các điểm mua mới hoặc các mẫu hình giá mới và lựa chọn thời điểm thích hợp để tham gia trở lại. Với 4 ngày phân phối thì lời khuyên là hãy tìm kiếm các tín hiệu bán (nếu có) xuất hiện trong danh sách các cổ phiếu mà bạn đang nắm giữ. Hết ngày thứ năm tuần sau, ngày phân phối 17/11 sẽ bị xóa bỏ theo nguyên tắc 25 ngày giao dịch.

Độ rộng thị trường hôm nay tiếp tục thu hẹp so với ngày hôm qua, số lượng cổ phiếu vượt qua MA50 ngày giờ đây đã gần xấp xỉ so với số lượng cổ phiếu nằm dưới MA50 ngày – một tín hiệu cảnh báo đỏ cho xu hướng tăng giá của thị trường chung.

Danh sách cổ phiếu vượt đỉnh 52 tuần còn lại 3 cổ phiếu thuộc nhóm ngành ngân hàng, chăn nuôi và giải trí.

MỘT SỐ CỔ PHIẾU CÓ VẺ ĐÃ SET UP XONG NỀN GIÁ. CHỜ ĐIỂM BREAKOUT!

FPT – CTCP FPT

Cổ phiếu FPT có tuần giao dịch khá tốt trong tuần qua, ngày 12/12 FPT có phiên breakout đường trendline bên trong mẫu hình Hai đáy (W) đi kèm với khối lượng giao dịch lớn. Chúng tôi khuyến nghị trader theo dõi khả năng cổ phiếu FPT breakout mẫu hình Hai đáy (W) trong các phiên tới để thực hiện mua bổ sung vị thế.

Hiện tại, cổ phiếu FPT đang ở nền giá số 2 và điểm pivot dự kiến là 98.9

Sau 11 tháng đầu năm, khối Công nghệ (bao gồm Dịch vụ CNTT trong nước và Dịch vụ CNTT nước ngoài) tiếp tục giữ vai trò chủ chốt, đóng góp 59% doanh thu và 46% lợi nhuận trước thuế. Doanh thu đạt 27.980 tỷ đồng và lợi nhuận trước thuế đạt 3.956 tỷ đồng, tăng trưởng lần lượt 23% và 21% so với cùng kỳ năm trước.

Trong đó, doanh thu Dịch vụ CNTT tại nước ngoài đạt 22.075 tỷ đồng, lãi trước thuế 3.655 tỷ đồng, đồng loạt tăng khoảng 29% so với cùng kỳ năm trước. Thị trường Nhật Bản dẫn đầu sức tăng với 46%, cùng với đó là APAC với đà tăng 30,2%.

Theo FPT, thị trường Nhật Bản chứng kiến mức tăng trưởng doanh thu theo đồng Yên đạt 54%, thúc đẩy bởi nhu cầu chi tiêu cho CNTT lớn tại thị trường này, đặc biệt là chi tiêu cho chuyển đổi số. FPT cũng ghi nhận nhiều đơn hàng ký mới tại thị trường nước ngoài với doanh thu đạt mức 24.836 tỷ đồng, tương đương mức tăng trưởng gần 21%

(Còn tiếp)

Theo dõi người đăng bài

Tiếp cận các chuyên gia VIP/PRO hàng đầu của 24HMONEY

Nhận ngay bài viết tài chính chuyên sâu

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận