Trái phiếu "ba không" và tư tưởng "sống chết mặc... nhà đầu tư"

Trái phiếu doanh nghiệp là kênh huy động vốn quan trọng của các doanh nghiệp, tuy nhiên, điều này cũng gây ra không ít rủi ro tiềm ẩn cho các nhà đầu tư.

Theo Báo cáo triển vọng thị trường trái phiếu doanh nghiệp (TPDN) của VCBS năm 2022, thị trường này được dự báo sẽ tiếp tục có những bước phát triển với sự mở rộng cả về quy mô lẫn tính đa dạng của sản phẩm.

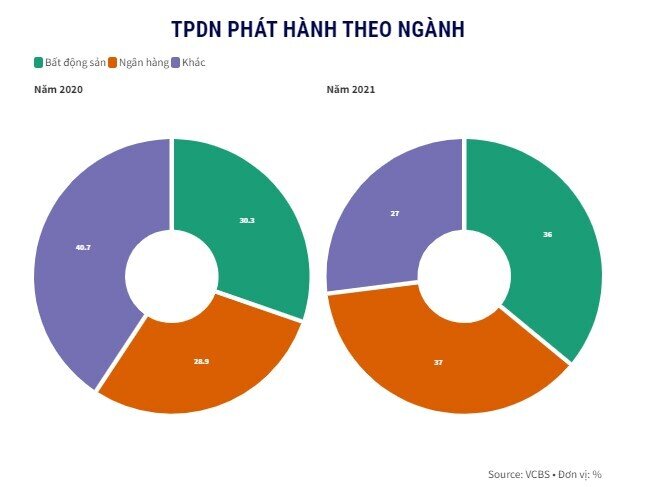

Năm 2021, Ngân hàng và Bất động sản vẫn tiếp tục là nhóm ngành phát hành chủ đạo (chiếm lần lượt 37% và 36%), có tăng so với năm 2020.

Tuy nhiên, Báo cáo thị trường trái phiếu DN năm 2021 của Công ty Chứng khoán SSI cho thấy bức tranh khác. Chỉ tính riêng nhóm trái phiếu bất động sản, số trái phiếu không có tài sản bảo đảm hoặc bảo đảm (một phần/toàn bộ) bằng cổ phiếu là 172.500 tỷ đồng, chiếm 54,2% lượng phát hành của nhóm này trong năm 2021.

Để tìm hiểu rõ hơn về vấn đề này, Người Đưa Tin đã có cuộc trao đổi với TS. Võ Đình Trí, hiện đang là Giảng viên Đại học Kinh tế TP HCM và IPAG Business School Paris.

Vì sao đầu tư cá nhân bị "lùa gà"?

Người Đưa Tin (NĐT): TPDN hiện nay được phát hành nhiều nhất bởi Ngân hàng và Bất động sản. Tuy nhiên, có nhiều doanh nghiệp phát hành riêng lẻ, có cả trái phiếu 3 không (không tài sản đảm bảo, không xếp hạng tín nhiệm, không bảo lãnh thanh toán), ông có thể chia sẻ góc nhìn của mình về điều này, thưa ông?

Mặt khác, TPDN thường cho những nhà đầu tư chuyên nghiệp, nhà đầu tư tổ chức và là kênh huy động vốn quan trọng của nền kinh tế.

Có thể thấy ở các nước, trái phiếu doanh nghiệp là sản phẩm đầu tư, đồng thời cũng là kênh huy động vốn quan trọng. Ở Việt Nam, Chính phủ cũng đã đặt mục tiêu tới 2025, quy mô dư nợ của trái phiếu doanh nghiệp cũng chiếm tới 20% GDP.

Từ đó, vấn đề quan trọng là sự lựa chọn của các nhà đầu tư tổ chức, nhà đầu tư chuyên nghiệp, cần xác định rõ: khoản đầu tư rủi ro càng lớn thì sẽ càng được bù đắp bằng kỳ vọng lợi nhuận cao. Và cần đưa ra khả năng rủi ro cao nhất mình có thể chấp nhận được là bao nhiêu.

NĐT: Theo ông, những rủi ro mà nhà đầu tư cũng như nền kinh tế nói chung có thể gặp phải bởi loại hình trái phiếu này là gì? Liệu có tình trạng hậu quả nối tiếp hậu quả xảy ra hay không?

Khi không được trả đúng hạn, trong nhiều trường hợp sẽ dẫn đến hậu quả khác nhau, nhưng thường thấy vẫn là hậu quả dạng domino (dây chuyền), đặc biệt ở những nhà đầu tư dùng đòn bẩy đi vay để đầu tư.

Ngoài ra, chưa kể đến những nhà đầu tư đang có lượng vốn nhàn rỗi trong thời gian chờ đợi dự án khác, chọn đầu tư vào loại hình trái phiếu này, khi mất khả năng thanh toán, sẽ không còn khả năng tiếp tục đầu tư nữa.

NĐT: Từ đó, tính minh bạch thông tin trong trái phiếu doanh nghiệp đóng vai trò như thế nào trong việc bảo vệ nhà đầu tư, thưa ông?

Theo đó, về tính minh bạch trong thông tin TPDN gồm 2 yếu tố.

Thứ nhất, cần minh bạch, công khai trong tình hình tài chính của doanh nghiệp.

Thứ hai, là cụ thể thông tin ngay trong dự án mà trái phiếu được huy động, bởi một doanh nghiệp có thể có nhiều đợt huy động trái phiếu khác nhau. Doanh nghiệp phát hành cần trả lời rõ các câu hỏi cho nhà đầu tư: huy động như thế nào, mục đích sử dụng vốn ra sao và quá trình sử dụng vốn như thế nào.

NĐT: Rõ ràng đã có rất nhiều đơn vị bị xử phạt vì phát hành trái phiếu “chui” như APEC Group hay VSet Group, mới đây nhất là câu chuyện của Tân Hoàng Minh, nhưng vẫn có trường hợp sau khi bị xử phạt vẫn tiếp tục gọi vốn dưới hình thức này. Ông cho rằng đâu là nguyên nhân?

Đầu tiên, cũng là nguyên nhân chính, nằm ở việc quản lý còn lỏng lẻo. Đặc biệt, trong trường hợp phát hành trái phiếu riêng lẻ, cần rà soát lại quy trình xét những duyệt dự án này. Bởi về nguyên tắc, những hồ sơ phát hành riêng lẻ đòi hỏi quá trình xét duyệt rất chặt chẽ.

Nguyên nhân thứ hai, thuộc về trách nhiệm của trung gian phân phối, ví dụ như thông qua ngân hàng, công ty chứng khoán, hay quỹ đầu tư. Những đơn vị trung gian này không thể hoạt động với tư tưởng “Sống chết mặc bay”, chỉ bán để lấy hoa hồng được, mà cần có trách nhiệm với khách hàng đầu tư uỷ thác cho mình.

Nguyên nhân thứ ba, xuất phát từ chính nhà đầu tư. Bởi nhà đầu tư chưa thực sự trang bị đủ kiến thức cho mình về sản phẩm tài chính, đặc biệt là loại hình TPDN. Trong đó, với những loại trái phiếu riêng lẻ, nhà đầu tư riêng lẻ cũng không thể trực tiếp mua, mà chủ yếu qua hình thức góp vốn đầu tư, nên càng phải cẩn trọng.

Cần có luật bảo vệ quyền lợi người tiêu dùng dịch vụ tài chính

NĐT: Vậy những yếu tố cần và đủ để Việt Nam xây dựng được một thị trường TPDN lành mạnh và bền vững là gì?

Thứ nhất, về phía doanh nghiệp. Doanh nghiệp phát hành cần là doanh nghiệp có hoạt động kinh doanh lành mạnh, có nhu cầu vốn thực sự để phát triển doanh nghiệp của mình.

Thứ hai, về mặt quản lý Nhà nước. Những cơ quản quản lý, giám sát phải có sự quản lý chặt chẽ hơn nữa để không bị lợi dụng kẽ hở trong chính sách. Đồng thời, các hình thức xử phạt mang tính chất răn đe thật mạnh, để các doanh nghiệp và người tham gia loại hình đầu tư này không thể trục lợi từ khe hở thị trường.

Thứ ba, nằm ở nhận thức của nhà đầu tư. Đặc biệt ở các nhà đầu tư nhỏ lẻ bởi trái phiếu thường sẽ chỉ dành cho những nhà đầu tư tổ chức. Thực tế, ngay cả khi trái phiếu có phát hành cho đông đảo công chúng, cũng không dành đa số những nhà đầu tư cá nhân, vậy nên cần thật sự hiểu rõ thị trường này.

Thứ tư, cần có những nhà xếp hạng tín nhiệm độc lập trong nước và quốc tế. Qua đó, cung cấp thông tin đầy đủ nhất cho các nhà đầu tư.

NĐT: Xét ở góc độ chuyên gia, ông có kiến nghị gì về chính sách nhằm tác động tích cực đến thị trường TPDN? Liệu có bài học nào từ nước ngoài mà Việt Nam có thể học hỏi?

Trước tiên, cần có chuẩn mực về báo cáo, chế độ báo cáo tài chính của doanh nghiệp. Cụ thể, nên hướng theo chuẩn mực thế giới như IFRS.

Không chỉ vậy, nên sớm ban hành quy định quản lý giám sát có mức xử phạt nghiêm. Có nghĩa là, có Luật nhưng vẫn cần có những quy định mang tính thực thi cao, bắt buộc phải tuân theo, nếu không sẽ bị xử phạt nặng. Thậm chí, trong những trường hợp vi phạm nặng, cần có xét xử hình sự và án tù. Đây là vấn đề của nhiều thị trường đang phát triển: sự khác nhau giữa luật trên giấy (law in book) và luật trong thực thi (law in action).

Lấy ví dụ từ một số kinh nghiệm ở nước ngoài, họ thường có nhiều đơn vị, cơ quan và Luật chi phối về TPDN, không chỉ Luật Chứng khoán mà còn cả Luật Hình sự. Như tại Mỹ, trong đầu tư chứng khoán, không chỉ có Luật Chứng khoán, mà Bộ Tư pháp cũng có quyền can thiệp khi giải quyết sai phạm.

Mặt khác, điều quan trọng hơn cả, là cần có Luật để bảo vệ nhà đầu tư cá nhân. Nghĩa là cần có Luật về những sản phẩm đầu tư trên thị trường và mối quan hệ với các nhà đầu tư cá nhân, ví dụ ở Châu Âu có Luật mang tên MiFID, hiện tại đã có tới phiên bản 2.

Ngoài ra, còn cần thêm Luật bảo vệ quyền lợi người tiêu dùng dịch vụ tài chính. Theo đó, tách quyền lợi của người tiêu dùng tài chính ra khỏi người tiêu dùng nói chung, bởi lĩnh vực tài chính là một lĩnh vực phức tạp, mang tới giá trị, cũng như hệ luỵ rất lớn.

NĐT: Xin chân thành cảm ơn ông về cuộc trò chuyện!

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận