Tích cực mua lại trái phiếu trước hạn, ngân hàng được lợi gì?

Thời gian gần đây, không chỉ phát hành, các ngân hàng còn tăng cường mua lại trái phiếu trước hạn.

Gần đây nhất, VIB thông báo sẽ chi 250 tỷ đồng mua lại trước hạn 2 mã trái phiếu gồm VIBL2128010 và VIBL2128011. Hai mã trái phiếu này đều có kỳ hạn 7 năm.

Ngày 11/08/2023, MSB cũng đã chi 1,000 tỷ đồng để mua lại trước hạn lô trái phiếu có mã MSBL2124005. Số trái phiếu này được phát hành vào ngày 11/08/2021, có thời hạn 3 năm, với mệnh giá 1 tỷ đồng/trái phiếu, tương ứng giá trị 1,000 tỷ đồng.

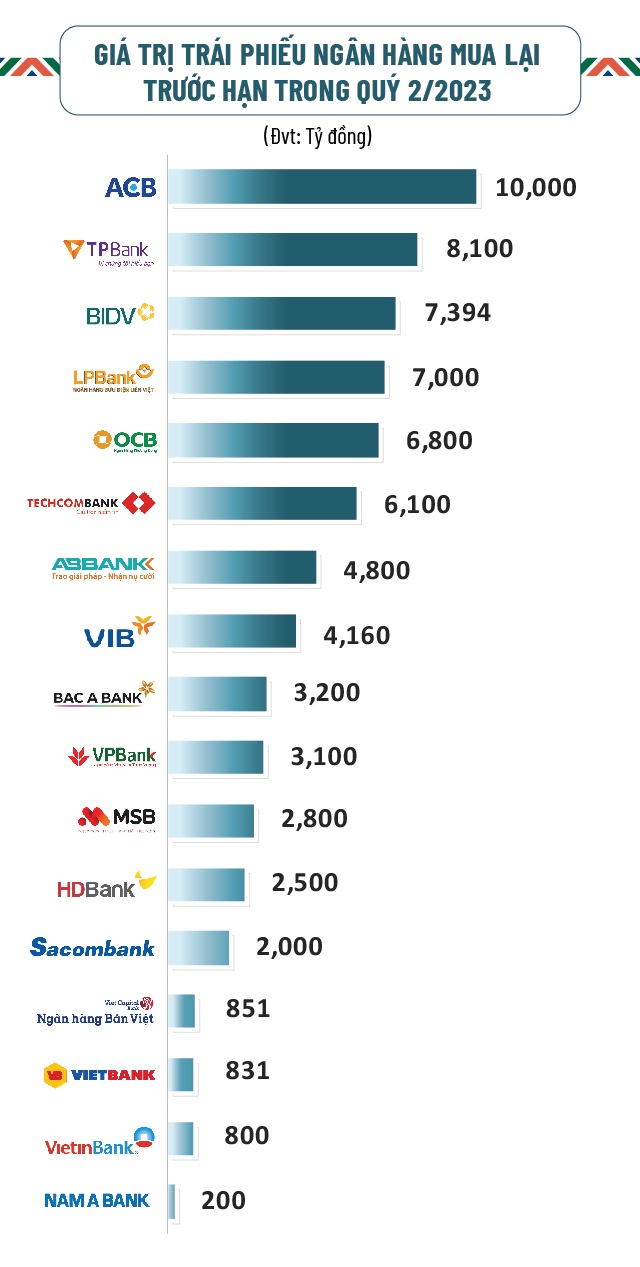

MSB là một trong những ngân hàng liên tục mua lại trái phiếu trước hạn trong năm 2023, đặc biệt là trái phiếu phát hành trong năm 2021 và 2022. Nếu chỉ tính riêng trong quý 2/2023, MSB đã 5 lần mua lại các lô trái phiếu với tổng giá trị tương đương 2,800 tỷ đồng.

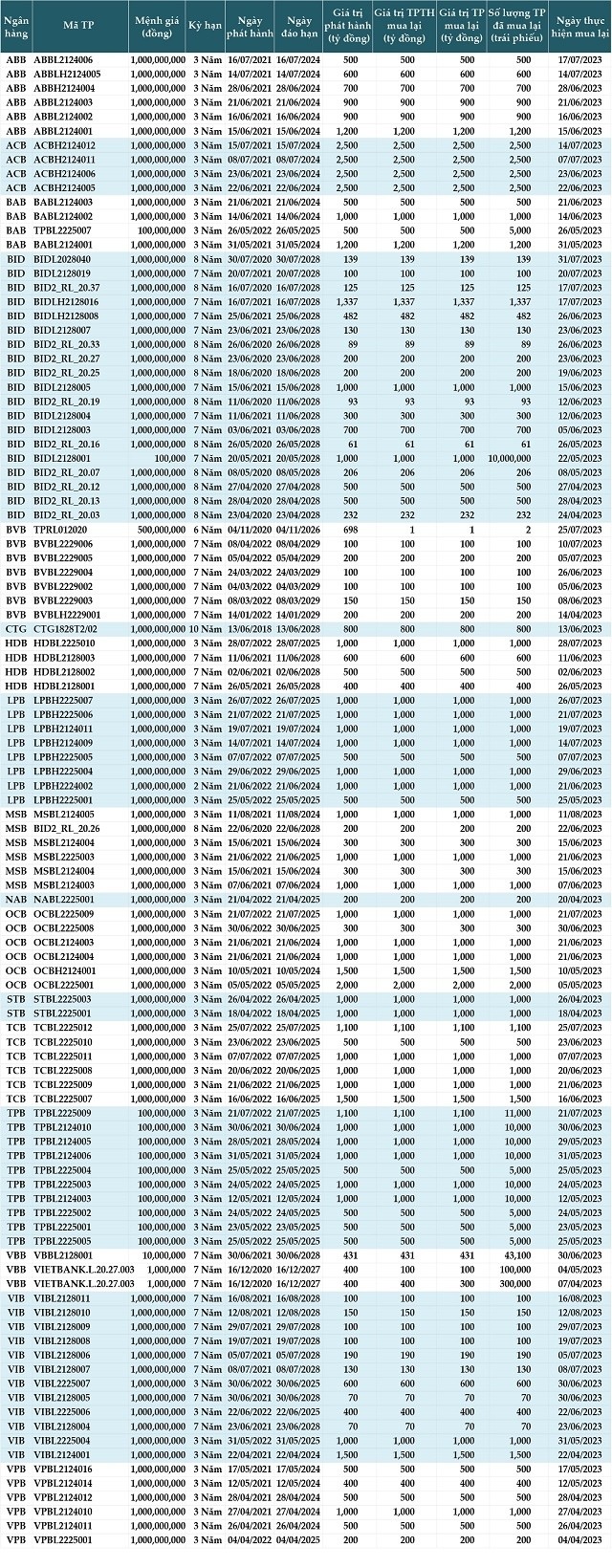

Nếu tính số lần mua lại trái phiếu trước hạn trong quý 2/2023, nhiều nhất là ngân hàng BIDV với 19 lần mua lại trước hạn trái phiếu, tổng giá trị 7,394 tỷ đồng. Các lô trái phiếu này có kỳ hạn 7 - 8 năm, được BIDV phát hành trong năm 2020 - 2021 và sẽ đáo hạn trong năm 2028.

Các ngân hàng mua lại trái phiếu trước hạn trong quý 2/2023

Thống kê từ Sở Giao dịch Chứng khoán Hà Nội (HNX), chỉ tính trong quý 2/2023, có đến 17 ngân hàng mua lại trái phiếu trước hạn. Các ngân hàng đã mua lại lượng lớn trái phiếu như: ACB (10,000 tỷ đồng), TPBank (8,100 tỷ đồng), BIDV (7,394 tỷ đồng), LPB (7,000 tỷ đồng)…

Theo báo cáo thị trường trái phiếu doanh nghiệp mới đây, Hiệp hội Thị trường Trái phiếu Việt Nam (VBMA) cho biết, lũy kế từ đầu năm đến ngày 11/08/2023, ngân hàng là nhóm ngành dẫn đầu về giá trị mua lại trái phiếu trước hạn.

Theo VBMA, tổng giá trị trái phiếu đã được các doanh nghiệp mua lại trước hạn lũy kế từ đầu năm đến nay đạt 145,267 tỷ đồng, tăng 39% so với cùng kỳ năm 2022. Riêng nhóm ngân hàng chiếm 53% tổng giá trị mua lại trước hạn, tương đương 76,968 tỷ đồng.

Trong phần còn lại của năm 2023, tổng giá trị trái phiếu sẽ đến hạn là 127,816 tỷ đồng. Trong đó có 49% giá trị trái phiếu sắp đáo hạn thuộc nhóm bất động sản, tương ứng với gần 62,657 tỷ đồng; theo sau là nhóm ngân hàng với 24,910 tỷ đồng, chiếm 19.5%.

Trái phiếu đến hạn - nỗi lo của ngân hàng

Thứ hai, ngân hàng không quá cần lượng vốn quá nhiều, hoặc có thể phương hại đến chính bản thân ngân hàng, nên cần thu hẹp lượng trái phiếu cho phù hợp.

Thậm chí, nếu mua lại trái phiếu được sớm, phía ngân hàng có thể tận dụng việc nhiều nhà đầu tư không muốn giữ trái phiếu nữa, có thể bán trái phiếu theo giá tương đối hời so với lúc phát hành. Nhiều trái chủ thậm chí chỉ cần làm sao để lấy lại được vốn gốc.

PGS.TS. Đinh Trọng Thịnh cho rằng, thật ra, trái phiếu của ngân hàng khác với trái phiếu doanh nghiệp, đặc biệt, là doanh nghiệp trong lĩnh vực bất động sản. Doanh nghiệp bất động sản phát hành nhiều nên rủi ro lớn, còn ngân hàng có điều kiện để thanh toán. Khi ngân hàng phát hành trái phiếu thì ít có rủi ro về thanh toán. Thêm nữa, để chi phí thấp hơn, các ngân hàng thường lựa chọn mua lại trước hạn.

Ngoài ra, theo Thông tư 41/2016/TT-NHNN do Ngân hàng Nhà nước (NHNN) ban hành, việc mua lại trước hạn trái phiếu vừa giúp ngân hàng không phải khấu trừ vốn cấp 2, đồng thời có thêm dư địa phát hành trái phiếu mới có kỳ hạn trên 5 năm để bổ sung nguồn vốn cần thiết nhằm đáp ứng quy định về an toàn vốn. Thông tư 41 quy định, với những trái phiếu dài hạn đã phát hành các năm trước và khi không còn đảm bảo điều kiện thời gian còn lại trên 5 năm, bắt đầu từ năm thứ 5 trước khi đến hạn thanh toán, mỗi năm tại ngày đầu tiên của năm (tính theo ngày phát hành), giá trị nợ thứ cấp được tính vào vốn cấp 2 - chiếm phần lớn là nợ thứ cấp có kỳ hạn với thời hạn gốc tối thiểu là 5 năm trở lên - sẽ phải khấu trừ 20% tổng mệnh giá.

Do đó, việc mua lại trước hạn trái phiếu còn có thể giúp ngân hàng giảm dư thừa vốn, nâng cao hiệu quả sử dụng vốn, đồng thời cải thiện Hệ số an toàn vốn (CAR).

Trái phiếu ngân hàng chính là loại trái phiếu mà ngân hàng là đơn vị phát hành, với mục đích huy động vốn tùy theo kỳ hạn ngắn hay dài; một mặt có thể đáp ứng nhu cầu vốn của ngân hàng, mặt khác còn có thể giúp đáp ứng tỷ lệ an toàn vốn khi có thêm nguồn vốn trung, dài hạn.

Chính vì vậy, bên cạnh việc mua lại trước hạn, thời gian qua ngân hàng cũng tăng cường huy động vốn qua kênh trái phiếu.

ACB muốn huy động 2,500 tỷ đồng qua kênh trái phiếu, phát hành ngày 11/08/2023, kỳ hạn 2 năm, sẽ đáo hạn vào 11/08/2025. Số trái phiếu này có lãi suất phát hành 6.5%/năm, mệnh giá 100 triệu đồng/trái phiếu.

Ngày 07/08 trước đó, ACB cũng đã phát hành 25,000 trái phiếu với mệnh giá 100 triệu đồng/trái phiếu để huy động 2,500 tỷ đồng. Kỳ hạn trái phiếu là 2 năm, lãi suất 6.5%/năm.

Ngày 31/07/2023, VietinBank cũng phát hành 10,150 trái phiếu có mệnh giá 100 triệu đồng/trái phiếu, kỳ hạn 15 năm. Ngày đáo hạn là 31/07/2038. Ngân hàng này muốn huy động 1,015 tỷ đồng với lãi suất phát hành là 7.7%/năm.

Để huy động 4,000 tỷ đồng, Techcombank cũng phát hành 4,000 trái phiếu có mệnh giá 1 tỷ đồng/trái phiếu vào ngày 28/07. Với kỳ hạn 3 năm, số trái phiếu này sẽ đáo hạn vào ngày 28/07/2026. Lãi suất phát hành là 6.7%/năm.

Bên cạnh đó còn những ngân hàng tích cực huy động vốn qua kênh trái phiếu như MSB, OCB, BIDV, HDBank, TPBank…

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận