TCB: Xứng đáng danh hiệu "Best Bank"

Kính mời quý NĐT cùng đánh giá về rủi ro và triển vọng cổ phiếu TCB qua phân tích của NVC Team.

Tổng quan ngành ngân hàng năm 2021

Năm 2021, Ngân hàng Nhà nước (NHNN) đặt mục tiêu tăng trưởng tín dụng 12%:

+ Thứ nhất: nền kinh tế sẽ phục hồi, các doanh nghiệp quay trở lại sản xuất kinh doanh.

+ Thứ hai: mặt bằng lãi suất thấp sẽ hỗ trợ tăng trưởng.

+ Thứ ba: đẩy mạnh đầu tư công kích thích giải ngân cho vay vào các dự án xây dựng cầu đường.

Tổng quan doanh nghiệp

Techcombank là một trong những ngân hàng lớn nhất về vốn điều lệ. Hiện nay, Techcombank đang sở hữu khoảng 8.4 triệu khách hàng cá nhân và doanh nghiệp tại Việt Nam với 1 trụ sở chính, 2 văn phòng đại diện và 309 điểm giao dịch tại 45 tỉnh thành trên cả nước. Khép lại năm 2020, Techcombank đứng thứ 3 về lợi nhuận toàn ngành ngân hàng.

Toàn cảnh bức tranh tài chính ngân hàng Techcombank

Phân tích hoạt động kinh doanh

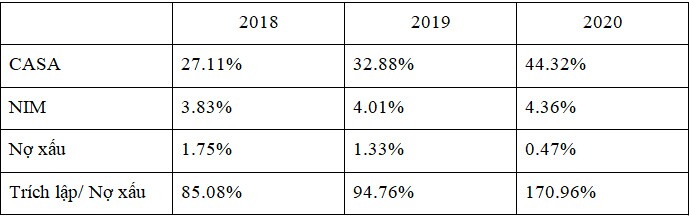

Năm 2020, ngân hàng lãi trước thuế 15,800 tỷ đồng, tăng 23% so với năm ngoái và vượt 21.5% kế hoạch được cổ đông thông qua. Năm 2021, Techcombank đặt kế hoạch lợi nhuận trước thuế là 19,800 tỷ đồng (tăng 25.3% so với kết quả năm 2020) và duy trì tỷ lệ nợ xấu dưới 2%. Đây là một mục tiêu khá thận trọng trong bối cảnh nợ xấu năm vừa qua của Techcombank giảm từ 1.3% xuống chỉ còn 0.5% nhờ xử lý 3,364 tỷ đồng các khoản nợ quá hạn và tăng mạnh trích lập dự phòng (bằng gần 171% tổng nợ xấu trong năm).

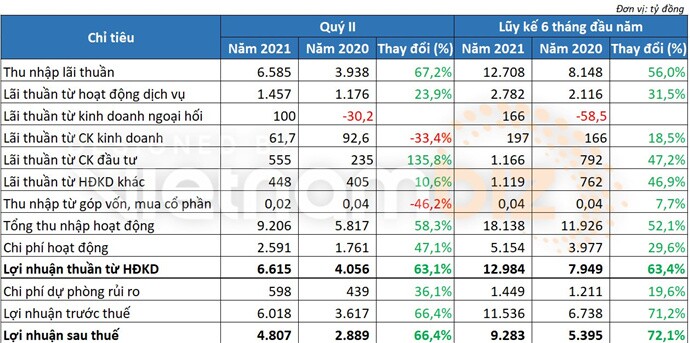

Trong vòng 6 tháng đầu năm, ngân hàng đã ghi nhận LNTT 11,500 tỷ đồng (tăng trưởng 71.2% so với cùng kỳ năm trước), hoàn thành 58.3% kế hoạch cả năm. Về huy động vốn, tổng tiền gửi tại ngày 30/06/2021 đạt 289,300 tỷ đồng, tăng 15.8% so với cùng kỳ năm ngoái và 4.3% kể từ đầu năm. Số dư tiền gửi không kỳ hạn (CASA) tăng 55.1% trong vòng 12 tháng vừa qua và đạt 133,400 tỷ đồng. Chất lượng tài sản của Techcombank tiếp tục dẫn đầu trong hệ thống với tỷ lệ nợ xấu chỉ ở mức 0.4%, thấp hơn mức 0.9% tại quý 2 năm 2020. Tỷ lệ bao phủ nợ xấu tại thời điểm cuối quý 2/2021 là 259%, tăng so với mức 171% tại thời điểm cuối năm 2020, và 109% tại thời điểm 30/6/2020; trong bối cảnh tình dịch Covid-19 đang diễn biến ngày càng phức tạp.

Không chỉ có khối ngân hàng mẹ, tình hình kinh doanh của công ty chứng khoán Kỹ thương (TCBS) đạt 2,3 nghìn tỉ đồng doanh thu, tăng 55,8% so với cùng kỳ năm ngoái; lợi nhuận trước thuế đạt 1,8 nghìn tỉ đồng, tăng 45,1% so với cùng kỳ năm ngoái. Hiện TCBS đang chiếm 46,2% thị phần môi giới trái phiếu doanh nghiệp trên sàn giao dịch chứng khoán TP.HCM (HOSE) và duy trì ấn tượng khoảng 27% thị phần tài khoản chứng khoán mở mới trong nửa đầu năm 2021.

Lợi thế cạnh tranh của doanh nghiệp

Techcombank sở hữu hệ sinh thái khép kín khi hợp tác cùng 3 tập đoàn lớn ở Việt Nam khác là Vingroup, Masan Group và Sun Group. Hệ sinh thái này tương hỗ lẫn nhau và mang lại cho Techcombank tập khách hàng doanh nghiệp và cá nhân rất lớn. Điều này giúp Techcombank dẫn đầu thị trường trái phiếu doanh nghiệp với hơn 68% thị phần. Khối phát hành và phân phối trái phiếu qua TCB liên tục tăng mạnh theo từng năm.

Nhờ có tập khách hàng đông đảo, không ngạc nhiên khi Techcombank có tỷ lệ CASA (tỷ lệ tiền gửi không kỳ hạn) cao nhất thị trường. Trong thời gian nửa đầu năm 2021, Techcombank đã đạt được thỏa thuận hợp tác với Vinmart+ và chuỗi cửa hàng trà sữa Phúc Long. Khách hàng sử dụng thẻ của Techcombank khi mua sắm tại Vinmart+ và Phúc Long sẽ nhận được rất nhiều ưu đãi. Đây là lần đầu tiên ở Việt Nam có một mô hình tích hợp tiêu dùng thiết yếu, dịch vụ tài chính ngân hàng và phục vụ đồ uống ngay tại chỗ cho khách hàng. Do đó, Techcombank sẽ thu hút được một lượng khách hàng mới đông đảo và gia tăng tỷ lệ CASA của mình, đồng nghĩa với việc càng huy động được nhiều nguồn vốn rẻ, từ đó, giúp cải thiện tỷ lệ thu nhập lãi thuần (NIM).

Techcombank cũng đang có tỷ lệ nợ xấu thấp nhất toàn hệ thống. Tính đến cuối năm 2020, dư nợ có khả năng mất vốn (nhóm 5) của Techcombank đã giảm tới 7 lần, từ hơn 2,554 tỉ đồng xuống chỉ còn khoảng 344 tỉ đồng. Tỉ lệ nợ xấu trên tổng dư nợ giảm từ 1.3% xuống còn 0.5%. Tỷ lệ bao phủ nợ xấu ở mức 171% so với mức 94.8% tại thời điểm cuối năm 2019.

Một điểm nhấn khác là Techcombank là ngân hàng đang đi đầu về chuyển đổi số và điện toán đám mây. Lượng tiền huy động qua kênh ngân hàng điện tử đã chiếm hơn nửa so với huy động ở quầy giao dịch (điều mà rất ít ngân hàng ở Việt Nam hiện nay có thể thực hiện được) mang lại cho Techcombank nguồn tiền dồi dào, sẵn sàng đáp ứng nhu cầu vay nợ.

Về mặt vĩ mô, sau khi Việt Nam tham gia hiệp định EVFTA, các ngân hàng Châu Âu sẽ được nâng tỷ lệ sở hữu cổ phần tại 2 ngân hàng Việt Nam lên tối đa 49% mà không phải chờ quyết định nới room chung. Hiện tại, có 4 ngân hàng Thương mại cổ phần đáp ứng đủ các tiêu chí và đã hết room ngoại là Techcombank, VPBank, ACB và TPBank. Do đó, việc nới room ngoại của Techcombank được đánh giá khả quan trong tương lai.

Rủi ro

Techcombank đang phải đối mặt với 3 rủi ro chính:

Thứ nhất, tỷ trọng cho vay và kinh doanh trái phiếu tập trung chủ yếu vào ngành bất động sản khi chiếm tới 14%. Thống kê mới đây của Fiin Ratings cho thấy, hệ số chi trả lãi vay của các doanh nghiệp bất động sản phát hành trái phiếu trong năm 2020 giảm về mức 0.7 lần, tức lợi nhuận tạo ra không đủ trang trải lãi vay. Hệ số nợ vay ròng/ EBITDA tăng lên tới 17.3 lần. Điều này sẽ gây áp lực lớn lên tỷ lệ nợ xấu của ngân hang.

Thứ hai, lãi suất gửi ngân hàng của Việt Nam liên tục giảm sâu kể từ năm ngoái. Vì thế, khách hàng đang có xu hướng chuyển sang các kênh đầu tư khác như đầu tư chứng khoán hay vàng. Điều này sẽ gây áp lực lên dòng vốn giá rẻ dồi dào mà Techcombank đang sở hữu. Tuy vậy, trong năm tỷ lệ tăng trưởng tiền gửi của Techcombank vẫn đạt 20%, cao nhất toàn ngành.

Thứ ba, Chính phủ đang thắt chặt thị trường trái phiếu doanh nghiệp bằng cách giới hạn các loại hình doanh nghiệp được phát hành. Chỉ có các nhà đầu tư chiến lược, nhà đầu tư chứng khoán chuyên nghiệp mới được phép giao dịch mua bán trái phiếu doanh nghiệp phát hành riêng lẻ. Do đó, hoạt động kinh doanh của Techcombank sẽ chịu ảnh hưởng ít nhiều khi mảng bảo lãnh phát hành trái phiếu đã đóng góp hơn 1000 tỷ trong năm 2020, chiếm 6% thu nhập lãi thuần của ngân hàng.

Phân tích kỹ thuật cổ phiếu TCB

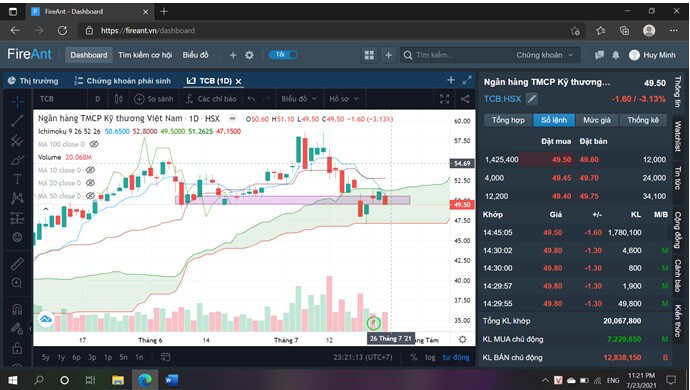

Nhìn mẫu hình mây Ichimoku có thể thấy cổ phiếu đã rơi về mây và đường Tenkan (xanh dương) đã cắt xuống đường Kijun (đỏ). Chốt phiên ngày 23/7, TCB đã giảm 3.13% về 49.5 theo áp lực điều chỉnh chung của VNINDEX. Đây cũng là đường hỗ trợ trung hạn của cổ phiếu và nếu gẫy vùng này, nhà đầu tư nên ra hàng một nửa để bảo vệ thành quả.

Định giá và khuyến nghị

Với thông tin thành phố Hồ Chí Minh tiếp tục giãn cách xã hội đến 1/8 và thành phố Hà Nội giãn cách theo chỉ thị 16 từ 24/7, nhiều khả năng thứ 2 tới (26/7) sẽ là một phiên điều chỉnh giảm sâu của chỉ số. Những nhà đầu tư có khẩu vị rủi ro thấp hay lướt sóng T+ nên ra hàng một phần để bảo vệ thành quả. Tuy vậy, các nhà đầu tư dài han có thể tiếp tục nắm giữ khi TCB có huy động tiền gửi không kỳ hạn CASA vượt trội so với ngành; tỷ lệ nợ xấu thấp gần nhất toàn ngành kèm theo tỷ lệ bao phủ nợ xấu lớn; sẵn sàng đối phó với rủi ro mà đại dịch Covid-19 gây ra.

Giá mục tiêu dài hạn: 60.000 đồng/cổ phiếu

|

Bài viết do NVC Team thực hiện. Nếu NĐT cần tư vấn cổ phiếu, cơ cấu lại danh mục, nhận khuyến nghị có thể liên hệ hotline: 0878.91.8888 (Mr Công - Trưởng phòng TVĐT38 VPS). Hoặc truy cập room Zalo tại đây |

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận