TCB – Q1-2024: Tiếp đà hồi phục

Trong bài viết này chúng ta sẽ cùng nhau đi cập nhật BCTC mới nhất cũng như những điều ảnh hưởng lớn nhất tới tình hình kinh doanh của ngân hàng trong thời gian tới.

https://langtubuonnuocmam.com/tcb-kho-khan-nhat-co-le-tam-qua/

I. Kết quả kinh doanh

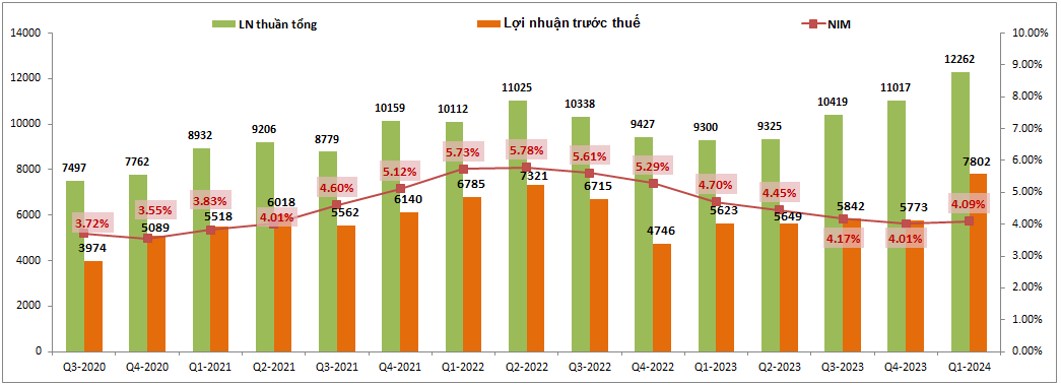

Trước tiên chúng ta sẽ điểm qua kết quả ngân hàng đã đạt được trong Q1-2024. Đầu tiên dễ dàng nhìn thấy nhất đó là tổng lợi nhuận thuần cũng như lợi nhuận trước thuế của TCB đã có quý tăng trưởng trở lại hết sức ấn tượng. Theo đó tổng lợi nhuận thuần của ngân hàng ghi nhận 12,262 tỷ đồng, tăng 31.9% yoy và là quý có tổng lợi nhuận thuần cao nhất từ trước tới nay (vượt qua đỉnh Q2-2022). Lợi nhuận trước thuế cũng nghi nhận 7,802 tỷ đồng, tăng 38.9% yoy và cũng là quý có lợi nhuận trước thuế cao nhất trong lịch sử ngân hàng. (Hình 1)

Như vậy là kết quả kinh doanh của ngân hàng trong Q1-2024 đã vượt qua được thời kỳ kinh doanh tốt nhất trước đó là Q2-2022 để đạt kết quả kinh doanh cao nhất trong lịch sử ngân hàng.

Đóng góp chính vào tăng trưởng của TCB trong Q1 đó chính là mảng tín dụng với thu nhập lãi thuần đạt 8,500 tỷ đồng, tăng mạnh 30.2% yoy và chiếm 69.3% tỉ trọng trong tổng thu nhập thuần. Ngoài ra Q1 còn có đóng góp tăng trưởng lớn từ mảng chứng khoán với lợi nhuận hơn 1,073 tỷ đồng (cùng kỳ lỗ 31 tỷ đồng). Mảng kinh doanh chính còn lại là dịch vụ tuy chỉ đóng góp tăng trưởng 11.7% yoy nhưng đây cũng là tín hiệu tích cực khi TCB đã trải qua 3 quý liên tục tăng trưởng âm ở mảng này do khó khăn từ chính sách mới với mảng bảo hiểm (đã phân tích nhiều lần ở các báo cáo trước).

Ngoài kết quả kinh doanh thì trên báo cáo tài chính Q1 cũng phản ánh khá rõ bức tranh tài chính của công ty sau Q4-2023 với nhiều tín hiệu đầu tiên cho sự phục hồi. Tại bctc Q1-2024 các tín hiệu phục hồi này càng có phần rõ nét hơn. Chi tiết từng chỉ số cũng như bức tranh tài chính của TCB chúng tôi sẽ phân tích trong phần dưới của bài viết.

II. Bức tranh tài chính ngân hàng

1. Tín dụng

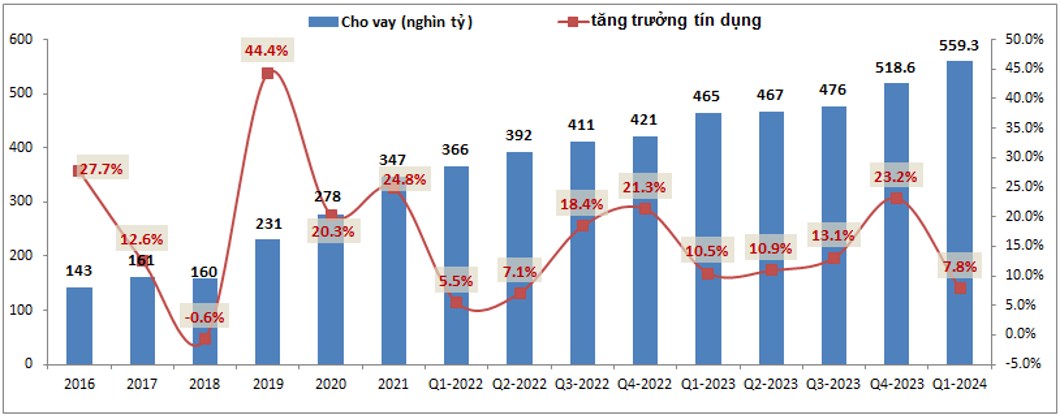

Đây là mảng kinh doanh cốt lõi của tất cả các ngân hàng trong đó có TCB. Vào cuối Q4-2023 mảng tín dụng của TCB đã có cú bứt phá khá bất ngờ khi tăng trưởng tín dụng tăng mạnh trong quý cuối năm cùng các chỉ số tài chính liên quan cũng tích cực lên. Quý 1-2024 cũng cho thấy các tín hiệu được tiếp diễn và duy trì.

Cụ thể mảng tín dụng Q1-2024 ghi nhận mức cao nhất lịch sử công ty với thu nhập lãi thuần đạt 8,500 tỷ đồng, tăng trưởng 30.2% yoy. Cho vay khách hàng tính tới cuối Q1 đạt khoảng 559 nghìn tỷ đồng, tăng trưởng tín dụng đạt 7.8% sau 3 tháng đầu năm. Đây là con số khiêm tốn nếu so với kết quả đạt được năm 2023 sau Q1 (10.5%) nhưng nếu so với cả ngành trong Q1 thì đây lại là con số khá ấn tượng và thuộc top đầu về tăng trưởng tín dụng trong ngành (theo thống kê tăng trưởng tín dụng toàn ngành trong Q1-2024 chỉ đạt 0.26%). (Hình 2)

Bóc tách chi tiết các nhóm khách hàng cho vay, tỉ trọng cho vay nhóm tổ chức, doanh nghiệp đã tăng so với đầu năm từ 59.2% lên 61.9% và nhóm khách hàng cá nhân giảm từ 40.8% xuống 38.1%. Như vậy có thể thấy phần nào tăng trưởng tín dụng trong Q1-2024 chủ yếu đến từ nhóm khách hàng doanh nghiệp, tổ chức. Ngoài ra TCB vẫn nổi tiếng với tỉ lệ cho vay ở nhóm BĐS cao và tại Q1 tỉ lệ này vẫn được duy trì ở mức 36%, tăng nhẹ 0.8% so với đầu năm 2024. Đây là con số cao hơn rất nhiều so với các ngân hàng khác nhưng với TCB thì đó là con số đã diễn ra trong rất nhiều năm nay và đa phần các khách hàng của TCB cũng là các công ty lớn với tài sản đảm bảo an toàn như Vingroup. Trong thời gian tới khi BĐS có phần ấm trở lại cũng là một yếu tố hỗ trợ cho TCB tránh bớt rủi ro cũng như có nhiều cơ hội thúc đẩy tăng trưởng tín dụng cho ngân hàng. Trong năm 2024 TCB đang được giao chỉ tiêu tín dụng cả năm là 16% và với kết quả đã đạt được trong năm 2023 cũng như vĩ mô đang tốt dần trong năm 2024 chúng tôi cho rằng tăng trưởng tín dụng cả năm 2024 của TCB sẽ đạt quanh mức 24-25% (tức là chỉ tiêu tín dụng sẽ tiếp tục được xem xét và cấp thêm trong thời gian tới khi ngân hàng nhà nước có các đợt đánh giá và điều chỉnh lại chỉ tiêu tín dụng cho từng ngân hàng).

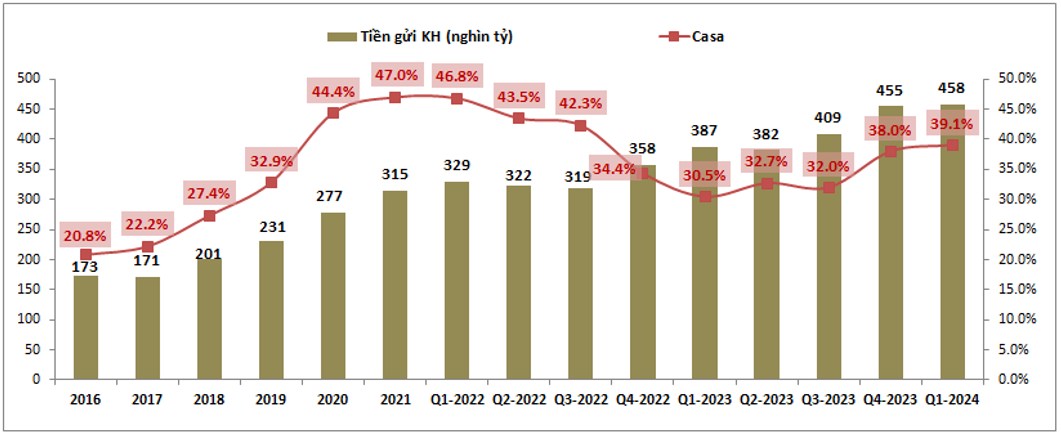

Về các yếu tố đầu vào như huy động thì TCB cũng đang làm khá tốt nhiệm vụ của mình. Cụ thể tổng tiền gửi khách hàng sau Q1-2024 đạt 458 nghìn tỷ đồng, tăng không đáng kể so với đầu năm, tuy nhiên casa của ngân hàng đã được cải thiện đáng kể từ 38% lên 39.1%. Với mặt bằng lãi suất huy động thấp cùng với đó là casa được cải thiện mạnh sẽ giúp cho TCB cải thiện rất lớn chi phí đầu vào của mình. (Hình 3)

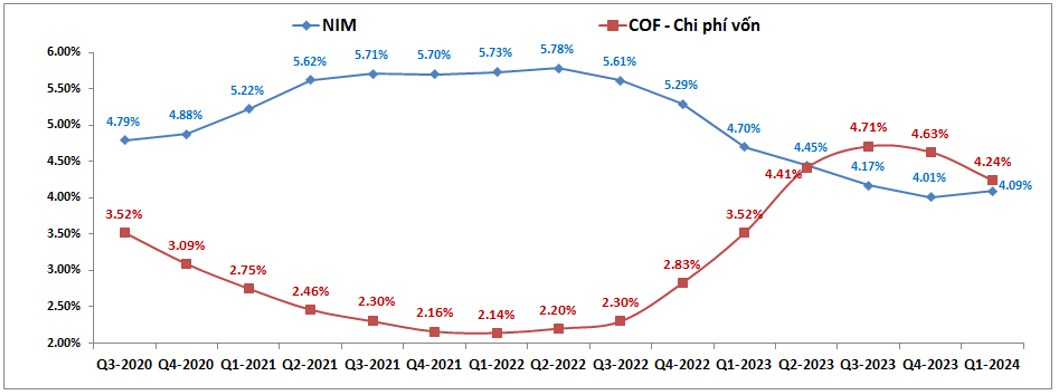

Thực tế chúng ta nhìn vào chi phí vốn COF và NIM cũng thấy được điều này. Đầu tiên về COF của TCB đã có dấu hiệu tạo đỉnh vào Q3-2023 và giảm khá nhiều trong 2 quý gần đây nhờ xử lý được nguồn đầu vào huy động cao. Và tiếp theo là NIM cũng chính là hệ quả sau khi COF giảm thì NIM Q1-2024 đã có lần đầu tiên tăng trở lại kể từ Q2-2022 dù mức tăng là chưa nhiều. (Hình 4)

Trong thời gian tới khi nền lãi suất vẫn sẽ được duy trì ở nền thấp (dù trong kịch bản xấu có thể nhà nước phải nâng lên 1 chút để kìm tỷ giá thì mức nền lãi suất vẫn là vùng thấp) thì các chỉ số chi phí đầu vào cũng như hiệu suất kinh doanh sẽ tiếp tục được cải thiện và duy trì thành xu hướng chứ không phải tăng giảm 1 vài quý.

Như vậy tổng kết lại cả tín dụng đầu ra cũng như huy động đầu vào chúng tôi đánh giá cao mảng tín dụng của TCB trong các quý tới với lợi thế lớn luôn duy trì được tăng trưởng tín dụng cao qua nhiều năm từ 2019 tới nay cùng với đó là ngân hàng đang làm rất tốt việc kiểm soát chi phí đầu vào giúp cho hiệu quả kinh doanh tốt dần lên.

2. Nợ xấu và trích lập

Tiếp đến là về bức tranh tài chính của TCB, đây là phần rất quan trọng đối với TCB và các ngân hàng nói chung vì từ đó sẽ thấy được kết quả kinh doanh của ngân hàng trong tương lai sẽ thay đổi ra sao.

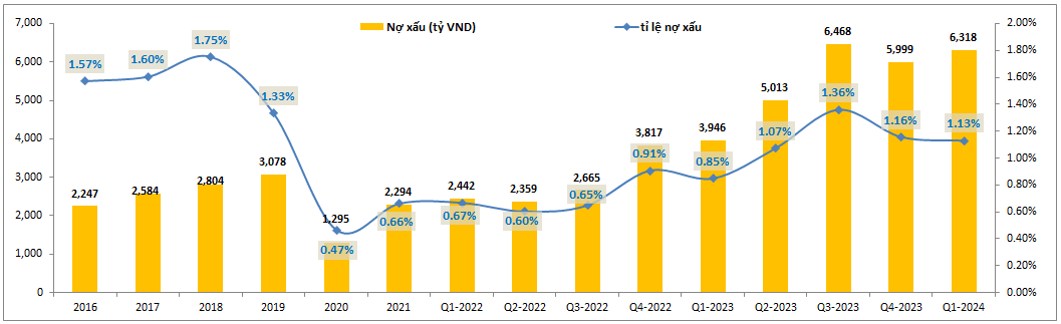

Đầu tiên là về nợ xấu, kết thúc Q1-2024 nợ xấu của TCB đã tăng lên 6,318 tỷ đồng, tăng thêm 319 tỷ đồng so với đầu năm. Tuy nhiên tỉ lệ nợ xấu lại tiếp đà giảm nhẹ xuống còn 1.13% (giảm 0.03% so với đầu năm). Tỉ lệ nợ xấu của TCB hiện đang nằm trong top các ngân hàng có tỉ lệ nợ xấu thấp nhất toàn ngành và mức tỉ lệ nợ xấu này khá an toàn. (Hình 5)

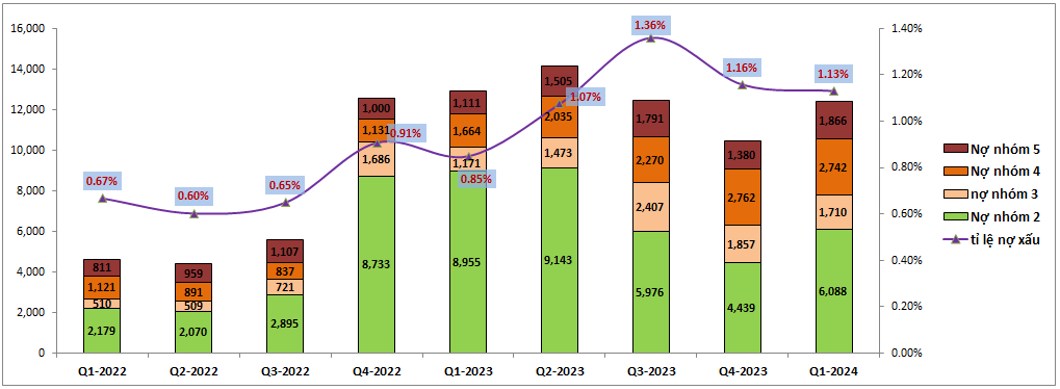

Bóc tách chi tiết các nhóm nợ xấu của TCB (từ nợ nhóm 3 tới nợ nhóm 5) chúng ta không thấy có quá nhiều biến động trong 2 quý gần đây. Nợ nhóm 5 có phần tăng lên chút nhưng nợ ở nhóm 3 lại giảm cân đối lại. (Hình 6)

Tuy nhiên trong Q1-2024 nợ nhóm 2 (nợ cần chú ý), nhóm nợ có rủi ro chuyển thành nợ xấu trong tương lai lại đang có xu hướng tăng trở lại sau 2 quý giảm liên tiếp cũng sẽ khiến cho TCB phải tiếp tục đẩy mạnh công tác xử lý nợ xấu cũng như trích lập trong các quý tới chứ chúng ta không thể kỳ vọng ngân hàng sẽ giảm trích lập do tỉ lệ nợ xấu bắt đầu giảm được. Trong các quý tới chúng tôi cho rằng tỉ lệ nợ xấu của TCB sẽ có xu hướng giảm nhẹ dần và cuối 2024 có thể về 1% nhờ vào việc tuy nợ xấu kết chuyển từ nợ nhóm 2 sang các nhóm nợ tiếp theo không giảm ngay nhưng nhờ vĩ mô nền kinh tế tốt lên cùng với đó là thị trường BĐS ấm dần trở lại (mảng mà TCB cho vay rất nhiều với tỉ lệ 36% tín dụng) sẽ giúp cho ngân hàng xử lý các nợ xấu tốt hơn qua đó giúp giảm nợ xấu và tỉ lệ nợ xấu.

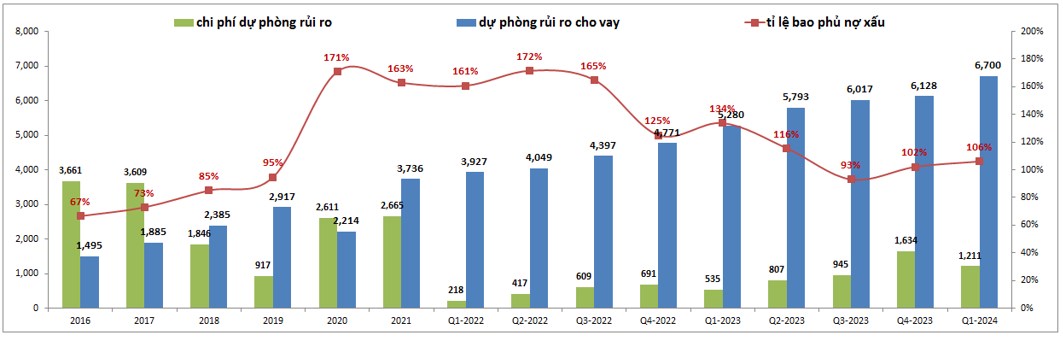

Về việc trích lập của ngân hàng. Trong năm 2023 TCB đã tiến hành trích lập mạnh với tổng 1,357 tỷ đồng trích lập cho vay cũng như 3,921 tỷ đồng cho chi phí dự phòng rủi ro, cao hơn gấp đôi chi phí năm 2022. (Hình 7)

Trong năm 2022 ngân hàng trích lập ít là nhờ có bộ đệm dự phòng trước đó lớn. cụ thể, tỉ lệ bao phủ nợ xấu cuối 2021 đạt 163% và đến cuối 2022 chỉ còn 125%. Trong năm 2023 khi mà nợ xấu tăng mạnh do tình hình chung nền kinh tế cũng như khó khăn lớn với ngành BDS đã khiến cho TCB vừa phải trích lập chi phí cao trở lại vừa sử dụng bộ đệm dự phòng để hỗ trợ ngân hàng vượt qua giai đoạn khó khăn. Tính đến Q3-2023 tỉ lệ bao phủ nợ xấu đã xuống mức đáy 93%.

Trong năm 2023, tính đến cuối năm nợ tái cơ cấu của TCB theo TT02 tính đến thời điểm tháng 12/2023 là 1,800 tỷ đồng. Con số này chiếm tỉ trọng không quá lớn và cũng đã được ngân hàng trích lập đầy đủ 100% (quy định yêu cầu trích lập tối thiểu 50%). Do vậy trường hợp TT02 hết hiệu lực vào tháng 6/2024 mà không được gia hạn thêm thì cũng không ảnh hưởng nhiều tới chất lượng tài sản của TCB.

Trong năm 2024 như đã phân tích ở trên chúng ta có thể thấy bối cảnh thị trường tài chính cũng như nền kinh tế sẽ ổn định và phục hồi trở lại nhờ chính sách tiền rẻ (duy trì lãi suất ở nền thấp) sẽ giúp TCB bớt khó khăn hơn. Qua đó nợ xấu và tỉ lệ nợ xấu sẽ có xu hướng giảm. Tuy nhiên chúng tôi cho rằng do bộ đệm dự phòng của ngân hàng hiện đã ở mức thấp (tỉ lệ bao phủ nợ xấu tới cuối 2023 ở mức 102%) cũng như vẫn còn những tiềm ẩn những khó khăn như nợ nhóm 2 tăng lên sẽ khiến TCB vẫn tiếp tục duy trì chính sách trích lập cao trong năm 2024 tương tự như năm 2023 đã qua.

Thực tế nhìn vào việc trích lập trong Q1-2024 của TCB chúng ta cũng có thể thấy rõ ý chí của ngân hàng trong đó. Cụ thể dự phòng rủi ro cho vay đã tăng thêm 572 tỷ đồng so với đầu năm, chi phí dự phòng rủi ro tín dụng cũng ở mức 1,211 tỷ đồng, chỉ thấp sau mỗi quý 4-2023. Điều này theo chúng tôi là tốt cho bức tranh tài chính của TCB trong tương lai mà vẫn đảm bảo tăng trưởng được lợi nhuận cho ngân hàng khi mà nền kết quả kinh doanh năm 2023 là thấp. Trong các năm sau đó từ 2025 trở đi khi mà mức trích lập đã đủ an toàn và nền kinh tế vẫn tiếp tục phục hồi sẽ là giai đoạn TCB có thể hái quả sau với những sự tăng trưởng bùng nổ như thời kỳ 2017 trước đó.

3. Các mảng kinh doanh khác

Ngoài mảng tín dụng thì các mảng kinh doanh còn lại của TCB cũng đang cho các tín hiệu tốt dần trong các quý gần đây, cụ thể:

Mảng dịch vụ của TCB chiếm 17.7% tỉ trọng tổng thu nhập thuần trong Q1-2024. Mảng dịch vụ sau 3 quý liên tục tăng trưởng âm do tác động từ việc mảng bảo hiểm của các ngân hàng bị tuýt còi (đã phân tích nhiều trong các bài viết trước của các bank) khiến cho đóng góp phần bảo hiểm giảm sút mạnh thì trong Q1-2024 TCB đã ghi nhận việc tăng trưởng dương trở lại. Tuy mảng bảo hiểm chưa thể phục hồi được nhưng do mức nền cùng kỳ thấp và động lực tới từ đóng góp của dịch vụ thẻ, thanh toán, tiền mặt tăng trưởng tốt. Trong năm 2024 chúng tôi chưa thấy có động lực gì lớn để có thể giúp mảng dịch vụ bứt phá nên với những diễn biến như 2023 thì 2024 có thể kỳ vọng với mức nền thấp từ 2023 thì mảng dịch vụ có thể tăng trưởng trở lại với mức khoảng 10%.

Mảng chứng khoán TCB có sở hữu công ty con là TCBS và trong quý 1-2024 hầu như tất cả các công ty chứng khoán đều hoạt động có lãi cao. Trong quý 1 TCB cũng ghi nhận 1,073 tỷ đồng từ hoạt động chứng khoán đầu tư. Trong các quý tới chúng tôi cho rằng thị trường sẽ có khó khăn hơn nhưng các công ty chứng khoán vẫn sẽ đạt được kết quả khả quan dù có thể không bằng kết quả tại Q1. Ước tính cho cả năm 2024 chúng tôi cho rằng mảng này có thể mang về cho TCB khoảng 3,000 tỷ đồng lợi nhuận.

Mảng còn lại có đóng góp lớn ngoài mảng dịch vụ là mảng kinh doanh ngoại hối với 544 tỷ lãi trong Q1-2024. Trong quý 2 và có thể cả các quý tới vấn đề tỷ giá sẽ nóng hơn do sự lệch pha chút về lãi suất của Việt Nam và FED (FED đang duy trì lãi suất ở mức nền cao còn Việt Nam đang duy trì lãi suất ở mức nền thấp). Dự nóng lên của tỉ giá sẽ khiến cho thanh khoản giao dịch có thể tăng lên, qua đó giúp cho mảng kinh doanh ngoại hối của TCB có thể tăng trưởng tốt trong 3 quý tới.

Ngoài các thông tin chính về các mảng kinh doanh khác thì có thêm chút thông tin về việc chia cổ tức mà ngân hàng thông tin. Cụ thể ngân hàng đang trình ĐHCĐ kế hoạch chia cổ tức bằng tiền mặt với ít nhất 20% lợi nhuận sau thuế - tương đương 4-5% vốn chủ của ngân hàng tại thời điểm đầu năm 2024. Đây cũng là thông tin tích cực cho cổ phiếu trong năm 2024.

III. Tổng kết và định giá

Với những phân tích ở trên về TCB chúng ta có thể tổng kết lại với những ý chính sau:

Những điểm sáng trong bức tranh tài chính của TCB từ Q4-2023 đã bắt đầu thể hiện vào kết quả kinh doanh trong Q1-2024 của ngân hàng. Trong năm 2024 chúng tôi kỳ vọng TCB vẫn duy trì tăng trưởng tín dụng tốt nhờ thế mạnh của mình, đồng thời cải thiện các chỉ số kinh doanh như NIM, COF, CIR, … để tối ưu lợi nhuận hơn.

Tình hình nợ xấu trong năm 2024 của TCB sẽ được cải thiện dần và thực tế tỉ lệ nợ xấu của TCB vẫn được duy trì ở mức thấp so với ngành và hoàn toàn trong tầm kiểm soát.

Về trích lập, 2024 TCB sẽ tiếp tục việc trích lập cao để giúp làm dầy bộ đệm dự phòng của mình, qua đó giúp các chỉ số tài chính tốt dần lên mà vẫn đảm bảo tăng trưởng nhờ mức nền 2023 là khá thấp.

Các mảng kinh doanh ngoài lãi cũng đang tích cực dần trở lại và kỳ vọng có thể đóng góp tăng trưởng cho TCB trong năm 2024 được tốt.

Như vậy tựu chung lại chúng tôi tiếp tục đánh giá tích cực với TCB giống như kỳ báo cáo tài chính trước. Tuy nhiên về định giá tại quý này sự hấp dẫn đã có phần giảm đi so với quý trước khi mà giá cổ phiếu đã tăng khá nhiều trong 1 quý vừa qua. Hiện TCB đang giao dịch tại vùng giá 45-46.x, tương đương mức P/B khoảng 1.19 lần. Đây chưa phải mức P/B cao với TCB nhưng cũng không còn rẻ. Vì vậy TCB sẽ phù hợp hơn khi mua vào các phiên điều chỉnh của thị trường hoặc mua nắm dài hạn trên 6 tháng mới có thể cho lợi nhuận tốt. Cụ thể hơn vùng mua hay định giá của TCB chúng tôi xin phép được lưu hành nội bộ khách hàng.

———-Team LTBNM tổng hợp và phân tích ————-

Theo dõi người đăng bài

Tiếp cận các chuyên gia VIP/PRO hàng đầu của 24HMONEY

Nhận ngay bài viết tài chính chuyên sâu

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận