Tăng trưởng tín dụng giảm tốc nhưng cho vay bán lẻ vẫn còn "đất" mở rộng

Nguồn vốn tín dụng trong năm 2019 sẽ bị hạn chế hơn do Ngân hàng Nhà nước đang có ý định tăng hệ số rủi ro đối với các khoản cho vay mua bất động sản. Quy định giảm tỷ lệ vốn ngắn hạn sử dụng cho vay trung, dài hạn từ mức 45% xuống 40% có hiệu lực từ hồi tháng 1 cũng sẽ ảnh hưởng tới thanh khoản của hệ thống.

Tăng trưởng tín dụng giảm tốc trong năm 2019

Trong năm 2018, tăng trưởng tín dụng đã giảm tốc theo định hướng của Ngân hàng Nhà nước (NHNN). Tăng trưởng tín dụng toàn ngành đạt mức 13,9% vào cuối năm 2018 - mức tăng thấp nhất trong vòng 5 năm, và thấp hơn mục tiêu 17,0% của NHNN đặt ra vào đầu năm 2018.

Trong năm 2019, NHNN tiếp tục duy trì chính sách thắt chặt với mục tiêu tăng trưởng tín dụng thấp hơn (14%). Do GDP của Việt Nam đạt 7,1% trong năm 2018, mức cao nhất trong 11 năm, NHNN đã thay đổi trọng tâm sang kiểm soát lạm phát, do đó thắt chặt quản lý tăng trưởng tín dụng. Theo NHNN, tăng trưởng tín dụng trong 3 tháng đầu năm đạt 2,28%, thấp hơn mức 3,53% cùng kỳ năm trước.

Giai đoạn 2019-2020, Việt Nam được kỳ vọng sẽ duy trì mức độ tăng trưởng tín dụng khoảng 14-15% mỗi năm, dựa trên các yếu tố sau:

Lạm phát tại Việt Nam đã có dấu hiệu tăng trở lại với chỉ số giá tiêu dùng (CPI) của tháng 4 tăng 2,93% so với cùng kỳ, cao hơn con số 2,75% của tháng 4 năm ngoái. Trong năm 2018, các nhà hoạch định chính sách đã duy trì lạm phát thành công dưới 4% do việc trì hoãn tăng giá điện và thuế môi trường, tín dụng được thắt chặt và việc giá dầu giảm.

Với việc GDP đã tăng cao trong năm 2018 vượt mức 7%, kiểm soát lạm phát sẽ là ưu tiên chính của chính phủ trong năm 2019.

Nguồn vốn tín dụng trong năm 2019 cũng sẽ bị hạn chế hơn do NHNN đang có ý định tăng hệ số rủi ro đối với các khoản cho vay mua bất động sản. Quy định giảm tỷ lệ vốn ngắn hạn sử dụng cho vay trung, dài hạn từ mức 45% xuống 40%, có hiệu lực từ hồi tháng 1 cũng sẽ ảnh hưởng tới thanh khoản của hệ thống.

Ngân hàng trung ương của các nước trong nhóm ASEAN-4 (gồm Singapore, Malaysia, Thái Lan và Philippines) đã bắt đầu thắt chặt chính sách tiền tệ trong năm 2019, trong bối cảnh điều kiện tài chính toàn cầu bị thắt chặt do Fed tăng lãi suất và việc đảo ngược của các gói nới lỏng định lượng, khiến cho đồng đô la Mỹ mạnh lên.

Hiện tỷ lệ tín dụng/GDP của Việt Nam khá cao khi so sánh với các nước khác.

Cho vay bán lẻ vẫn còn nhiều dư địa để mở rộng

Một thay đổi tích cực so với chu kỳ bùng nổ tín dụng trước đây là nhu cầu tín dụng hiện nay chủ yếu đến từ cá nhân và các công ty tư nhân, bao gồm cả các doanh nghiệp vừa và nhỏ (SME). Trong khi đó trước đây, một phần lớn tín dụng được cấp cho ngành bất động sản và các doanh nghiệp nhà nước (DNNN).

Tỷ trọng tín dụng cho DNNN vay đã giảm mạnh xuống mức 6,4% trong năm 2018, so với mức 25-26% trong giai đoạn 2011-13. Việc này được hỗ trợ phần nào bởi việc cổ phần hóa của các DNNN.

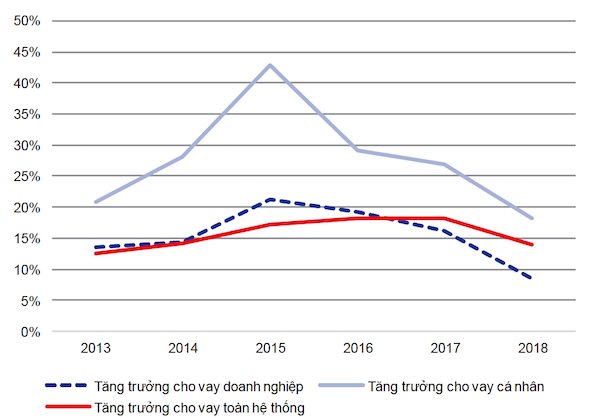

Tuy nhiên, tốc độ tăng trưởng nhanh chóng của cho vay cá nhân là yếu tố chính thúc đẩy tăng trưởng

tín dụng toàn ngành, dẫn tới sự thay đổi cơ cấu tín dụng.

Cho vay cá nhân đã trở thành động lực tăng trưởng tín dụng chính. Nguồn: VNdirect

Cho vay bán lẻ ở Việt Nam (bao gồm cho vay cá nhân và cho vay SME) bắt đầu phát triển từ năm 2015, trong giai đoạn mới bắt đầu các ngân hàng đã xây dựng tên tuổi của mình bằng cách ra mắt các sản phẩm phức tạp hơn như quản lý tiền mặt và dòng tiền cho SME hay các sản phẩm quản lý tài sản tích hợp nhiều loại tài sản hơn.

Do vậy trong tương lai gần các ngân hàng sẽ có nhiều cơ hội để bán chéo các sản phẩm tính phí như bảo hiểm và thẻ tín dụng đến tập khách hàng hiện tại.

Theo nhận định của Phòng phân tích VNdirect, dư địa tăng trưởng tín dụng trong phân khúc doanh nghiệp tư nhân và tiêu dùng còn nhiều. Về phân khúc tiêu dùng, tỷ lệ thâm nhập của tín dụng hộ gia đình ở mức 47,9% GDP vào thời điểm tháng 12-2018 (nguồn: CEIC, Stoxplus), vẫn thấp hơn so với các nước như Thái Lan (78,6%) và Malaysia (82,1%), trong khi các nước này có mức độ tín dụng/GDP tương đương Việt Nam (lần lượt ở mức 128% và 139% so với 130% ở Việt Nam).

Về phân khúc doanh nghiệp tư nhân, số lượng doanh nghiệp đăng ký kinh doanh mới tiếp tục tăng trưởng 16% trong năm 2018 trong khi số lượng doanh nghiệp đóng cửa giảm 5% so với năm 2017.

Tuy nhiên, yếu tố chính giúp các ngân hàng thành công trong cạnh tranh ngân hàng bán lẻ là dịch vụ và nhân lực bán hàng. Khả năng phân phối và bán hàng sẽ là các yếu tố quan trọng để chiếm lĩnh thị phần trong phân khúc này.

Do đó, ngân hàng có mạng lưới rộng, tập khách hàng lớn sẽ có lợi thế hơn.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận