Rủi ro hạ cánh cứng có gia tăng (lại) đối với nền kinh tế Mỹ không?

Ngay khi bạn nghĩ rằng có thể an toàn khi cho rằng giải pháp hạ cánh mềm đã được thực hiện thì thị trường trái phiếu đã ném một cái cờ lê vào cỗ máy đó. Vì vậy, nó đi kèm với hồ sơ rủi ro liên tục thay đổi hình dạng đối với chu kỳ kinh doanh của Hoa Kỳ. Hầu hết thời gian những thay đổi là tương đối tầm thường. Lần này có khác không?

Đọc những tin tức mới nhất cho thấy rằng một cuộc suy thoái trong ngắn hạn một lần nữa lại là rủi ro cao, hoặc ít nhất là cao hơn so với lịch sử gần đây. Ví dụ, Bloomberg đã nắm bắt được hệ tư tưởng vĩ mô mới ngày nay bằng cách đưa tin: “ Nỗ lực tránh suy thoái của Fed đã được kiểm chứng bằng lợi suất gần đạt mức cao nhất trong 20 năm”.

Trong khi đó, người sáng lập DoubleLine Capital Jeff Gundlach đã đăng trên X vào đầu tuần này: “Đường cong lợi suất Kho bạc Hoa Kỳ đang đảo ngược rất nhanh. Đã ở mức -108 bp vài tháng trước. Bây giờ ở mức -35 bp. Nên đưa mọi người vào cảnh báo suy thoái chứ không chỉ theo dõi suy thoái. Nếu tỷ lệ thất nghiệp chỉ tăng lên vài phần mười thì đó sẽ là cảnh báo suy thoái. Thắt dây an toàn."

Ước tính mới nhất về bảng lương của Hoa Kỳ từ ADP trong tháng 9 cũng vẽ ra một hồ sơ đen tối hơn, làm dấy lên lo ngại rằng báo cáo bảng lương ngày mai từ Bộ Lao động có thể đưa ra cảnh báo mới. Trong khi đó, ADP khuyến cáo rằng việc tuyển dụng tại các công ty vào tháng trước đã chậm lại với tốc độ chậm nhất kể từ tháng 1 năm 2021.

Nếu một cuộc suy thoái mới đang hình thành, nó khó có thể bắt đầu trong quý 3. Như CapitalSpectator.com đã báo cáo ngày hôm qua, dự báo trung bình mới nhất về báo cáo GDP quý 3 ban đầu của chính phủ vào ngày 26 tháng 10 là sản lượng tăng mạnh 3,1% - cao hơn nhiều so với mức tăng 2,1% của quý 2.

Tuy nhiên, triển vọng cho quý 4 và đầu năm 2024 đã xấu đi, dù chỉ ở mức khiêm tốn, so với khoảng một tháng trước đó, khi lãi suất trái phiếu Kho bạc thấp hơn và tương đối ổn định. Chẳng hạn, gần đây nhất vào ngày 15 tháng 9, Ashok Varadhan, đồng giám đốc Ngân hàng & Thị trường Toàn cầu tại Goldman Sachs, đã khuyên: “Khả năng phục hồi không thể tin được là cách tôi mô tả nền kinh tế Hoa Kỳ”.

Nhưng đó là thời điểm đó và đợt tăng lãi suất trái phiếu kho bạc mới nhất là một cơn gió ngược mới đối với nền kinh tế. Việc quyết định xem đây có phải là chất xúc tác đẩy nền kinh tế vào suy thoái do NBER xác định hay không vẫn còn gây tranh cãi, nhưng rõ ràng đó là một yếu tố không giúp ích gì.

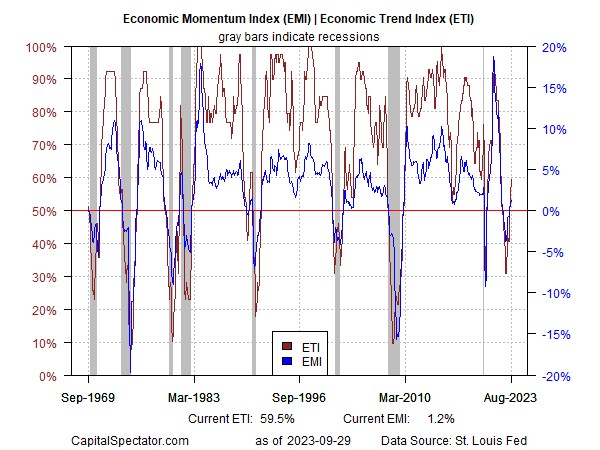

Một động lực khác cần theo dõi để đánh giá rủi ro suy thoái là khả năng phục hồi kinh tế của Hoa Kỳ đã đạt đỉnh gần đây. Vào ngày 30 tháng 8, khi lập luận về khả năng phục hồi gần như đạt được sự đồng thuận, CapitalSpectator.com đã đưa ra một chút lập trình ngược lại bằng cách quan sát rằng đà tăng gần đây của đà vĩ mô đang có dấu hiệu đạt đến đỉnh điểm. Quan sát này dựa trên việc xem xét rộng rãi dữ liệu thông qua một cặp chỉ số chu kỳ kinh doanh được công bố hàng tuần trên Báo cáo rủi ro chu kỳ kinh doanh của Hoa Kỳ.

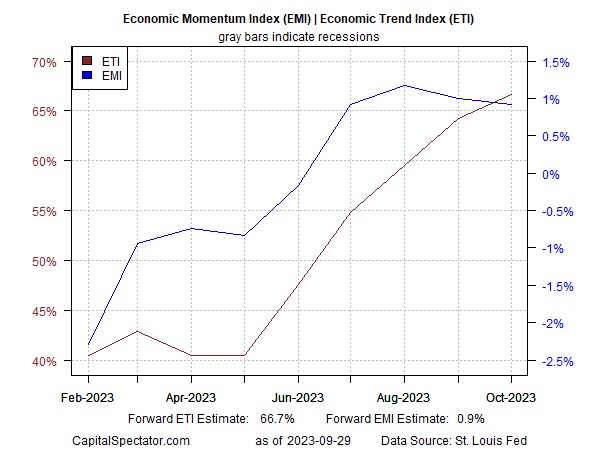

Vẫn chưa rõ liệu đỉnh điểm là khúc dạo đầu cho suy thoái kinh tế hay hoạt động kinh tế chậm hơn/ổn định hơn. Tuyên bố đạt mức cao nhất dựa trên ước tính ngắn hạn về cách dữ liệu kinh tế sẽ được in ra trong khoảng tháng tới. Về góc độ, đây là cách xếp chồng Chỉ số Xu hướng Kinh tế và Chỉ số Động lượng Kinh tế dựa trên dữ liệu có sẵn cho đến tháng 8:

Việc sử dụng các công cụ dự báo kinh tế lượng để dự đoán các chỉ số này cho đến tháng 10 cho thấy EMI đang đạt đỉnh trong khi ETI vẫn đang tăng cao hơn. Lưu ý rằng cả hai đều được kỳ vọng sẽ giữ trên điểm tới hạn tương ứng, đánh dấu sự bắt đầu của suy thoái: 50% đối với ETI và 0% đối với EMI.

Điểm mấu chốt: rủi ro suy thoái có thể lại tăng lên. Nó có thể là một sự giả mạo khác, giống như một năm trước, khi đà vĩ mô đang xấu đi nhưng sau đó lại phục hồi đáng ngạc nhiên vào cuối năm 2022/đầu năm 2023.

Lần này có khác không? Không ai biết, mặc dù các điểm dữ liệu mới trong vài tuần tới sẽ rất quan trọng để quyết định điều gì sẽ xảy ra tiếp theo. Trong khi đó, tương lai vẫn chưa chắc chắn, chỉ còn lại một công cụ vĩ mô tương đối đáng tin cậy: theo dõi rủi ro suy thoái thông qua sự kết hợp rộng rãi của các chỉ số và dự báo/dự báo hiện tại với triển vọng không quá một đến hai tháng. Với ý nghĩ đó, các ước tính tháng 11 sắp tới cho ETI và EMI sẽ có giá trị để đánh giá lại khả năng xảy ra rủi ro hạ cánh cứng.

Thành Hưng

Theo dõi người đăng bài

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Bấm vào đây để liên hệ 24HMoney ngay

Bàn tán về thị trường