Quý 3: Nhiệt điện gặp khó, thủy điện tiếp tục bay cao

Quý 3/2022, điều kiện thủy văn thuận lợi tiếp tục thúc đẩy sự tăng trưởng của các doanh nghiệp thủy điện. Ngược lại, các doanh nghiệp nhiệt điện cho thấy bức tranh trái chiều khi một số doanh nghiệp thu lợi khủng, còn lại chứng kiến một quý kinh doanh tương đối nhạt nhòa.

Theo thống kê từ VietstockFinance, trong 48 doanh nghiệp ngành điện đã công bố BCTC quý 3/2022, có 31 doanh nghiệp báo lãi ròng tăng trưởng, 6 doanh nghiệp chuyển từ lỗ sang lãi, 10 doanh nghiệp báo lãi giảm, và 1 doanh nghiệp ghi nhận lỗ ròng.

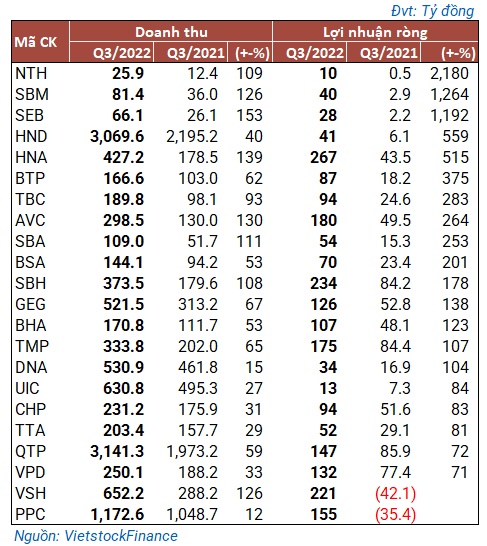

Top 22 doanh nghiệp ngành điện báo lãi tăng mạnh trong quý 3/2022

Thủy điện lại bay cao nhờ… trời

Tiếp nối quý 2 khởi sắc, điều kiện thời tiết thuận lợi đã chắp cánh cho các doanh nghiệp thủy điện bay cao trong quý 3/2022, đặc biệt là các doanh nghiệp thủy điện nhỏ. Như SEB (CTCP Đầu tư và Phát triển Điện Miền Trung) báo doanh thu quý 3 đạt hơn 66 tỷ đồng, lãi ròng 28 tỷ đồng, tương ứng gấp 2.5 lần và gần 13 lần cùng kỳ năm trước. Theo SEB giải thích, điều kiện thời tiết thuận lợi làm lượng nước đổ về hồ chứa tại 2 nhà máy thủy điện Eakrong-Rou và Trà Xom tăng lên, qua đó đẩy mạnh sản lượng điện các nhà máy này tạo ra.

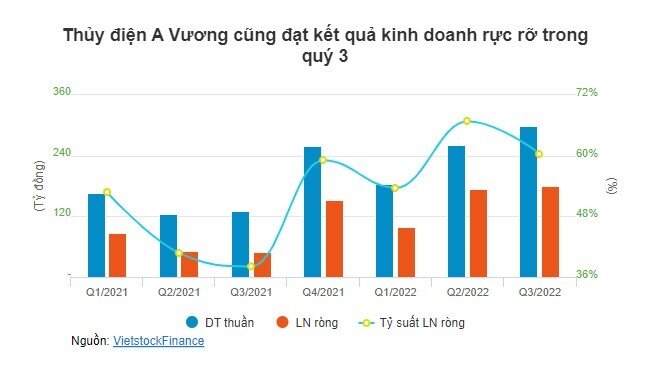

Cũng với nguyên nhân “thời tiết thuận lợi”, Thủy điện A Vương (UPCoM: AVC) có kỳ kinh doanh đạt kết quả rực rỡ với doanh thu 299 tỷ đồng, gấp 2.3 lần cùng kỳ; lãi ròng 180 tỷ đồng, gấp 3.6 lần cùng kỳ. Hay như SBA (CTCP Sông Ba) có doanh thu gấp gần 2 lần (hơn 109 tỷ đồng), lãi sau thuế gấp 3.2 lần.

Tương tự, các ông lớn thủy điện cũng ghi nhận doanh thu, lãi ròng tăng trưởng mạnh trong kỳ. Như Thủy điện Sông Ba Hạ (UPCoM: SBH) đạt doanh thu gấp đôi (373 tỷ đồng), lãi ròng gấp 2.8 lần cùng kỳ (234 tỷ đồng).

Vĩnh Sơn - Sông Hinh (HOSE: VSH) thậm chí chuyển lỗ thành lãi trong kỳ khi đạt doanh thu gấp 2.2 lần (652 tỷ đồng), lãi ròng 211 tỷ đồng (cùng kỳ lỗ hơn 42 tỷ đồng). Theo Công ty giải thích, biến động lợi nhuận sau thuế trong BCTC hợp nhất chủ yếu từ các hoạt động của công ty mẹ. Trong đó, việc lợi nhuận tăng trưởng hầu hết đến từ việc điều kiện thủy văn thuận lợi, giúp sản lượng điện thương phẩm quý 3/2022 tăng 85% so với cùng kỳ. Nhờ vậy, doanh thu hoạt động sản xuất điện gấp 2.2 lần cùng kỳ.

Doanh nghiệp thủy điện duy nhất báo lỗ trong quý 3 là Đầu tư Năng lượng Đại Trường Thành Holdings (UPCoM: DTE), với doanh thu còn gần 27 tỷ đồng (giảm 56%) và lỗ ròng hơn 800 triệu đồng (cùng kỳ lãi ròng 4 tỷ đồng). Giải thích cho sự chênh lệch này, DTE cho biết doanh thu trong kỳ sụt giảm vì Công ty chưa thể thu được các khoản từ tiền điện, nguồn thu thầu thi công… Mặt khác, chi phí quản lý doanh nghiệp, chi phí lãi vay cũng bật tăng mạnh.

Nhiệt điện đi xuống vì lỗ chênh lệch tỷ giá

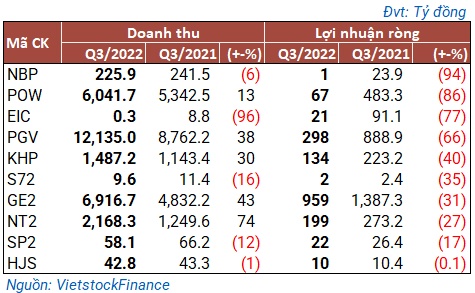

Doanh nghiệp nhiệt điện giảm lãi trong quý 3/2022

Nhiều doanh nghiệp nhiệt điện báo lãi giảm mạnh trong quý 3. Nổi bật là POW (PV Power) khi doanh thu tăng 13% (lên 6 ngàn tỷ đồng) nhưng các khoản chi phí cũng tăng mạnh 24%, lên hơn 1.1 ngàn tỷ đồng - bao gồm khoản trích lập dự phòng phải thu từ công ty con là CTCP Điện lực Dầu khí Nhơn Trạch 2 (187 tỷ đồng) - khiến lãi sau thuế của doanh nghiệp giảm còn hơn 200 tỷ đồng (-67%). Kết quả, lãi ròng quý 3 của POW chia đến 7 lần so với cùng kỳ, chỉ còn 67 tỷ đồng.

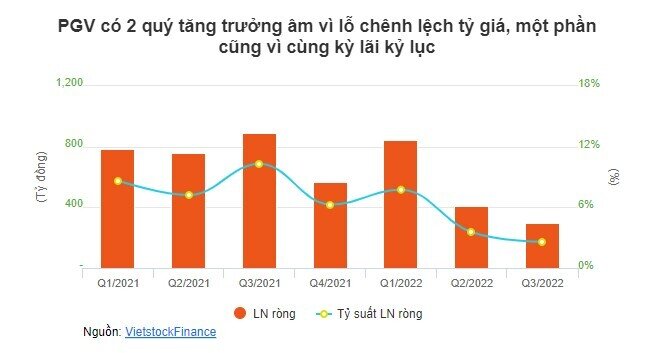

EVNGENCO 3 (HOSE: PGV) cũng có một kỳ kinh doanh ảm đạm, chủ yếu vì lỗ chênh lệch tỷ giá. Cụ thể trong kỳ, PGV ghi nhận tăng trưởng doanh thu 38%, đạt hơn 12.1 ngàn tỷ đồng. Nhưng chi phí tài chính ghi nhận lại gấp 4 lần cùng kỳ, lên 1.26 ngàn tỷ đồng do khoản lỗ chênh lệch tỷ giá (quý 3 năm nay lỗ 793 tỷ đồng trong khi cùng kỳ lãi 541 tỷ đồng) và chi phí lãi vay tăng lên 432 tỷ đồng (45%). Do đó, lãi ròng của PGV chỉ đạt gần 298 tỷ đồng, bằng 1/3 so với cùng kỳ năm trước.

Lỗ chênh lệch tỷ giá cũng là nguyên nhân chính khiến GE2 (EVNGENCO 2) có kết quả kinh doanh quý 3 đi lùi. Cụ thể, dù doanh thu tăng 43%, đạt hơn 6.9 ngàn tỷ đồng, nhưng khoản lỗ chênh lệch tỷ giá gần 133 tỷ đồng (cùng kỳ lãi 953 tỷ đồng) bên cạnh chi phí thuế thu nhập doanh nghiệp tăng cao đã khiến lãi ròng của Công ty giảm còn 959 tỷ đồng, thấp hơn cùng kỳ 31%.

Dù vậy, vẫn có một số doanh nghiệp nhiệt điện làm ăn có lãi. Đơn cử là QTP (CTCP Nhiệt điện Quảng Ninh) có quý thứ 8 liên tiếp báo lãi, với doanh thu 3.1 ngàn tỷ đồng (tăng trưởng 59%) và lãi sau thuế 147 tỷ đồng (tăng 72% so với cùng kỳ). Theo Công ty lý giải, sản lượng phát điện tăng cùng giá bán tăng vì giá nhiên liệu đầu vào được đẩy lên đã giúp QTP đạt lợi nhuận tăng trưởng.

Nhiệt điện Phả Lại (HOSE: PPC) thậm chí chuyển lỗ thành lãi, khi lãi ròng quý 3 đạt 155 tỷ đồng (cùng kỳ lỗ hơn 35 tỷ đồng). Doanh nghiệp lý giải nguyên nhân do giá nguyên liệu đầu vào tăng giúp giá bán điện gia tăng, đồng thời nhận được khoản cổ tức từ các đơn vị góp vốn (182 tỷ đồng, cùng kỳ nhận được gần 14 tỷ đồng) khiến doanh thu hoạt động tài chính bật tăng mạnh.

Điện tái tạo phân cực

Điện Gia Lai (HOSE: GEG) là một trong số các doanh nghiệp điện tái tạo đạt kết quả tốt trong quý 3/2022, với doanh thu tăng trưởng 67% (521 tỷ đồng), lãi ròng hơn 125 tỷ đồng, gấp gần 2.4 lần so với kỳ trước. Trong đó, với 23 nhà máy năng lượng tái tạo đa dạng loại hình từ thủy điện, điện mặt trời, điện mặt trời áp mái và điện gió, doanh thu bán điện trở thành nguồn doanh thu chính của Công ty với tỷ trọng 92%.

Tập đoàn Hà Đô (HOSE: HDG) cũng ghi nhận doanh thu thuần quý 3 gần 900 tỷ đồng, tăng trưởng 39% so với cùng kỳ. Trong đó lũy kế 9 tháng, doanh thu từ kinh doanh điện (gồm thủy điện, điện mặt trời và điện gió) chiếm 58% tổng doanh thu. Khấu trừ các hạng mục chi phí, HDG lãi sau thuế 310 tỷ đồng, hơn cùng kỳ 25%.

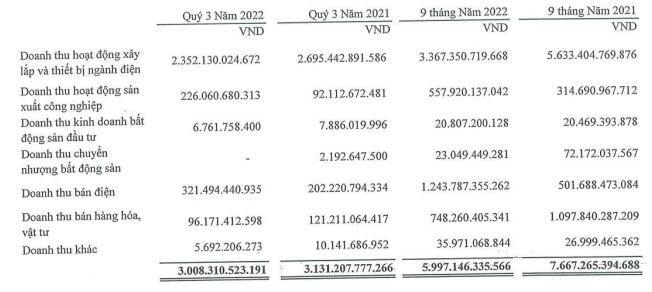

Ở chiều ngược lại, Tập Đoàn PC1 (HOSE: PC1) lại có một kỳ kinh doanh đi lùi, với doanh thu 3 ngàn tỷ đồng (giảm nhẹ 4% so với cùng kỳ). Trong đó, phần lớn doanh thu đến từ mảng xây lắp thiết bị ngành điện (2.3 ngàn tỷ đồng, tương ứng 78% cơ cấu doanh thu). Đứng thứ 2 là doanh thu bán điện (hơn 321 tỷ đồng, tăng 58% so với cùng kỳ.

Cơ cấu doanh thu của PC1 trong quý 3, tỷ trọng lớn nằm ở hoạt động xây lắp và thiết bị ngành điện

Các mảng chi phí bật tăng mạnh, đặc biệt là chi phí tài chính khiến PC1 báo lãi sau thuế giảm 97.2% so với cùng kỳ, đạt 4.4 tỷ đồng. Theo Công ty giải thích, do 3 dự án điện gió đi vào vận hành nên chi phí lãi vay phát sinh không còn được vốn hóa. Ngoài ra, tỷ giá VND/USD đã làm tăng chi phí tài chính đối với số dư khoản vay ngoại tệ trong vòng 15 năm của 3 nhà máy này. Tuy nhiên, chi phí này không phải thanh toán ngay, nên không làm ảnh hưởng đến dòng tiền thực tế của Công ty. Ngoài ra, theo Công ty nhận xét, giá bán điện của 3 nhà máy điện gió được tính theo USD, nên tỷ giá gia tăng sẽ ảnh hưởng đến giá bán và doanh thu ghi nhận.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Bấm vào đây để liên hệ 24HMoney ngay

Bàn tán về thị trường