POW: Tích lũy cho những ngày giông bão

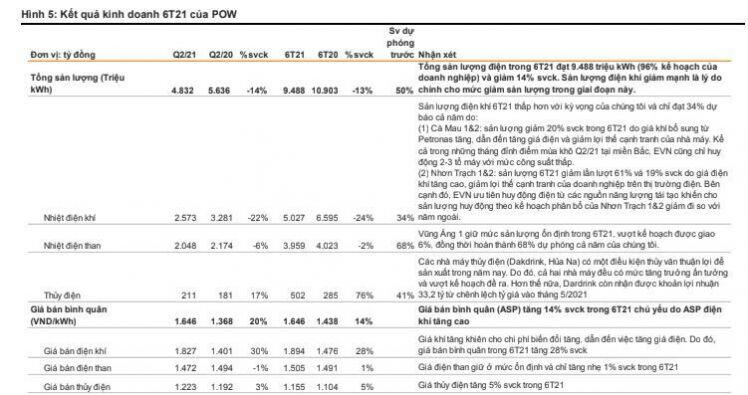

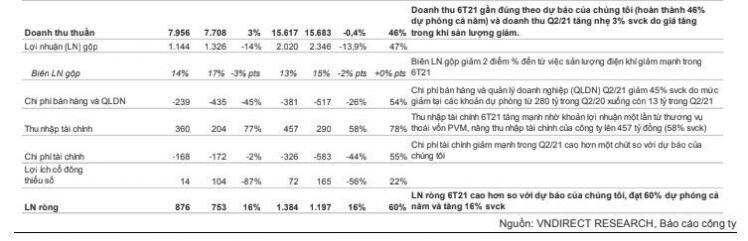

Trong 6T21, tổng sản lượng POW giảm 14% svck xuống 9.488 tỷ đồng do sản lượng điện khí và than giảm (-24%/-2% svck), trong khi sản lượng thuỷ điện tăng ấn tượng 76% svck nhờ điều kiện thuỷ văn thuận lợi. Doanh thu 6T21 giảm nhẹ 0,4% svck nhờ mức tăng 14% giá bán trung bình (ASP).

Biên LN gộp giảm 2 điểm % với nguyên nhân chính đến từ giảm sản lượng điện khí. Chi phí bán hàng và quản lý doanh nghiệp giảm 26% svck, nhờ khoản dự phòng giảm 95% svck. Khoản thu nhập tài chính ròng tăng 144% nhờ khoản lợi nhuận một lần và chi phí lãi suất thấp hơn svck. Do đó, LN ròng 6T21 tăng 16% svck lên 1,384 tỷ đồng, hoàn thành 60% dự báo cả năm của chúng tôi.

Kết quả kinh doanh 6T21: Tốt hơn mong đợi

Triển vọng 2021-23: Sản lượng sẽ dần phục hồi

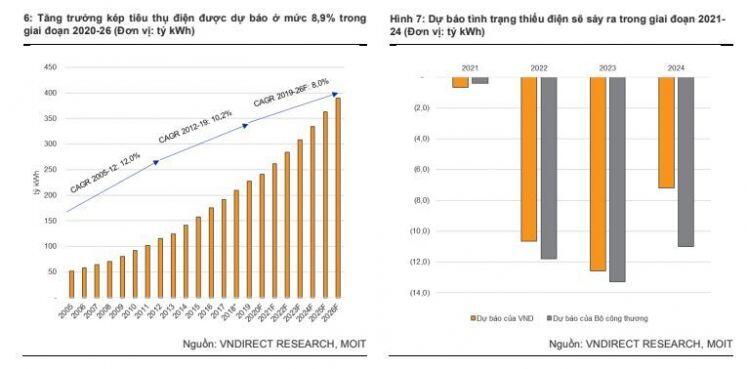

Tình trạng thiếu điện sẽ gia tăng kể từ năm 2022

Chúng tôi ky vọng sự phục hồi trong mức tiêu thụ điện năng sẽ có lợi cho các nhà máy nhiệt điện của POW. Dịch Covid-19 sẽ sớm được kiểm soát và mức phụ tải điện sẽ tăng trở lại, đặc biệt tại khu vực Miền Nam và tại các khu công nghiệp từ Q4/21. Bên cạnh đó, theo Bộ Công Thương (MOIT), Việt Nam sẽ bước vào giai đoạn thiếu điện từ năm 2021 do nhu cầu điện tăng mạnh với tăng trưởng kép ước tính đạt 8,9% trong giai đoạn 2021-26. Tuy nhiên, mỗi loại nguồn điện sẽ có xu hướng và triển vọng khác nhau, tại những giai đoạn khác nhau dựa trên đặc điểm và điều kiện đầu vào.

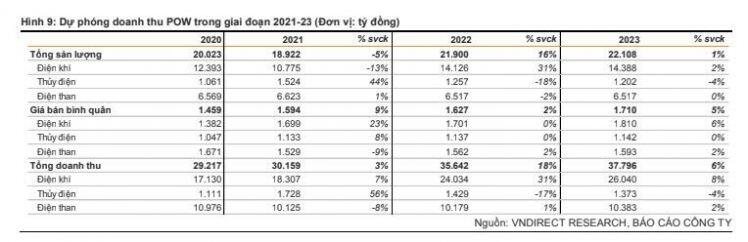

Nhiệt điện than sẽ giữ ở mức ổn định trong giai đoạn 2021-2023

Chúng tôi ước tính sản lượng của Vũng Áng 1 sẽ đi ngang ở mức khoảng 6.500-6.600kWh trong hai năm tới, đóng góp khoảng 10.100-10.400 tỷ đồng cho doanh thu của POW trong giai đoạn 2021-23. Tuy nhiên, tỷ trọng nhiệt điện than trên tổng doanh thu sẽ thu hẹp từ 33,5% trong năm 2021 xuống còn 27,1% vào năm 2030.

Doanh thu và sản lượng 7T21 của Vũng Áng 1 được duy trì ổn định nhờ giữ được mức công suất cao và luôn vượt kế hoạch 9,21%. Nhà máy đã được ưu tiên huy động với sản lượng Qc cao nhờ nguồn nhiên liệu ổn định đến từ hợp đồng cung cấp than dài hạn với Vinacomin. Chúng tôi tin rằng đây sẽ là lợi thế lớn cho Vũng Áng 1 nhờ một nguồn nhiện liệu ổn định trong giai đoạn 2021-23. Trong 6T21, tiến độ vận chuyện than nhiên liệu đạt 99,4% kế hoạch.

Chúng tôi tin rằng, nhiệt điện than sẽ được ưu tiên huy động từ Q3/21 do miền Bắc đang bước vào mùa khô trong khi lợi thế cạnh tranh nhiệt điện khí vẫn sẽ còn thấp đến hết năm 2021 do giá bán điện cao. Trong giai đoạn 2022-23, chúng tôi tin rằng nhiệt điện than của POW sẽ giữ được mức sản lượng nhờ tính chất ổn định và tình trạng phục hồi nhu cầu điện sau dịch Covid-19.

Hiện tại, giá than thế giới đã tăng mạnh khoảng 182% lên 172USD/tấn kể từ đầu năm (số liệu ngày 15/8). Tuy vậy giá điện than của POW giữ nguyên quanh mức 1.529đ/kWh trong 6T21, tương đương mức giá trung bình 1.545đ/kWh trong năm ngoái. Trong nửa cuối năm 2021, chúng tôi tin rằng sản lượng và giá điện than của POW sẽ giữ ở mức ổn định svck nhờ vào hợp đồng than dài hạn với Vinacomin 3 triệu tấn/năm. Bên cạnh đó, trong giai đoạn 2022-23, chúng tôi tin rằng giá than sẽ quay lại mức bình thường nhờ xu hướng giá hàng hoá thế giới do vậy Vũng Áng sẽ có thể giữ được mức giá bán bình quân hấp dẫn trong giai đoạn này đặc biệt là trong thời gian phụ tải thấp khi đang giãn cách xã hội.

Nhiệt điện khí sẽ giảm nhẹ trong năm 2021 và phục hồi trong 2022-2023

Việc giá khí đốt tăng do giá dầu tăng mạnh từ đầu năm đã ảnh hưởng đến khả năng cạnh trạnh của loại điện này. Các nhà máy điện khí của POW có mức giá bình quân khoảng 1.700-1.900đ/kWh trong Q2/21, cao hơn nhiều so với mức 1.400-1.600đ/kWh trong Q2/20. Do vậy, trong 6T21, EVN ưu tiên huy động các nguồn năng lượng điện khác đặc biệt là năng lượng tái tạo với mức giá hấp hẫn hơn, khiến cho sản lượng Qc được giao tại các nhà máy điện khí của công ty giảm mạnh. Hơn nữa, chúng tôi kỳ vọng giá dầu từ giờ đến cuối năm sẽ giữ ở mức 68USD/thùng, và điều này sẽ là cản trở cho sự hồi phục của điện khí giai đoạn nửa cuối năm 2021, trong bối cảnh phụ tải điện thấp do ảnh hưởng từ dịch Covid-19, và EVN sẽ chọn lọc kỹ lưỡng hơn để huy động điện từ các nhà máy. Chúng tôi ước tính sản lượng điện của Cà Mau 1&2, Nhơn Trạch 1 và Nhơn Trạch 2 sẽ giảm lần lượt 10,3% svck, 16,6% svck, 3,1% svck trong năm 2021. Tuy nhiên, với việc giá bình quân tăng cao, chúng tôi tin rằng doanh thu từ điện khí của POW sẽ không bị ảnh hưởng và sẽ tăng nhẹ 7% svck trong năm 2021. Từ năm 2022 đến 2023, doanh thu điện khí của công ty sẽ tăng trưởng trở lại lần lượt là 31% svck và 8% svck từ mức nền thấp trong năm 2021 nhờ:

Sản lượng tiêu thụ điện được phục hồi khi dịch Covid-19 được kiểm soát, giúp tăng mức phụ tải điện tại miền Nam, đặc biệt là tại các khu công nghiệp.

Giá dầu duy trì quanh mức 70-73USD/thùng trong giai đoạn 2022-23, khiến mức giá bình quân điện khí giữ ở mức cao trong bối cảnh thiêu thụ điện dự kiến sẽ tăng mạnh trong các năm tới.

POW hiện đang làm việc với EVN/EPTC để hoàn thành sửa đổi PPA của các nhà máy điện khí Cà Mau 1&2, và chuẩn bị cho nhà máy tham gia thị trường điện cạnh tranh (CGM).

Thuỷ điện: tăng trưởng và sẽ giảm tốc ở mức nền cao trong năm 2021

Chúng tôi ước tính rằng đến hết năm 2021, các nhà máy điện Hua Na và DakDrink sẽ ghi nhận mức tăng trưởng sản lượng ấn tượng lần lượt là 42,9% svck và 22% svck, giúp cho tổng doanh thu thuỷ điện tăng 56% svck. Tuy nhiên, trong giai đoạn 2022-23, chúng tôi dự báo sản lượng thuỷ điện sẽ giảm lần lượt 18% và 4% từ mức nền cao của năm nay, dẫn đến sự sụt giảm doanh thu lần lượt là 17% và 4% svck do:

Năm 2021 chứng kiến sự tăng trưởng ấn tượng từ thuỷ điện nhờ các điều kiện thuỷ văn thuận lợi, tạo rào cản cho sự tăng trưởng của năm tợi từ mức nền cao trong năm nay.

Giai đoạn đỉnh của La Nina đã trôi qua kể từ Q2/21 và điều kiện thời tiết trong những năm tới sẽ có thể không còn lý tưởng như năm nay để phát triển thuỷ điện.

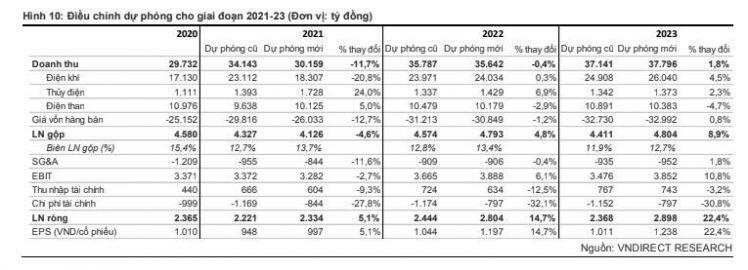

Cập nhật lại triển vọng kinh doanh giai đoạn 2021-2023

Để đánh giá lại trển vọng kinh doanh POW trong giai đoạn 2021-23, chúng tôi tăng EPS năm 2021/22/23 lên thêm 5,1%/14,7%/22,4% so với dự báo trước đó. Các điều chỉnh cho hoạt động kinh doanh của POW được đưa ra như sau:

Chúng tôi giảm dự báo doanh thu năm 2021 xuống 11,7% để phản ảnh sự sụt giảm doanh thu điện khí 20,8%. Bên cạnh đó, chúng tôi giữ vững giả định cho năm 2022-23, và doanh thu dự báo mới sẽ chỉ điều chỉnh nhẹ ( lần lượt -0,4% và +1,8%). LN gộp điều chỉnh cho năm 2021 sẽ giảm 4,6% sv dự báo cũ và tăng lần lượt 4,8% và 8,9% cho năm 2022 và 2023 do chúng tôi kì vọng mức giá bán cao hơn tại giai đoạn này.

Chúng tôi giảm thu nhập tài chính các năm 2021/22/23 xuống 9,3%/12,5%/3,2% sau khi cập nhật lại kết quả tài chính năm 2020.

Đồng thời, chúng tôi hạ dự báo chi phí tài chính của các năm 2021/22/23 xuống 27,8%/32,1%/30,8% so với báo cáo cũ để phản ánh:

(1) sự điều chỉnh sau khi cập nhật kết quả kinh doanh năm 2020,

(2) chi phí lãi vay thấp hơn đáng kể sau khi hoàn thành các khoản vay ngân hàng đến hạn phải trả,

(3) chúng tôi cũng trì hoãn quá trình tài trợ vốn cho Nhơn Trạch 3&4 đến cuối Q4/21

(4) chúng tôi loại bỏ 3% khoản chi trả cổ tức năm 2021.

Do vậy, dự báo LN ròng năm 2021 tăng nhẹ 5,1% trong khi trong giai đoạn 2022-23, LN ròng sẽ tăng 14,7% và 22,4% so với dự báo cũ của chúng tôi dựa theo các điều chỉnh nêu bên trên.

Điện khí sẽ là động lực tăng trưởng cho POW trong dài hạn.

QHĐ 8: Bàn đạp cho sự phát triển của điện khí

Một số điểm chính được đề xuất trong bản dự thảo Quy hoạch điện 8 (dự thảo QHĐ 8) khuyến khích phát triển năng lượng điện khí, và POW sẽ được hưởng lợi từ kế hoạch này:

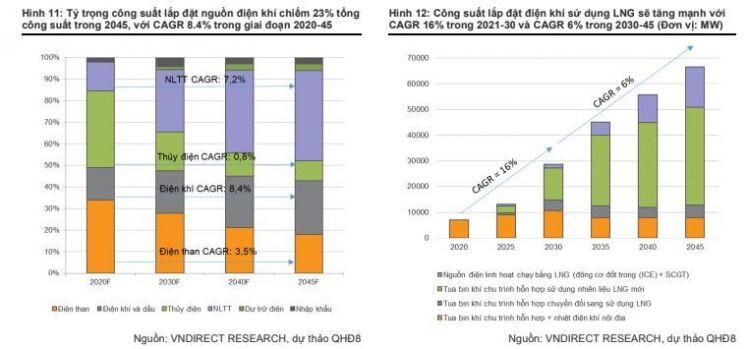

Trong giai đoạn 2020-30: Dự thảo QHĐ 8 đã nhấn mạnh tầm quan trọng của năng lượng điện khí và sự phát triển mạnh mẽ của các nguồn năng lượng tái tạo (gió, mặt trời) đối với cơ cấu công suất nguồn điện của Việt Nam trong tương lai. Đáng chú ý, tổng công suất điện khí sẽ tăng từ khoảng 7GW năm 2020 lên gấp đôi tại 13,5GW vào năm 2025 và đạt xấp xỉ 28-33GW trong năm 2030, chiếm 21-23% tổng công suất nguồn điện. Trong giai đoạn này, sẽ không có sự phát triển bổ sung các dự án điện than mới (ngoài các dự án nhiệt điện than đã được xây dựng hoặc đang được đầu tư trong giai đoạn 2021- 2025) và tỷ trọng công xuất điện than sẽ giảm từ 34% năm 2020 xuống còn 27% năm 2030.

Trong giai đoạn 2031-45: Tỷ trọng công suất lắp đặt điện khí sẽ tăng từ 21% trong năm 2030 lên mức 25% vào năm 2045 với tốc độ tăng trưởng kép nhanh nhất các loại nguồn điện (8,4%). Năng lượng điện gió và điện mặt trời sẽ chiếm tỷ trọng cao nhất với 53% tổng công suất nguồn điện, với tăng trưởng kép đạt 7,2%. Mặt khác, công suất điện than và thuỷ điện sẽ giảm đi khi thuỷ điện đã cạn kiệt dư địa phát triển trong khi điện than sẽ không còn là nguồn năng lượng phù hợp cho xu hướng phát triển bền vững của đất nước.

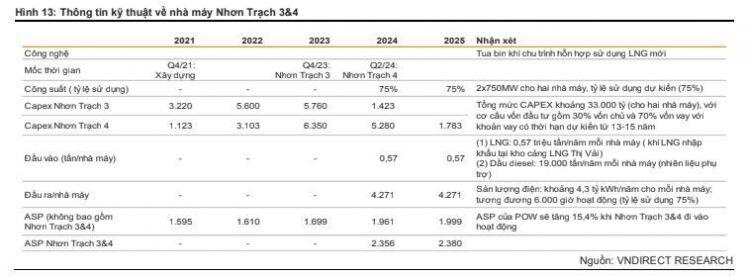

Bên cạnh đó, dự thảo 2030 và sẽ bắt đầu chuyển dịch sang các nhà máy điện sử dụng LNG. Do đó, tổng công suất lắp đặt của các nhà máy điện khí sử dụng nhiên liệu LNG sẽ tăng mạnh từ khoảng 4,4GW năm 2025 lên 22,8GW năm 2030 và sẽ tiếp tục tăng lên 78GW vào năm 2045. Điều này sẽ mang lại rất nhiều lợi thế cho POW, khi công ty này sở hữu hai dự án điện sử dụng LNG nhập khẩu đó là nhà máy điện Nhơn Trạch 3&4.

Nhơn Trạch 3&4 mang lại tiềm năng dài hạn cho POW từ năm 2024

Hạn chót gói thầu EPC của Nhơn Trạch 3&4 vào ngày 6/8 vừa rồi đã kết thúc với duy nhất liên danh Sámung – Ge – Lilama nộp hồ sơ dự thầu. Do đó, POW quyết định kéo dài thời hạn nộp hồ sơ thêm 17 ngày để tạo tính khách quan và tăng khả năng cạnh tranh. Theo quan điểm của chúng tôi, với cách tiếp cận kỹ thuật và thương mại phù hợp, liên danh Samsung – GE – Lilama có thể sẽ là nhà thầu EPC cho dự án này. Tuy rằng đã có những vướng mắc pháp lý làm chậm tiến độ thi công, ban lãnh đạo đang khẩn trưởng xây dựng và hoàn thiện cách thủ tục để dự án sớm có thể được triển khai. Chúng tôi hi vọng Nhơn Trạch 3&4 sẽ được triển khai trong Q4/21 và sẽ đi vào hoạt động trong Q4/23 và Q2/21.

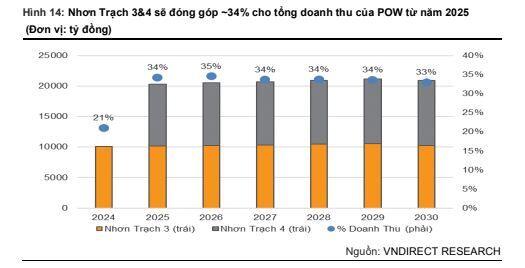

Chúng tôi tin rằng sự xuất hiện của Nhơn Trạch 3 sẽ đóng góp khoảng 21% vào tổng doanh thu của POW từ năm 2024 với sản lượng dự kiến đạt 4.271 triệu kWh (tỷ lệ công suất 75%) với giá bán bình quân ước tính khoảng 2.440đ/kWh. Hơn thế nữa, Nhơn Trạch 4 đi vào hoạt động kì vọng sẽ nâng đóng góp doanh thu của cả hai nhà máy lên 35% vào năm 2025. Những lý do để chúng tôi đưa ra các giả định công suất cao là nhờ:

Tiêu thụ điện của Việt Nam dự kiến sẽ tăng với mức tăng trưởng kép đạt 8,9% trong giai đoạn 2021-30, và điện khí sẽ phát triển mạnh theo QHĐ 8.

Giá bán điện bình quân vẫn sẽ ở mức cao theo giá dầu cao hơn trong những năm tiếp theo. Khi cả hai nhà máy đi vào hoạt động, chúng tôi ước tính tổng sản lượng điện từ hai nhà máy này sẽ tăng gấp đôi lên mức 8.541 kWh, mang lại khoản doanh thu dự kiến 20.328 tỷ đồng (chiếm 34% tổng doanh thu)

Việc kho cảng LNG Thị Vải hoàn thành đúng tiến độ trong thời gian qua sẽ là điểm tựa vững chắc cho quá trình xây dựng của Nhơn Trạch 3&4 với bản hợp đồng bao tiêu dài hạn giữa PVGAS và PVPOWER để cung cấp 1 triệu tấn LNG nhập khẩu/năm cho hai nhà máy Nhơn Trạch 3&4. Hiện tại, quá trình xây dựng kho cảng LNG Thị Vải đang hoàn thành giai đoạn 1 và dự kiến đi vào hoạt động từ Q2/22. Việc dự án này hoàn thành đúng tiến độ sẽ đảm bảo được nguồn nhiên liệu ổn định cho Nhơn Trạch 3&4 khi hai nhà máy đi vào hoạt động.

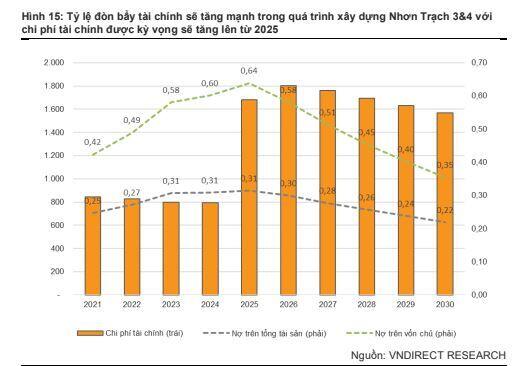

Tỷ lệ đòn bẩy sẽ tăng trong giai đoạn xây dựng Nhơn Trạch 3&4

Với tổng mức đầu tư 34.000 tỷ đồng cho Nhơn Trạch 3&4, hội đồng quản trị có kế hoạch cấp vốn với tỷ trọng 30% từ vốn chủ sở hữu và 70% từ vay nợ nhưng vẫn chưa chốt các khoản vay thương mại. Tuy nhiên. Chúng tôi đưa ra các gỉa định về tổng vốn nợ là các khoản vay từ ngân hàng bằng ngoại tệ với lãi suất 4%, và các khoản vay dự kiến phân bổ trong vòng 12-14 năm. Do đó, trong giai đoạn 2022-2025, các khoản vay dài hạn sắp tới sẽ gây áp lực lên tỷ lệ đoàn bẩy của POW, khiến tổng vay nợ tăng mạnh lên hơn 31.000 tỷ đồng vào năm 2026 theo dự báo của chúng tôi. Bên cạnh đó tỷ lệ nợ trên vốn chủ và nợ trên tài sản cũng đạt đỉnh tại mức 0,31 và 0,64 vào năm 2026. Tuy nhiên, áp lực sẽ giảm dần từ năm 2027 khi khoản vay sẽ được phân bổ thanh toán cũng với chi phí tài chính sẽ giảm đi. Vào năm 2030, chúng tôi ước tínhtổng vay sẽ giảm với tỷ lệ đoàn bẩy thấp hơn đáng kể sv mức định với tỷ lệ nợ trên vốn chủ và nợ trên tổng tài sản lần lượt đạt 0,22 và 0,35. Chúng tôi cũng dự kiến chi phí tài chính sẽ ở mức 1.801 tỷ đồng năm 2026 và sẽ giảm xuống 1.568 tỷ đồng vào năm 2030

.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận