Phá ma trận thao túng ngân hàng

Tại các ngân hàng tư nhân trong nước hiện nay không khó để thấy bóng dáng của một tập đoàn hay ông chủ tư nhân phía sau.

Dựng rào cản ngăn hoạt động sở hữu chéo, thao túng ngân hàng vào thời điểm Việt Nam đã bắt đầu hình thành các mô hình tổ chức tương tự như tập đoàn tài chính quy mô lớn.

Đại án Tập đoàn Vạn Thịnh Phát đang được cơ quan điều tra bóc tách khiến một lần nữa vấn đề sở hữu chéo ngân hàng lại được đưa ra tại diễn đàn Quốc hội, cho thấy mức độ nghiêm trọng của vấn đề. Thực tế, hơn 10 năm sau vụ bầu Kiên thao túng Ngân hàng ACB, tình trạng sở hữu chéo ngân hàng vẫn là mối quan tâm lớn của hệ thống tài chính Việt Nam. Dù đã có nhiều quy định nhằm ngăn chặn sở hữu chéo và trên giấy tờ, sổ sách nhưng thực tế tình trạng này vẫn tồn tại một cách rất tinh vi và hậu quả ngày càng nặng nề hơn.

Bộ 3 nguy hiểm

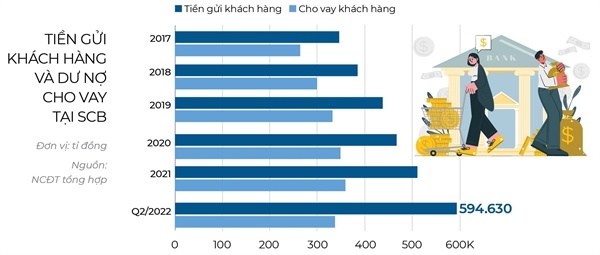

Tại các ngân hàng tư nhân trong nước hiện nay không khó để thấy bóng dáng của một tập đoàn hay ông chủ tư nhân phía sau. Cũng không phủ nhận mặt tích cực của các tập đoàn tư nhân đầu tư vào ngân hàng trong bối cảnh ngành ngân hàng đang nỗ lực tái cơ cấu, phát triển hiện đại hơn. Tuy nhiên, hệ lụy của vụ việc SCB - Vạn Thịnh Phát - Trương Mỹ Lan cho thấy những lỗ hổng lớn để lọt “bộ 3 nguy hiểm” tạo nên rủi ro cho hệ thống đó là sở hữu chéo, chi phối, thao túng tổ chức tín dụng, có thể rút ruột hàng trăm ngàn tỉ đồng. Theo Tiến sĩ Lê Xuân Nghĩa, chuyên gia kinh tế, “sở hữu chéo là tồn tại lâu đời của hệ thống ngân hàng Việt Nam, cũng là cội nguồn của mọi cuộc khủng hoảng tiền tệ ở nước ta”.

Quy định siết sở hữu chéo sẽ giúp đảm bảo an toàn hệ thống và kiểm soát được những rủi ro, nhưng nếu làm không khéo sẽ có những tác động tiêu cực đến thị trường chứng khoán, sự điều tiết thị trường của nền kinh tế. Do vậy, tự do thị trường vốn là cần thiết cho phát triển, nhưng cũng đòi hỏi việc phải nâng cấp trình độ quản lý mới có đủ khả năng ngăn chặn các hoạt động thao túng có tổ chức.

Do đó, một trong những mục tiêu quan trọng khi xây dựng dự thảo Luật Các tổ chức tín dụng sửa đổi là phải hạn chế được tình trạng thao túng của nhóm cổ đông và người có liên quan đối với một tổ chức tín dụng. Dự thảo đưa ra quy định giảm tỉ lệ sở hữu của cá nhân từ 5% xuống 3%, 5% đối với tổ chức và 10% đối với nhóm cổ đông.

Bài toán cân bằng lợi ích

Tuy nhiên, việc giảm tỉ lệ sở hữu này cũng vấp phải nhiều ý kiến trái chiều. Đó là phải cân bằng được việc bảo đảm lợi ích nhà đầu tư, nhất là các nhà đầu tư chiến lược có tâm huyết - một bài toán khó khác. Các cổ đông lớn thường không chỉ đầu tư tiền bạc mà còn mang theo cả công nghệ, quy trình quản trị vào các ngân hàng, giúp ngân hàng hoạt động hiệu quả hơn. Mặt khác, tỉ lệ cá nhân, tổ chức nắm giữ cổ phần tại ngân hàng hoặc vay vốn có thể dễ dàng được thống kê, theo dõi.

Tuy nhiên, khó khăn là các ông chủ thực sự nắm quyền chi phối lại không lộ diện trên hồ sơ nếu họ nhờ hoặc thuê người đứng tên cổ phần hoặc lập doanh nghiệp “ma” để vay vốn. Có hiện tượng sở hữu chéo thanh tra ngân hàng có thể nhìn thấy, song cũng có những biểu hiện thì chỉ khi cơ quan an ninh điều tra mới phát hiện ra được.

Đơn cử, theo kết luận mới nhất của Cơ quan điều tra (Bộ Công an) tại Ngân hàng SCB, hồ sơ sổ sách chỉ thể hiện bà Trương Mỹ Lan nắm giữ 4,98% vốn điều lệ. Nhưng trên thực tế, bà Trương Mỹ Lan sở hữu hơn 91% cổ phần ngân hàng này thông qua nhờ 27 pháp nhân, cá nhân đứng tên hộ...

Viện Nghiên cứu Bất động sản Việt Nam (VIRES) trong báo cáo mới đây cũng cảnh báo sở hữu chéo có thể khiến dòng chảy tín dụng (huy động ngắn hạn) bị hướng vào những doanh nghiệp rủi ro, không có năng lực trả nợ, trong khi những doanh nghiệp chân chính muốn vay lại không tiếp cận được.

Theo các chuyên gia của VIRES, để chống sở hữu chéo, thao túng, chi phối trong hệ thống ngân hàng thì yếu tố hàng đầu là phải xác định được cá nhân hoặc tổ chức nào là chủ sở hữu thực sự của ngân hàng. Do đó, Luật cần phải xây dựng khuôn khổ pháp lý nhằm xác định được cá nhân hoặc tổ chức nắm quyền chi phối, ảnh hưởng đến việc ra quyết định trong hoạt động của ngân hàng. Thống đốc Ngân hàng Nhà nước cũng cho rằng ngăn chặn việc đứng tên sở hữu hộ đòi hỏi phải có sự phối hợp rất chặt chẽ giữa ngành ngân hàng với các cơ quan quản lý, bộ, ngành hay địa phương.

Giáo sư - Tiến sĩ Hoàng Văn Cường, Phó Hiệu trưởng Đại học Kinh tế Quốc Dân, nhận định: “Sở hữu chéo không phải câu chuyện của riêng Việt Nam”. Tuy nhiên, các doanh nghiệp trên thế giới có nhiều phương thức huy động vốn, nhất là huy động qua thị trường vốn, trái phiếu, chứng khoán... chứ không phụ thuộc duy nhất vào nguồn vốn ngân hàng. Do đó, mức độ mong muốn, tìm cách sở hữu chéo không nhiều. Song song đó là quy định pháp luật xử lý rất nghiêm đối với các cá nhân nhận sở hữu hộ và cả người nhờ nhận sở hữu nên không dễ dàng gì sử dụng những quan hệ thân tín để thực hiện việc sở hữu trá hình.

Qua vụ việc của SCB - Vạn Thịnh Phát có thể thấy rõ kiểm soát tình trạng sở hữu chéo hiện nay đòi hỏi nhiều hơn năng lực thanh tra, giám sát và nhìn nhận các mối quan hệ chồng chéo trong việc sở hữu và cho vay, đặc biệt là giữa ngân hàng và doanh nghiệp bất động sản.

Luật của các nước khi sở hữu cổ phần trong ngân hàng, tổ chức tín dụng phải có nghĩa vụ công khai, báo cáo để minh bạch nhóm người liên quan và ai là người thực sự chi phối. Theo Giáo sư - Tiến sĩ Trần Ngọc Thơ, Đại học Kinh tế TP.HCM, hầu hết các nước như Mỹ, Anh, Trung Quốc... đều đặt ngân hàng dưới sự giám sát không chỉ của ngân hàng trung ương, mà còn của một tổ chức giám sát khác.

Luật ở nhiều nước khác cũng trao cho chính quyền nhiều quyền tự quyết để bảo vệ niềm tin hệ thống ngân hàng. Sự giám sát đa tầng và chặt chẽ này khiến hoạt động thao túng ngân hàng khó có cơ hội diễn ra. Đây là kinh nghiệm cần tham khảo khi thực tế hiện nay Việt Nam đã bắt đầu hình thành các mô hình tổ chức tương tự như tập đoàn tài chính quy mô lớn.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận