PC1: Điện gió hoạt động, mỏ khoáng sản hấp dẫn

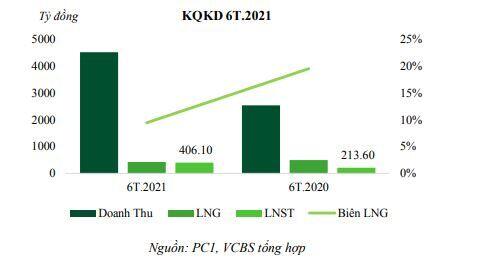

Doanh thu 1H.2021 đạt 4.536 tỷ đồng (+78,5% yoy) chủ yếu do hạch toán các công trình có giá trị lớn như: hệ thống truyền tải, TBA cho Dự án Ia Pết Đăk Đoa 1, 2 với giá trị hợp đồng lên tới hơn 740 tỷ, các dự án truyền tải cho điện gió như: Quốc Vinh, Hướng Tân, BIM, Hưng Hải Gia Lai… Ngoài ra, hạch toán một phần doanh thu từ hợp đồng EPC 02 dự án điện gió Ia Bang và Tân Phú Đông 2. Các dự án này vẫn theo đúng tiến độ và sẽ hạch toán phần doanh thu còn lại trong 2H.2021

KQKD 1H.2021

BLNG giảm mạnh còn 9,6% chủ yếu là do (1) năm nay hầu như không còn hạch toán doanh thu từ BĐS với BLNG lên tới hơn 30%, (2) giá thép tăng mạnh so với cùng kỳ (+60% – 70% yoy) khiến cho BLNG xây lắp sụt giảm mạnh từ 10,7% năm 2020 còn 4,8% trong Q2.2021. Ngoài ra phần thiết bị chiếm nhiều hơn khi hạch toán trong quý này cũng là nguyên nhân làm giảm BLNG. Tuy nhiên, với giá trị hợp đồng lớn, LNG riêng mảng xây lắp đạt 190,68 tỷ đồng (85% yoy).

Ngoài ra, trong kỳ công ty thực hiện hợp nhất Công ty cổ phần khoáng sản Tấn Phát, nâng sở hữu từ 33,92% lên 57,27% và phát sinh khoản chênh lệch đánh giá lại công ty con, hạch toán doanh thu hoạt động tài chính hơn 260 tỷ đồng.

Chi phí lãi vay đạt 136 tỷ đồng (+15% yoy) do gia tăng vay vốn ngắn hạn bổ sung nguồn vốn cho các dự án điện gió và phục vụ hợp đồng tổng thầu.

Kết quả LNST hợp nhất đạt 421,7 tỷ đồng (+94% yoy), LNST thuộc về cổ đông công ty mẹ đạt 406,1 tỷ đồng (+90,1% yoy), đạt 79,6% kế hoạch năm.

Dự án điện gió dự kiến kịp hoàn thành

Các dự án điện gió với tổng 144MW sẽ có khả năng cao đi vào hoạt động đúng thời hạn hưởng giá bán 8,5 cent/kWh.

Dự án Liên Lập đã hoàn thành lắp các turbine và chạy thử 1 phần hướng tới chạy thương mại toàn dự án trong tháng 9. Hai dự án còn lại dự kiến sẽ vận hành thương mại vào tháng 10. Các dự án đã khắc phục được khó khăn về huy động chuyên gia nước ngoài để phục vụ cho quá trình lắp đặt turbine, kết nối mạng lưới truyền tải và vận hành dự án.

Hiện đường dây 220 kV Đông Hà – Lao Bảo dự kiến sẽ hoàn thành trong tháng 9, đảm bảo truyền tải tốt nhất cho tất cả các dự án điện gió tại khu vực Quảng Trị nên sẽ không xảy ra hiện tượng quá tải đường dây.

Hoạt động xây lắp, sản xuất công nghiệp.

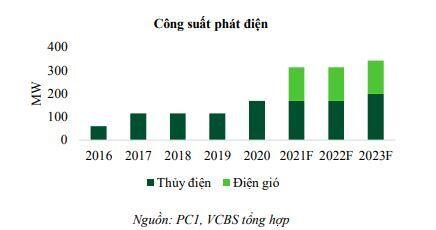

Các dự án này sẽ đem lại doanh thu và LNST dành cho cổ đông công ty mẹ đạt 160 – 180 tỷ đồng và 50 – 55 tỷ đồng trong năm 2021; 990 – 1000 tỷ đồng DT và 200 – 210 tỷ đồng LNST năm 2022. Giúp tăng tỷ trọng doanh thu phát điện từ 11% DT năm 2020 - 2021 lên 24 – 25% năm 2022 và gần 80% LNG trong năm 2022.

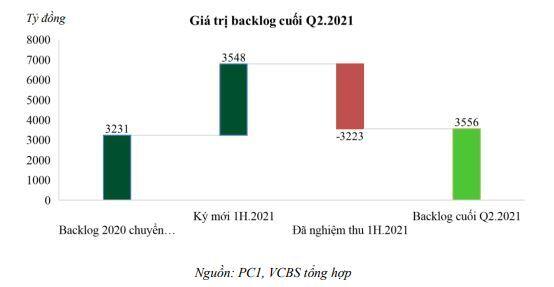

Dự kiến trong Q3 và Q4.2021 sẽ hoàn thành các dự án điện gió như Iabang 1, Tân Phú Đông 2 và các dự án khác với tổng giá trị hợp đồng còn lại khoảng hơn 2.000 tỷ đồng. Với sự ảnh hưởng của giá thép tăng cùng với phần lớn tỷ trọng của phần thiết bị điện gió, chúng tôi ước tính BLNG mảng này cả năm 2021 sẽ đạt 7,0%. Theo doanh nghiệp, Backlog hiện tại còn hơn 3.500 tỷ đồng do mới ký thêm hợp đồng mới với giá trị khoảng 1.000 tỷ đồng trong T7.2021. Hợp đồng này chủ yếu sẽ hạch toán sang năm sau.

Chúng tôi điều chỉnh ước tính doanh thu mảng xây lắp năm 2021 lên hơn 5.294 tỷ đồng, tăng 17% so với ước tính ban đầu.

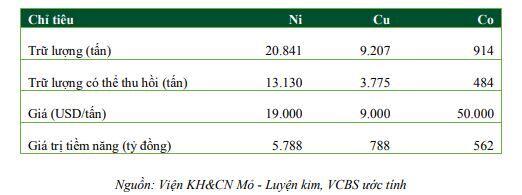

Tiềm năng lớn từ mỏ Nickel – Đồng

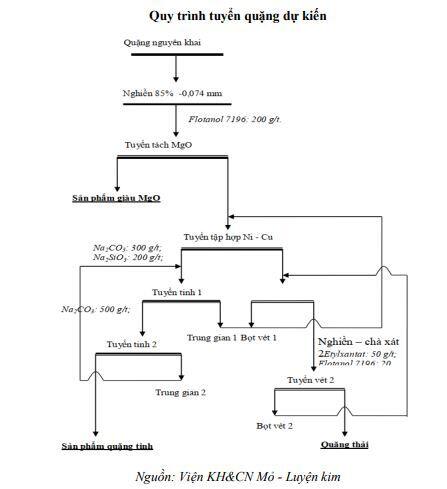

Dự kiến dự án sẽ thu được quặng tinh Ni với hàm lượng tối đa10% - 11% và hiệu quả thu hồi dự kiến khoảng 63%, hàm lượng Cu khoảng 2,5% – 3% với thực thu khoảng 41% - 45%; Co có hàm lượng khoảng 0,2% - 0,3% với khả năng thực thu đạt 53% - 55%.

Công suất dự kiến hàng năm khoảng 600.000 tấn quặng nguyên khai. Chi phí hoạt động chủ yếu là chi phí khấu hao máy móc, chi phí các loại hóa chất sử dụng trong quá trình tuyển quặng, điện và nhân công. Do khai thác lộ thiên và quặng mềm nên chỉ cần sử dụng các máy móc đơn giản trong quá trình khai thác, ít phải sử dụng các loại thuốc nổ để phá quặng. Công nghệ tuyển quặng theo chia sẻ của công ty sẽ sử dụng công nghệ Trung Quốc.

Triển vọng của sản xuất Nickel:

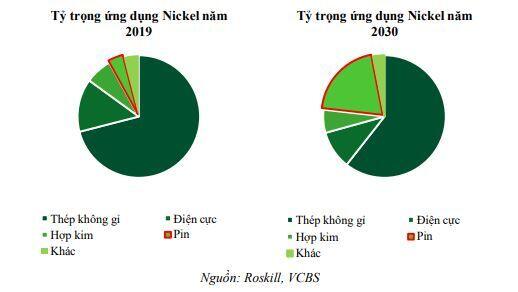

Trên thế giới, 71% Nickel sử dụng làm thép không gỉ, 14% sử dụng trong các hợp kim, 6% làm điện cực, 4% làm pin điện. Hiện tại, nhu cầu Nickel đang tăng do Trung Quốc đang mở rộng đầu tư công và xu hướng sử dụng xe điện tăng mạnh trên toàn cầu.

Theo Roskill, dự kiến nhu cầu Nickel dành cho sản xuất Pin sẽ tăng từ 4% năm 2019 lên 20% trong tổng nhu cầu 3,69 triệu tấn Nickel trong năm 2030 nhờ xu thế chuyển đổi sang các loại Pin sử dụng Nickel với tỷ lệ cao hơn Cobalt với giá thấp hơn đáng kể (giá Cobalt hiện bằng 2,5 lần Nickel), hiệu quả lưu trữ tốt hơn và có thể thu nhỏ hơn so với Pin truyền thống. Ngoài ra, theo Nickel Institute, Tới năm 2025, tỷ trọng Nickel trong toàn ngành Pin toàn cầu sẽ lên tới 58% với việc tăng sử dụng các loại pin Nickel – Cobalt – Aluminium (NCA) với 80% Nickel và Nickel – Manganese – Cobalt (NMC) với 33% Nickel và hướng tới sử dụng 80% Nickel.

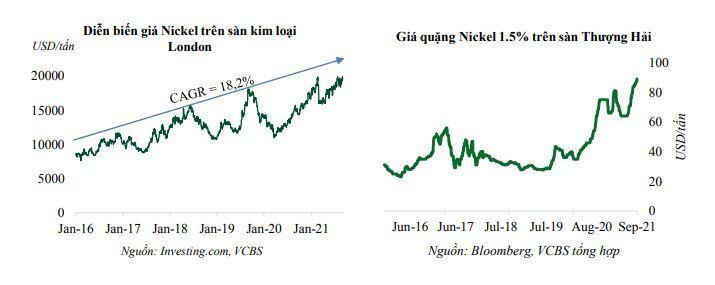

Giá Nickel cũng tăng khá tốt từ năm 2016 đến nay. Giá bán trên sàn kim loại London (LME) cho 1 tấn Nickel hiện tại là 19.590 USD/tấn, tăng 12,6% từ đầu năm và tăng từ 2016 đến nay với CAGR = 18,2% đặc biệt là trong giai đoạn từ 2020 đến nay với xu hướng tăng sử dụng xe điện và các chính sách thúc đẩy đầu tư sau khi kiểm soát dịch Covid 19 trên thế giới giúp nhu cầu sử dụng Nickel tăng làm giá tăng.

Trong khi đó, giá quặng 1,5% Nickel tại Trung Quốc cũng tăng mạnh +35% so với đầu năm 2021 đạt 89 USD/tấn và tăng gấp 3 lần so với cùng kỳ năm 2019.

Hiện tại trong nước hầu như ít sử dụng Nickel, sản phẩm quặng tinh Nickel sản xuất chủ yếu sẽ xuất khẩu, thị trường chủ yếu là Trung Quốc, Hàn Quốc, Nhật Bản…

Trong nước, chỉ có một mỏ sản xuất Nickel duy nhất đã khai thác tại Bản Phúc, Sơn La từ năm 2013 với trữ lượng quặng nguyên khai gấp hơn 5 lần mỏ Quang Trung – Hà Trì. Tuy nhiên dự án này đã dừng hoạt động năm 2016 do công nghệ xử lý kém với hàm lượng MgO cao ~20% (hàm lượng MgO cao sẽ gây tăng nhiệt độ trong quá trình luyện kim và gây thủng lò) và chỉ xử lý được loại quặng đặc sít mà chưa xử lý được quặng xâm tán, đồng thời hoạt động trong thời kỳ giá Nickel thấp dẫn đến thua lỗ nặng nề và phải đóng cửa năm 2016. Mỏ này phải khai thác bằng hầm lò khiến chi phí khai thác cao hơn và công suất kém hơn. Hiện công ty này đã được mua lại 90% bởi Blackstone (Australia) từ nhà đầu tư Canada – AMR Nickel Limited năm 2019 và sẽ được đầu tư mở rộng công suất lên 4 – 6 triệu tấn quặng nguyên khai/năm từ 360.000 tấn/năm toàn bộ dùng để sản xuất Pin NMC với hiệu quả cao - IRR lên tới 45% với giả định giá Nickel khoảng 17.000 USD/tấn theo báo cáo FS của Blacktone.

Tiếp tục đầu tư vào các dự án thủy điện

Hiện PC1 đang hoàn thiện các công tác cuối cùng để chuẩn bị thi công công trình thủy điện Bảo Lạc A với công suất 30 MW. Dự án này dự kiến sẽ có thể vận hành vào cuối năm 2023 và hưởng mức giá bán theo biểu chi phí tránh được khá hấp dẫn đối với các nhà máy thủy điện công suất nhỏ.

Dự án Thủy điện Thượng Hà đã hoàn thành chuẩn bị đầu tư, và PC1 sẽ khởi công sớm nếu các thủ tục xong sớm hơn dự kiến.

Các dự án thủy điện trong kế hoạch đầu tư như sau:

Mảng năng lượng

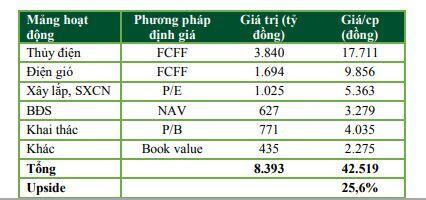

Mảng năng lượng của PC1 bao gồm thủy điện và điện gió. Chúng tôi sử dụng phương pháp chiết khấu dòng tiền để định giá mảng năng lượng của PC1. 1.

Thủy điện:

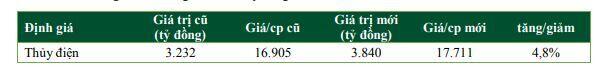

Chúng tôi cập nhật thêm thủy điện Bảo Lạc A với công suất 30 MW vào định giá và sẽ đem lại doanh thu từ năm 2023 với doanh thu hàng năm khoảng 130 – 140 tỷ đồng

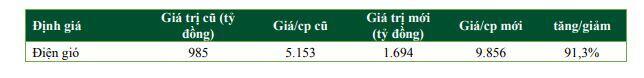

2. Điện gió:

Do dự án Liên Lập dự kiến trong tháng này sẽ vận hành thương mại và hai dự án còn lại sẽ vận hành trong tháng 10 nên chúng tôi giảm phần chiết khấu cho rủi ro không kịp vận hành cho các dự án này.

Đồng thời, lãi vay cho các dự án này được huy động từ nguồn quốc tế với lãi suất cố định khoảng 5,4%, chúng tôi cộng thêm rủi ro tỷ giá 0,6%.

Chi phí sử dụng vốn vay trung bình khoảng 6% thay vì 8,0% như giả định trước đó

Định giá cụ thể như sau: Như vậy, giá trị của mảng năng lượng như sau:

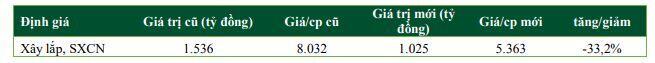

Mảng Xây lắp, SXCN

Chúng tôi điều chỉnh tăng doanh thu cho 02 mảng này tăng lên 6.088 tỷ đồng (+17% so với báo cáo lần trước) do tiến độ hợp đồng ký mới tốt hơn. Tuy nhiên BLNG bị ảnh hưởng lớn bởi sự gia tăng của giá NVL và cước vận tải. BLNG mới ước tính đạt 7% và 10% lần lượt cho xây lắp và SXCN. LNST cho 02 mảng này ước tính đạt 133,2 tỷ đồng (-28% so với báo cáo lần trước).

Chúng tôi vẫn giữ mức P/E khoảng 7,7 lần để định giá đối với hai mảng hoạt động này của công ty.

Cập nhật định giá như sau

Mỏ Nickel – Đồng

Dự án đã khởi công vào tháng 7.2021 và công suất 600.000 tấn quặng nguyên khai, sản xuất ra các loại quặng tinh có tỷ lệ từ 4,5% - 9% tùy theo nhu cầu của khách hàng với tổng mức đầu tư khoảng 1.500 tỷ đồng, dự kiến đi vào sản xuất từ cuối năm 2023. Do là mỏ khai thác lộ thiên nên thời gian xây dựng mỏ ngắn, chủ yếu là thời gian xây dựng, lắp đặt thiết bị tuyển quặng. Doanh thu khoảng gần 1.000 tỷ/năm và LNST khoảng 150 – 200 tỷ đồng/năm.

Chúng tôi hiện định giá cho mỏ này với mức P/B khoảng 1,5 lần, tương đương với mức P/B trung bình trong lịch sử đối với PC1.

Chúng tôi tính toán theo tỷ lệ sở hữu của PC1 đối với công ty Khoáng sản Tấn Phát.

Giá trị của mảng này đóng góp vào định giá là 771 tỷ đồng, tương ứng 4.035 đồng/cổ phiếu.

Tổng hợp định giá

Với nhiều tiềm năng tăng trưởng lớn từ năm 2022 trở đi khi các dự án điện gió đi vào hoạt động, đồng thời tiếp tục đầu tư các dự án thủy điện, BĐS và nhất là mỏ Nickel – Đồng với giá vốn khá thấp. Chúng tôi tin tưởng rằng PC1 sẽ có tiềm năng tăng trưởng tốt liên tục trong giai đoạn 2022 – 2025.

Năm 2021 và 2022 chúng tôi dự phóng Doanh thu lần lượt đạt 8.287 tỷ đồng (+24% yoy) và 6.472 tỷ đồng (-22% yoy). LNST đạt lần lượt là 799 tỷ đồng (+56% yoy) và 664 tỷ đồng (-17% yoy). EPS lần lượt đạt 4.181 đồng/cp và 3.473 đồng/cp

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận