Những lưu ý khi đầu tư theo 'game' tăng vốn

Thị trường chứng khoán vượt đỉnh với thanh khoản tăng vọt cũng là lúc chứng kiến các doanh nghiệp niêm yết lũ lượt trình cổ đông kế hoạch phát hành cổ phần mới.

Dồn dập các kế hoạch phát hành

Ngày 27/4, Ngân hàng thương mại cổ phần Quân đội (MB) trình cổ đông phương án tăng vốn điều lệ từ 27.987 tỷ đồng lên 38.675 tỷ đồng. Mức vốn điều lệ mục tiêu của MB chỉ xếp sau BIDV (40.200 tỷ đồng) và cao hơn mức vốn hiện tại của hai “đàn anh” Vietcombank và Vietinbank.

Kế hoạch tăng vốn này gồm ba phần: Thứ nhất, tăng 9.795 tỷ đồng thông qua phát hành cổ phần phổ thông để trả cổ tức tỷ lệ 35% trên tổng số cổ phần phổ thông đang lưu hành, thực hiện trong quý IV/2021; Thứ hai, tăng vốn điều lệ thêm 700 tỷ đồng thông qua việc phát hành riêng lẻ 43 triệu cổ phần cho Tập đoàn Công nghiệp - Viễn thông Quân đội (Viettel) và 27 triệu cổ phần cho Công ty TNHH Nhà nước một thành viên Thương mại và xuất nhập khẩu Viettel.

Trong trường hợp không phân phối hết cho hai nhà đầu tư trên, cổ đông ủy quyền cho Hội đồng quản trị quyết định khối lượng phát hành và lựa chọn các nhà đầu tư chuyên nghiệp cụ thể, phù hợp với quy định.

Thứ ba, tăng vốn điều lệ thêm dự kiến 192,4 tỷ đồng thông qua việc phát hành 19,24 triệu cổ phần phổ thông cho cán bộ chủ chốt và nhân viên tài năng của MB, với giá phát hành bằng mệnh giá, thực hiện ngay trong năm 2021.

Không chỉ tại MB, câu chuyện tăng vốn điều lệ đang rộ lên ở nhóm ngân hàng. BIDV đã thông qua phương án tăng vốn từ 40.200 tỷ đồng lên hơn 48.500 tỷ đồng, tương đương tăng 20,6%.

ACB dự kiến tăng vốn điều lệ từ mức hơn 21.600 tỷ đồng hiện tại lên hơn 27.000 tỷ đồng; HDBank dự kiến tăng vốn từ 16.110 tỷ đồng lên 20.110 tỷ đồng. SCB phát hành 500 triệu cổ phiếu, giá phát hành bằng mệnh giá để tăng vốn thêm 5.000 tỷ đồng.

VietinBank và Vietcombank cũng đang lên phương án tăng vốn.

Ở nhóm bất động sản, một số doanh nghiệp đã thông qua kế hoạch tăng vốn trong năm nay như Tập đoàn FLC dự kiến tăng thêm gần 5.000 tỷ đồng vốn điều lệ để bổ sung vốn đầu tư.

Công ty cổ phần Tập đoàn Đầu tư Thăng Long (TIG) dự kiến chào bán 50 triệu cổ phiếu cho dưới 100 nhà đầu tư chứng khoán chuyên nghiệp. Giá chào bán sẽ do Hội đồng quản trị quyết định và không thấp hơn 10.000 đồng/cổ phiếu.

Bên cạnh đó, Công ty tiếp tục trình cổ đông triển khai kế hoạch phát hành trái phiếu doanh nghiệp trong năm 2021, huy động tối đa 1.000 tỷ đồng. Số tiền huy động được dự kiến sẽ dùng để chuẩn bị vốn đầu tư xây dựng và hoàn thiện các dự án.

CRE dự kiến tăng vốn thêm hơn 1.000 tỷ đồng. DIG dự kiến tăng vốn điều lệ lên 10.000 tỷ đồng trong giai đoạn 2021 - 2025 để đảm bảo tỷ lệ đối ứng vốn đầu tư theo quy định của Nhà nước. DIG đặt mục tiêu cân bằng tài chính với tỷ lệ nợ phải trả so với vốn chủ sở hữu dưới 200%, tỷ lệ vay nợ so với vốn chủ sở hữu dưới 100%.

Tăng vốn cũng là một phần quan trọng trong kế hoạch kinh doanh năm nay của nhiều công ty chứng khoán. Công ty Chứng khoán VNDIRECT (VND) đã thông qua việc phát hành 214,51 triệu cổ phiếu để huy động 3.110 tỷ đồng.

Công ty Chứng khoán TP.HCM (HSC) đã lên kế hoạch chào bán 152,52 triệu cổ phiếu, huy động 2.135,5 tỷ đồng để bổ sung vốn cho hoạt động giao dịch ký quỹ, bảo lãnh phát hành và tự doanh.

Chứng khoán MB dự kiến phát hành 78,64 triệu cổ phiếu ESOP và cổ phiếu ưu đãi cho cổ đông hiện hữu để huy động 786,4 tỷ đồng, bổ sung vốn cho hoạt động giao dịch ký quỹ, hoạt động đầu tư, phát triển nền tảng công nghệ…

Vào mùa đại hội cổ đông năm nay, các kế hoạch tăng vốn lần lượt được trình cụ thể hơn với cổ đông, thấy rõ nhất ở các công ty chứng khoán và bất động sản – đang rất cần vốn để bổ sung hoạt động kinh doanh.

Nếu như quý IV/2020, có thể còn nhiều hoài nghi về sức hấp thụ của thị trường với lượng cung hàng tăng thêm, nên các doanh nghiệp còn dè dặt với kế hoạch phát hành cổ phiếu mới thì đến nay, tâm lý này đã được cởi bỏ khá nhiều, khi dòng tiền cá nhân vẫn đang ồ ạt đổ vào thị trường.

Số liệu thống kê của Fiinpro cho biết, trong quý I/2021, có 43 doanh nghiệp đã huy động gần 19.800 tỷ đồng thông qua phát hành hơn 1,1 tỷ cổ phiếu cho cổ đông hiện hữu, tương đương gần 70% giá trị phát hành của cả năm 2020.

Cập nhật đến giữa tháng 4/2021, 54 doanh nghiệp niêm yết dự kiến phát hành thêm 4,2 tỷ cổ phiếu để huy động gần 44.700 tỷ đồng, gần gấp 1,6 lần tổng giá trị phát hành trong năm 2020 và 2,3 lần so với quý I vừa qua.

Theo kế hoạch công bố, hoạt động tăng vốn sẽ tiếp tục diễn ra rầm rộ từ nay đến cuối năm 2021.

Kỳ vọng tăng vốn đặt vào cổ phiếu chứng khoán

Những ngày gần đây, nhà đầu tư được giới phân tích khuyến nghị mua vào cổ phiếu chứng khoán. Hoạt động của khối công ty chứng khoán gắn liền với diễn biến thị trường, khi thị trường thăng hoa về thanh khoản cũng như điểm số, cổ phiếu chứng khoán được chào đón là điều dễ hiểu.

Nhưng để ý kỹ hơn, có thể thấy, những cổ phiếu được khuyến nghị nhiều hơn thuộc về các công ty chứng khoán có kế hoạch tăng vốn và dự kiến sớm thực hiện. Điển hình là trường hợp cổ phiếu VND.

Theo tư vấn của các chuyên viên phân tích, ngoài kết quả kinh doanh tốt, hoạt động cốt lõi có sự tăng trưởng tốt, thì “chất xúc tác” giúp cổ phiếu VND tăng mạnh đến từ câu chuyện phát hành thêm. Các tư vấn nhấn mạnh, ưu tiên cổ phiếu VND vì yếu tố này.

Giá cổ phiếu VND có diễn biến khá tích cực trong khoảng 1 tháng qua, thanh khoản lên đến hơn 7,3 triệu đơn vị/phiên.

Trong khi thị trường đang nở ra rất nhanh về thanh khoản và quy mô tài khoản đầu tư, thì khả năng cung cấp dịch vụ tài chính của nhiều công ty chứng khoán lại chưa theo kịp nhu cầu thị trường.

Đó là lý do vì sao các năm trước, việc tăng vốn thường gây e ngại về pha loãng giá trị thì năm nay, cổ đông, nhà đầu tư lại đặt vấn đề vì sao công ty chứng khoán không tăng vốn để đón đầu cơ hội từ nhu cầu tăng lên mạnh mẽ của thị trường.

Nói cách khác, việc tăng vốn của khối này được thị trường mong ngóng, bởi lẽ, dòng tiền margin là một trong những dòng tiền quan trọng trên thị trường.

TS. Lê Anh Tuấn, Giám đốc tư vấn đầu tư của Dragon Capital cho rằng, tiền cho vay ký quỹ tại công ty chứng khoán - vốn được xem là chỉ báo cực kỳ quan trọng về rủi ro của thị trường, đang ở trong tình trạng gần như không còn tiền để vay. “Vì "nút thắt cổ chai" giai đoạn năm 2017 - 2020, vốn chủ sở hữu của các công ty chứng khoán tăng lên quá thấp, không đuổi kịp tốc độ tăng trưởng của thị trường”, ông Tuấn nói.

Theo tính toán của Dragon Capital, vốn chủ sở hữu của các công ty chứng khoán sẽ tăng lên mức 650 triệu USD, tương đương với mức tăng khoảng 30.000 tỷ đồng (tăng 30 - 35%) dành cho vay ký quỹ thêm trong năm 2021.

Dự báo khá quan trọng khác, theo ông Tuấn, việc mở tài khoản chứng khoán hiện nay đã tăng gấp đôi nhờ công nghệ định danh điện tử eKYC (mở tài khoản trực tuyến). Trong 3 - 5 năm tới, mỗi tháng, số tài khoản mở mới từ 50.00 - 70.000 tài khoản/tháng là bình thường, như vậy độ rộng thị trường sẽ khác đi.

Các dữ liệu trên và ghi nhận phản ứng của thị trường cho thấy, việc tăng vốn ở khối công ty chứng khoán đang rất được kỳ vọng, thậm chí còn mong muốn điều này diễn ra nhanh hơn.

Đầu tư theo “game” tăng vốn và rủi ro

Đặc điểm chung của hầu hết các đợt phát hành tăng vốn đã công bố trong năm nay là giá chào bán bằng mệnh giá 10.000 đồng/cổ phiếu và trong bối cảnh hầu hết các cổ phiếu đã tăng mạnh, vượt xa mệnh giá, tỷ lệ thành công của các đợt phát hành là rất cao.

“Thị trường tăng, nhà đầu tư có lãi nên họ cũng dễ dãi rút ví mua cổ phiếu phát hành thêm hơn”, một nhà đầu tư nhận định.

Thực tế cho thấy, trong giai đoạn thị trường tăng giá, thị giá nhiều cổ phiếu điều chỉnh giá sau khi phát hành thêm lại xác lập đà tăng tốt. Diễn biến này có lợi cho các cổ đông “lăn chốt”.

Để ý diễn biến thị trường chứng khoán giai đoạn vừa qua, có thể thấy, rất nhiều cổ phiếu lâu nay ì ạch ở dưới xa mệnh giá vì hoạt động kinh doanh không có gì nổi bật bỗng chốc được các nhà đầu tư đua nhau “ôm” vào khi có thông tin tăng vốn.

Logic đầu tư những cổ phiếu này là để kế hoạch phát hành thành công, chắc chắn, giá cổ phiếu phải được “đánh” lên trên mệnh giá. Và thực tế, diễn biến giá của nhiều cổ phiếu đúng như “kịch bản” này.

Để tăng vốn thành công, các doanh nghiệp thường sẽ công bố thông tin tích cực về kết quả kinh doanh, hoặc triển vọng của các dự án mới. Nhà đầu tư dựa trên những “thông tin tốt” này để mua vào.

Doanh nghiệp cũng có thể liên kết với một số cá nhân, môi giới để triển khai các hoạt động truyền thông hoặc thậm chí các hoạt động tổ chức hội nghị các nhà phân tích chứng khoán (AM) để thông báo về các kế hoạch, dự án, kết quả kinh doanh, chưa kể các hoạt động "tạo thanh khoản" gián tiếp.

Nhà đầu tư sẽ tin hơn nếu cổ phiếu doanh nghiệp có tín hiệu tốt, thanh khoản đột biến hoặc tăng giá mạnh. Đây là những "bài" mà doanh nghiệp có thể sử dụng để "đẩy" giá cổ phiếu.

Vậy khi đầu tư vào các cổ phiếu có “game” tăng vốn, nhà đầu tư cần lưu ý gì?

Thực tế, đối với các cổ phiếu giao dịch dưới mệnh giá, đương nhiên cơ bản doanh nghiệp có những vấn đề nhất định. Tất nhiên, vẫn có những ví dụ về việc tái cơ cấu thành công và mang lại giá trị gia tăng cho cổ đông, nhưng cũng có nhiều ví dụ ngược lại.

Do đó, nếu phát hành mới không kèm theo một phương án sử dụng vốn hợp lý, cấu trúc lại doanh nghiệp theo một kế hoạch rõ ràng thì khả năng cao sau đó, doanh nghiệp cũng không cải thiện được hoạt động kinh doanh.

Hiệu quả hoạt động đã kém, nếu phát hành và sử dụng vốn không hiệu quả, sự pha loãng sẽ khiến phần nhận được trên mỗi cổ phần còn ít hơn. Nhà đầu tư cần phân tích rõ khía cạnh này để có thể kỳ vọng hợp lý.

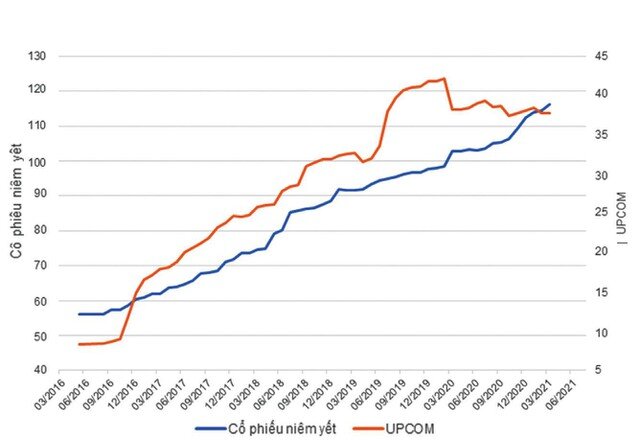

Xét trên phương diện cung - cầu, phát hành mới làm gia tăng nguồn cung của thị trường khi cổ phiếu phát hành mới được giao dịch. Nếu phát hành ồ ạt khiến thị trường không hấp thụ được sẽ dẫn đến việc thị trường suy yếu, điều này đã diễn ra trong năm 2018 khi trước đó hàng loạt thương vụ IPO, phát hành mới đã được tiến hành.

Ở thời điểm hiện tại, khả năng hấp thụ thị trường tốt hơn rất nhiều, với việc dòng tiền mới chảy vào thị trường (xem biểu đồ), nên rủi ro thị trường suy yếu thấp hơn. Nhưng để ra quyết định đầu tư đúng đắn vào cổ phiếu có thông tin tăng vốn, nhà đầu tư cần quan tâm đến thực chất hoạt động kinh doanh của doanh nghiệp, lợi nhuận của mảng kinh doanh lõi và các dự án của doanh nghiệp ra sao.

Nhà đầu tư cần bóc tách các tài sản của doanh nghiệp, kiểm tra dòng tiền cũng như phải đảm bảo việc mua cổ phiếu là thị giá phải thấp hơn giá trị thực tế khá nhiều. Nếu không kiểm tra kỹ triển vọng hoặc giá trị sổ sách của doanh nghiệp thì việc mua vào sẽ có rủi ro lớn.

"Vinaconex dự kiến phát hành 5.000 tỷ đồng trái phiếu và cổ phiếu"

Ông Đào Ngọc Thanh, Chủ tịch Vinaconex

Tại đại hội đồng cổ đông thường niên năm 2021, diễn ra vào ngày 27/4, Hội đồng quản trị Vinaconex dự kiến sẽ trình cổ đông phương án phát hành 2.000 tỷ đồng trái phiếu không chuyển đổi, không kèm chứng quyền và có tài sản bảo đảm bên cạnh kế hoạch phát hành 2.000 tỷ đồng trái phiếu chuyển đổi riêng lẻ với giá chuyển đổi không thấp hơn 2 lần giá trị sổ sách.

Bên cạnh đó, Hội đồng quản trị Công ty cũng dự kiến trình cổ đông phương án chào bán gần 58,29 triệu cổ phiếu, tương đương với 14,485% tổng số lượng cổ phiếu đang lưu hành tại ngày 31/12/2020 với giá chào bán không thấp hơn giá trị sổ sách, ước tính thu về ít nhất 1.000 tỷ đồng.

Chúng tôi tin tưởng vào triển vọng chào bán thành công khi thị giá cổ phiếu đang cao hơn khoảng 2,7 lần giá trị sổ sách, giúp đảm bảo dư địa cho các cổ đông hấp dẫn thực hiện quyền góp thêm vốn vào doanh nghiệp.

Các kế hoạch phát hành cổ phiếu và trái phiếu dự kiến sẽ đem về cho Vinaconex khoảng 5.000 tỷ đồng, cùng với nguồn lực dự trữ hiện hữu sẽ đảm bảo nguồn lực tài chính cho Vinaconex trong việc thực hiện các dự án đầu tư quy mô lớn trong thời gian tới.

Sau 2 năm thực hiện tái cấu trúc, năm 2021 sẽ là thời điểm bản lề để Vinaconex đẩy mạnh các dự án đầu tư.

"Vốn điều lệ của SeABank sẽ tăng lên 16.598 tỷ đồng"

Bà Lê Thu Thủy, Phó chủ tịch HĐQT Ngân hàng SeABank

Bên cạnh kế hoạch dự kiến ban đầu tăng vốn điều lệ lên 15.238 tỷ đồng, Đại hội đồng cổ đông

SeAbank ngày 23/4 đã nhất trí bổ sung phương án phát hành thêm 136 triệu cổ phiếu cho cổ đông hiện hữu. Theo đó, vốn điều lệ của SeABank

sẽ tăng lên thành 16.598 tỷ đồng thông qua các hoạt động: Phát hành 110.244.161 cổ phiếu (tương đương tỷ lệ 9,12%) để trả cổ tức bằng cổ phiếu cho các cổ đông hiện hữu; phát hành 136.000.000 cổ phiếu (tương đương tỷ lệ 11,25%) cho cổ đông hiện hữu; phát hành 23.500.000 cổ phiếu theo chương trình ESOP 2021. Đồng thời, SeABank

dự kiến phát hành hơn 181 triệu cổ phiếu theo hình thức chào bán riêng lẻ cho nhà đầu tư tổ chức/cá nhân trong và ngoài nước có tiềm lực tài chính, đủ điều kiện trở thành cổ đông của Ngân hàng.

Việc tăng vốn điều lệ giúp SeABank tăng năng lực tài chính để mở rộng và phát triển mạng lưới các chi nhánh, phòng giao dịch, tạo điều kiện đẩy mạnh kinh doanh, nâng cao chất lượng hoạt động, đồng thời giúp Ngân hàng đứng vững trước những biến động của thị trường.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận