Nhóm ngành nào “vô địch” tăng trưởng lợi nhuận sau thuế quý 3/2021?

Bức tranh lợi nhuận sau thuế quý 3/2021 của các doanh nghiệp đang là mối quan tâm hàng đầu của nhà đầu tư trong bối cảnh thị trường lình xình xu hướng đi ngang, và sự phân hoá được dự báo sẽ xuyên suốt trong những tháng cuối năm...

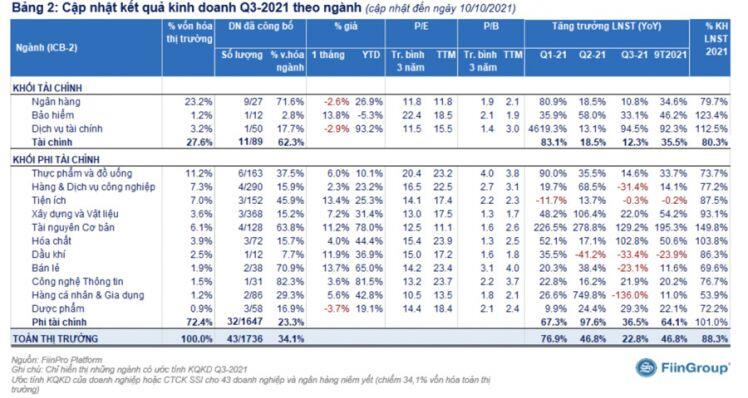

FiinPro vừa có báo cáo cập nhật kết quả kinh doanh quý 3/2021 dựa trên số liệu ước tính sơ bộ của 43 doanh nghiệp và đối chiếu bổ sung ước tính với các công ty chứng khoán. Theo đó, đã có kết quả kinh doanh sơ bộ của 32 doanh nghiệp phi tài chính và 11 đơn vị ngành tài chính bao gồm 9 ngân hàng đang niêm yết trên HOSE, HNX, và đăng ký giao dịch trên UpCcom chiếm 34,1% vốn hoá toàn thị trường.

LỢI NHUẬN NGÂN HÀNG DỰ KIẾN GIẢM QUÝ THỨ 2 LIÊN TIẾP SO VỚI QUÝ LIỀN KỀ

Theo đó, lợi nhuận Quý 3/2021 của 9 ngân hàng giảm 13,4% so với quý liền trước và đây là quý thứ 2 liên tiếp các ngân hàng ghi nhận lợi nhuận giảm.

Gia tăng trích lập dự phòng và cắt giảm lãi suất hỗ trợ khách hàng bị ảnh hưởng bởi Covid là hai nguyên nhân chính cho sự sụt giảm này. Riêng ngành ngân hàng, thực hiện so sánh với quý liền kề vì so sánh so với cùng kỳ năm trước không thực sự có nghĩa và chỉ áp dụng cho khối doanh nghiệp phi tài chính và những ngành mang tính chu kỳ. Nếu so với cùng kỳ, lợi nhuận các ngân hàng duy trì tăng tăng 10,8% so với cùng kỳ nhưng tốc độ đã chậm lại trong 2 quý gần đây.

VCB và CTG được cho là sẽ lội ngược dòng với mức tăng trưởng lợi nhuận lần lượt là 0,9% và 4,9% so với quý liền kề trước đó, chủ yếu do nền so sánh thấp vì hai ngân hàng này đã tăng mạnh trích lập chi phí dự phòng rủi ro trong quý 2 trước đó.

Trong khi đó, VIB được dự kiến có lợi nhuận giảm mạnh gần 40% so với quý liền kề do các mảng kinh doanh chính bao gồm cho vay mua nhà, ô tô và bancassurance)bị tác động tiêu cực bởi giãn cách xã hội tại nhiều tỉnh thành lớn.

Giá cổ phiếu ngân hàng cũng đã phần nào phản ánh tình hình kinh doanh kém tích cực, với mức giảm 14,3% kể từ đầu tháng 7 sau khi đã tăng gần 50% trong nửa đầu năm 2021, đưa định giá dựa trên giá trị sổ sách (P/B) của khối ngân hàng về dưới mức trung bình 3 năm cộng 1 lần độ lệch chuẩn (2,08x).

Tuy nhiên, theo FiinPro, đây vẫn là mức khá đắt so với lịch sử cũng như triển vọng lợi nhuận ngắn và trung hạn dưới áp lực trích lập chi phí dự phòng rủi ro theo các quy định hiện hành bao gồm Thông tư 14 cũng như thực tế tác động của Covid đến chất lượng tín dụng của người vay.

NHÓM TÀI NGUYÊN VÀ HOÁ CHẤT TĂNG TRƯỞNG MẠNH NHẤT

Khối Phi tài chính, tăng trưởng lợi nhuận đến từ các doanh nghiệp hưởng lợi đà tăng giá hàng hóa và đứt gãy chuỗi cung ứng.

Cụ thể, lợi nhuận sau thuế Q3/2021 của 32 doanh nghiệp được dự báo có thể tăng 36,5% so với cùng kỳ. Đây là mức tăng trưởng tốt hơn kỳ vọng trong bối cảnh giãn cách xã hội tại nhiều tỉnh thành lớn kéo dài trong quý 3. So với quý 2 trước đó, lợi nhuận sau thuế giảm 13,4%.

Tăng trưởng so với cùng kỳ chủ yếu ghi nhận tại các nhóm ngành hưởng lợi (i) đà tăng giá hàng hóa như Thép, Phân bón, Hóa chất, (ii) đứt gãy chuỗi cung ứng gồm Vận tải biển, Thực phẩm và (nhu cầu gia tăng do giãn cách như Công nghệ Thông tin.

Trong đó, nhóm Tài nguyên cơ bản có mức tăng trưởng lợi nhuận sau thuế cao nhất trong quý 3/2021 với 129% dù mức này đã giảm đáng kể so với quý 2/2021. Tiếp theo là nhóm hoá chất với mức tăng trưởng 102,8%.

Ở chiều ngược lại, một số ngành dự kiến có lợi nhuận giảm mạnh do tiêu dùng trong nước sụt giảm vì ảnh hưởng của giãn cách xã hội, bao gồm Hàng cá nhân (PNJ), Bia (SAB), Cao su (HRC), Khí đốt (GAS) và Dược phẩm (IMP). Riêng hàng cá nhân lợi nhuận sau thuế quý 3/2021 giảm mạnh nhất 136% so với cùng kỳ năm ngoái, tiếp đến là nhóm Dầu khí, bán lẻ.

Tuy vậy, đây lại là những nhóm ngành sẽ hồi phục mạnh mẽ sau khi các hoạt động kinh tế và giao thương được kích hoạt trở lại theo chiến lược “Sống chung với Covid".

Trên thị trường chứng khoán, diễn biến giá cổ phiếu trong nhiều tuần cũng phân hóa theo triển vọng lợi nhuận của từng nhóm ngành. Phần lớn các doanh nghiệp có triển vọng lợi nhuận tích cực trong quý 3 đều chứng kiến giá cổ phiếu tăng giá trong hơn 1 tháng qua.

Nhờ dòng tiền sôi động, các cổ phiếu vốn hóa vừa và nhỏ (bao gồm TCD, DGC, DCM) tăng tốt hơn so với nhóm vốn hóa lớn như “xe lu” HPG, MSN, FPT. Xu hướng tăng giá này khiến định giá chung của nhóm VNMID và VNSML hiện đang ở mặt bằng khá cao so với mức trung bình 3 năm.

Trong khi đó, kỳ vọng hồi phục đã giúp nhiều cổ phiếu thuộc nhóm có lợi nhuận quý 3 suy giảm bật tăng tốt trong các ngày gần đây. Nổi bật là GAS với lợi nhuận sau thuế quý 3 ước giảm 10% so với cùng kỳ năm ngoái nhưng câu chuyện về giá khí đang tăng cao và nhu cầu khí cho sản xuất điện hồi phục trong quý 4 đã giúp cổ phiếu GAS tăng 22,5% trong 2 tuần qua.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận