Nhiệt điện Nhơn Trạch 2 (NT2), dấu hỏi khả năng duy trì cổ tức 25%/năm

Diễn biến trồi sụt của cổ phiếu NT2 của CTCP Nhiệt điện Nhơn Trạch 2 gây chú ý khi giảm một mạch từ vùng đỉnh lịch sử 30.500 đồng xuống 18.300 đồng (tức giảm khoảng 40%) kể từ đầu tháng 2/2019 (một phần tác động bởi việc chia cổ tức tiền mặt) và đang trên đà phục hồi quanh vùng giá 21.000 đồng.

Về kết quả kinh doanh, lũy kế cả năm 2019, NT2 đạt doanh thu thuần 7.670 tỷ đồng, lợi nhuận sau thuế 759 tỷ đồng, giảm nhẹ so với năm 2018.

Những năm gần đây, Ban lãnh đạo NT2 đều thực hiện được cam kết trả cổ tức ở mức tối thiểu 25%/năm (khoảng 700 tỷ đồng).

Trước thềm Ðại hội đồng cổ đông thường niên 2020, trong bối cảnh hoạt động kinh doanh chững lại, hay sự bất định của thị trường trước tác động lan tỏa từ dịch cúm Covid-19…, khả năng NT2 tiếp tục duy trì cổ tức ở mức 25% trong năm nay cũng như các năm tới là điều được cổ đông quan tâm.

Từ lợi thế nhà máy mới, vị trí thuận lợi…

NT2 là một trong những nhà máy điện lớn nhất khu vực phía Nam với công suất 750 MW, lắp đặt tại vị trí trọng điểm khu công nghiệp Ông Kèo (huyện Nhơn Trạch, Ðồng Nai) gần trung tâm phụ tải miền Ðông Nam Bộ.

Ðây cũng là nhà máy mang lại dòng tiền và lợi nhuận lớn nhất cho Công ty mẹ là Tổng công ty Ðiện lực dầu khí Việt Nam (PV Power, mã POW).

Nhà máy NT2 đi vào vận hành thương mại từ năm 2011, nên tài sản vẫn còn mới.

Ðặc biệt, đây là nhà máy tuabin khí chu trình hỗn hợp có hiệu suất cao hơn so với nhiệt điện than hay nhiệt điện khí cùng loại, được vận hành tự động trên hệ thống điều khiển SPPA-T3000 - hệ thống tiên tiến nhất của Tập đoàn Siemens (Ðức).

Tính đến thời điểm hiện tại, trong số các nhà máy điện tương tự tại Việt Nam, chỉ duy nhất nhà máy điện NT2 áp dụng công nghệ tiên tiến này.

Các doanh nghiệp cùng ngành khác như POW, HND, QTP, PGV, NCP dù cũng thực hiện đầu tư mới nhiều dự án, nhưng có một điểm khác biệt là các khoản nợ vay ( cả ngắn và dài hạn) đều ở mức cao, trong khi NT2 đã đưa tỷ lệ này về mức 32% trên tổng nguồn vốn, từ đó giảm được áp lực trả nợ, cũng như tạo được nền tẳng vững chắc hơn trong việc tạo ra giá trị cho cổ đông trong tương lai.

Một số doanh nghiệp có chỉ tiêu này ở mức 0% như NBP, PPC, TBC là do đã vận hành trong nhiều năm. Song các doanh nghiệp này đều có tài sản đã cũ và cần nhiều chi phí để sửa chữa.

Ngoài lợi thế nhà máy mới, vị trí đắc địa cũng là yếu tố thuận lợi đối với NT2. Nhờ nằm gần khu vực trung tâm TP.HCM và cảng Vũng Tàu, nên NT2 được ưu tiên huy động cao và dễ dàng truyền tải khí từ bể Nam Côn Sơn và Cửu Long ngoài Biển Ðông, cũng như trong hoạt động nhập khẩu khí LNG.

Theo quyết định của Cục Ðiều tiết điện lực, NT2 được phân loại là nhà máy chạy nền với hệ số tải 78%, các nhà máy nằm ở gần khu vực đó như Nhơn trạch 1, Phú Mỹ cũng có hệ số tải cao tương tự.

Do nhu cầu điện ở miền Nam rất cao, hàng năm vẫn phải truyền tải điện từ miền Bắc và Trung vào (chiếm khoảng 10%).

Tuy nhiên, một nhà máy điện khác cùng khu vực là Nhiệt điện Bà Rịa (BTP) lại không được ưu tiên huy động, lí do bởi nhà máy điện khí này đã vận hành từ những năm 2000, hệ thống công nghệ đã lỗi thời, cần nhiều nguyên liệu hơn để sản xuất điện.

Ðồng thời, BTP không ký được hợp đồng mua bán khí với Tổng công ty Khí Việt Nam (PV Gas) và giá bán điện choTập đoàn Ðiện lực (EVN) cũng dựa trên cơ sở tạm tính, nên độ chắc chắn về dòng tiền không ổn định bằng các nhà máy cùng khu vực.

Còn NT2 đã ký hợp đồng mua bán khí trong suốt vòng đời của dự án, giá điện đầu ra theo sản lượng hợp đồng PPA…, những lợi thế này phản ánh phần nào biến động giá nguyên liệu đầu vào, chi phí vận hành, lãi vay và khấu hao.

… Đến khó khăn về nguồn nguyên liệu đầu vào

Bên cạnh thuận lợi, NT2 cũng đang đối mặt với không ít khó khăn. Tình trạng thiếu hụt nguồn nguyên liệu khí như Cà Mau 1 và 2 cũng diễn ra ở các mỏ khí ở Ðông Nam Bộ. Những mỏ này đã sử dụng được phần lớn và muốn tiếp tục thì rất khó khăn trong công tác khai thác, công nghệ khai thác lỗi thời.

Mặt khác, tuy đã ký hợp đồng mua bán khí dài hạn với PV Gas, nhưng việc bổ sung các nguồn khí tại các mỏ mới như Thiên Ưng, Ðại Hùng, Sư Tử Trắng, Sao Vàng Ðại Nguyệt, Phong Lan Dại cho NT2 cần nhiều thời gian hơn. Thêm vào đó, giá khí tại các mỏ mới tương ứng sẽ cao hơn.

Cụ thể, theo Báo cáo thường niên 2018 của NT2, trong các tháng mùa khô từ tháng 3-6 và tháng 11-12 năm 2018, tuy giá thị trường tăng cao, nhưng khả năng cấp khí của các mỏ khí Nam Côn Sơn bị suy giảm (do 1 máy nén khí của Lô 06.1 gặp sự cố từ ngày 27/3/2018 đến ngày 5/6/2018 mới khắc phục được), dẫn đến tổng lưu lượng khí cấp cho tất cả các nhà máy điện khí khu vực Ðông Nam Bộ giảm từ 21 trSm3/ngày xuống 18,5 trSm3/ngày (sau khi khắc phục sự cố máy nén, sản lượng khí cung cấp chỉ còn khoảng 19,5 trSm3/ngày).

Do đó, trong thời gian này, các tổ máy của nhà máy điện NT2 liên tục phải giảm công suất do lưu lượng khí không đủ.

Giá khí bán cho NT2 đã tăng khoảng 65%, từ 4,014 USD/trBtu lên 6,65 USD/trBtu trong giai đoạn 2015-2019. Trong khi giá bán lẻ bình quân điện trong giai đoạn này chỉ tăng khoảng 18%, từ 1.600 đồng/kWh lên 1.900 đồng/kWh trong cùng giai đoạn.

Ðiều này lý giải tại sao nhu cầu sử dụng điện ổn định, nhưng chưa chắc dòng tiền mang lại sẽ ổn định do vẫn phải phụ thuộc vào giá nguyên liệu đầu vào, bằng chứng là biên lợi nhuận gộp trong giai đoạn trên của NT2 cũng giảm mạnh.

Thêm vào đó, việc tăng giá điện trong năm 2020 là rất khó khăn do giá lương thực, thực phẩm, đặc biệt là thịt heo, cũng đang ở mức cao.

Việc tăng giá các sản phẩm thiếu yếu, trong đó có giá điện, sẽ ảnh hưởng tới lạm phát, trong khi ổn định lạm phát, đảm bảo tăng trưởng kinh tế đang là mục tiêu hàng đầu của Chính phủ hiện nay.

Thực tế, chủ trương thị trường hóa sẽ thúc đẩy bán điện trên thị trường cạnh tranh.

Trong khi đó, sản lượng điện theo hợp đồng sẽ giảm dần qua các năm để tăng tính cạnh tranh trong hoạt động phát điện, nhưng không thấp hơn 60% (theo Trung tâm Ðiều độ hệ thống điện Quốc gia).

Với NT2, giá trần thị trường cạnh tranh thấp hơn so với hợp đồng PPA.

Cụ thể, theo thông báo nhà đầu tư 6 tháng đầu năm 2019 của PV Power, thì giá bán điện trung bình của NT2 là 1.565 đồng/kWh.

Trong khi đó, giá hợp đồng PPA của NT2 khoảng 1.600 đồng/kWh cho thấy, giá bán trên thị trường cạnh tranh của NT2 sẽ quanh mức giá trần là 1.300 đồng/kWh, tương ứng với sản lượng bán.

Dấu hỏi khả năng duy trì cổ tức 25%/năm

Với NT2, hiện tại cổ đông và nhà đầu tư cần chú ý tơi các số định lượng để có cái nhìn chi tiết hơn.

Thứ nhất, từ quý IV/2014, sau khi chốt được giá điện chính thức với EVN, NT2 đã giãn khấu hao máy móc thiết bị từ 10-14 năm để tận dụng mức thuế suất ưu đãi 5% trong giai đoạn 2015-2023.

Chi phí khấu hao hiện tại còn khoảng gần 700 tỷ đồng/năm (tương đương số tiền trả cổ tức), với nguyên giá tài sản cố định tính tới cuối quý III/2019 hơn 5.000 tỷ đồng thì NT2 cần thêm khoảng 7 năm, tức tới năm 2027 mới khấu hao hết tài sản.

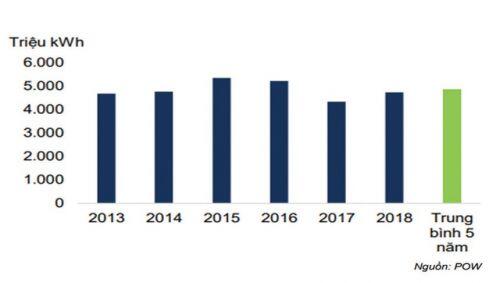

Nếu tình hình vẫn ổn định thì dòng tiền mang lại cho cổ đông khoảng 1.500 tỷ đồng/năm, sản lượng duy trì quanh 4,5 tỷ kWh, giảm dần theo thời gian do máy móc khấu hao, cùng các chi phí sửa chữa, bảo dưỡng tăng.

Tuy nhiên, các năm sau đó, NT2 sẽ không còn khoản hồi tố giá điện. Việc chịu tác động lớn bởi giá nguyên liệu khiến dòng tiền không ổn định theo cả hai chiều lên và xuống của yếu tố này, nhưng chiều giá lên sẽ gây bất lợi nhiều hơn cho NT2.

Thêm vào đó, trong tương lai, khi bước sâu vào thị trường cạnh tranh thì NT2 càng chịu nhiều áp lực lên dòng tiền và sản lượng điện sản xuất.

Khi tỷ trọng nguyên vật liệu trong giá thành càng cao, tỷ trọng giá thành/doanh thu thuần càng lớn, thì tác động của giá nguyên vật liệu sẽ lớn hơn đến kết quả kinh doanh của doanh nghiệp.

Lợi nhuận gộp của NT2 đã giảm từ mức cao nhất hơn 1.641 tỷ đồng năm 2015, xuống còn hơn 974 tỷ đồng vào năm 2019, tỷ trọng lợi nhuận gộp/doanh thu thuần giảm từ 23% xuống gần 13%.

Bằng chứng là tốc độ giảm của lợi nhuận nhanh hơn dòng tiền, lợi nhuận sau thuế giảm hơn 33% trong giai đoạn 2015-2019, từ 1.141 tỷ đồng xuống 759 tỷ đồng.

Nhìn trên góc độ dòng tiền, nếu loại trừ việc điều chỉnh chính sách khấu hao thì dòng tiền (lợi nhuận + khấu hao) của NT2 đã giảm gần 400 tỷ đồng từ năm 2015 tới hết năm 2019 (giảm 22%) , tương đương giảm trung bình khoảng 80 tỷ đồng/năm chủ yếu do tác động tăng của giá nguyên vật liệu.

Tính toán về mặt lý thuyết, nếu NT2 phát điện 1 năm khoảng 4,5 tỷ kWh, giá bán điện bình quân 1.500 đồng/kWh, giá thành chiếm 80% doanh thu (giá nguyên vật liệu chiếm 70% giá thành), nếu giá nguyên vật liệu tăng khoảng 5%, giá bán điều chỉnh theo lạm phát, thì dòng tiền mang lại sẽ thực giảm khoảng 189 tỷ đồng/năm.

Dù vậy, việc giảm được khoảng bình quân 100 tỷ đồng tiền lãi vay hàng năm giúp bù trừ lại một phần giá nguyên vật liệu tăng.

Ðể đề phòng các nhân tố tiêu cực khác “có khả năng” tác động tới lợi nhuận ở mức độ tương đương, nhà đầu tư nên lựa chọn mức giá 5.200 tỷ đồng là mức tối đa để nhận được tỷ suất tối thiểu 10%.

Nhìn chung, việc có tiếp tục đặt ra mục tiêu chia cổ tức 25%/năm trong năm 2020 cũng như các năm tới còn chờ quyết sách của Ban lãnh đạo NT2 đưa ra trong kỳ đại hội năm nay, song tình hình thực tế cũng như các con số thống kê đã phần nào cho thấy bức tranh hoạt động của NT2 nói riêng, ngành điện khí nói chung trong giai đoạn tới.

Bởi thực tế là một ngành dù có mang tính phòng thủ cao như thế nào cũng khó có thể phòng thủ toàn diện trong môi trường lạm phát và giá cả nguyên vật liệu biến động mạnh.

Việc mua vào và nắm giữ lâu dài mà không xem xét để theo dõi các biến số quan trọng sẽ gây ra sự thụ động và trạng thái do dự kéo dài cho nhà đầu tư.

Ðây là một trong những định nghĩa về rủi ro căn bản trong đầu tư cần được chú ý.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận