Nghịch lý thừa tiền

Tiền trong ngân hàng đang trở về trạng thái dư thừa, nhưng doanh nghiệp vẫn khó tiếp cận các khoản vay lãi suất thấp.

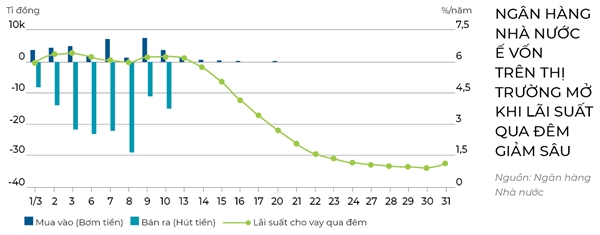

Thông tin hoạt động ngân hàng quý I mới đây, ông Phạm Chí Quang, Vụ trưởng Vụ Chính sách Tiền tệ, cho biết thanh khoản hệ thống ngân hàng đang dư thừa lớn. “Điều này thể hiện qua 2 chỉ tiêu: một là số dư tiền gửi của các tổ chức tín dụng tại Ngân hàng Nhà nước vượt xa mức dự trữ bắt buộc và diễn biến này đã kéo dài từ tháng 2 đến nay; hai là lãi suất liên ngân hàng giảm rất mạnh, hiện lãi suất qua đêm chỉ còn khoảng 0,7-1,2%/năm”, ông Quang nói.

Ngân hàng ế vốn

Tình trạng dư thừa thanh khoản trong hệ thống ngân hàng hiện nay có nguyên nhân từ việc tăng trưởng tín dụng không đạt kỳ vọng trong quý I. Theo báo cáo của Ngân hàng Nhà nước, tăng trưởng tín dụng toàn nền kinh tế quý I chỉ đạt 2,06% so với cuối năm 2022, mức tăng thấp nhất 3 năm. Với mức tăng trưởng kể trên, toàn hệ thống ngân hàng đã cho vay ròng ra nền kinh tế khoảng 245.600 tỉ đồng trong quý đầu năm.

Bên cạnh việc tín dụng tăng thấp, thanh khoản hệ thống dư thừa lớn cũng có nguyên nhân từ hoạt động mua ngoại tệ của Ngân hàng Nhà nước trong quý đầu năm nay. Theo số liệu mới nhất, Ngân hàng Nhà nước đã điều tiết mua 4 tỉ USD trong quý I, tương đương với việc bơm gần 94.000 tỉ đồng ra thị trường. Hơn nữa, tiền gửi tại hệ thống ngân hàng đã tăng cao trở lại sau Tết.

Thông thường tăng trưởng tín dụng đầu năm đều thấp hơn so với các quý khác, nhưng mức tăng trưởng không đạt kỳ vọng cũng cho thấy những khó khăn của doanh nghiệp hiện nay. Thực tế, sự đứt gãy dòng tiền dồn nén vào thời điểm không có đơn hàng khiến doanh nghiệp ngày càng suy yếu.

Doanh nghiệp đói vốn

“Doanh nghiệp phải nuôi hàng trăm công nhân nên rất mong có sự hỗ trợ để vượt qua giai đoạn khó khăn hiện tại. Tuy nhiên, khi hỏi tới ngân hàng thì họ đều báo không còn tiền”, ông Nguyễn Văn Đề, Tổng Giám đốc Công ty SofaVina, cho biết.

Đây là thực trạng chung của doanh nghiệp được phản ánh tại Hội nghị Kết nối Ngân hàng - Doanh nghiệp 2023 vừa diễn ra. Nhiều doanh nghiệp nhỏ và vừa đã lên tiếng cho biết hiện lãi suất vẫn ở mức cao và khó tiếp cận nguồn vốn ngân hàng. “Doanh nghiệp cần dòng vốn cho đầu tư dài hạn nhưng với lãi suất trên 10% thì họ không dám vay chứ không phải ngân hàng không cho vay”, Chủ tịch Hiệp hội Doanh nghiệp TP.HCM (HUBA) Nguyễn Ngọc Hòa thừa nhận.

Về vấn đề này, ông Nguyễn Đức Lệnh, Phó Giám đốc Ngân hàng Nhà nước chi nhánh TP.HCM, cho biết đến nay, trên địa bàn TP.HCM, tổng dư nợ cho vay được hỗ trợ lãi suất đạt 14.152 tỉ đồng, với 254 khách hàng; tổng số tiền đã hỗ trợ lãi suất lũy kế đạt 75,25 tỉ đồng. Tuy nhiên, ông Lệnh cũng cho rằng việc hạ nhiệt lãi suất, nới room tín dụng cần phải hài hòa với nhu cầu kiềm chế lạm phát, ổn định kinh tế vĩ mô.

Thực tế, nhu cầu và đơn hàng giảm trên diện rộng nên thay vì vay để sản xuất kinh doanh thì doanh nghiệp hiện chỉ có nhu cầu vay để cầm cự. Tiến sĩ Tô Hoài Nam, Phó Chủ tịch Thường trực kiêm Tổng Thư ký Hiệp hội Doanh nghiệp nhỏ và vừa Việt Nam (VINASME), cho rằng, việc giảm từ 1-2 điểm phần trăm lãi suất cho vay chỉ có ý nghĩa đối với các doanh nghiệp lớn, có giá trị khoản vay cao. Còn đối với doanh nghiệp nhỏ và vừa thì sẽ quan tâm nhiều hơn đến các điều kiện vay vốn.

“Ngân hàng không được phép hạ chuẩn tín dụng. Điều này dẫn đến các doanh nghiệp trước đây vốn chưa tiếp cận được nguồn vốn tín dụng thì nay, dù ngân hàng đưa ra các chương trình ưu đãi cũng vẫn rất khó tiếp cận được nguồn vốn này”, ông Nam nói.

Bên cạnh đó, hạ chuẩn tín dụng còn khiến ngân hàng lo ngại nợ xấu tăng vọt. Cuối năm 2022, tỉ lệ nợ xấu nội bảng của hệ thống ngân hàng đã tăng lên mức 1,6%, tăng 0,2% so với năm trước. Theo nhận định của ông Đinh Đức Quang, Giám đốc Điều hành khối kinh doanh tiền tệ Ngân hàng UOB Việt Nam, dù Ngân hàng Nhà nước thiên về chính sách nới lỏng hơn, nhưng điều này không có nghĩa là bắt đầu một chu kỳ cắt giảm lãi suất mạnh mẽ.

Hướng tập trung của Ngân hàng Nhà nước rõ ràng sẽ là kiểm soát lạm phát. Trong khi đó, lãnh đạo Ngân hàng BIDV lưu ý, sức khỏe hệ thống ngân hàng chưa đồng đều và tiềm ẩn rủi ro liên quan đến vấn đề nợ xấu sẽ tiếp tục là yếu tố khiến lãi suất huy động khó có thể giảm sâu sau các quyết định giảm lãi suất điều hành của Ngân hàng Nhà nước hồi tháng 3.

Vì vậy, có nhiều kiến nghị Ngân hàng Nhà nước đơn giản hóa quy trình, thủ tục, điều kiện cho vay doanh nghiệp, tạo điều kiện đẩy mạnh triển khai gói hỗ trợ lãi suất 2%/năm. Thậm chí, có thể điều chuyển nguồn hỗ trợ lãi suất 2%/năm chưa giải ngân được sang gói hỗ trợ khác như hỗ trợ miễn, giảm thuế, phí, lệ phí, gia hạn thời gian nộp thuế tiền thuê đất.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận