Ngân hàng nào có chi phí vốn đắt đỏ nhất?

Chi phí huy động vốn càng thấp, càng giúp cho ngân hàng có lợi thế cạnh tranh hơn khi cải thiện được biên lãi ròng (NIM).

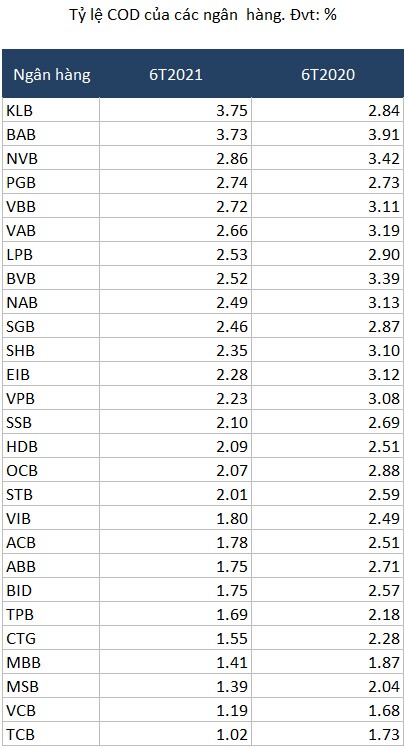

Tỷ lệ chi phí lãi trên tổng huy động (Cost of Deposit - COD) được sử dụng khi xem xét chi phí huy động vốn của ngân hàng. Bởi lẽ chi phí lãi trên tổng huy động cho biết ngân hàng phải huy động với mức chi phí là bao nhiêu.

Chi phí huy động vốn đóng vai trò như là giá vốn đầu vào của ngân hàng, do đó khi chi phí huy động ở mức thấp trong ngành, nhưng lãi suất cho vay không giảm tương ứng thì ngân hàng có điều kiện cải thiện được biên lãi thuần cao hơn. Hơn nữa, ngân hàng nào có chi phí huy động vốn thấp hơn thì ngân hàng còn nhiều dư địa để mở rộng cho vay và sẽ có lợi thế trong việc chọn khách hàng để cho vay. Đó là các khách hàng có uy tín và khả năng thanh toán nợ vay tốt, giúp ngân hàng đảm bảo chất lượng nợ vay tốt hơn.

Dữ liệu của VietstockFinance cho thấy, Kienlongbank (KLB) và Bac A Bank (BAB) là 2 nhà băng có tỷ lệ COD cao nhất nhóm ngân hàng có cổ phiếu niêm yết trên sàn, lần lượt ở mức 3.75% và 3.73%.

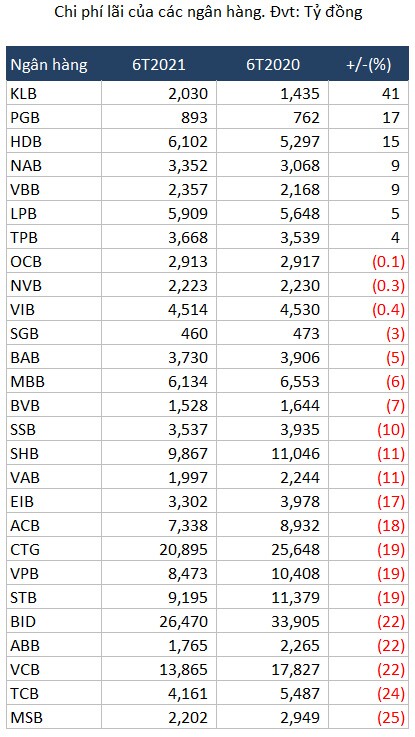

Trong đó, tỷ lệ COD của KLB tăng từ 2.84% của cùng kỳ năm trước tăng lên 3.75% yếu do chi phí lãi của nhà băng này tăng mạnh đến 41% so với cùng kỳ năm trước, lên gần 2,030 tỷ đồng.

Đáng chú ý, Techcombank (TCB), Vietcombank (VCB), MSB, MB (MBB), VietinBank (CTG) là 5 nhà băng có tỷ lệ COD thấp nhất, chỉ ở mức 1.02%-1.55%.

Trong đó, Techcombank có chi phí huy động vốn thấp nhất hệ thống ngân hàng bởi ngân hàng này luôn giữ vị trí dẫn đầu về khả năng huy động tiền gửi không kỳ hạn (CASA) khi đã chấp nhận đánh đổi bằng việc hy sinh thu nhập từ phí dịch vụ. Techcombank được biết đến với vai trò tiên phong trong cuộc chiến “zero fees” cũng như chương trình hoàn tiền trên giá trị giao dịch qua thẻ để thu hút khách hàng.

Hay như trường hợp của Vietcombank và MB cũng có tỷ lệ CASA lớn khi các ngân hàng này đang có rất nhiều tài khoản thanh toán của các doanh nghiệp về ngoại hối và giao dịch.

Tiền gửi không kỳ hạn là nguồn tiền được các nhà băng huy động chỉ dùng để thanh toán, có chi phí vốn bình quân khoảng 0.2%/năm, tiền gửi không kỳ hạn được xem là nguồn tiền có chi phí vốn rẻ đối với ngân hàng. Bằng cách này, nếu ngân hàng có thể duy trì được lượng tiền gửi không kỳ hạn tăng trưởng tốt so với tổng huy động, thì sẽ có khả năng bù đắp cho việc tăng chi phí từ huy động có kỳ hạn và phát hành trái phiếu.

Tựu trung lại, ngân hàng có tỷ lệ tiền gửi không kỳ hạn cao và còn nhiều dư địa mở rộng đối với mảng ngân hàng bán lẻ như Vietcombank, MB, Techcombank, VietinBank, MSB thì sẽ có chi phí vốn thấp hơn từ đó có nhiều cơ hội cải thiện biên lãi ròng.

Trong báo cáo cập nhật ngành ngân hàng của CTCK ACBS có đề cập một trong những yêu tố tích cực tác động đến triển vọng lợi nhuận nhóm này là thanh khoản hệ thống dồi dào và ổn định, giữ cho lãi suất huy động duy trì ở mức thấp.

ACBS cho biết một số yếu tố hỗ trợ cho thanh khoản hệ thống ngân hàng trong năm 2021. Đầu tiên là xu hướng giữ lại lợi nhuận thay vì trả cổ tức tiền mặt. Các ngân hàng niêm yết đã giữ lại 92.6% lợi nhuận trong năm 2020, cao hơn nhiều so với mức 42.4% trong năm 2013.

Theo ACBS, thanh khoản cũng được hỗ trợ bởi các khoản thu đột biến như từ việc bán 49% vốn tại FE Credit của VPBank (32,000 tỷ đồng) và phí trả trước nhận được từ các thỏa thuận bancassurance độc quyền (Vietcombank: 9,000 tỷ đồng, VietinBank: 8,500 tỷ đồng, ACB 8,000 tỷ đồng,...).

Mặt khác, các ngân hàng đang tiếp tục bổ sung nguồn vốn dài hạn bằng cách phát hành chứng chỉ tiền gửi, trái phiếu và cổ phiếu. Nhu cầu tín dụng mặc dù vẫn đang mạnh nhưng cũng sẽ không thể cao hơn quá nhiều so với tăng trưởng huy động do Ngân hàng Nhà nước vẫn đang khống chế giới hạn tăng trưởng tín dụng của các ngân hàng...

Ngoài ra, việc Ngân hàng Nhà nước mua kỳ hạn 6 tháng 7 tỷ USD trong quý 1/2021 và đưa vào hệ thống 150,000 tỷ đồng trong quý 3/2021 cũng sẽ giúp mặt bằng lãi suất huy động duy trì ở mức thấp ít nhất là đến hết năm 2021.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận