Mảng môi giới và cho vay margin của công ty chứng khoán hoạt động ra sao trong quý 1?

Dù thị trường chứng khoán Việt Nam đã có sự hồi phục trong những tháng đầu năm 2023, quy mô giao dịch của thị trường vẫn còn thấp. Các nhà đầu tư vẫn thận trọng trước những diễn biến vĩ mô trong nước và quốc tế. Điều này tiếp tục gây không ít khó khăn cho hoạt động kinh doanh của khối các công ty chứng khoán (CTCK), mảng môi giới vẫn chưa thể hồi phục, hoạt động cho vay cũng khá trầm lắng.

Mảng môi giới tiếp tục gặp khó, doanh thu chỉ còn một nửa so với cùng kỳ

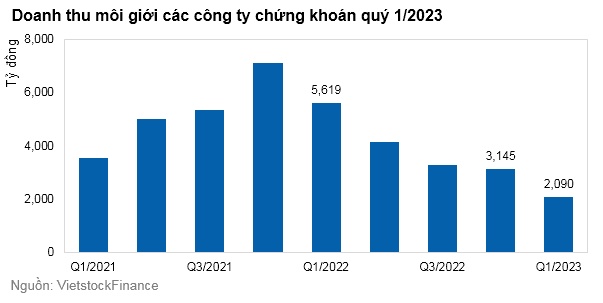

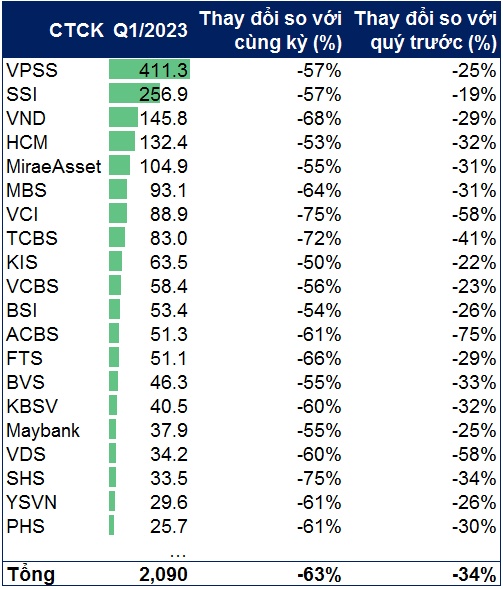

Quý 1/2023, doanh thu môi giới các CTCK vẫn chưa thoát khỏi xu hướng giảm kể từ giai đoạn cao trào của quý 4/2021. Theo dữ liệu từ VietstockFinance, tổng doanh thu môi giới toàn thị trường trong quý 1/2023 đạt 2,090 tỷ đồng, sụt giảm 63% so với cùng kỳ năm trước và giảm 34% so với quý trước.

Mảng môi giới gặp khó trong bối cảnh chỉ số chứng khoán hồi phục nhẹ, nhưng thanh khoản thị trường giảm về mức nền thấp. Theo đó, thanh khoản thị trường sụt giảm mạnh, giá trị giao dịch bình quân trong quý 1/2023 đạt 11,437 tỷ đồng/phiên, thấp hơn 43% so với mức bình quân của năm 2022.

Mặt khác, số lượng tài khoản mở mới tiếp tục ở mức thấp trong vòng 3 năm trở lại đây cũng cho thấy thị trường kém sôi động. Theo thống kê của Trung tâm Lưu ký Chứng khoán Việt Nam (VSD), số tài khoản mở mới trong tháng 4 là 22.9 ngàn tài khoản. Đây là lượng mở mới thấp nhất từ tháng 10/2020 (hơn 10 ngàn tài khoản).

Về phía các CTCK, phần lớn các công ty trong top 20 có doanh thu môi giới lớn nhất thị trường cũng chỉ đạt một nửa so với cùng kỳ. Đơn cử, Chứng khoán VPS (VPSS), chỉ mang về 411 tỷ đồng doanh thu quý 1/2023. Theo sau đó là Chứng khoán SSI (SSI) mang về gần 257 tỷ đồng doanh thu, có mức giảm tương tự như VPS. Nhiều CTCK còn có kết quả môi giới kém tích cực hơn, chỉ ở mức 1/3 cùng kỳ như Chứng khoán VNDirect (VND), Chứng khoán MB (MBS), Chứng khoán Vietcap (VCI) hay Chứng khoán Kỹ thương (TCBS).

Chưa kể, trong 10 CTCK top đầu có 2 CTCK lỗ hoạt động môi giới chứng khoán, tức doanh thu từ mảng này không đủ bù cho chi phí môi giới. Chẳng hạn, Chứng khoán MiraeAsset mang về gần 105 tỷ đồng doanh thu môi giới, nhưng phải chi ra đến gần 125 tỷ đồng chi phí cho hoạt động này, tương ứng lỗ gần 20 tỷ đồng; còn MBS lỗ gần 5 tỷ đồng.

Doanh thu môi giới quý 1/2023 các CTCK

(Đvt: Tỷ đồng)

Nguồn: VietstockFinance

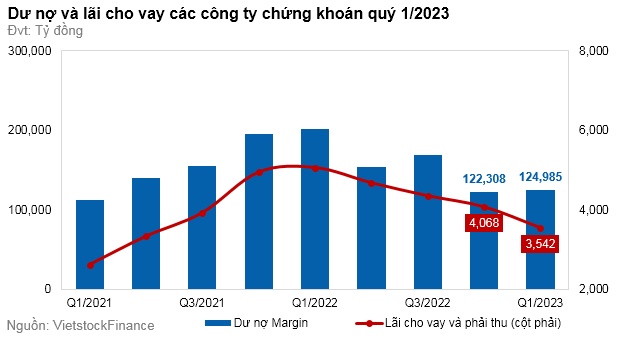

Hoạt động cho vay ký quỹ hồi phục chậm

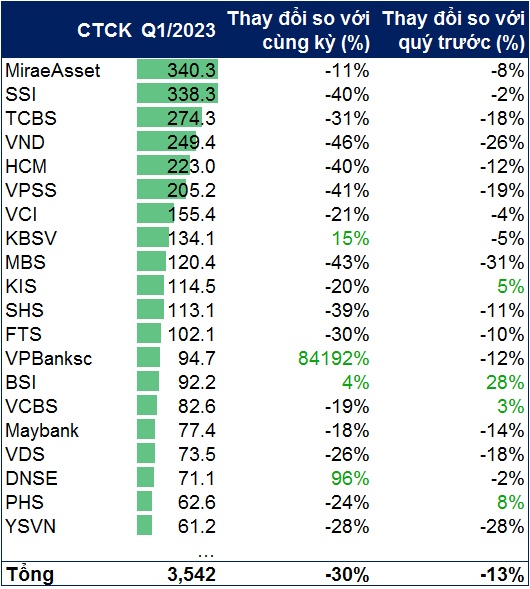

Là mảng có biến động gắn liền với môi giới, hoạt động cho vay ký quỹ của nhóm CTCK vẫn chưa có sự phục hồi mạnh. Dữ liệu của VietstockFinance cho thấy, dư nợ cho vay và phải thu ở cuối quý 1/2023 ở mức 125 ngàn tỷ đồng, tăng nhẹ 2% so với đầu năm. Song, lãi từ cho vay và phải thu (chủ yếu là cho vay margin) tiếp tục giảm 13% so với quý 4/2022 và giảm 30% so với cùng kỳ năm trước, về mức 3,500 tỷ đồng.

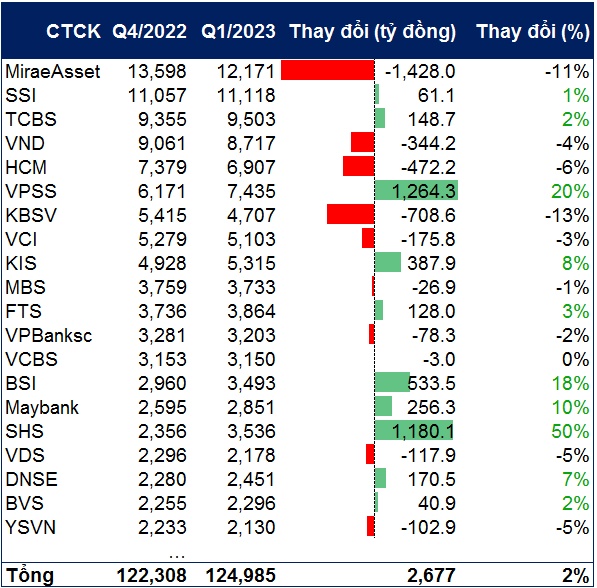

Nhìn chung, nhu cầu đi vay của nhà đầu tư tính đến cuối quý 1/2023 đã phần nào có sự cải thiện so với đầu năm. Nhưng sự hồi phục này chỉ xảy ra cục bộ ở một vài CTCK. Đáng chú ý là VPS, dư nợ cho vay của công ty này đã tăng 1,264 tỷ đồng so với đầu năm, tương đương tăng 20%. Kế sau đó, Chứng khoán Sài Gòn - Hà Nội (SHS) là CTCK có mức tăng dư nợ cho vay lớn thứ 2 thị trường, xét về số tuyệt đối. Ngoài ra, Chứng khoán BSI, Maybank cũng có mức tăng dư nợ margin so với đầu năm lần lượt là 18% và 10%.

Thay đổi dư nợ cho vay quý 1/2023 của các CTCK

(Đvt: Tỷ đồng)

Nguồn: VietstockFinance

Ngược lại, MiraeAsset là CTCK có dư nợ cho vay giảm lớn nhất thị trường, đến 1,428 tỷ đồng, tương đương giảm 11% so với đầu năm. Bên cạnh đó, VND hay HCM là những CTCK top đầu môi giới có sự sụt giảm mạnh về dư nợ cho vay từ 4-6% so với đầu năm, lùi lần lượt về 344 tỷ đồng và 472 tỷ đồng.

Về lãi cho vay và phải thu, đa phần kết quả của các CTCK ở top 10 về lãi từ cho vay và phải thu đều giảm so với cùng kỳ năm trước. Giảm mạnh nhất là VND (46%), về còn 249 tỷ đồng; thứ hai là VPS (41%), về còn 205 tỷ đồng.

Tuy nhiên ở top dưới, nhiều CTCK đã có được sự tăng trưởng tích cực. Nổi bật nhất là Chứng khoán VPBanksc, với lãi thu từ cho vay tăng ở mức đột biến so với cùng kỳ, lên gần 95 tỷ đồng. Các CTCK như DNSE và KBSV có mức tăng so với cùng kỳ lần lượt là 96% và 4%.

Lãi từ cho vay và phải thu quý 1/2023 của các CTCK

(Đvt: Tỷ đồng)

Nguồn: VietstockFinance

Khó khăn vẫn còn

Ngay trong kế hoạch kinh doanh cho năm 2023, nhiều CTCK nhìn nhận mảng môi giới chứng khoán vẫn còn nhiều khó khăn do dự báo quy mô giao dịch tiếp tục sụt giảm.

Điều này thể hiện rõ ngay trong kế hoạch kinh doanh năm 2023 của Chứng khoán HSC. Công ty ước tính giá trị giao dịch khớp lệnh toàn thị trường năm 2023 ở mức 2.25 triệu tỷ đồng, còn giá trị giao dịch bình quân ngày ở mức 9 ngàn tỷ đồng, tương ứng giảm 55% so với năm 2022. Song song đó, giá trị giao dịch nhà đầu tư trong nước 2023 cũng dự kiến giảm 58%, xuống còn gần 1.8 triệu tỷ đồng.

Trên cơ sở này, HSC đặt kế hoạch phí môi giới năm 2023 sẽ đạt 497 tỷ đồng, tức giảm 44% so với năm 2022.

Các CTCK khác như Chứng khoán FPT (FPTS) hay Chứng khoán MB cũng dự báo thanh khoản năm 2023 sẽ giảm sút so với năm 2022. MBS dự báo giá trị giao dịch bình quân ở mức từ 15 - 18 ngàn tỷ đồng; trong khi đó VN-Index dao động quanh ngưỡng 900 - 1,200 điểm; bắt đầu hồi phục từ quý 2/2023, thanh khoản tạo đáy và bắt đầu tăng trở lại.

Ông Tô Hải - Tổng Giám đốc Chứng khoán Vietcap dự báo lĩnh vực môi giới chứng khoán vẫn sẽ khó khăn trong năm 2023. Lợi nhuận từ mảng môi giới cho nhà đầu tư cá nhân ngày càng co giảm, thậm chí tiến tới không có lợi nhuận.

Theo ông Hải, hiện nay mảng bán lẻ có sự cạnh tranh rất gay gắt, các CTCK cạnh tranh qua lại về phí. Xu hướng CTCK miễn phí trọn đời có thêm sự tham gia của các ông lớn. Các CTCK với chiến lược cho vay ký quỹ cao, áp dụng chính sách miễn/giảm phí giao dịch cùng với việc đầu tư rất nhiều cho đội ngũ môi giới, trả hoa hồng cao để đội ngũ này chào mời nhà đầu tư mới và nhà đầu tư có thâm niên đang giao dịch tại những công ty khác qua nhiều kênh.

Có thể thấy, với quy mô giao dịch chứng khoán rơi về nền thấp, mảng môi giới nhiều CTCK dự kiến sẽ còn gặp khó. Song, đây chưa phải là lý do duy nhất. Cuộc đua thị phần sẽ còn diễn ra khốc liệt hơn với nhiều chính sách ưu đãi để thu hút và giữ chân khách hàng nhằm gia tăng thị phần.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận