Lợi nhuận ngân hàng ‘chờ’ sức cầu tín dụng

Lợi nhuận ngành ngân hàng vẫn duy trì mạch tăng trong quí 2, dù sự phân hóa ngày càng rõ nét hơn dưới tác động của ba yếu tố: tăng trưởng tín dụng, chi phí vốn và chất lượng tài sản.

Lợi nhuận tăng chậm theo tín dụng

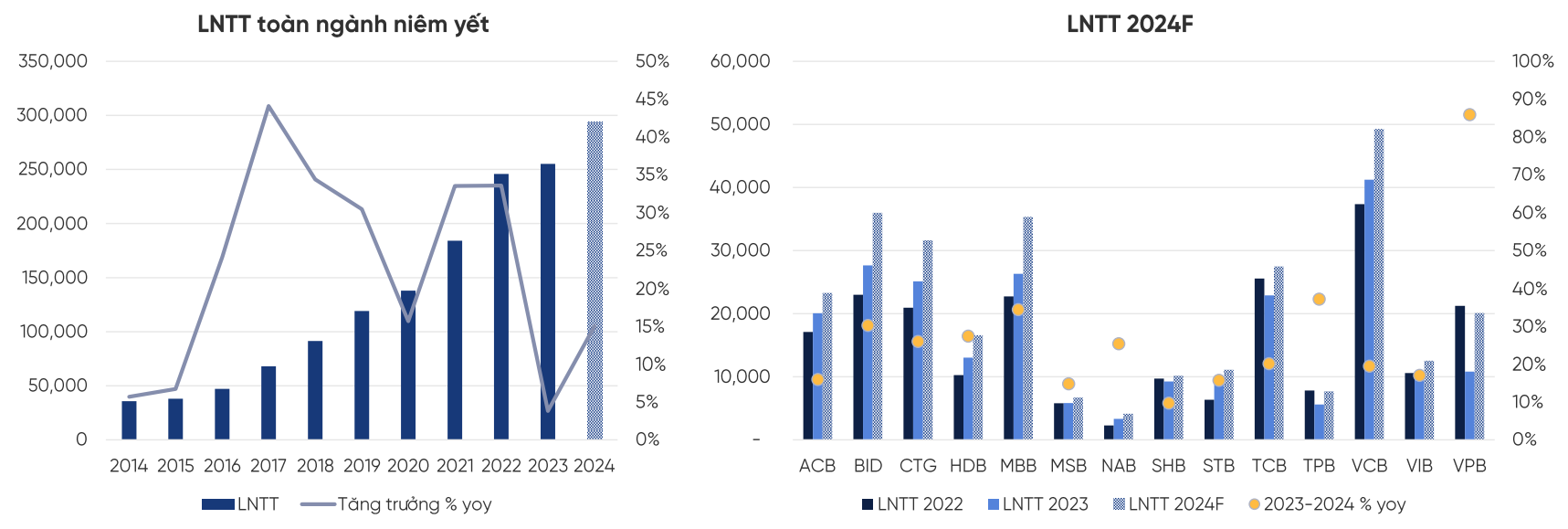

Tuy chưa công bố kết quả kinh doanh quí 2 nhưng lợi nhuận ngành ngân hàng được dự báo có thể tăng chậm lại, theo Công ty chứng khoán MBS. Theo đó, lợi nhuận trước thuế dự kiến tăng 12% so với cùng kỳ, trong khi quí 1 là 14%.

Trong báo cáo cập nhật về kết quả hoạt động các công ty niêm yết của một số công ty chứng khoán, sự phân hóa trong bức tranh kinh doanh các nhà băng ngày càng rõ rệt hơn, đa phần mức tăng trưởng chỉ một chữ số, nhưng có nơi tăng hay giảm lên đến hàng chục phần trăm.

Theo MBS, nhìn chung lợi nhuận sau thuế của ngân hàng kỳ này có mức tăng trưởng không cao, nổi bật nằm ở một số ngân hàng có mức tăng trưởng tín dụng tốt, trong khi một số ngân hàng tăng trưởng âm cũng một phần do cùng kỳ năm ngoái đã ở mức cao.

Tín dụng ngân hàng vẫn đang tăng chậm, đặc biệt là các hoạt động cho vay bán lẻ, trong đó có cho vay mua nhà ở, vốn là sản phẩm chủ lực của nhiều ngân hàng. Tăng trưởng tín dụng trong quí 2 dự báo sẽ khả quan hơn so với quí 1 (ước tính tới 20-6 đạt 4,17% so với mức 0,26% cuối quí 1), nhưng vẫn thấp hơn so với cùng kỳ. Do đó, ông Đào Hồng Dương, Giám đốc Phân tích ngành và cổ phiếu, Công ty chứng khoán VPBank (VPBankS), đánh giá nhìn chung thu nhập lãi thuần vẫn chưa thể tăng mạnh.

Bên cạnh đó, các hoạt động khác cũng nhà bằng cũng có vấn đề riêng, theo ông Dương. Chẳng hạn thu nhập ngoài lãi vẫn ảm đạm và chưa thể phục hồi khi chỉ dựa chủ yếu vào mảng thu phí và xử lý nợ. Hoạt động kinh doanh ngoại hối với chứng khoán dự báo sẽ không có mức tăng trưởng cao khi tình hình thị trường càng lúc càng khó khăn. Ngoài ra, chi phí trích lập dự phòng vẫn sẽ tiếp tục tăng khi nợ xấu có dấu hiệu tăng lại trong quí 2 này.

“Lợi nhuận toàn ngành ngân hàng quí 2 có triển vọng tăng trưởng so với cùng kỳ nhưng khó đột biến. Mức tăng trưởng lợi nhuận trước thuế sẽ phân hóa mạnh mẽ hơn với từng ngân hàng và biến động thuận chiều với tốc độ tăng trưởng tín dụng của các ngân hàng”, ông Dương đánh giá.

Một yếu tố khác ảnh hưởng đến lợi nhuận là con số NIM của các ngân hàng, cũng đang có sự phân hóa mạnh, dù nhìn chung NIM toàn ngành có triển vọng tăng nhẹ trong quí 2 này trong bối cảnh chi phí tín dụng có chiều hướng giảm, theo ông Dương. Mặt khác, các ngân hàng có lợi thế về chi phí vốn cũng sẽ tăng trưởng tốt hơn, trong đó đặc biệt là các ngân hàng duy trì mức CASA (tiền gửi không kỳ hạn) ở mức cao.

Lợi nhuận ngân hàng kỳ vọng phục hồi mạnh hơn trong năm nay.

Nợ xấu vẫn là mối lo

Một lãnh đao ngân hàng quy mô nhỏ trụ sở ở Hà Nội cho biết trong thời gian qua, ngân hàng tập trung thu hồi nợ nhiều hơn là tăng trưởng tín dụng. Điểm tích cực là số nợ thu hồi ở mức lạc quan dù tín dụng sẽ tăng trưởng âm. Tuy nhiên, trong tháng 6, tín dụng cũng đã có tín hiệu khởi sắc hơn, bắt đầu tăng trưởng dương trở lại.

Trích lập dự phòng ước có thể tăng 25% so với cùng kỳ, theo MBS, tiếp tục ảnh hưởng đến lợi nhuận ngân hàng trong quí này. Chẳng hạn, ước tính của SSI cho rằng việc trích lập sẽ ảnh hưởng đến Sacombank, lợi nhuận trước thuế quí 2-2024 ước chỉ tăng 5,4%. Tương tự, lợi nhuận trước thuế của OCB có thể giảm đến 5% so với cùng kỳ. Giảm đáng kể là VIB với con số ước khoảng 25% khi tín dụng chỉ tăng khoảng 3%.

Từ phía ngược lại, một số ngân hàng đã tăng trích lập trong thời gian qua cũng có hiệu ứng tích cực. Chẳng hạn như công ty tài chính FE Credit có thể đạt điểm hòa vốn, giúp VPBank tăng 60% so với cùng kỳ.

Theo ông Dương, nợ xấu vẫn có dấu hiệu tăng nhẹ dù tỷ lệ hình thành nợ xấu đã biến động tích cực hơn từ quí 1-2024. Ngoài ra, các yếu tố ảnh hưởng đến hoạt động ngân hàng cần theo dõi thêm là biến động tỷ giá và lãi suất.

Chi phí vốn của các nhà băng sẽ tiếp tục chịu áp lực trong bối cảnh mặt bằng lãi suất bình quân liên ngân hàng các kỳ hạn dưới 1 tháng vẫn neo cao, dù đà tăng đã chững lại sau giai đoạn tăng mạnh từ cuối tháng 4 đến đầu tháng 6.

“Khi môi trường kinh doanh phục hồi và nhu cầu vốn trong nền kinh tế tăng mạnh, nền lãi suất huy động có thể nhích nhẹ trở lại. Tuy nhiên, yếu tố này không đáng quan ngại vì có thể mang lại nhiều lợi ích hơn, thông qua tiềm năng tăng trưởng tín dụng, tăng trưởng tổng thu nhập, khả năng giảm chi phí tín dụng và cải thiện chất lượng tài sản. Đến thời điểm hiện tại chúng tôi vẫn giữ nguyên các quan điểm dự báo về triển vọng lợi nhuận ngành ngân hàng cho năm 2024”, ông Dương nói.

Hầu hết các nhà phân tích đều đánh giá “trung lập” với triển vọng ngân hàng trong nửa đầu năm, nhưng sẽ tích cực hơn khi sức cầu hồi phục vào cuối năm. Năm 2024, VPBankS dự báo lợi nhuận ngành tăng 15% nhưng với giả định lãi suất điều hành không tăng và “đẩy” được 90% hạn mức tín dụng được giao.

Trong năm ngoái, ngân hàng cũng rơi vào tình trạng tăng trưởng tín dụng chậm, chỉ tăng mạnh vào cuối năm với mức tăng tín dụng đạt 13,78% vào gần cuối quí 4. Dù vậy, kết quả lợi nhuận trước thuế ngành chỉ tăng trưởng 3,8% so với năm trước, mức thấp nhất trong vòng 10 năm qua.

Trong báo cáo ước tính lợi nhuận kỳ này, một điểm may mắn là con số tăng trưởng chung trong quí này ước tính vẫn cao hơn so với cùng kỳ (quí 2-2023 là 5%, theo MBS). Ngoài ra, các tín hiệu mới trên thị trường gần đây như tín dụng bất động sản tăng tốc ở TPHCM, hay các giao dịch mua bán chung cư sôi động hơn, các dự án sắp mở bán hay được kỳ vọng tái khởi động nhờ điều chỉnh pháp lý…được kỳ vọng sẽ giúp sức cầu tín dụng phục hồi trở lại trong nửa cuối năm, từ đó giúp cải thiện chất lượng tài sản và góp phần tích cực vào lợi nhuận ngành.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận