Lãi suất giảm thường khởi đầu cho sóng tăng

Ngân hàng Nhà nước gần đây có động thái đảo chiều chính sách tiền tệ từ thắt chặt sang nới lỏng và lịch sử cho thấy, lãi suất giảm thường khởi đầu cho sóng tăng trên thị trường chứng khoán.

“Kẻ thù” của chứng khoán giảm dần

Các nhà đầu tư đều biết, lãi suất tăng là kẻ thù của chứng khoán. Trong năm 2022, nhà đầu tư chứng khoán toàn cầu đón nhận biết bao “thương đau” khi Cục Dự trữ Liên bang Mỹ (Fed) tăng lãi suất nhanh và mạnh, kéo theo hàng loạt ngân hàng trung ương các nước thắt chặt tiền tệ theo.

Tính chất của chính sách tiền tệ thắt chặt, tăng lãi suất có tác động tiêu cực đến thị trường chứng khoán bởi hai lý do chính:

Một là, lãi suất tiền gửi tăng khiến nhà đầu tư rút tiền từ các kênh đầu tư rủi ro và dịch chuyển sang các kênh đầu tư an toàn. Do đó, dòng tiền trên thị trường chứng khoán sẽ yếu đi.

Hai là, lãi suất cho vay tăng khiến chi phí doanh nghiệp tăng và biên lợi nhuận giảm. Vì thế, định giá của các doanh nghiệp trên sàn không còn hấp dẫn trong mắt nhà đầu tư, thể hiện rõ nhất là giá cổ phiếu giảm.

Việc Ngân hàng Nhà nước thay đổi chính sách lãi suất gần đây, với hai đợt giảm một số loại lãi suất điều hành trong tháng 3/2023, chính là động thái cho thấy sự đảo chiều trong chính sách tiền tệ từ thắt chặt sang nới lỏng và là tín hiệu cho thấy thị trường chứng khoán đã tạo đáy lớn.

Lãi suất giảm chính là yếu tố vĩ mô tích cực đối với thị trường chứng khoán, bởi vì hai lý do:

Thứ nhất, lãi suất giảm giúp cải thiện dòng tiền trên thị trường chứng khoán, bởi kênh tiền gửi giảm sức hấp dẫn nên nhà đầu tư có xu hướng dịch chuyển vốn vào các kênh rủi ro hơn để tìm kiếm lợi nhuận.

Thứ hai, lãi suất giảm giúp doanh nghiệp giảm áp lực tài chính, chi phí bỏ ra của các doanh nghiệp sẽ dần được thu hẹp, tác động tích cực tới kết quả kinh doanh.

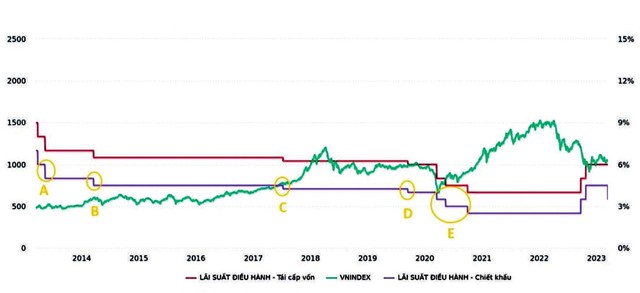

Nhìn lại quá khứ, từ năm 2012 đến nay, có 4 trên 5 lần lãi suất điều hành giảm là khởi đầu của một sóng tăng trên thị trường chứng khoán.

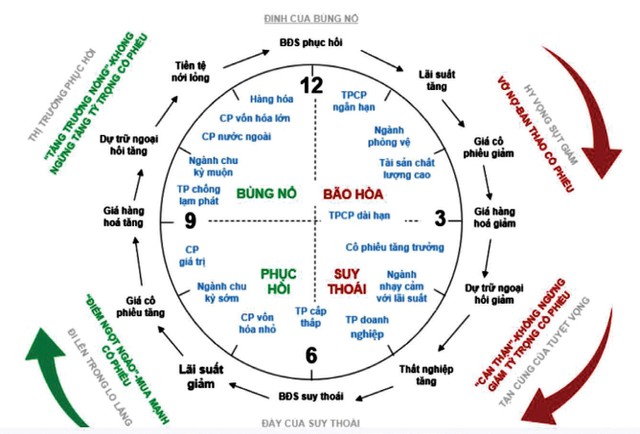

Các kịch bản khi thị trường suy thoái, phục hồi, bùng nổ, bão hòa.

Cụ thể, giai đoạn tháng 11/2012 - 5/2013: lãi suất chiết khấu giảm từ 8%/năm xuống 5%/năm; thị trường tạo đáy dài hạn vào tháng 11/2012 và tăng 70% từ tháng 11/2012 đến khi tạo đỉnh vào tháng 8/2014.

Tháng 3/2014, lãi suất chiết khấu giảm từ 5%/năm xuống 4,5%/năm; thị trường tăng 7% đến khi tạo đỉnh vào tháng 8/2014.

Tháng 7/2017, lãi suất chiết khấu giảm từ 4,5%/năm xuống 4,25%/năm; thị trường thăng hoa, tăng 57% cho đến khi tạo đỉnh vào tháng 4/2018.

Tháng 9/2019, lãi suất chiết khấu giảm từ 4,25%/năm xuống 4%/năm; thị trường gần như đi ngang cho đến hết năm.

Giai đoạn tháng 3, tháng 5 và tháng 10/2020, lãi suất chiết khấu giảm từ 4%/năm xuống 2,5%/năm; thị trường tạo đáy vào cuối tháng 3/2020 và hình thành một sóng tăng mạnh mẽ, đến tháng 4/2022 đạt mức tăng 130%. Nhiều cổ phiếu như HPG, SSI, TCB… có mức tăng giá tính bằng lần.

Vừa qua, Ngân hàng Nhà nước thay đổi chính sách tiền tệ từ thắt chặt sang nới lỏng là một trong những tín hiệu xác nhận VN-Index đã tạo đáy dài hạn, khởi đầu chu kỳ mới.

Kinh tế và lợi nhuận doanh nghiệp sẽ cải thiện

Kinh tế Việt Nam đang ở cuối chu kỳ suy thoái, thể hiện qua các tiêu chí như dự trữ ngoại hối giảm mạnh (vài tháng gần đây dần tăng lên), hoạt động kinh tế sụt giảm, thị trường bất động sản gần như đóng băng, thất nghiệp ở khu vực thành thị tăng, tín dụng tăng chậm, lợi nhuận doanh nghiệp đi xuống...

TS. Vũ Tiến Lộc, Chủ tịch Trung tâm Trọng tài Quốc tế Việt Nam đánh giá, “quý I/2023 là điểm đáy của tăng trưởng doanh nghiệp”. Khi doanh nghiệp đã “chạm đáy” thì từ quý II/2023, kỳ vọng doanh nghiệp đi lên.

Thị trường chứng khoán là một cơ chế định giá tập thể, đi theo kỳ vọng. Do đó, thị trường thường tạo đáy dài hạn trước nền kinh tế 1 - 2 quý. Vì vậy, nếu kinh tế tạo đáy vào quý I/2023, VN-Index tạo đáy dài hạn vào tháng 11/2022 là hợp lý.

Biến động lãi suất điều hành và thị trường chứng khoán.

Nền kinh tế dự kiến bắt đầu cải thiện từ quý II/2023, chủ yếu nhờ yếu tố đầu tư công. So với nhiều nước trên thế giới, Việt Nam còn nhiều dư địa để phát triển nhờ vào đầu tư công. Chính phủ đang đẩy nhanh tiến độ các dự án hạ tầng trọng điểm để hoàn thành ít nhất 95% kế hoạch giải ngân vốn đầu tư công năm 2023.

Dự án Nhà ga T3 Sân bay Tân Sơn Nhất đã được khởi công ngày 24/12/2022. Trong 2 tháng đầu năm 2023, có 14/25 dự án thành phần của dự án Cao tốc Bắc Nam giai đoạn 2 được khởi công. Bên cạnh đó, xu hướng đầu tư xây dựng hạ tầng năng lượng nhiều khả năng sẽ được đẩy mạnh sau khi Quy hoạch Điện VIII được phê duyệt.

Ngoài ra, kim ngạch xuất khẩu sang Mỹ, EU, Trung Quốc… được dự báo sẽ dần hồi phục và tăng trưởng trở lại trong 6 tháng cuối năm nay.

Fed đang tiến tới việc ngừng tăng lãi suất

Một câu nói mà hầu như nhà đầu tư nào cũng biết, đó là “Đừng chống lại Fed” (Don’t fight the Fed). Chính hành động tăng lãi suất nhanh nhất trong 4 thập kỷ qua của Fed đã đẩy thị trường chứng khoán thế giới vào “thị trường con gấu” tồi tệ trong năm 2022.

Do đó, động thái của Fed quyết định rất nhiều hướng đi của thị trường. Với các cuộc khủng hoảng ở Silicon Valley Bank, Signature Bank, Credit Suisse vừa qua, Fed có thể phải thay đổi chính sách tăng lãi suất.

Thực tế, trong cuộc họp tháng 3/2023, Fed đã bớt “diều hâu” (mạnh tay thắt chặt tiền tệ nhằm kiềm chế lạm phát) và không còn tuyên bố “tăng lãi suất liên tục” như trước.

Thị trường hiện kỳ vọng, Fed sẽ không có thêm đợt tăng lãi suất chính sách nào trong năm nay, thậm chí bắt đầu cắt giảm lãi suất trong những tháng cuối năm do khả năng xảy ra suy thoái kinh tế.

Tổng hợp các tín hiệu như Ngân hàng Nhà nước đảo chiều chính sách tiền tệ, chuyển sang nới lỏng, kinh tế có dấu hiệu chạm đáy suy thoái vào quý I/2023 và sẽ bắt đầu đi từ quý II/2023, cũng như Fed có thể sớm ngừng tăng lãi suất…, VN-Index có khả năng đã tạo đáy dài hạn và đang khởi đầu chu kỳ tăng giá mới. Tất nhiên, đà tăng giá khó có thể diễn ra ồ ạt, mà sẽ là những nhịp sóng tăng giảm đan xen. Nhìn chung, thị trường tạo đáy dài hạn mang lại cho nhà đầu tư sự tự tin và các cơ hội đầu tư trong thời gian tới.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận