Lãi dự thu của các ngân hàng thay đổi ra sao sau 5 năm?

Trước sức ép từ tăng trưởng tín dụng, lợi nhuận và xử lý nợ xấu, các ngân hàng tìm đến lãi dự thu như là “cứu cánh” cho việc làm đẹp bảng cân đối kế toán. Tuy nhiên, các nhà băng hiện đang quá lạm dụng vào khoản lãi dự thu này, dẫn đến những hệ lụy khó lường, đôi khi còn gây tác dụng ngược cho chính bản thân ngân hàng.

Lãi dự thu là khoản lãi dự kiến thu được trong tương lai từ các tài sản sinh lãi (bao gồm cho vay khách hàng). Khi khách hàng ký hợp đồng tín dụng, kể từ thời điểm giải ngân, ngân hàng bắt đầu tính lãi; theo thỏa thuận trên hợp đồng thì định kỳ ngân hàng đều hạch toán khoản lãi "dự thu" và sẽ thu được khi khách hàng "thực trả".

Nói dễ hiểu hơn, khi ngân hàng chưa thu được tiền thật từ khoản này, tuy nhiên, khoản này vẫn được ghi nhận vào báo cáo thu nhập của ngân hàng và từ đó tạo ra lợi nhuận.

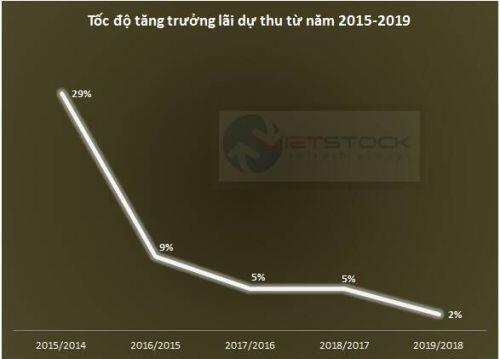

Theo số liệu thống kê của Vietstock, tổng lãi dự thu của 28 ngân hàng vào cuối năm 2019 là 160,341 tỷ đồng, tăng 2% so với năm 2018 và tăng 13% so với năm 2015.

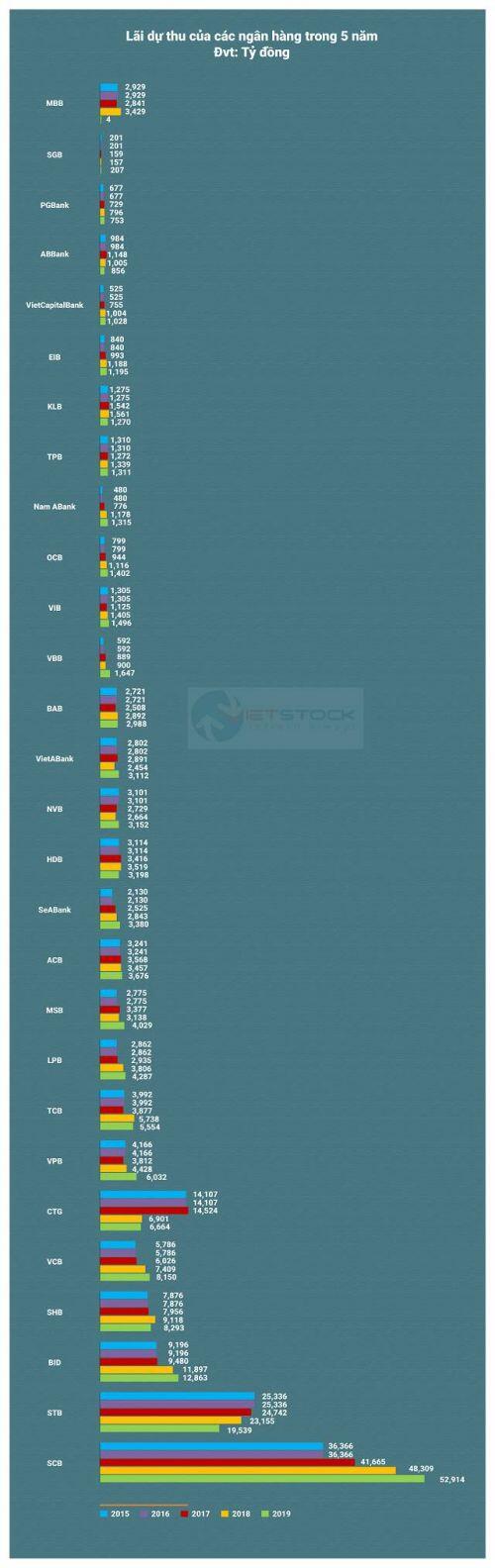

Xét về giá trị tuyệt đối, trong năm 2019, SCB là nhà băng có lãi dự thu lớn nhất với 52,914 tỷ đồng, tương ứng với tỷ lệ lãi dự thu/ tổng tài sản là 9.3%. Đây cũng là nhà băng có khoản lãi dự thu cao nhất trong 5 năm qua.

Đứng ở vị trí thứ hai là Sacombank (STB) với 19,539 tỷ đồng lãi dự thu, và vị trí thứ ba thuộc về BIDV với 12,863 tỷ đồng.

Còn về số tương đối, năm 2019, Vietbank (VBB) có tốc độ tăng trưởng lãi dự thu cao nhất so với năm 2018, đạt 83% và gấp 3 lần so với năm 2015. Nhiều nhà băng khác cũng có tốc độ tăng trưởng lãi dự thu cao so với năm 2018 là VPBank (VPB) là 36%; Saigonbank (SGB) là 32%, MSB là 28% và Viet A Bank là 27%... Trong khi đó, so với năm 2015, Nam A Bank (gấp 3 lần), VietCapital Bank (tăng 96%), OCB (tăng 75%) là những nhà băng có mức tăng lãi dự thu cao.

Ở chiều ngược lại, 10/28 ngân hàng có lãi dự thu năm 2019 sụt giảm so với năm 2018. Trong đó, MB (MBB, giảm 100%), Kienlongbank (KLB, giảm 19%) có mức sụt giảm mạnh nhất. Kế đến là Sacombank (STB, giảm 16%), HDBank (HDB, giảm 9%). So với năm 2015, MB (giảm 100%) vẫn đứng đầu về tỷ lệ giảm lãi dự thu mạnh nhất, thứ hai là VietinBank (CTG) với mức giảm 53% và thứ ba thuộc về Sacombank ở mức 23%.

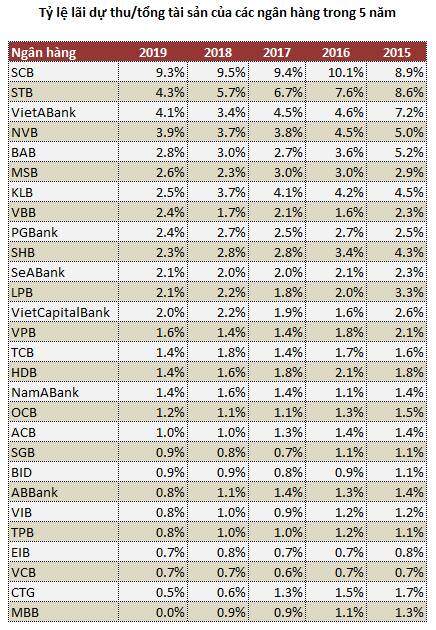

Tính theo tỷ lệ lãi dự thu/tổng tài sản, đứng đầu vẫn là SCB với tỷ lệ 9.3% vào năm 2019, đồng thời tỷ lệ này ở SCB đều duy trì ở mức cao trên 9% từ năm 2015 đến nay.

Mặc dù tỷ lệ lãi dự thu/tổng tài sản của Sacombank cao thứ nhì vào năm 2015 với mức 8.6%. Nhưng cũng phải ghi nhận sự cố gắng khi Sacombank đưa tỷ lệ lãi này giảm về 4.3% vào năm 2019 và vẫn xếp thứ nhì trong hệ thống ngân hàng.

Sau đó là VietABank ở mức 4.1% (năm 2019) và NCB có tỷ lệ 3.9% (năm 2019). Các ngân hàng còn lại đều có tỷ lệ lãi dự thu/ tổng tài sản dưới 3% trong năm 2019.

Có thể thấy, SCB và Sacombank là hai nhà băng có lãi dự thu lớn và tỷ lệ lãi dự thu/tổng tài sản cao hơn hết so với các ngân hàng còn lại trong 5 năm qua, bởi vì cả hai ngân hàng đều đang trong quá trình tái cơ cấu sau quá trình sáp nhập với các ngân hàng “yếu kém”. Và khoản lãi dự thu ở những nhà băng này phần lớn là dự thu từ các khoản nợ khó đòi chưa xử lý được.

Rủi ro gì nếu đã hạch toán nhưng không thu được?

Theo quy định tại Thông tư 16/2018/TT-BTC, nếu những khoản dự thu này không thu về được, thì hệ lụy gây ra cho ngân hàng không hề nhỏ. Vì đối với các khoản phải thu đã hạch toán vào thu nhập nhưng sau đó không thu được, thì đến kỳ hạn thu ngân hàng sẽ phải hạch toán giảm doanh thu nếu cùng kỳ kế toán hoặc hạch toán vào chi phí nếu khác kỳ kế toán. Vậy nên dù là hạch toán vào đâu, thì cũng sẽ gây nên hệ lụy cho ngân hàng nếu các khoản “thu nhập ảo” này không thu hồi được.

Trên thực tế, lãi dự thu liên quan mật thiết đến lợi nhuận, tăng trưởng tín dụng và cả nợ xấu thực. Theo nguyên tắc thận trọng thì ngân hàng chỉ tính lãi dự thu cho nợ nhóm 1. Bởi các khoản nợ khi bắt đầu chuyển sang nhóm 2 trở đi sẽ xuất hiện rủi ro về khả năng thu hồi. Do đó, ngân hàng phải ngưng dự thu lãi nếu nợ đó quá hạn 10 ngày hay bắt đầu chuyển sang nợ nhóm 2.

Nếu vi phạm nguyên tắc này, nghĩa là thay vì chuyển nhóm các khoản nợ nhóm 1 thành nợ quá hạn và nợ xấu đồng thời tăng trích lập dự phòng rủi ro để hạn chế rủi ro về khả năng thu hồi lãi, thì ngân hàng lại hạch toán những khoản lãi từ nợ khó đòi này thành lãi dự thu để tính vào lợi nhuận. Do vậy, lợi nhuận cuối năm có thể không phản ánh đúng thực chất hoạt động kinh doanh, kéo theo nợ xấu thực có thể lớn hơn nhiều so với nợ xấu mà các ngân hàng báo cáo. Vì thế, mặc dù lợi nhuận không tăng trưởng nhưng gánh nặng nợ xấu đối với các ngân hàng là hoàn toàn hiện hữu.

Để kiểm soát lãi dự thu và nhằm quản lý nợ xấu, ngày 25/03/2019, Ngân hàng Nhà nước (NHNN) ra văn bản số 1968/NHNN-TTGSNH yêu cầu các ngân hàng đẩy mạnh xử lý nợ xấu. Văn bản có nội dung yêu cầu ngân hàng thực hiện dự thu lãi phù hợp với thực trạng các khoản nợ đảm bảo tuân thủ đúng quy định của pháp luật để phản ánh kết quả hoạt động kinh doanh. Ngân hàng cũng cần thường xuyên rà soát tình hình thực tế của các khoản nợ đang dự thu lãi, đặc biệt các khoản lãi dự thu lớn. Điều này giúp các đơn vị kịp thời thoái lãi thu đối với các trường hợp khó thu hồi, thoái các khoản thu lãi dự thu theo quy định.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Bấm vào đây để liên hệ 24HMoney ngay

Bàn tán về thị trường