IPO tại Mỹ: Giấc mơ lặp lại

VinFast và Bamboo Airways có thể sẽ bán cổ phiếu lần đầu ra công chúng (IPO) và niêm yết trên thị trường chứng khoán Mỹ

Bamboo Airways có thể IPO trong quý III/2021

Trong tuần qua, Reuters đưa tin, Bamboo Airways đặt mục tiêu huy động 200 triệu USD thông qua IPO tại Mỹ trong quý III/2021, khối lượng phát hành 5 - 7% cổ phần. Bamboo Airways dự tính, vốn hóa của Công ty có thể đạt 4 tỷ USD.

Hiện Bamboo Airways đã lựa chọn một công ty kiểm toán quốc tế để chuẩn bị cho kế hoạch IPO trên Sàn giao dịch chứng khoán New York (NYSE).

Cũng trong tuần qua, Bloomberg và Reuters đưa tin về việc VinFast đang cân nhắc IPO tại Mỹ, huy động khoảng 2 tỷ USD, định giá doanh nghiệp khoảng 50 tỷ USD.

Phản hồi về thông tin này, công ty mẹ của VinFast là Vingroup cho biết: “Vingroup muốn làm rõ rằng, Công ty thường xuyên xem xét các lựa chọn để huy động vốn và đầu tư cho VinFast.

Điển hình là những cơ hội huy động vốn như đầu tư vốn trực tiếp vào công ty, phát hành cổ phiếu mới, sáp nhập với công ty mua lại mục đích đặc biệt (SPAC), hoặc các giao dịch khác. Việc triển khai các giao dịch huy động vốn còn tùy thuộc vào điều kiện thị trường và nhu cầu vốn thực tế của công ty”.

Trước đó, không ít doanh nghiệp đã xúc tiến kế hoạch huy động vốn tại thị trường nước ngoài thông qua sàn giao dịch chứng khoán, nổi bật là Công ty cổ phần VNG và VietJet.

Cụ thể, năm 2017, VNG công bố thông tin đã ký kết thoả thuận thúc đẩy quá trình IPO với sàn chứng khoán Nasdaq. Trong khi đó, bà Nguyễn Thị Phương Thảo, CEO VietJet cho hay, Công ty đã đàm phán để niêm yết cổ phiếu tại thị trường chứng khoán nước ngoài, bao gồm London, Hồng Kông, Singapore, New York…

Một số doanh nghiệp khác muốn vươn ra thị trường vốn nước ngoài từ hơn chục năm trước. Chẳng hạn, tháng 10/2008, Sở Giao dịch chứng khoán Singapore (SGX) đã có văn bản chấp thuận việc niêm yết cổ phiếu của Vinamilk, nhưng 1 tháng sau đó, công ty này thông báo tạm dừng kế hoạch phát hành và niêm yết cổ phiếu trên SGX, đợi thị trường thuận lợi hơn.

Hiện tại, sàn chứng khoán ngoại vẫn vắng bóng doanh nghiệp Việt.

Tiêu chuẩn lên sàn

Để tiến hành niêm yết trên NYSE, công ty nước ngoài phải đáp ứng các tiêu chuẩn cao hơn so với doanh nghiệp nội địa. Cụ thể, giá cổ phiếu tối thiểu 4 USD/cổ phiếu, giá trị thị trường 100 triệu USD, có 5.000 cổ đông đại chúng và ít nhất 2,5 triệu cổ phiếu được nắm giữ bởi cổ đông đại chúng với giá trị không dưới 100 triệu USD.

Về tiêu chí tài chính, doanh nghiệp phải có lợi nhuận và đáp ứng một trong một số tiêu chuẩn cơ bản. Chẳng hạn, lợi nhuận trước thuế trong 3 năm tài chính gần nhất từ 100 triệu USD, 2 năm cuối phải đạt ít nhất 25 triệu USD/năm.

Đáng chú ý, NYSE có quyền từ chối bất kỳ doanh nghiệp nào cảm thấy không phù hợp. Ngay cả khi doanh nghiệp đáp ứng các điều kiện cơ bản, Ban lãnh đạo NYSE vẫn có thể áp dụng thêm các yêu cầu khác chặt chẽ hơn về tài chính.

Bamboo Airways ban đầu có ý định niêm yết 1,05 tỷ cổ phiếu trên sàn chứng khoán Việt Nam với giá tham chiếu trong phiên giao dịch đầu tiên là 60.000 đồng/cổ phiếu (tương đương 2,6 USD/cổ phiếu), vốn hóa ngày chào sàn ước tính là 2,7 tỷ USD.

Bamboo Airways chuyển mục tiêu niêm yết tại Việt Nam với giá 60.000 đồng/cổ phiếu sang niêm yết trên NYSE của Mỹ với giá tối thiểu 4 USD/cổ phiếu.

Ngày 14/4/2021, Chủ tịch Hội đồng quản trị Bamboo Airways Trịnh Văn Quyết cho biết, Công ty chuyển sang mục tiêu niêm yết ở Mỹ với tham vọng vốn hóa nâng lên 4 tỷ USD.

Với 1,05 tỷ cổ phiếu đang lưu hành và giá tối thiểu mà NYSE đặt ra là 4 USD/cổ phiếu, có thể hiểu lý do Bamboo Airways đặt mục tiêu vốn hóa 4 tỷ USD.

Trên sàn Nasdaq, các tiêu chuẩn, yêu cầu niêm yết cũng rất khắt khe. Để niêm yết ở Global Select Market của Nasdaq, ngoài các tiêu chuẩn chung, liên quan đến số lượng cổ phiếu tối thiểu mua bán đại chúng (1,25 triệu cổ phiếu), số lượng cổ đông tối thiểu (2.200 người), các tiêu chuẩn kế toán, quản trị theo chuẩn mực của Nasdaq..., thì doanh nghiệp còn phải thỏa mãn ít nhất một bộ tiêu chuẩn riêng.

Chẳng hạn, doanh nghiệp có thể lựa chọn quy định 3 năm gần nhất đạt lợi nhuận trước thuế hơn 11 triệu USD, không có năm nào bị lỗ và lãi 2 năm gần nhất phải tối thiểu 2,2 triệu USD.

Hoặc Nasdaq yêu cầu dòng tiền doanh nghiệp trong 3 năm gần nhất phải đạt tối thiểu 27,5 triệu USD, không năm nào dòng tiền bị âm, vốn hóa thị trường trong một năm qua phải đạt ít nhất 550 triệu USD và doanh thu năm tài chính gần nhất phải ít nhất 110 triệu USD. Nếu giá trị vốn hóa đạt từ 850 triệu USD thì Nasdaq chỉ cần công ty đạt doanh thu tối thiểu 90 triệu USD.

Cánh cửa SPAC

Theo Vingroup, Công ty có thể sử dụng biện pháp SPAC để tiến hành huy động vốn tại thị trường chứng khoán Mỹ.

SPAC là tên viết tắt của cụm từ tiếng Anh Specified Purpose Acquisition Company. Theo đó, SPAC là những công ty đang trong giai đoạn phát triển (hoặc mới thành lập), không có các kế hoạch hoặc mục tiêu kinh doanh cụ thể, được hình thành nhằm mục đích tham gia các vụ mua lại và sáp nhập với một công ty khác. Các công ty SPAC được phép tiến hành IPO và bán chứng khoán theo quy định của Ủy ban Chứng khoán và Sàn giao dịch Mỹ (SEC).

Lý do tồn tại của các SPAC là giúp một công ty khác có thể niêm yết trên thị trường chứng khoán một cách dễ dàng và nhanh chóng.

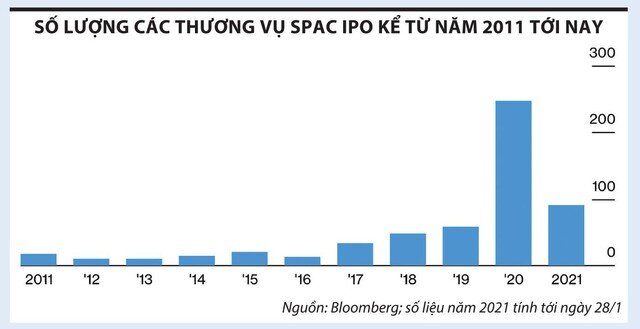

Số liệu của Bloomberg cho thấy, các thương vụ IPO SPAC bùng nổ, trở thành xu hướng tăng trưởng nóng kể từ đầu năm 2020 cho tới nay, với giá trị huy động gấp hàng chục lần kỷ lục cũ (năm 2007 huy động được 6 tỷ USD, năm 2020 đạt 83 tỷ USD).

Bước sang năm 2021, theo SPACInsider, chỉ tính đến giữa tháng 2 đã có 160 SPAC IPO, huy động tổng cộng hơn 48 tỷ USD, tương đương hơn một nửa tổng số tiền huy động được trong năm 2020 và bằng với số tiền huy động được giai đoạn 2009 - 2019.

Ngày 13/4/2021, SEC có động thái đầu tiên để “hạ nhiệt” thị trường SPAC IPO khi áp dụng các quy định kế toán mới với đối tượng doanh nghiệp này. Đồng thời, giới chức quản lý thị trường chứng khoán Mỹ lưu ý các đối tượng có liên quan tới hoạt động của SPAC cần chú ý đến quá trình áp dụng các quy định kế toán trong giao dịch.

Thực tế, việc sử dụng công ty với mục đích đặc biệt để lên sàn chứng khoán Mỹ từng được một doanh nghiệp Việt Nam thực hiện cách đây hơn thập kỷ.

Cavico là công ty Việt Nam đầu tiên lên sàn chứng khoán Nasdaq nhờ đi đường vòng, thông qua sáp nhập vào một công ty Mỹ đã niêm yết sẵn tại sàn Pink Sheets, một sàn giao dịch phụ, không đòi hỏi về báo cáo tài chính hay doanh thu, lợi nhuận.

Sau 2 năm ở Pink Sheets, Cavico chuyển lên sàn OTC Bulletin Board vào năm 2008. Từ đây, Cavico có cơ sở để chính thức niêm yết trên Nasdaq năm 2009.

Tuy nhiên, tới năm 2011, vì lý do chậm nộp báo cáo tài chính năm 2010, Cavico bị hủy niêm yết bắt buộc. Trước đó, Nasdaq từng cảnh báo Cavico về cổ phiếu kém thanh khoản và thị giá cổ phiếu dưới 1 USD/cổ phiếu trong suốt 30 ngày.

Một số chuyên gia nhận định, việc lên sàn giao dịch Mỹ không quá khó, câu chuyện cần quan tâm là làm cách nào thu hút vốn của nhà đầu tư. Nếu cổ phiếu giao dịch dưới 4 USD/cổ phiếu trong liên tiếp 30 ngày sẽ đối mặt với nguy cơ bị hủy niêm yết. Liệu các doanh nghiệp Việt Nam có đủ sức nổi bật giữa thị trường chứng khoán lớn bậc nhất thế giới, với hàng nghìn doanh nghiệp tên tuổi toàn cầu?

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận