GMD – Thời điểm quan sát chứ chưa phải lúc tham gia

Giá cổ phiếu gần như không tăng thời gian qua mặc dù có những kì vọng về việc hưởng lợi chiến tranh thương mại. Vậy câu chuyện trong các quý tới là như thế nào. Chúng tôi xin gửi tới quý ndt bản báo cáo phân tích đầy đủ.

Trong lĩnh vực kkhai thác cảng GMD là công ty niêm yết duy nhất sở hữu và khai thác hệ thống cảng trải dài từ bắc vào nam với chuỗi 6 cảng đang vận hành. Ngành nghề chính của công ty là khai thác cảng và dịch vụ logistics:

Ngoài ra GMD còn kinh doanh trong các ngành khác như trồng rừng, bất động sản, … tuy nhiên các mảng này đóng góp vào doanh thu của GMD là rất ít ( Tổng đóng góp chưa đến 10%)

Trong năm 2018, Gemadept đã tiến hành thoái vốn tại hai công ty con là Gemadept Shipping và Gemadept Logistics. Sau giao dịch này, Gemadept nắm giữ 51% vốn tại Gemadept Shipping (giá trị ghi sổ 104 tỷ đồng) và 49% vốn tại Gemadept Logistics (giá trị ghi sổ 131 tỷ đồng). Doanh thu hợp nhất năm 2018 cũng giảm từ mức 3990 tỷ đồng (2017) còn 2707 tỷ đồng (2018). Việc thoái vốn này giúp Gemadept có thể tập trung hơn vào việc khai thác cảng, doanh thu khai thác cảng chiếm 84% doanh thu 2018, doanh thu mảng Logistics chiếm 16%, các mảng hoạt động khác như Bất động sản, cao su hiện chưa khả quan.

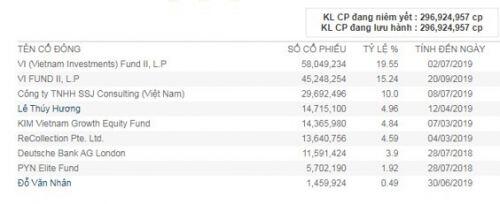

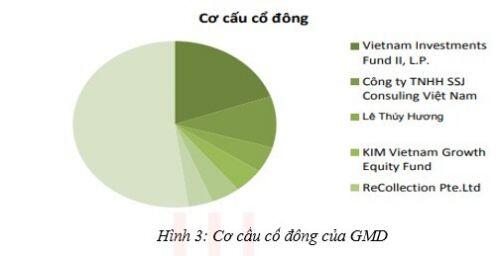

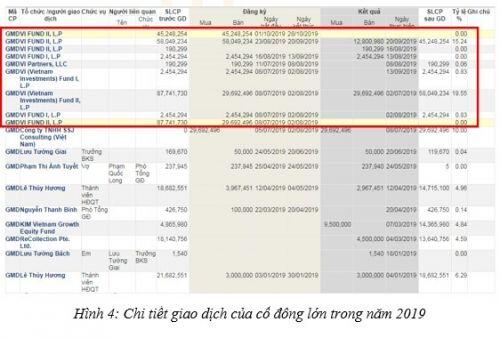

Hiện các quỹ lớn đang nắm khoảng 60% GMD. Tuy nhiên gần đây cổ đông lớn VI FUND II đã tiến hành thoái toàn bộ 87.7 triệu cp( ~29% ) khỏi GMD và không còn làm cổ đông lớn của GMD sau 2 năm gắn bó nữa.

Đây là vấn đề cần xem xét kỹ hơn sau khi có thông tin số cổ phiếu VI FUND II thoái sẽ về tay ai? Hiện tại chúng tôi chưa đánh giá được vấn đề này do chưa đủ dữ liệu công bố mà chỉ cung cấp thông tin để nhà đầu tư nắm được và chú ý theo sát.

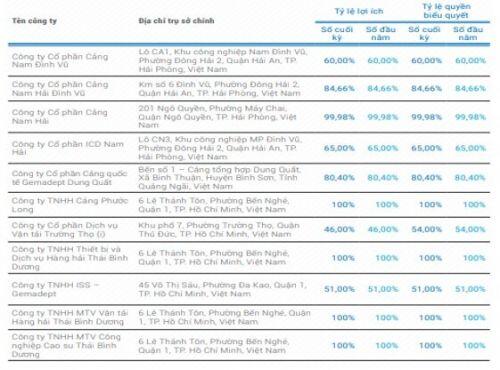

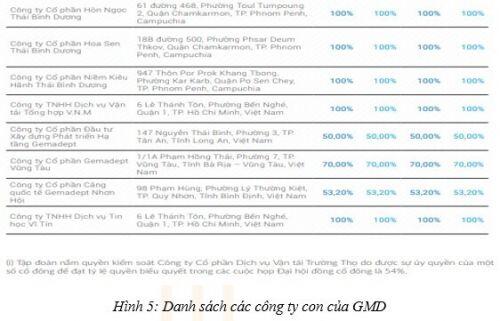

Công ty con:

Danh sách các công ty con của GMD tính đến cuối 2018:

Các công ty con của GMD đều hoạt động trong lĩnh vực cảng biển và logictics là chính nên chúng tôi sẽ không đi phân tích từng công ty một để tránh lan man mà sẽ phân tích tổng hợp trong phần sau về các mảng kinh doanh của GMD.

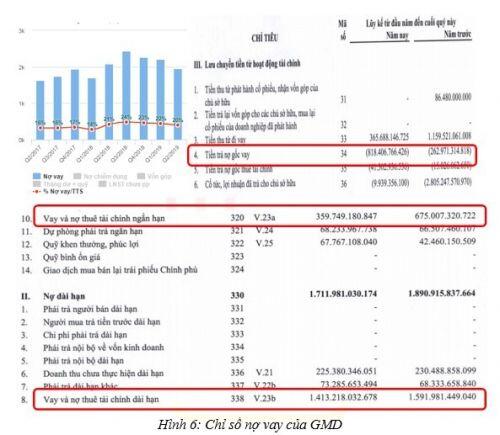

Trong cơ cấu tài chính của GMD tỉ lệ nợ vay nằm ở mức tương đối vừa phải và tập trung ở vay nợ dài hạn nên áp lực về nợ vay là không cao.

Tại báo cáo tài chính quý 3 năm nay GMD đã tiếp tục giảm lãi vay nhất là với các khoản vay ngắn hạn. Trong các quý tới có thể nợ vay sẽ không giảm và tăng lên do công ty tiếp tục đầu tư thêm cảng Nam Đình Vũ giai đoạn 2. Tuy nhiên chúng tôi đánh giá cao khả năng tài chính của GMD nên việc nợ vay là không đáng lo ngại.

Trong 1 năm trở lại đây cổ phiếu GMD giao dịch ổn định trong vùng giá 26-29K. Liệu rằng cổ phiếu sẽ tích lũy thêm trong bao lâu và xu hướng mới khi nào sẽ mở ra đối với GMD. Đây có lẽ là mã cổ phiếu được rất nhiều nhà đầu tư kỳ vọng trong thời gian vừa qua khi ngành cảng biển có câu chuyện từ việc căng thẳng Mỹ-Trung hay việc GMD liên tục xây dựng và đưa vào vận hành các cảng mới. Tuy nhiên dù nhận được rất nhiều kỳ vọng nhưng cổ phiếu lại không tăng và bứt mạnh được ra khỏi vùng tích lũy. Hiện tại GMD cũng vừa công bố báo cáo tài chính quý 3 với doanh thu không tăng trưởng, Lợi nhuận tăng trưởng 15%. Vậy báo cáo tài chính này có những gì và tương lai GMD có thể bứt phá không chúng ta sẽ cùng đi phân tích. Chúng tôi sẽ lồng phân tích báo cáo tài chính vào trong các phần phân tích chi tiết ngành nghề bên dưới.

Hiện tại 2 mảng kinh doanh chính của GMD là khai thác cảng và logictics. Chúng tôi sẽ đi phân tích rõ từng ngành trước khi đưa ra kết luận ở cuối bài.

Tổng quan ngành khai thác cảng:

Cùng với sự phát triển của nền kinh tế và xu hướng mở cửa, hội nhập toàn cầu nên sản lượng hàng hóa thông qua hệ thống cảng biển không ngừng tăng trưởng trong các năm qua và hứa hẹn còn tiếp tục xu hướng trong các năm tới. Chưa kể căng thẳng mỹ trung cũng giúp ngành cảng hưởng lợi một phần trong ngắn hạn.

Về mặt hàng xuất khẩu chủ yếu là sản phẩm của các doanh nghiệp FDI như điện thoại, máy tính, hàng may mặc...

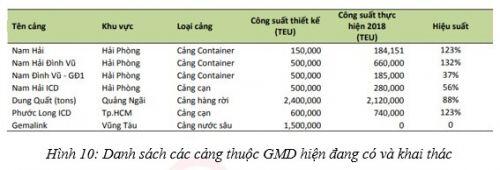

Các cảng của GMD:

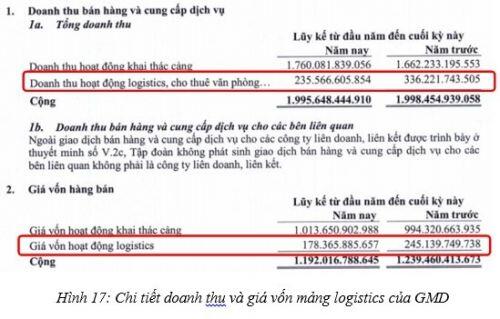

Tại báo cáo tài chính quý 3 mảng khai thác cảng lũy kế 9 tháng mang lại doanh thu 1760 tỷ, tăng 5.9% so với năm trước. Còn nếu chỉ xét quý 3 thì doanh thu chỉ đạt 593 tỷ, giảm so với cùng kỳ 8.2%. Đây là một con số không ấn tượng so với toàn ngành. Do hiện tại các cảng cũ gần như đã chạy trong trạng thái full và vượt quá công suất nên sự tăng trưởng gần như không có thậm chí còn giảm đi. Các cảng mới đưa vào khai thác công suất thiết kế không nhiều và cũng chưa ổn định nên việc đóng góp vào tăng trưởng doanh thu tổng của công ty là không đáng kể. Hiện tại GMD đang khai thác và sử dụng 6 cảng trên cả nước. Ngoài ra còn cảng nước sâu tại Vũng Tàu chưa đi vào hoạt động. Các thông tin chính của các cảng như sau:

GMD hiện đang sở hữu 3 cảng container, 2 cảng ICD và 1 cảng hàng rời. Chúng tôi sẽ tập trung phân tích 3 cảng hiện vẫn còn dư địa cho GMD và cập nhật tình trạng cảng nước sâu Vũng tàu để từ đó tìm ra điểm sáng cũng như bức tranh tổng thể của GMD trong các năm tới trong ngành khai thác cảng.

Cảng Nam Đình Vũ:

Là một trong những dự án trọng điểm của GMD với tổng vốn đầu tư cho 3 giai đoạn lên đến 6.000 tỷ đồng, công suất gần 2 triệu TEUs và 3 triệu tấn/năm. Toàn bộ dự án có quy mô 7 bến cảng container trên tổng diện tích 65ha. Trong đó giai đoạn 1 vốn đầu tư là 1.700 tỷ. xây dựng 1 cầu tầu dài 450 m, đồng thời lắp đặt các trang thiết bị bốc xếp, như: hệ thống cẩu dàn 6RTG và 4QC có tầm với 15 hàng container thuộc loại lớn nhất khu vực cùng phần mềm Catos hiện đại giúp quản lý và điều hành khai thác cảng theo thời gian thực, xe cẩu, xe nâng chuyên dụng cùng hệ thống kho bãi rộng, đồng bộ…Với qui mô hiện tại, cảng Nam Đình Vũ có khả năng tiếp nhận được 500.000 Teus/năm. Cảng chính thức được đưa vào khai thác từ 07/05/2018 và trở thành cảng có thể tiếp nhận tàu lớn nhất khu vực Đình Vũ với cỡ tàu lên đến 40.000 DWT.

Cảng sở hữu vị trí thuận lợi, ra đời sẽ đón đầu xu hướng dịch chuyển nguồn hàng từ khu vực thượng lưu đổ về. Nằm trong Khu phi thuế quan và Khu công nghiệp Nam Đình Vũ - đầu mối vận tải hàng hóa thương mại quốc tế và nội địa quan trọng bậc nhất của toàn miền Bắc, ngay cửa sông Bạch Đằng lịch sử với mức nước sâu và vũng quay tàu rộng, Cảng Nam Đình Vũ là cửa ngõ thông ra biển gần nhất so với các cảng khác tại khu vực Hải Phòng, nằm trên cùng trục giao thông - liên thông với cảng Nam Hải Đình Vũ (cách 3,0 km), Nam Hải ICD (cách 3,5 km) và cảng Nam Hải (cách 10 km).

Như vậy cùng với vị trí thuận lợi, nhu cầu ngày càng tăng trong khi công suất hết năm 2018 mới sử dụng 37% công suất thì tiềm năng đóng góp vào lợi nhuận của GMD là rất tiềm năng

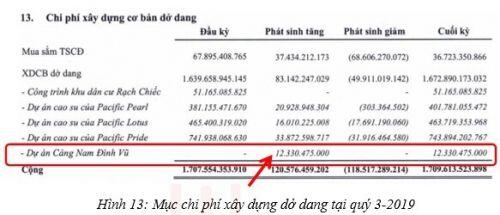

Năm 2019 giai đoạn 2 của cảng Nam Đình Vũ sẽ được triển khai xây dựng và dự kiến hoàn thành sau 1 năm. Tại báo cáo tài chính quý 3 chúng tôi đã bắt đầu thấy có tài sản cơ bản dở dang của dự án cảng Nam Đình Vũ giai đoạn 2 được nổi lên. Như vậy cho thấy công ty đã bắt đầu triển khai xây dựng theo đúng kế hoạch đề ra. Quy mô giai đoạn 2 thì tương đương so với giai đoạn 1.

Như vậy cuối năm 2020 công suất cảng Nam Đình Vũ sẽ được nâng lên gấp đôi để phục vụ nhu cầu tại Hải Phòng và giảm tải cho các cảng khác tại đây.

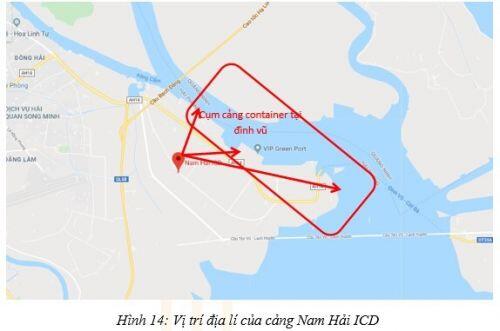

Cảng Nam Hải ICD

Đây là cảng cạn nằm bên trong đất liền, với công suất thiết kế 500 TEU. Cảng có vai trò rất quan trọng trong chuỗi hỗ trợ giữa các cụm cảng tại Đình Vũ. Đây là nơi đóng gói, lưu kho bãi và làm thủ tục hải quan cho các cảng container bên ngoài. Vì vậy khi nhu cầu sử dụng cảng container tăng lên thì Nam Hải ICD cũng sẽ được lợi và tăng trưởng khi dư địa về kho bãi là vẫn còn.

Cảng Dung Quất

Được đưa vào khai thác từ cuối năm 2008, cảng quốc tế Gemadept Dung Quất được đánh giá là một cảng thương mại hiện đại, là hạ tầng hàng hải thiết yếu trong khu vực, đã và đang góp phần quan trọng trong việc thu hút đầu tư vào khu kinh tế tổng hợp Dung Quất, khu kinh tế mở Chu Lai và các khu công nghiệp lân cận.

Mặc dù lượng hàng tại khu vực miền Trung còn ít nhưng từ khi đi vào hoạt động, cảng quốc tế Gemadept Dung Quất đã tăng được sản lượng đều qua các năm. Năm 2013, Cảng Quốc tế Gemadept Dung Quất đạt sản luợng kỷ lục 1,6 triệu tấn hàng thông qua cao nhất từ khi hoạt động và đã bắt đầu có lãi. Năm 2014 cảng đã được đầu tư nâng cấp cầu bến từ 30.000 DWT lên đến 70.000 DWT cùng với việc xây dựng thêm các công trình phụ trợ khác, nên đã trở thành cảng có khả năng tiếp nhận tàu lớn nhất khu vực Miền Trung. Từ đó cho đến nay, Cảng liên tục hoạt động vượt công suất và mang lại hiệu quả kinh doanh tốt qua các năm.

Cảng Gemadept Dung Quất, do Gemadept nắm giữ 80,40% vốn điều lệ là một mắt xích quan trọng của Tập đoàn tại khu vực miền Trung tạo thành một chuỗi cung ứng dịch vụ khai thác cảng – Logistics – vận tải khép kín mang lại nhiều lợi ích cho khách hàng.

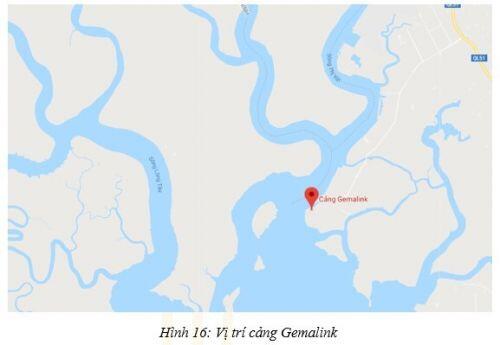

Cảng Gemalink

Cảng nước sâu Gemalink là dự án cảng có quy mô lớn nhất trong cụm cảng nước sâu Cái Mép – Thị Vải với tổng diện tích lên tới 72ha, chiều dài cầu bến chính là 1.150m và bến tàu feeder là 370m. Giai đoạn 1 của dự án chính thức được triển khai từ tháng 2/2019 bao gồm cầu bến chính dài 800m cho tàu mẹ và bến tàu feeder dài 260m trên diện tích kho bãi 33ha. Khả năng xếp dỡ của cảng trong giai đoạn 1 là 1,5 triệu Teus/năm. Tổng năng lực toàn dự án là 2,4 triệu Teus/năm. Cảng giai đoạn 1 dự kiến sẽ được đưa vào khai thác từ tháng 3/2020 hứa hẹn sẽ đóng góp lớn vào mảng khai thác cảng của GMD.

Cảng Gemalink sẽ có lợi thế cạnh tranh vượt trội nhờ vị trí thuận lợi, nằm ngay cửa sông với mớn nuớc sâu nhất, thuận tiện cho việc quay trở tàu; có cầu bến chính dài nhất; là cảng nuớc sâu duy nhất khu vực Cái Mép-Thị Vải được thiết kế có bến chuyên dụng cho tàu feeder kết nối khu vực TP. HCM và ÐBSCL; có khả năng tiếp nhận tàu có trọng tải tới 200.000 DWT …và có nguồn hậu thuẫn mạnh mẽ từ các hãng tàu hàng đầu thế giới và khu vực.

Sự ra đời của Cảng Gemalink, tại cửa ngõ chiến lược phía Nam, thuộc cụm cảng Số 5 theo quy hoạch tổng thể của Chính phủ, sẽ góp phần giải tỏa tình trạng quá tải tại các cảng nội đô TP.HCM, đáp ứng nhu cầu giao thương hàng hóa không ngừng gia tăng giữa Việt Nam với các nước trong khu vực và trên thế giới, đồng thời đáp ứng nhu cầu của chính các đối tác trong liên doanh là hãng tàu CMA-CGM và liên minh hãng tàu.

Tuy nhiên ngoài những ưu điểm và thế mạnh của cảng Gemalink so với các cảng khác thì cũng có rất nhiều khó khăn và thách thức đối với công ty khi cạnh tranh với các cảng khác trong khu vực:

- Nằm xa so với các khu công nghiệp nên gặp khó khăn trong việc cạnh tranh với các cảng bên trong gần với các khu kinh tế như HCM, Bình Dương, bên trong KCN tại Vũng Tàu,…

- Vốn đầu tư lớn và 2020 mới đưa vào hoạt động nên cần thời gian để đạt điểm hòa vốn

Quá trình mở cửa và hội nhập của đất nước đã và đang giúp sản xuất, thương mại của Việt Nam tăng trưởng mạnh mẽ. Lượng hàng hóa sản xuất, lưu thông trong nước và xuất nhập khẩu những năm qua không ngừng gia tăng. Đây là tiền đề và cũng là động lực thúc đẩy hoạt động sản xuất kinh doanh của ngành logistics nói chung và Gemadept nói riêng phát triển.

Hơn nữa, Việt Nam có vị trí quan trọng chiến lược đối với khu vực châu Á, khu vực đang ngày càng phát triển nhanh trong những năm gần đây và trong tương lai. Bởi vậy, các công ty trong và ngoài nước trong lĩnh vực logistics đang tăng cường chú trọng đầu tư phát triển mạnh. Trong khi các khách hàng ngày càng có xu hướng sử dụng dịch vụ thuê ngoài dịch vụ logistics của các 3PL nhiều hơn. Đó là cơ hội tốt cho sự phát triển của các công ty logistics

Về định hướng của Gemadept trong lĩnh vực logistics, ban lãnh đạo Công ty cho biết sẽ hoàn thiện hệ thống Logistics hàng hóa tích hợp, bao gồm tất cả các công đoạn từ đầu đến cuối chuỗi cung ứng, từ vận tải biển, cảng, trung tâm phân phối đến vận tải hàng không, đường thủy và đường bộ.

Năm 2018 GMD đã tiến hành thoái vốn tại 2 công ty con trong ngành logistic, đây không hẳn hoàn toàn là bán công ty con mà là cùng hợp tác với công ty CJ Logistics để đẩy mạnh và tối ưu hóa mảng logistics mà hiện công ty cũng như các công ty khác tại Việt Nam còn yếu, nhất là về chuyên môn.

Theo chúng tôi đánh giá đây là một bước đi đúng đắn có tính dài hạn cho công ty để giúp công ty tiếp tục phát triển và hoàn thiện những điểm yếu để từ đó chiếm lĩnh được thị trường trong nước và thậm chí có thể vươn ra thị trường nước ngoài.

Tại báo cáo tài chính quý 3-2019 doanh thu mảng logistics chỉ chiếm 11.8 % và lợi nhuận chiếm 7.1%. Đây là mức đóng góp rất nhỏ nếu so với mảng khai thác cảng nên dù định hướng của công ty trong dài hạn là tốt nhưng hiện tại chúng tôi vẫn thấy công ty còn rất nhiều việc phải làm với ngành logistic.

Như vậy tổng quan lại 2 ngành nghề chính hiện tại của GMD cũng như chi tiết các cảng trong hệ thống cảng đã và sẽ được khai thác trong thời gian tới thì chúng ta có thể thấy như sau:

- Kỳ vọng về tăng trưởng trong ngành khai thác cảng trong 1 năm tới chỉ đến từ cảng Nam Đình Vũ giai đoạn 1. Còn 5 cảng khác hiện đã vượt công suất hoặc gần full không đóng góp được nhiều vào tăng trưởng. Cảng Gemalink thì 3/2020 mới dự kiến đưa vào khai thác không thể đóng góp ngay vào kqkd được.

- Mảng Logistics vẫn đang trong giai đoạn chuyển mình và hướng đến tương lai nhiều hơn là hiện tại và đóng góp của mảng này hiện nay đến doanh thu và lợi nhuận là không nhiều.

Chính vì vậy mà chúng tôi thấy động lực để GMD có thể bứt phá trong vòng 2 quý tới gần như là không có. Sẽ chỉ là kết quả đi ngang hoặc tăng trưởng thấp. Đột biến có thể đến sớm nhất cũng phải cuối năm 2020 khi mà cảng Gemalink hoạt động ổn định cũng như cảng Nam Đình Vũ giai đoạn 2 được đưa vào khai thác. Vậy nên đây là những lý do giải thích cho tại sao gần như 1 năm qua giá cp không thể tăng được và 1 vài quý tới cũng có thể tiếp tục vậy.

Chúng tôi sẽ liên tục update tình hình kinh doanh của công ty hàng quý để nhà đầu tư có thể nắm bắt được kết quả cũng như tìm được thời điểm đầu tư hợp lý đối với cổ phiếu GMD trong tương lai.

|

Bài viết thể hiện nghiên cứu và quan điểm riêng của nhóm tác giả, 24H Money không chị trách nhiệm về những thiệt hại mà nhà đầu tư gặp phải khi sử dụng những thông tin trên trong hoạt động đầu tư. Để được tư vấn đầu tư, tìm hiểu thêm thông tin từ chuyên gia, vui lòng truy cập TẠI ĐÂY |

Theo dõi người đăng bài

Tiếp cận các chuyên gia VIP/PRO hàng đầu của 24HMONEY

Nhận ngay bài viết tài chính chuyên sâu

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận