Duy trì khuyến nghị khả quan đối với cổ phiếu VRE

CTCK VNDirect (VND) vừa đưa ra cập nhật đối với cổ phiếu VRE của Công ty CP Vincom Retail. Dựa trên kỳ vọng lợi nhuận tăng mạnh nhờ sự phục hồi của các trung tâm thương mại, VND duy trì khuyến nghị khả quan đồng thời nâng giá mục tiêu cổ phiếu VRE lên mức 38.800 đồng/CP.

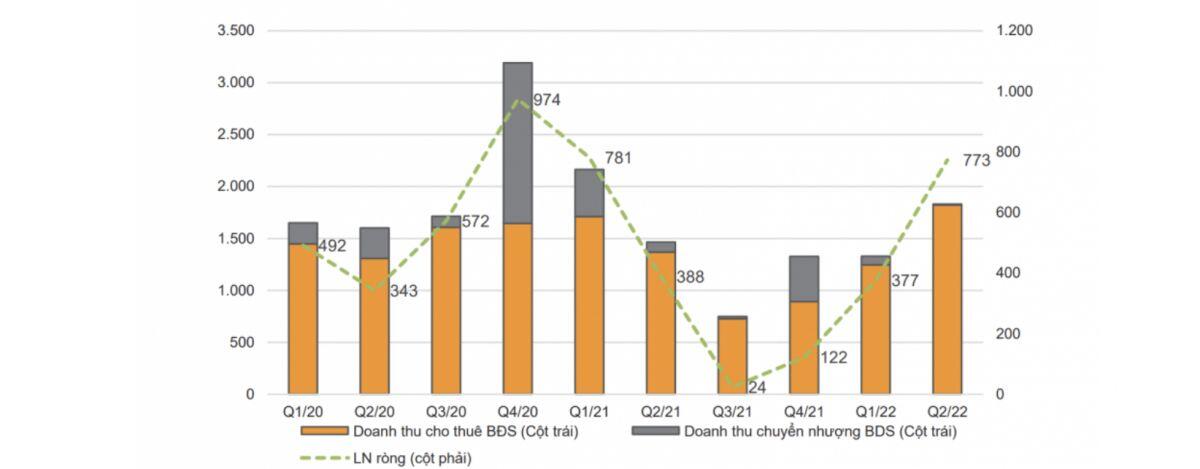

Về kết quả kinh doanh, doanh thu quý 2/2022 của VRE ghi nhận tăng 22,5% so với cùng kỳ (svck) nhờ tăng trưởng doanh thu mảng cho thuê tăng 33% svck do Công ty đã cắt giảm đáng kể các gói hỗ trợ khách thuê. Doanh thu chuyển nhượng BĐS giảm 92% svck do chỉ có hai căn shophouse được bàn giao.

Biên lợi nhuận (LN) gộp tăng 15,7 điểm % svck lên 57,4%. Lợi nhuận tài chính ròng quý 2/2022 đạt 16 tỷ đồng (so với lỗ tài chính ròng 32 tỷ đồng trong quý 2/2021) nhờ vào dòng tiền kinh doanh mạnh mẽ, tạo dư địa để VRE giảm giá trị trái phiếu từ khoảng 5.500 tỷ đồng vào cuối 2021 xuống còn khoảng 3.000 tỷ đồng vào cuối quý 2/2022. Kết quả là lợi nhuận ròng quý 2/22 đạt 773 tỷ đồng (+99,2% svck) và lợi nhuận ròng 6T22 đạt 1.150 tỷ đồng (-1,5% svck), hoàn thành 44,7% dự báo cả năm.

Doanh thu và lợi nhuận ròng của VRE hàng quý từ 2020 đến Quý 2/2022 (nguồn: VNDirect Research)

Triển vọng nửa cuối 2022 - 2023

Hoạt động dịch vụ hồi phục thúc đẩy doanh thu mảng cho thuê

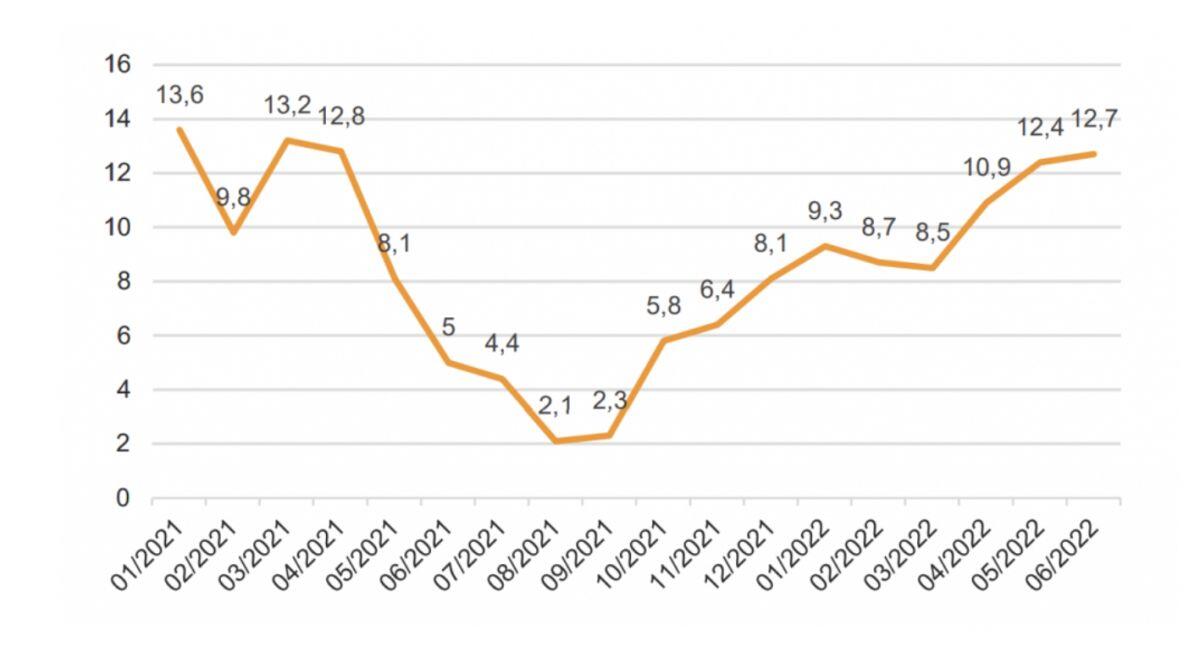

Theo VRE, lượng khách đến các trung tâm thương mại (TTTM) của VRE đã phục hồi từ 8,5 triệu - 9,3 triệu khách trong quý 1/2022 lên 10,9 triệu - 12,7 triệu trong quý 2/2022, tương đương 80% mức trước đại dịch. Lưu lượng đến các địa điểm bán lẻ và giải trí tại Việt Nam theo dữ liệu của Google cũng cho thấy một xu hướng tương tự khi hồi phục và cao hơn 6% so với mức trước Covid vào T8/2022.

Do đó, VND kỳ vọng VRE sẽ giới hạn lại các gói hỗ trợ khách thuê bổ sung kể từ nửa cuối 2022 và quay trở lại tăng giá thuê, trung bình khoảng 4% svck/9% svck trong 2022/2023, theo ước tính của VND.

Lượng khách hàng tháng tới các trung tâm thương mại Vincom – đv triệu lượt (Nguồn: VNDirect Research)

Theo Tổng cục Thống kê (GSO), tổng mức bán lẻ hàng hóa và doanh thu dịch vụ tiêu dùng T8/2022 đạt 481.224 tỷ đồng, tăng 72% svck và gần tương đương so với tháng 7/2022. Tính chung 8 tháng đầu năm 2022, tổng mức bán lẻ hàng hóa và doanh thu dịch vụ tiêu dùng tăng 21,4% svck, là mức tăng trưởng hàng năm cao nhất trong 7 năm qua, trong đó tốc độ tăng trưởng doanh thu dịch vụ lưu trú và ăn uống/doanh thu dịch vụ du lịch 8 tháng đầu năm 2022 đạt 50,3% svck/226,6% svck để xác nhận sự phục hồi mạnh mẽ của lượng khách đến trung tâm thương mại.

VRE đặt mục tiêu mở rộng thêm diện tích sàn 14,2% vào năm 2023

Trong năm 2023, VRE có kế hoạch mở rộng tổng diện tích sàn lên hơn 2 triệu m2 (so với ~ 1,75 triệu m2 vào năm 2022) khi Vincom Megamall Ocean Park 2 - The Empire (Hưng Yên) và Vincom Mega Mall Grand Park (Q.9 - TP.HCM) được đưa vào hoạt động. Các trung tâm thương mại mới sẽ tiếp tục được VRE công bố trong thời gian tới, theo các lộ trình phát triển của các khu đô thị Vinhomes.

Do đó, VND dự báo doanh thu mảng cho thuê của VRE sẽ tăng 63,2% svck/39,7% svck trong năm 2022/2023 lên mức 7.671 tỷ đồng/10.717 tỷ đồng.

Tỷ lệ lấp đầy cải thiện nhờ sự mở rộng của cả khách thuê quốc tế và địa phương

Trong Q2/22, Vincom Retail đã khai trương 3 TTTM là Vinhomes Smart City và Vincom Plaza Mỹ Tho, Bạc Liêu với tỷ lệ lấp đầy lên tới 98%.

Một số thương hiệu nổi bật đã có mặt tại Vinhomes Smart City như Fila, Adidas, Innisfree, Levi's, Kubo, Sen Tai Thu, The Body Shop, McDonals's và 3 hệ thống siêu thị là Winmart, Annam Goumet Market, Kohnan Japan. Do đó, VND kỳ vọng tỷ lệ lấp đầy trung bình của VRE sẽ tăng lên hơn 85% trong nửa cuối 2022 và 2023, so với khoảng 83% trong 6T2022.

Các dự án shophouse mới thúc đẩy doanh thu chuyển nhượng BĐS kể từ 2023

Với sự phục hồi của du lịch và dịch vụ, VRE cho biết 218 căn shophouse đã được đặt cọc trong quý 2/2022 với giá trị ký bán khoảng 1.200 tỷ đồng.Trong 6 tháng cuối năm, VRE dự kiến sẽ ghi nhận đặt cọc 500 căn shophouse với tổng giá trị ký bán khoảng 3.200 tỷ đồng, đảm bảo cho sự tăng trưởng doanh thu chuyển nhượng BĐS trong giai đoạn 2023-2025. Do đó, VND tăng doanh thu mảng chuyển nhượng BĐS trong năm 2023 lên 35,1% so với dự báo trước đó.

Điều chỉnh dự báo năm 2022/2023

VND đã tăng doanh thu năm 2023 lên 2,3% so với dự báo trước đó sau khi doanh thu chuyển nhượng bất động sản tăng 35,1% nhờ vào VRE ghi nhận giá trị ký bán các shophouse lên đến khoảng 3.200 tỷ đồng ghi nhận trong giai đoạn năm 2023-2025.

Ngoài ra, VND đã thay đổi chi phí tài chính ròng 106 tỷ đồng/28,3 tỷ đồng trong năm 2022/2023 thành lợi nhuận tài chính ròng là 17 tỷ đồng/21 tỷ đồng do dòng tiền kinh doanh của VRE tốt hơn kỳ vọng, tạo dư địa để VRE giảm quy mô trái phiếu kể từ năm 2021 với giá trị khoảng 5.500 tỷ đồng xuống khoảng 3.000 tỷ đồng trong quý 2/2022.

Do đó, VND đã tăng lợi nhuận ròng năm 2022/2023 lên 4,6%/3,2% so với báo cáo trước đây.

Duy trì khuyến nghị Khả quan với giá mục tiêu là 38.800 đồng/CP

Với sự phục hồi của các trung tâm thương mại, VND kỳ vọng lợi nhuận ròng năm 2022/2023 của VRE có khả năng tăng 105%/62% svck. VND cho rằng VRE đáng để đầu tư dài hạn do:

(1) VRE là nhà phát triển bất động sản bán lẻ lớn nhất Việt Nam với tổng diện tích sàn 1,75 triệu m2 vào cuối quý 2/2022, sẽ có mức tăng trưởng mạnh mẽ với sự gia tăng mạnh mẽ của cả nước trong lĩnh vực bán lẻ hiện đại và thu nhập của người dân trong dài hạn.

(2) Với sự phục hồi của tiêu thụ bán lẻ và tỷ lệ tiêm chủng nhanh chóng của Việt Nam, Covid-19 trở thành một căn bệnh phổ biến để mở cửa hoàn toàn nền kinh tế. Qua đó mang lại cho VRE tiềm năng tăng trưởng về doanh thu và lợi nhuận ròng cùng với sự gia tăng của diện tích sàn và giá thuê.

VND tăng giá mục tiêu thêm 2,8% lên 38.800 đồng/CP do tăng dự phóng lợi nhuận ròng năm 2022/2023 lên 4,6%/3,2% so với dự báo trước. Định giá của VND dựa trên giả định WACC: 11,7% và lãi suất phi rủi ro là 3%.

Rủi ro giảm giá: các trung tâm thương mại mở mới chậm hơn dự kiến, tỷ lệ lấp đầy thấp hơn dự kiến do lượng khách đến các TTTM thấp do tác động của lạm phát cao và giá thuê thấp hơn dự kiến và các đối thủ cạnh tranh đang nổi lên trên thị trường như Aeon, Central Retail.

Tiềm năng tăng giá: các trung tâm thương mại mở mới nhanh hơn dự kiến, phục hồi nhanh hơn dự kiến trong lĩnh vực bán lẻ, dẫn đến tăng trưởng mạnh mẽ trong mảng cho thuê.

Bạn có muốn trở thành VIP/Pro trên 24HMoney? Hãy liên hệ với chúng tôi SĐT/ Zalo: 0981 935 283.

Để truyền thông cho doanh nghiệp, vui lòng liên hệ SĐT/ Zalo: 0908 822 699.

Hòm thư: phuongpt@24hmoney.vnMã | Giá | Biểu đồ | ||

|---|---|---|---|---|

20.30 -0.50 (-2.40%) |

Bình luận