Doanh nghiệp mía đường chông chênh hồi phục

Sau nhiều năm suy giảm, lợi nhuận của các doanh nghiệp mía đường niêm yết đã phục hồi trong niên độ tài chính 2019/2020. Tuy vậy, triển vọng duy trì tăng trưởng đang chịu nhiều thách thức.

Lợi nhuận niên độ 2019/2020 tăng trưởng trở lại

Trong điều kiện các khoản chi phí tài chính, bán hàng và chi phí quản lý giảm nhẹ, còn doanh thu tài chính hầu như không đổi, lợi nhuận sau thuế của SLS đạt 57,95 tỷ đồng, gấp 2,7 lần cùng kỳ.

Lũy kế cả niên độ, SLS đạt doanh thu 1.048 tỷ đồng, tăng 19,5% so với niên độ 2018/2019, vượt 21,3% kế hoạch năm. Lợi nhuận sau thuế đạt 119,3 tỷ đồng, tăng 88,8% và vượt 4,7 lần kế hoạch. Như vậy, SLS đã lấy lại đà tăng trưởng lợi nhuận sau 2 niên độ liên tiếp sụt giảm.

Chung kết quả tích cực, CTCP Thành Thành Công Biên Hòa (SBT) cũng báo doanh thu tăng 30,5% trong quý IV niên độ 2019/2020, với 3.727.9 tỷ đồng. Lãi gộp tăng gấp 2,6 lần giúp lợi nhuận sau thuế trong quý đạt 224,6 tỷ đồng, gấp 7,6 lần cùng kỳ năm trước dù không còn khoản lợi nhuận tài chính đột biến như cùng kỳ niên độ trước.

Lũy kế cả niên độ, SBT đạt 12.850 tỷ đồng doanh thu và 504,2 tỷ đồng lợi nhuận sau thuế, tăng 18,4% về doanh thu và 43,4% về lợi nhuận so với niên độ trước.

Tại khu vực miền Trung, CTCP Mía đường Lam Sơn (LSS) cũng ghi nhận mức tăng trưởng lãi sau thuế 51,3% trong quý cuối niên độ tài chính 2019/2020, bất chấp doanh thu giảm. Lũy kế toàn niên độ, lợi nhuận sau thuế của LSS đạt 21,7 tỷ đồng, gấp 16,6 lần con số 1,3 tỷ đồng của niên vụ trước.

Tại khu vực Tây Nguyên, CTCP Mía đường Kontum (KTS) báo lãi 962,6 triệu đồng sau thuế trong quý vừa qua, cải thiện so với mức lỗ 3,1 tỷ đồng cùng kỳ năm trước.

Tính chung cả niên độ, dù Công ty chỉ đạt gần 2 tỷ đồng lợi nhuận, giảm so với năm trước và chưa hoàn thành kế hoạch năm nhưng sự sụt giảm này chủ yếu do chi phí lãi vay tăng, trong khi lợi nhuận gộp thực tế vẫn tăng trưởng.

Nguồn lực dự trữ vẫn mỏng, phụ thuộc vào vay nợ

Biên lợi nhuận được cải thiện giúp lợi nhuận gia tăng trở lại, dòng tiền kinh doanh thặng dư giúp giảm áp lực lên dòng vốn là những tín hiệu tích cực cho các doanh nghiệp mía đường sau giai đoạn đầy khó khăn do giá đường sụt giảm và cạnh tranh khốc liệt từ đường ngoại nhập trong 2 năm trước đó.

Tuy vậy, ở chiều ngược lại, bức tranh tài chính của các doanh nghiệp đường vẫn có những điểm kém tích cực, như cấu trúc vốn có tỷ lệ nợ vay ở mức cao và nguồn tiền dự trữ mỏng.

Ðến cuối niên độ, ngoại trừ SBT, các doanh nghiệp còn lại như SLS, KTS, LSS đều không có nguồn tiền gửi ở các kỳ hạn trên 3 tháng. Thậm chí, số dư tiền và tương đương tiền cũng rất ít trong cơ cấu tài sản.

Như tại SLS, số dư tiền đến 30/6/2020 là 4,7 tỷ đồng, khá nhỏ so với quy mô tài sản 1.128 tỷ đồng. Dư nợ vay ngắn và dài hạn của Công ty lên tới 448,4 tỷ đồng, chiếm 40% nguồn vốn, chi phí lãi vay trong năm qua chiếm đến 30,5% lợi nhuận từ hoạt động kinh doanh (chưa bao gồm hoạt động tài chính).

Tại LSS, số dư tiền và tương đương tiền các loại cuối niên độ là 32,7 tỷ đồng, cũng chỉ chiếm 1,47% tổng tài sản. Dù trong niên độ tài chính vừa qua, nợ vay của LSS có xu hướng giảm và đến cuối niên độ chỉ còn chiếm 19,4% cơ cấu vốn, giúp chi phí tài chính trong kỳ giảm 23,9% so với niên độ tài trước và góp phần tăng trưởng lợi nhuận, nhưng tỷ lệ chi phí lãi vay trên lợi nhuận từ hoạt động kinh doanh vẫn lên đến 49,5%.

Hay tại KTS, tình hình cũng không khả quan hơn với chỉ 1,6 tỷ đồng tiền mặt trên gần 400 tỷ đồng tổng tài sản. Nợ vay chiếm đến 56,6% nguồn vốn, khiến chi phí lãi vay chiếm đến 86,1% - tức ăn gần hết lợi nhuận từ hoạt động kinh doanh mang lại.

SBT, doanh nghiệp có quy mô lớn nhất, nguồn lực dự trữ dồi dào nhất ngành cũng ghi nhận 623,4 tỷ đồng chi phí lãi vay trong niên độ tài chính vừa qua.

Trong khi đó, lợi nhuận từ hoạt động kinh doanh (chưa gồm tài chính) là 555,3 tỷ đồng, tương ứng lợi nhuận của Công ty có đóng góp lớn từ doanh thu tài chính, chủ yếu là thanh lý các khoản đầu tư và chuyển nhượng quyền mua cổ phần, đóng góp từ lãi tiền gửi trong doanh thu tài chính khá thấp.

Tính đến cuối niên độ tài chính 2019/2020, dư nợ vay của SBT là 8.383 tỷ đồng (với 83% là các khoản vay ngắn hạn), chiếm 46,4% nguồn vốn. Tỷ lệ dòng tiền hoạt động kinh doanh/chi phí lãi vay (CFO/lãi vay) chỉ 0,22 lần, giảm mạnh từ mức 2 lần của niên độ tài chính trước.

Việc nguồn lực dự trữ mỏng, nguồn vốn phụ thuộc nhiều vào vay nợ với chi phí lãi vay chiếm tỷ lệ cao trong cấu trúc chi phí là rủi ro khiến kết quả lợi nhuận của doanh nghiệp mía đường một mặt bị lãi vay ăn mòn đáng kể, mặt khác nhạy cảm với biến động lãi suất cũng như gặp khó khăn khi cần vốn để tái đầu tư.

Nhiều thách thức trước thềm niên vụ mới

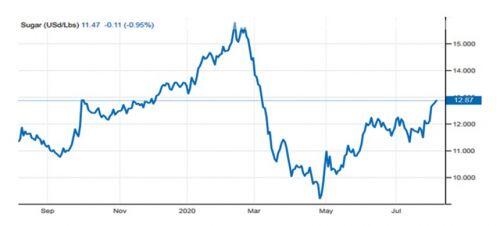

Sau niên vụ 2018/2029 kinh doanh khó khăn khi giá đường có lúc rơi xuống mức thấp nhất 10 năm, biên lợi nhuận của các doanh nghiệp mía đường cải thiện trong quý IV cũng như toàn niên vụ 2019/2020 được đánh giá có sự hỗ trợ của xu hướng hồi phục của giá đường.

Cụ thể, đến giữa tháng 2/2020, giá hợp đồng đường thô hợp đồng kỳ hạn trên Sàn giao dịch hàng hóa ICE (Intercontinental Exchange) đã tăng khoảng 12% so với mức giá cuối năm 2019 và tăng gần 35% so với mức đáy tháng 9/2019, vươn lên vùng giá cao nhất 2 năm.

Sau cú lao dốc trong tháng 3 và đầu tháng 4/2020 do giá ảnh hưởng của dịch bệnh Covid-19 và giá dầu rơi sâu, giá đường đã hồi phục trở lại từ cuối tháng 4/2020.

Một số chuyên gia phân tích nhận định, động lực của sự phục hồi này là việc các nước nới dần lệnh phong tỏa trong phòng chống dịch đã kéo nhu cầu nhiên liệu cũng như nhu cầu đường đều tăng trở lại.

Tuy nhiên, bước sang niên vụ mới, xu hướng phục hồi của giá đường đang bị đánh giá là thiếu bền vững khi mà giá dầu có nguy cơ sẽ quay đầu giảm trong thời gian tới khi Tổ chức Các nước xuất khẩu dầu mỏ cùng các đồng minh (OPEC+) chưa có sự đồng thuận cho kế hoạch cắt giảm sản lượng dài hạn.

Ngoài ra, dịch bệnh Covid-19 chưa được kiểm soát với diễn biến phức tạp tại nhiều quốc gia trên thế giới sẽ tác động trực tiếp và gián tiếp tới nhu cầu tiêu thụ đường và giá đường.

Tại thị trường trong nước, lãnh đạo một doanh nghiệp mía đường đã từng chia sẻ, dịch bệnh và việc thực hiện giãn cách xã hội nhằm đảm bảo kiểm soát dịch Covid-19 đã khiến lượng đường tiêu thụ của doanh nghiệp này trong 4 tháng đầu năm giảm tới 50% so với cùng kỳ 2019.

Thực tế, dù biên lợi nhuận trong xu hướng hồi phục, nhưng ngoại trừ SBT, doanh thu của các doanh nghiệp mía đường đều giảm trong quý IV niên độ tài chính vừa qua. Ðiều này cho thấy ảnh hưởng đáng kể của dịch bệnh tới sản lượng tiêu thụ đường.

Áp lực cạnh tranh với đường nhập khẩu niên vụ tới sẽ khốc liệt hơn. Bởi sau khi trải qua đợt hạn hán khiến sản lượng đường giảm trong niên vụ 2019/2020, sản lượng đường của Thái Lan dự báo sẽ tăng mạnh trở lại trong niên vụ 2020/2021.

Bộ Nông nghiệp Mỹ (USDA) đánh giá, sản lượng đường toàn cầu trong niên vụ niên vụ 2020/2021 dự kiến sẽ tăng 13,1% so với niên vụ trước nhờ sản lượng đường của Brazil, Ấn Ðộ và Thái Lan - ba nhà sản xuất đường hàng đầu thế giới - đều tăng.

Trong đó, dự kiến sản lượng đường của Thái Lan đạt được trong niên vụ 2020/2021 là 12,9 triệu tấn, tương đương các mức cao lịch sử, với lượng xuất khẩu dự kiến tăng lên 11 triệu tấn.

Ðiều này một mặt tạo sức ép trực tiếp lên sự phục hồi của với giá đường thế giới, mặt khác gia tăng áp lực cạnh tranh từ đường nhập khẩu sau khi Hiệp định Thương mại hàng hóa ASEAN (ATIGA) có hiệu lực từ 1/1/2020.

Bối cảnh kinh doanh nhiều khó khăn đang đòi hỏi các doanh nghiệp phải nỗ lực tìm cách cơ cấu lại tổ chức sản xuất, vùng nguyên liệu, tìm cách giảm giá thành đa dạng hóa sản phẩm để cải thiện năng lực cạnh tranh.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận