Dấu hiệu bong bóng tại thị trường chứng khoán toàn cầu

Trạng thái hưng phấn kéo dài trên thị trường chứng khoán toàn cầu đã khiến giá cổ phiếu không ngừng leo dốc, đưa vốn hóa thị trường lên mức 21.000 tỷ USD kể từ mức thấp nhất vào tháng 3 cho tới nay. Tuy nhiên, dưới góc nhìn kỹ thuật, các chuyên gia nhận định đã có dấu hiệu bong bóng tại thị trường tài sản này.

Trong hơn 2 tháng qua, thị trường chứng khoán toàn cầu được bao phủ bởi sắc xanh, ngay cả khi gặp nhiều trở ngại như đại dịch Covid-19 chưa được kiểm soát, xung đột Mỹ - Trung leo thang…

Dù thị trường trong cơn hưng phấn, vẫn tồn tại không ít ý kiến thận trọng với đà leo dốc này và từ đó tạo nên những tranh luận chưa có hồi kết.

Trong những phiên giao dịch gần đây, một số tín hiệu điều chỉnh của thị trường bắt đầu xuất hiện, khiến những ý kiến quan ngại có phần gia tăng.

Theo đó, chứng khoán châu Á có những phiên rung lắc, chứng khoán châu Âu xuống dốc nhẹ với chỉ số Stoxx Europe 600 giảm khoảng 1,6%. Tương tự, tại Mỹ, chỉ số S&P 500 cũng hạ sức nóng.

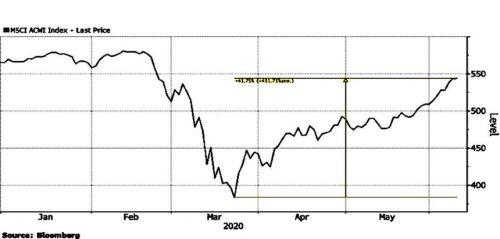

Thị trường chứng khoán toàn cầu đã leo trở lại mức từng đạt được trong tháng 2, thời điểm đại dịch Covid-19 chưa bùng phát ra bên ngoài Trung Quốc.

Đà tăng 42% của chỉ số MSCI ACWI (theo dõi chứng khoán tại cả thị trường phát triển và mới nổi trên toàn cầu) kể từ đáy tháng 3 cho tới nay là mức tăng tốt nhất trong cùng khoảng thời gian kể từ năm 2009.

Chưa kể, PE dự tính của chỉ số MSCI ACWI đang ở mức 20 lần, mức đắt đỏ nhất kể từ năm 2002.

“Đà tăng này có động lực chính từ gói hỗ trợ của chính phủ nhiều quốc gia trên toàn cầu nhằm tạo bệ đỡ cho tăng trưởng kinh tế hậu đại dịch. Tuy nhiên, đây cũng có thể là rủi ro chính gia tăng tính chất bất ổn trong ngắn hạn. Chúng tôi đang tiếp tục tự bảo vệ danh mục đầu tư của mình khi thị trường xuống dốc, ngay cả khi tìm kiếm cơ hội từ đà tăng hiện tại”, Paul Sandhu, người đứng đầu bộ phận tư vấn khách hàng và giải pháp đa tài sản khu vực châu Á - Thái Bình Dương của BNP Parisbas Asset Management chia sẻ.

Cùng chung quan điểm, Tai Hua, chiến lược gia trưởng thị trường châu Á tại JPMorgan Asset Management cho rằng: “Rủi ro điều chỉnh sẽ gia tăng nếu nhà đầu tư tiếp tục đặt cược vào đà hồi phục nhanh chóng của nền kinh tế, nhất là khi một số lĩnh vực dễ tổn thương hơn so với lĩnh vực khác trong bối cảnh chưa có vắc xin phòng bệnh và xung đột Mỹ - Trung căng thẳng hơn”.

Một số dấu hiệu chứng tỏ đà tăng có phần quá nóng là việc chỉ số MSCI các thị trường toàn cầu đã bước vào vùng quá mua kể từ đầu tháng 6, với một số chỉ số thuộc MSCI đã đạt mức cao nhất kể từ tháng 1/2020.

Đây được xem là dấu hiệu cho thấy thị trường bước vào xu hướng giá xuống (bear market). Bên cạnh đó, đà tăng của thị trường chứng khoán kể từ tháng 5 tới nay chủ yếu xuất phát từ thông tin về các gói hỗ trợ của chính phủ, thay vì dự báo lợi nhuận của doanh nghiệp cải thiện.

Trong khi đó, hoạt động đầu cơ đang tăng lên mức cao nhất trong ít nhất 20 năm qua, theo Sundial Capital Research Inc.

Các nhà đầu tư trong tuần trước đã mua khoảng 35,6 triệu hợp đồng quyền chọn mua cổ phiếu, tăng mạnh so với mức đỉnh gần nhất là 28,7 triệu hợp đồng trong tháng 2/2020.

“Nhà đầu tư đánh cược lớn vào việc giá đi lên. Diễn biến này thường có xu hướng dẫn tới lợi suất âm cho nhà đầu tư nhắm tới cổ phiếu thuộc chỉ số S&P 500 và các chỉ số khác trong khoảng thời gian vài tuần tới vài tháng sau đó”, Jason Goepfert, người sáng lập Sundial Capital Research chia sẻ.

Cụ thể, theo nghiên cứu của hãng, nếu 45% các vị thế mua đặt cược vào giá tăng, thường chứng khoán Mỹ sẽ giảm trung bình 3% trong 2 tháng tiếp theo và 15% trong năm.

Đáng chú ý, việc chuyển hướng từ cổ phiếu sang trái phiếu chính phủ để tự bảo vệ danh mục đầu tư cũng khó khăn trong thời điểm này, bởi lợi suất trái phiếu chính phủ đang ở mức rất thấp trên toàn cầu.

Với việc dòng tiền mới từ các nhà đầu tư nhỏ lẻ liên tục đổ vào, đà tăng nóng dẫn tới rủi ro bong bóng của chứng khoán là khó tránh khỏi.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận