Cuộc 'hôn phối' nóng vội giữa ngân hàng và bảo hiểm

Những cái bắt tay bancassurance hàng nghìn tỷ đã giúp ngân hàng tăng doanh thu, bảo hiểm có thêm khách nhưng đẩy nhiều người vào cảnh "không muốn cũng phải mua bảo hiểm".

Tháng 7/2020, khi tròn 18 tuổi, Hồ Ngọc Anh Thư không định mua bảo hiểm. Cô bước chân vào Ngân hàng Sài Gòn (SCB) để mở cuốn sổ tiết kiệm đầu đời.

Thư thôi học sau khi tốt nghiệp cấp hai. 150 triệu tích góp được sau vài năm phụ mẹ bán bánh tráng trộn của Thư được nhân viên tại ngân hàng hướng dẫn chia làm hai: 100 triệu đồng gửi tiết kiệm truyền thống, 50 triệu bỏ vào quỹ gửi tiền dài hạn lãi cao, tặng kèm bảo hiểm sức khỏe.

Một năm sau, Thư hốt hoảng khi nhận tin nhắn báo phải đóng thêm 50 triệu đồng phí bảo hiểm nhân thọ.

Hồ Ngọc Anh Thư bên trong căn phòng trọ thuê tại quận 7, TP HCM. Ảnh: Quỳnh Trang

Lúc đó, cô mới phát hiện không có bảo hiểm nào được tặng kèm sổ tiết kiệm mà thực chất chỉ là một hợp đồng bảo hiểm nhân thọ. Khoản phí bảo hiểm 50 triệu mỗi năm trở thành gánh nặng quá sức với một cô gái chưa đầy tuổi 20 vẫn đang "chạy ăn từng bữa".

Chuyện không chỉ xảy ra với Thư. Tháng 10/2022, sau sự cố tại SCB, hàng loạt đơn thư tố cáo được gửi tới Bộ Công an, phần đông là người lớn tuổi. Họ khiếu nại về những hợp đồng bảo hiểm "Tâm An Đầu Tư" với mức phí lên tới trăm triệu đồng một năm, do Manulife phân phối qua kênh ngân hàng. Đây là dòng bảo hiểm liên kết đơn vị (ILP) thịnh hành vài năm nay, kết hợp giữa hai tính năng bảo hiểm và đầu tư.

Như Huyền, người hai năm liền được vinh danh là nhân viên bán bảo hiểm xuất sắc tại một ngân hàng ở TP HCM, cũng kể rằng cô từng có hợp đồng bảo hiểm ILP nhờ vào kịch bản mời khách hàng gửi tiết kiệm tặng kèm bảo hiểm như vậy.

"Khi biết mình tham gia bảo hiểm chứ không phải gửi tiết kiệm, khách hàng đi về một cách hoang mang và sợ sệt. Tôi nhớ lại ánh mắt của họ. Họ càng hiền, tôi càng cảm thấy có lỗi", Như Huyền nói với VnExpress.

Vì day dứt, Huyền quyết định nghỉ làm. Giờ nhìn lại, cô gọi hai năm đó là quãng thời gian "kiếm nhiều tiền nhưng không thấy hạnh phúc".

Năm 2019, từ một chuyên viên mở thẻ và tiết kiệm, Như Huyền được ngân hàng đề cử sang mảng bán chéo bảo hiểm. Hằng ngày, cô chịu trách nhiệm hoàn tất hồ sơ bảo hiểm cho khách hàng do người giới thiệu đưa sang. Người này cũng là nhân viên của nhà băng vốn có mối quan hệ lâu năm với khách.

Mỗi ngày, 9 giờ sáng Huyền tới ngân hàng, 3 giờ chiều đi về. Cô đều đặn chốt 3-4 hợp đồng bảo hiểm với mức phí hằng năm từ 50 triệu đến 100 triệu đồng.

"Bán bảo hiểm ở ngân hàng chưa bao giờ dễ như vậy. Chẳng bù bây giờ, khi nghỉ việc ra ngoài làm tư vấn viên bảo hiểm truyền thống, cả tháng cũng chưa chắc có được một hợp đồng", Huyền kể.

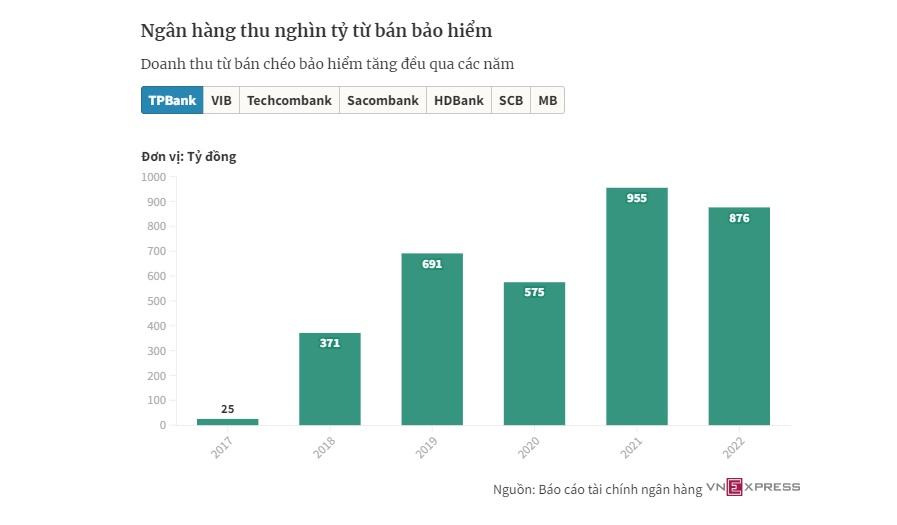

Vị thế cửa trên của ngân hàng

2015-2021 là giai đoạn "vàng" của mô hình bancassurance - bán chéo bảo hiểm tại ngân hàng. Bancassurance ở Việt Nam được triển khai dưới hai mô hình: Hoặc tư vấn viên của hãng bảo hiểm sẽ tiếp nhận khách hàng từ nhân viên nhà băng giới thiệu sang; Hoặc nhân viên ngân hàng phụ trách toàn bộ quy trình, từ khâu giới thiệu đến tư vấn.

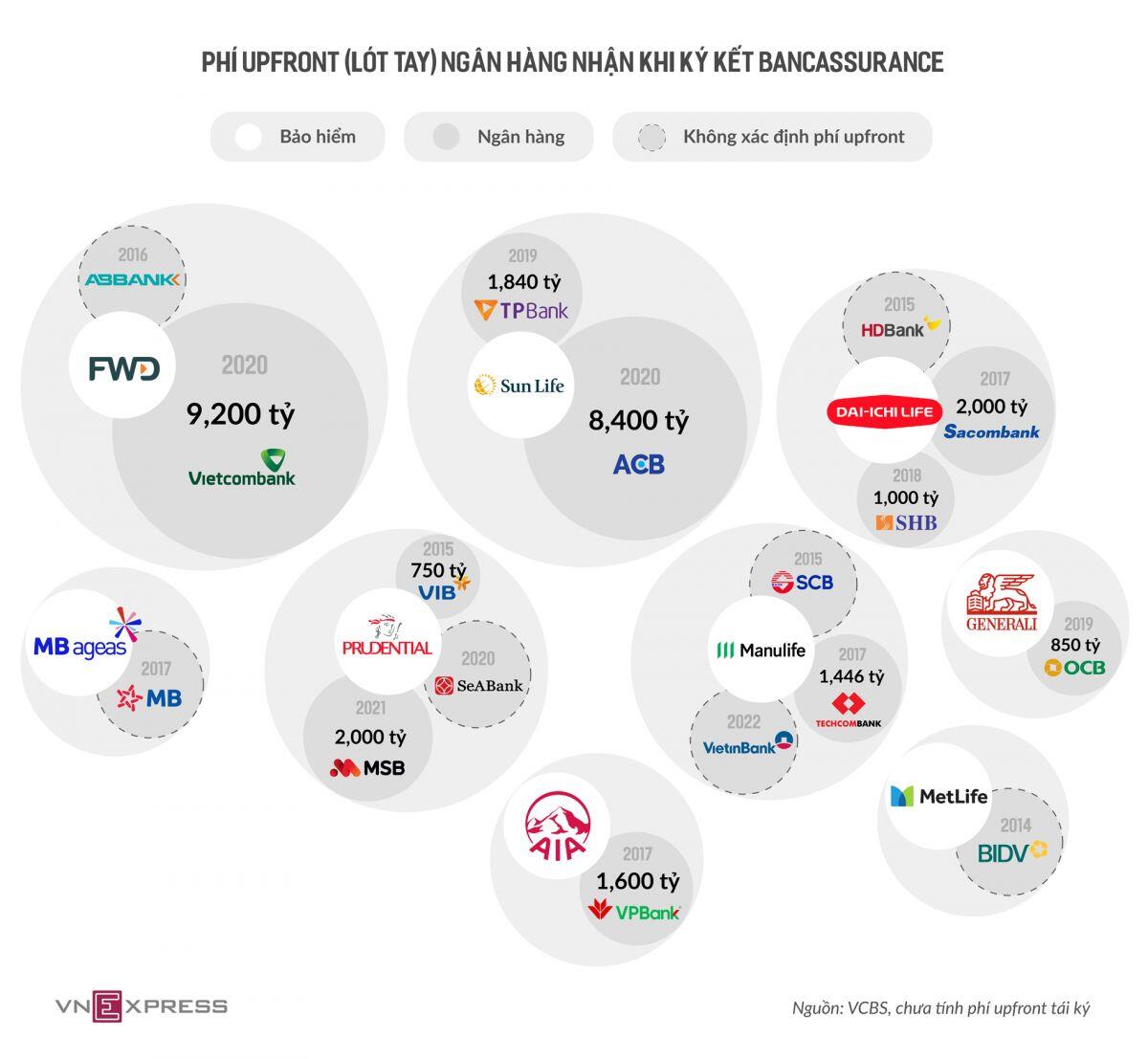

Dù theo mô hình nào, hãng bảo hiểm cũng sẽ trả ngay một khoản phí upfront, còn được gọi là phí lót tay, bằng "tiền tươi thóc thật", từ hàng nghìn USD đến trăm triệu USD cho ngân hàng. Đây được coi là chi phí ban đầu để ngân hàng thiết lập hệ thống, đào tạo nhân viên bán chéo. Khoản phí upfront này, theo nhà bảo hiểm, tương đương 3-5% doanh thu bán chéo dự kiến trong thời gian hợp tác.

Đồ họa: Đăng Hiếu

Bên cạnh đó, ngân hàng được hưởng hoa hồng tính theo mức phí bảo hiểm khách hàng đóng vào trong năm đầu. Khách hàng đóng phí bảo hiểm năm đầu càng cao, nhà băng càng có nhiều thu nhập. Họ tìm cách khai thác triệt để tệp khách vay và gửi tiền.

Trong vài năm qua, để vay ngân hàng thuận lợi, nhiều khách hàng chấp nhận "luật ngầm" mua kèm bảo hiểm nhân thọ mới được giải ngân. Không ít sẵn sàng đóng phí bảo hiểm rồi huỷ ngang từ năm thứ hai. Ngân hàng Nhà nước thường xuyên nhận phản ánh từ khách hàng bị ép mua bảo hiểm nhân thọ kèm khoản vay. Cơ quan quản lý này nhiều lần nhắc nhở ngân hàng thương mại không được "bán bia kèm lạc" nhưng tình trạng trên vẫn xảy ra.

Với nhóm khách hàng gửi tiền, như trường hợp của Hồ Ngọc Anh Thư, một số nhà băng gọi tên "Tiết kiệm thông minh" hoặc "Tiết kiệm đầu tư" kèm theo ưu đãi, thay vì nói thẳng là bảo hiểm nhân thọ.

Bancassurance thành công hơn hình dung ban đầu của nhà bảo hiểm. Nhìn lại, một nhà bảo hiểm trong top đầu thừa nhận "lúc đó không biết bancassurance có bán được hàng hay không nhưng đây là một cuộc hôn phối mà ngân hàng ở vị thế cửa trên".

"Vì chỉ có từng đấy ngân hàng, doanh nghiệp bảo hiểm cạnh tranh nhau, ai cũng muốn tìm đối tác độc quyền phân phối bảo hiểm ", ông Ngô Trung Dũng, Phó tổng thư ký Hiệp hội Bảo hiểm, nói.

Tổng giám đốc một hãng bảo hiểm giải thích thêm, điều khoản khi lần đầu "sống chung" của hai bên rất đơn giản. Họ chỉ thoả thuận với nhau về số năm hợp tác, doanh số và lượng khách kỳ vọng, bên cạnh một số yêu cầu về trải nghiệm khách hàng.

Hầu hết hợp tác bancassurance giai đoạn 2015-2021 không cam kết về "tỷ lệ duy trì hợp đồng trong những năm đầu" - chỉ tiêu vốn được xem là quan trọng nhất để đánh giá chất lượng của quá trình bán hàng và tư vấn. Hãng bảo hiểm chỉ khuyến khích ngân hàng đạt tỷ lệ duy trì hợp đồng cao bằng cách thưởng thêm chứ không yêu cầu mức tối thiểu.

Lãnh đạo một hãng bảo hiểm khác trong top 10 thị phần nói với VnExpress, từng nhiều lần ngỏ lời hợp tác với ngân hàng nhưng hồ sơ bị "loại ngay từ vòng gửi xe" khi đưa ra yêu cầu về tỷ lệ duy trì hợp đồng. Nhiều hợp đồng bancassurance thậm chí "đứt gánh giữa đường" vì ngân hàng tìm được doanh nghiệp sẵn sàng trả tiền nhiều hơn đối tác cũ. Cuộc ganh đua, theo lãnh đạo này đẩy phí upfront lên cao, kéo theo doanh số cam kết phải càng lớn. "Phí upfront càng cao, ngân hàng càng phải bán được nhiều", người này nói.

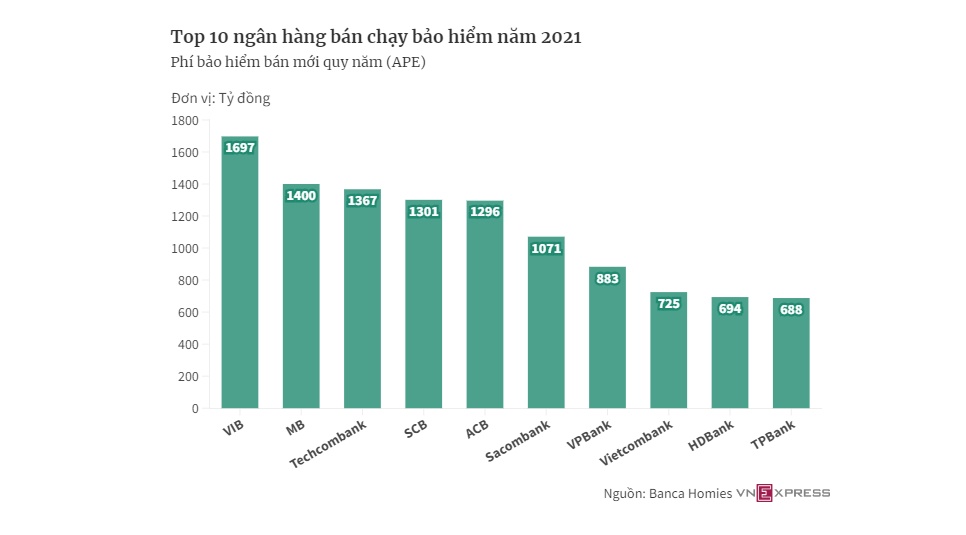

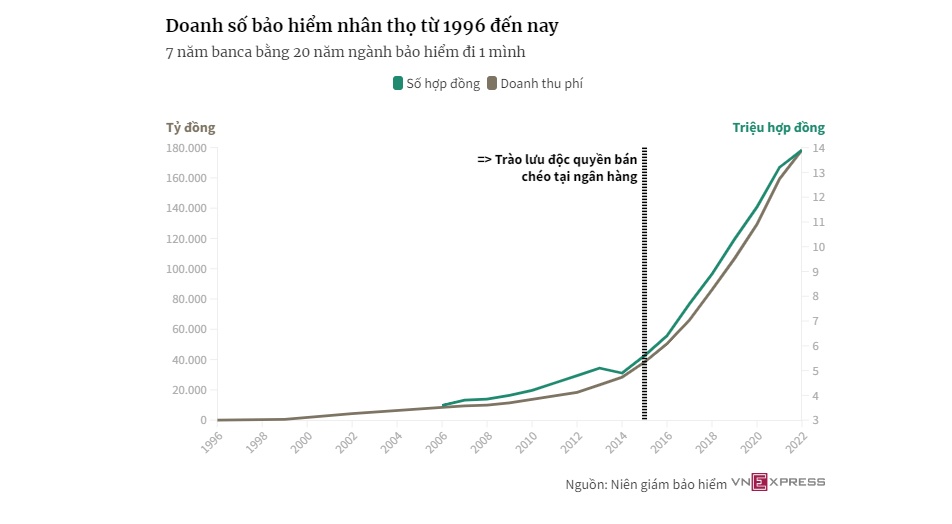

Bancassurance 7 năm qua tăng trưởng với tốc độ "khủng". Kênh bán chéo qua ngân hàng năm 2016 chỉ chiếm 10% doanh số khai thác mới của ngành bảo hiểm nhân thọ nhưng tới 2022 đã trở thành một trong hai trụ cột chính, có vai trò ngang ngửa kênh đại lý truyền thống. Số hợp đồng bảo hiểm nhân thọ tăng thêm trong 7 năm từ khi bancassurance độc quyền xuất hiện, tương đương với 20 năm kênh đại lý truyền thống đi một mình.

Sự thành công của bancassurance theo góc nhìn của ông Chung Bá Phương, Chủ tịch TC Advisors, người từng là giám đốc bảo hiểm của Techcombank, là do các ngân hàng đang ở thế thượng phong chứ không phải "người dùng thấy chính sách tốt mà tham gia".

Điều này thể hiện qua tỷ lệ bỏ ngang hợp đồng. Kết quả thanh tra 4 doanh nghiệp của Bộ Tài chính gần đây cho thấy, ít nhất 30% khách hàng mua bảo hiểm qua ngân hàng chỉ đóng phí năm đầu tiên. Thậm chí có ngân hàng ghi nhận tỷ lệ này lên tới 70%. Có nghĩa, cứ 10 khách hàng thì 7 người chỉ đóng phí bảo hiểm trong năm đầu rồi bỏ.

Bảo hiểm 'chưa tập bò đã lo tập chạy'

Hai năm Covid-19, lãi suất tiết kiệm thấp kỷ lục. Thay vì gửi tiết kiệm với mức lãi suất 6% một năm, dòng tiền dân cư tìm đến những kênh đầu tư sinh lời tốt hơn, đặc biệt là chứng khoán.

Môi trường lãi suất thấp khi đó trở thành cơ hội có một không hai giúp dòng bảo hiểm liên kết đầu tư bùng nổ, nhờ tâm lý chuộng đầu tư sinh lời lãi cao.

Phó giám đốc khối khách hàng cá nhân của một nhà băng nhận xét, lúc đó, nhân viên ngân hàng giới thiệu sản phẩm lãi cao và nhận thấy "khách thích quá". "Thế là dòng sản phẩm này càng được nhà bảo hiểm và ngân hàng đẩy mạnh trong khi quy trình bán hàng còn nhiều lỗ hổng", ông nói.

Bản chất của bảo hiểm nhân thọ là giải pháp bảo vệ tài chính khi có biến cố. Nhưng theo thời gian, sản phẩm bảo hiểm được tuỳ chỉnh từ thuần "bảo vệ rủi ro" sang "vừa bảo vệ vừa tiết kiệm", và xu hướng mới nhất là "vừa bảo vệ vừa đầu tư".

Dòng sản phẩm ILP mà cô bé bán bánh trộn Hồ Ngọc Anh Thư và nhiều người được mời mua gồm hai đặc tính bảo vệ và đầu tư. Với loại này, đáng ra người bán phải nói rất rõ "quyền lợi bảo vệ rủi ro" mới là quan trọng nhất. Sau đó nếu khách hàng có nhu cầu, họ mới đóng thêm tiền vào phần đầu tư. Tuy nhiên, lãnh đạo một doanh nghiệp bảo hiểm xin giấu tên thừa nhận tình trạng nhiều nhân viên dùng quyền lợi phụ để lôi kéo khách mua bảo hiểm trong những tình huống như vậy.

Đây là lý do hàng loạt kiện cáo thời gian qua đều xuất phát từ dòng bảo hiểm ILP này. Nhiều người mua bảo hiểm khiếu nại vì lầm tưởng gửi tiền ngân hàng được tặng kèm bảo hiểm. Số khác lại hiểu nhầm họ đang uỷ thác cho ngân hàng đầu tư còn bảo hiểm chỉ là sản phẩm phụ đính kèm.

ILP tăng trưởng với cấp số nhân trong 4 năm trở lại đây, đặc biệt trong hai năm 2021-2022. Doanh thu phí sản phẩm này chỉ khoảng 3.800 tỷ năm 2019 đã tăng lên gần 22.000 tỷ vào năm 2022.

Bộ Tài chính cũng thừa nhận đây là sản phẩm phức tạp nhưng nhiều nhà bảo hiểm lại ồ ạt bán chéo qua kênh ngân hàng mà không kiểm soát được chất lượng tư vấn.

Theo tổng giám đốc của một ngân hàng tư nhân, dòng bảo hiểm liên kết đầu tư đòi hỏi sự am hiểu sâu từ người dùng cùng với lực lượng tư vấn viên cao cấp. Việc tư vấn hời hợt rất dễ khiến người mua hiểu nhầm về sản phẩm, dẫn đến kiện cáo về sau.

Ông Trần Nguyên Đán, Giảng viên Đại học Kinh tế TP HCM, người thường xuyên trực tiếp đào tạo nhân sự cho các hãng bảo hiểm, nói ILP là sản phẩm ưu việt so với các dòng truyền thống nhưng cũng là "con dao hai lưỡi". Ở Mỹ, bảo hiểm liên kết đầu tư như ILP ra đời khi thị trường bảo hiểm đã tồn tại từ rất lâu, tức người dân đã rất hiểu về nó.

Với sản phẩm phức tạp này, doanh nghiệp bảo hiểm cũng có hình thức đào tạo nhưng thực tế nhiều đại lý không mặn mà. Ở nước ngoài, một đại lý tập sự dưới 6 tháng vẫn phải có người kèm cặp và chưa được hưởng trọn hoa hồng thì tại Việt Nam đã lên làm quản lý, trực tiếp đi đào tạo cho những người khác dù chưa rành hết về sản phẩm. Trong các buổi tư vấn lại về hợp đồng bảo hiểm, ông Đán phát hiện nhiều đại lý đặt những câu hỏi ngô nghê, khách hàng của họ gần như chẳng biết gì về sản phẩm.

Nhiều doanh nghiệp chỉ chú trọng vào đào tạo đại lý theo hướng làm sao để bán được sản phẩm, đây cũng là điều Bộ trưởng Tài chính Hồ Đức Phớc đã thừa nhận khi trao đổi với báo chí tháng trước.

Nhân viên bancas xuất sắc như Như Huyền cũng thừa nhận chỉ được đào tạo hời hợt, học 1-2 ngày để cấp mã đại lý hành nghề. Ngân hàng có một số buổi đào tạo nghiệp vụ nhưng theo Huyền, không đi sâu vào sản phẩm đang bán. Không rõ bản chất sản phẩm, Huyền thú nhận đã "học vẹt" và phóng đại lên cho khách hàng.

Còn theo chuyên gia Trần Nguyên Đán, ngành bảo hiểm đã bắt đầu mọi thứ quá sớm. "Không chấp nhận tập bò mới tập chạy, dẫn đến một loạt đại lý thiếu kiến thức về bảo hiểm đi bán sản phẩm phức tạp. Thế là vỡ trận!", ông bình luận.

Khủng hoảng - cơ hội sửa sai

Sự cố bảo hiểm nhân thọ xuất phát từ SCB – Manulife nhưng sau đó như một đám lửa, nhanh chóng lan sang nhà "hàng xóm" - những ngân hàng, công ty bảo hiểm khác.

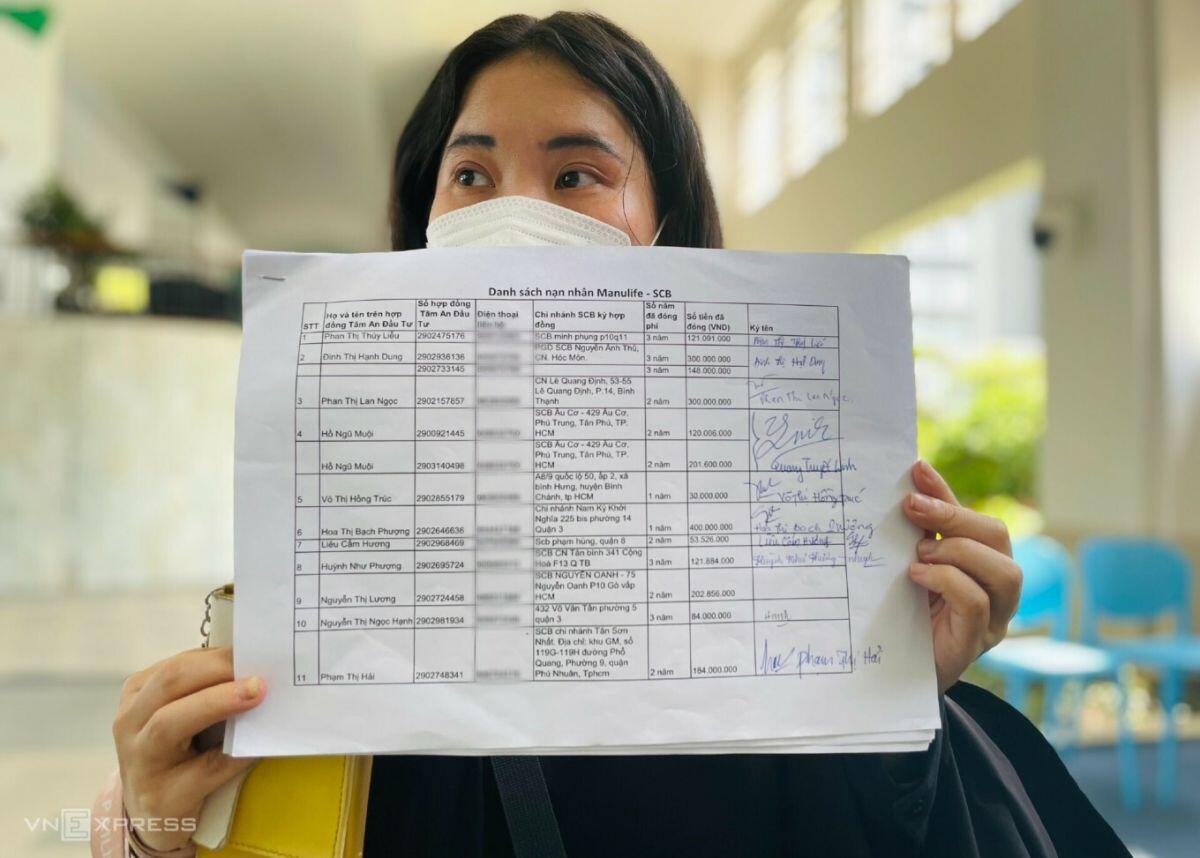

Danh sách 120 khách hàng khiếu nại tập thể tới Manulife tháng 4/2023. Ảnh: Quỳnh Trang

"Khắp nơi, khách hàng hoang mang gọi điện thoại đòi huỷ hợp đồng", Tổng giám đốc hãng bảo hiểm top đầu thị phần nhớ về giai đoạn mấy tháng trước. Chỉ trong một quý, hãng bảo hiểm top đầu thị phần này ghi nhận lượng khiếu nại đột biến, gấp ba lần so với cùng kỳ giai đoạn trước.

Doanh thu khai thác mới của thị trường bảo hiểm trong 6 tháng đầu năm nay lần đầu tiên sụt giảm sau giai đoạn tăng trưởng hai chữ số. Ngành bảo hiểm, theo Phó tổng thư ký Hiệp hội, "đứng trước cuộc khủng hoảng lớn nhất từ trước đến nay".

Để gạn đục khơi trong, cơ quan quản lý cũng đang dự thảo một số quy định siết chặt hơn như đại lý phải ghi âm khi tư vấn bảo hiểm, bàn tư vấn bảo hiểm phải được đặt riêng so với quầy giao dịch ngân hàng... Nhưng theo giới chuyên gia, những điều này chưa đủ, cần có cơ chế xử lý "từ gốc".

"Tỷ lệ duy trì hợp đồng không đạt ngưỡng tối thiểu phải được cơ quan quản lý đưa vào kiểm soát, giống cách Ngân hàng Nhà nước quản lý với nợ xấu", ông Trần Nguyên Đán đề nghị.

Từ 2015 về trước, Cục Quản lý, Giám sát bảo hiểm (Bộ Tài chính) vẫn công khai con số huỷ bỏ hợp đồng trong ba năm đầu tham gia bảo hiểm. Nhưng từ năm 2016 - thời điểm bancassurance độc quyền bùng nổ, con số này không còn được hé lộ. Hiện nay, cơ quan quản lý không có bất kỳ chế tài nào với doanh nghiệp tăng trưởng nhanh mà tỷ lệ duy trì hợp đồng thấp.

Tư duy tập trung vào chất lượng là điều theo chuyên gia, sẽ thúc đẩy doanh nghiệp tự soi lại chính mình và đưa thị trường phát triển lành mạnh. Doanh nghiệp không nên "chiều chuộng" đội ngũ kinh doanh như trước đây. Ông Trần Nguyên Đán nói, đại lý phải học, phải thi mới được bán sản phẩm phức tạp như bảo hiểm liên kết đầu tư và cần sát hạch hàng năm.

Từ đầu năm nay, Bộ Tài chính cũng đặt ra yêu cầu khắt khe hơn với các đại lý bán sản phẩm bảo hiểm liên kết đơn vị (ILP). Tỷ lệ đại lý qua được kỳ thi chọn lọc này, theo giám đốc một hãng bảo hiểm, giảm còn một nửa so với trước đây. Chỉ có những người thực sự quyết tâm mới theo đuổi được dòng sản phẩm ILP.

Cũng theo lãnh đạo các công ty bảo hiểm, việc hằng năm đưa một số đại lý vào "danh sách đen" vẫn chưa đủ răn đe mà cần cơ chế xử phạt thích đáng với những đại lý làm sai. Đồng thời, hình thức hợp tác ngân hàng - bảo hiểm cần có cơ chế trọng tài chung để tránh việc doanh nghiệp bảo hiểm muốn xử phạt nặng tay với nhân viên làm sai, làm ẩu nhưng ngân hàng lại nói không hoặc ngược lại.

Phó tổng giám đốc một nhà băng cũng cho rằng khách hàng phải nâng cao hiểu biết hơn, ít nhất là thay đổi tư duy "chỉ đâu ký đấy". Ngoài đọc kỹ hợp đồng, không nên tin tưởng hoàn toàn vào bất kỳ ai, dù tư vấn viên là người thân.

Khủng hoảng xảy ra nhưng cũng tạo ra những thay đổi tích cực. Tổng giám đốc hãng bảo hiểm trong Top 3 nhìn nhận, nó giúp thay đổi hoàn toàn vị thế hợp tác giữa ngân hàng và hãng bảo hiểm. Nhờ đó, hai bên đồng lòng ý thức phải sửa sai, đặc biệt là về chất lượng bán hàng.

Trước khủng hoảng, ngân hàng từng rất chần chừ khi doanh nghiệp muốn thực hiện cuộc gọi chào mừng khách hàng vì sợ khách đổi ý. "Giờ họ nói, ừ gọi đi, chúng tôi không ngại đâu", ông kể lại một trong những chi tiết cho thấy thiện chí hợp tác của ngân hàng sau cuộc khủng hoảng.

Hiện nay, có một số đơn vị cũng đã chủ động ứng xử khắt khe hơn với tỷ lệ duy trì hợp đồng trong hợp tác bancas. Tại VIB, ở bản hợp đồng tái ký banca với Prudential mới đây, tỷ lệ duy trì hợp đồng tối thiểu được đưa vào và trở thành một cam kết. Hai bên cũng thiết lập Hội đồng chuẩn mực ứng xử khách hàng, có hình thức xử phạt răn đe với nhân viên làm sai, cũng như phân loại các tệp khách hàng phù hợp với từng loại hình bảo hiểm riêng.

Theo Tổng giám đốc Prudential Phương Tiến Minh, điều này mở ra một chương mới cho thị trường bancas ở Việt Nam.

"Chúng tôi chấp nhận bán ít đi, doanh số sẽ giảm, chấp nhận đánh đổi sự tăng trưởng trong ngắn hạn để phát triển thị trường dài hạn", ông Minh chia sẻ.

Nếu phát triển bền vững như ông Minh nói, thị trường sẽ không còn những khách hàng "bất đắc dĩ" như Hồ Ngọc Anh Thư.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận