Công ty chứng khoán Hàn Quốc ồ ạt vào Việt Nam: “Mạnh vì gạo, bạo vì tiền”

Các công ty chứng khoán có vốn Hàn Quốc tỏ rõ tham vọng tạo lập cuộc chơi mới và dẫn dắt thị trường, gia tăng sức ép lên các công ty chứng khoán nội địa tại thị trường Việt Nam.

Liên tục gia tăng sự hiện diện tại thị trường Việt Nam qua kênh M&A, các công ty chứng khoán có vốn Hàn Quốc không chỉ chứng tỏ tiềm lực mạnh mẽ, mà còn tỏ rõ tham vọng tạo lập cuộc chơi mới và dẫn dắt thị trường, gia tăng sức ép lên các công ty chứng khoán nội địa.

Ngày 17/9/2020, Công ty Chứng khoán SJC chính thức chuyển nhượng 65,01% vốn cho Công ty Quản lý quỹ Asam Asset Management (Hàn Quốc), với mức giá hơn 6.000 đồng/cổ phiếu. Công ty Chứng khoán SJC có vốn điều lệ 80 tỷ đồng. Uớc tính, Asam Asset Management đã chi ra hơn 20 tỷ đồng cho thương vụ này. Sau giao dịch, Asam Asset Management nắm giữ khoảng 80% vốn tại Công ty Chứng khoán SJC.

Trước đó không lâu, cuối tháng 8/2020, Ủy ban Chứng khoán nhà nước cấp giấy phép thành lập và hoạt động cho Công ty TNHH Chứng khoán JB Việt Nam, vốn điều lệ 300 tỷ đồng, 100% vốn thuộc sở hữu của Ngân hàng Kwangju. Đây là ngân hàng thương mại thuộc Tập đoàn JB Financial (Hàn Quốc). Cuối năm 2019, Chi nhánh Ngân hàng Kwangju đã ký thỏa thuận mua lại Morgan Stanley Gateway Securities tại Việt Nam với giá 382,4 tỷ đồng (tương đương 16,5 triệu USD).

Sau khi 2 thương vụ trên hoàn tất, hiện có khoảng 8 công ty chứng khoán vốn Hàn Quốc đang hoạt động tại Việt Nam, chiếm hơn một nửa tổng số công ty chứng khoán nước ngoài trên thị trường Việt Nam.

Với tiềm lực mạnh mẽ, sự góp mặt ngày càng đông đảo của các công ty chứng khoán vốn Hàn Quốc đang gia tăng sức ép cạnh tranh lên các “đối thủ” ở trong nước.

Nhập cuộc mạnh mẽ

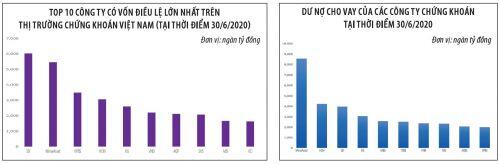

Sau khi hoàn tất thương vụ M&A, các công ty chứng khoán vốn Hàn Quốc đều nhanh chóng tăng vốn. Đến nay, có 3 công ty chứng khoán vốn Hàn Quốc đứng trong Top 10 công ty chứng khoán có vốn điều lệ lớn nhất thị trường Việt Nam, đó là: Mirae Asset (Việt Nam), vốn điều lệ 5.455 tỷ đồng (chỉ đứng sau SSI); KIS Việt Nam mới tăng vốn thêm 700 tỷ đồng, nâng tổng vốn điều lệ lên mức 2.596 tỷ đồng và KBSV, vốn điều lệ 1.675 tỷ đồng.

Ngoài ra, một số công ty chứng khoán Hàn Quốc khác cũng có vốn điều lệ khá lớn. Đơn cử, HFT sau khi được mua lại bởi Hanwha Investment & Securities Co., Ltd đã đổi tên thành Công ty CP Chứng khoán Pinetree và tăng vốn từ 100 tỷ đồng lên 600 tỷ đồng. Còn với JB Việt Nam, Ngân hàng Kwangju cũng có kế hoạch tăng vốn của công ty chứng khoán này lên 600 tỷ đồng.

Gương mặt quen thuộc như Chứng khoán Shinhan Việt Nam sau khi mua lại Công ty chứng khoán An Nam cũng tăng vốn từ 146 tỷ đồng lên 812,6 tỷ đồng trong giai đoạn 2018 - 2019. Theo nguồn tin của phóng viên Báo Đầu tư, Shinhan Việt Nam đang có kế hoạch tăng vốn và đẩy mạnh hoạt động tại thị trường Việt Nam.

Giao dịch ký quỹ (margin) là hoạt động tạo ra nguồn thu lớn cho nhiều công ty chứng khoán và cũng là cách để giành thêm thị phần (góp phần bổ trợ cho mảng môi giới). Vì vậy, sau khi tăng vốn, với lợi thế nguồn vốn rẻ dồi dào, nhiều công ty chứng khoán vốn Hàn Quốc giảm mạnh lãi suất margin, đưa ra nhiều chính sách ưu đãi về phí giao dịch để thu hút khách hàng, gây áp lực đáng kể tới các đối thủ trong nước.

Tính đến cuối quý II/2020, tổng dư nợ cho vay (margin và ứng trước tiền bán chứng khoán) của các công ty chứng khoán ở mức hơn 55.882,5 tỷ đồng, tăng 1,7% so với dư nợ cuối quý II/2019. Dư nợ cho vay vẫn đang có xu hướng chuyển dịch về khối công ty chứng khoán có vốn Hàn Quốc.

Cụ thể, dư nợ cho vay của Mirae Asset là 8.575 tỷ đồng, tăng hơn 71% so với cùng kỳ; dư nợ cho vay của KIS Việt Nam là 3.084 tỷ đồng và dư nợ cho vay tại KBSV là 2.339 tỷ đồng. Cả 3 công ty này đều nằm trong Top 10 công ty chứng khoán có dư nợ cho vay lớn nhất thị trường, trong đó Mirae Asset Việt Nam đang dẫn đầu.

Trong bảng xếp hạng Top 10 thị phần môi giới từ năm 2019 đến nay, có sự hiện diện của nhiều công ty chứng khoán vốn Hàn Quốc, như KIS Việt Nam, KBSV và sự bứt phá của Mirae Asset Việt Nam, khi lần đầu tiên “ghi danh” trong Top 5 thị phần môi giới năm 2019.

Theo đánh giá từ phía cơ quan quản lý, trong vài năm gần đây, động thái đẩy mạnh hoạt động mua lại các công ty chứng khoán của nhà đầu tư Hàn Quốc và tăng vốn rất nhanh đã góp phần tái cấu trúc ngành chứng khoán trong bối cảnh nhiều công ty đang suy yếu về tài chính, hoạt động thiếu hiệu quả.

Diễn biến tích cực được ghi nhận từ khi có sự nhập cuộc mạnh mẽ của các công ty chứng khoán vốn ngoại là nhà đầu tư được hưởng mặt bằng lãi suất margin thấp hơn. Trong 9 tháng đầu năm 2020, nhiều công ty chứng khoán lớn không tăng lãi suất margin, ngược lại còn giảm lãi suất khá mạnh tay.

Nếu như các năm trước, mặt bằng lãi suất margin thường xuyên neo ở mức 13 - 15%/năm, thì năm 2020 đã giảm xuống mức 10 - 12%/năm. Bên cạnh những gói phổ biến, hầu hết các công ty đều đưa ra chương trình ưu đãi (có thời hạn), chính sách cho khách VIP (có điều kiện) với mức lãi suất chỉ 5 - 9%/năm, hoặc miễn lãi trong một khoảng thời gian nhất định. Về phí giao dịch, trước đây mức trung bình là 0,3 - 0,4%, thì hiện nay chỉ còn 01,5 - 0,25%, các tài khoản giao dịch nhiều thậm chí còn được miễn phí.

Trong bối cảnh dịch bệnh Covid-19 đang tác động mạnh tới nền kinh tế, cùng với làn sóng nhà đầu tư mở mới hàng trăm ngàn tài khoản (253.000 tài khoản mở mới, nhiều hơn 64.000 tài khoản so với cả năm 2019) để tham gia thị trường, thì phí giao dịch và lãi suất margin tiếp tục là “chìa khóa” để cạnh tranh giữa các công ty chứng khoán.

Vì sao Việt Nam là điểm đến?

Trên thực tế, hoạt động mua lại công ty chứng khoán Việt Nam của các nhà đầu tư Hàn Quốc chỉ mới sôi động hơn trong khoảng 2 - 3 năm nay. Nhưng nhìn rộng ra ngoài ngành chứng khoán, có thể thấy, các tập đoàn lớn của Hàn Quốc như CJ, Samsung, KB Financial, Shinhan… đã có mặt tại Việt Nam từ khá lâu.

Các chuyên gia cho rằng, sự xuất hiện ngày một đông đảo của các tập đoàn Hàn Quốc trong nhiều lĩnh vực, đóng góp đáng kể cho nền kinh tế chính là chất xúc tác tạo ra làn sóng đầu tư từ Hàn Quốc vào ngành tài chính - ngân hàng tại Việt Nam. Mục tiêu trước mắt của các nhà đầu tư này là cung cấp dịch vụ tài chính cho các doanh nghiệp Hàn Quốc và các doanh nghiệp lớn của Việt Nam nhờ mạng lưới khách hàng rộng lớn tại Hàn Quốc và nhiều nước trên thế giới. Không khó để nhận thấy, các tên tuổi mua lại công ty chứng khoán trong nước đều có tiềm lực tài chính mạnh tại Hàn Quốc và có thể huy động nguồn vốn với chí phí thấp.

Mặt khác, thị trường chứng khoán Việt Nam được đánh giá còn rất nhiều tiềm năng phát triển. Thời gian qua, nhiều tập đoàn mạnh của Hàn Quốc (như SK Group, Hanwa…) đã rót hàng trăm triệu USD để mua cổ phần của doanh nghiệp Việt (như Vingroup, Masan…). Cuối năm 2019, Ngân hàng BIDV phát hành riêng lẻ 603,3 cổ phần cho đối tác ngoại là Ngân hàng KEB Hana (Hàn Quốc), tương ứng 15% vốn. Bên cạnh đó, vốn từ các quỹ đầu tư Hàn Quốc cũng chảy mạnh vào thị trường chứng khoán… Vì vậy, các công ty chứng khoán Hàn Quốc có rất nhiều cơ hội để tham gia và hỗ trợ trong các thương vụ của nhà đầu tư Hàn Quốc.

Lãi suất cơ bản tại Hàn Quốc thấp, duy trì ở mức 1 - 2%/năm và đang có xu hướng giảm xuống thấp hơn 1%, trong khi ở Việt Nam, lãi suất cho vay margin rất cao, tuy năm nay có giảm, nhưng vẫn khoảng 10 - 12%/năm. Trong khi đó, nền kinh tế Việt Nam tăng trưởng tốt, hội nhập sâu rộng với việc tham gia ký kết nhiều hiệp định thương mại tự do, có nhiều chính sách thúc đẩy thị trường… Đây chính là những lý do quan trọng góp phần tạo lực hút, khiến dòng vốn Hàn Quốc đổ mạnh vào Việt Nam, đặc biệt trong lĩnh vực chứng khoán.

Một chuyên gia chứng khoán nhìn nhận, trước khi Covid-19 xảy ra, Việt Nam đã được xem là điểm đến của các cheabol (tài phiệt) Hàn Quốc. Trong bối cảnh thế giới bất ổn, chiến tranh thương mại leo thang…, các dòng vốn đầu tư đang tìm hướng dịch chuyển. Với nền kinh tế thuộc nhóm tăng trưởng tốt nhất trên thế giới, Việt Nam trở thành một trong những sự lựa chọn ưu tiên của các nhà đầu tư quốc tế. Từ khi Covid-19 bùng phát, Việt Nam tiếp tục ghi điểm nhờ kiểm soát dịch bệnh hiệu quả.

Mục tiêu không chỉ là “đánh chiếm” thị phần

Sau giai đoạn tăng vốn mạnh, đưa ra nhiều chương trình ưu đãi lãi suất margin, phí giao dịch hấp dẫn, các công ty chứng khoán Hàn Quốc tiến hành mở rộng chi nhánh, hoàn thiện bộ máy vận hành, xây dựng đội ngũ và đưa ra thị trường nhiều sản phẩm hơn, với các tiện ích ứng dụng công nghệ hiện đại, thuận tiện cho nhà đầu tư. Không khó để thấy, các công ty chứng khoán vốn ngoại đã chú trọng nâng cấp nền tảng giao dịch, các ứng dụng hỗ trợ giao dịch, mở tài khoản… đồng thời với việc đa dạng hóa sản phẩm và đẩy mạnh các mảng hoạt động (bên cạnh môi giới và margin).

Chia sẻ về định hướng kinh doanh trong thời gian tới, ông Kang Moon Kyung, Tổng giám đốc Mirae Asset (Việt Nam) cho biết, bên cạnh hai mảng chính là cho vay margin, môi giới, Mirae Asset sẽ tăng cường hai mảng là ngân hàng đầu tư (IB) và tự doanh (PI).

Đối với mảng IB, Mirae Asset sẽ tìm kiếm các doanh nghiệp phát hành cổ phiếu và trái phiếu, đặc biệt đẩy mạnh mảng trái phiếu doanh nghiệp. Đồng thời, Mirae Asset cũng sẽ thực hiện tự doanh đối với các trái phiếu doanh nghiệp mà Công ty đánh giá là có triển vọng.

Đối với mảng PI, bên cạnh việc tìm kiếm cơ hội đầu tư dài hạn vào các cổ phiếu, chứng chỉ quỹ, Mirae Asset cũng sẽ đẩy mạnh hoạt động ở các mảng khác như chứng quyền có đảm bảo (CW), phái sinh, quỹ hoán đổi danh mục (ETF), trong đó, riêng mảng sản phẩm ETF sẽ được chú trọng hơn. Mirae Asset sẽ làm trung gian để môi giới các chứng chỉ quỹ, ETF, phân phối lại cho nhà đầu tư.

Tương tự, Công ty Chứng khoán KIS Việt Nam cũng định hướng đầu tư nhiều hơn cho mảng khách hàng cá nhân và đẩy mạnh mảng IB với trọng tâm là tư vấn phát hành trái phiếu. Ông Park Won Sang, Tổng giám đốc KIS Việt Nam cho biết, sau khi hoàn tất tăng vốn thêm 700 tỷ đồng vào đầu quý III/2020, KIS Việt Nam có vốn điều lệ 2.596 tỷ đồng, nằm trong Top 8 công ty chứng khoán có vốn điều lệ cao nhất thị trường. Trước đó, tháng 6/2020, KIS Việt Nam đã tư vấn phát hành thành công thương vụ trái phiếu hoán đổi đầu tiên tại Việt Nam cho đối tác An Phát Holding (APH).

Trong khi đó, Công ty Chứng khoán KBSV xác định sẽ tiếp tục vai trò giới thiệu và cung cấp các sản phẩm tài chính ra thị trường nước ngoài. Đến nay, KBSV đã giới thiệu sản phẩm chứng chỉ tiền gửi ngân hàng với thị trường Hàn Quốc và dự kiến giới thiệu thêm các trái phiếu doanh nghiệp lớn với nhà đầu tư Hàn Quốc, Hồng Kông. Một trong những khác biệt của KBSV so với các công ty chứng khoán Hàn Quốc khác tại Việt Nam là Công ty có CEO người Việt. Đây là một trong những chiến lược địa phương quan trọng của Tập đoàn KB.

Với JB Financial Group, sau khi hoàn tất thương vụ, công ty này cũng kỳ vọng có thể thực hiện các hoạt động môi giới bất động sản, hạ tầng tại Việt Nam cho các nhà đầu tư Hàn Quốc. Ngoài ra, JB Financial có kế hoạch bảo lãnh cho các công ty Việt Nam thực hiện phát hành trái phiếu, trái phiếu chuyển đổi cũng như các thương vụ M&A.

Có thể thấy, sự đầu tư mạnh mẽ và tấn công sâu rộng của các công ty chứng khoán ngoại vào thị trường đã tạo áp lực, thúc đẩy các đối thủ trong nước cải thiện hơn chất lượng dịch vụ, sản phẩm để nâng cao năng lực cạnh tranh.

Tuy nhiên, các công ty chứng khoán ngoại không phải không có thách thức. Đặc điểm chung ở các thương vụ M&A công ty chứng khoán nội địa là mua đứt 100%, hoặc ít nhất ở mức độ chi phối trên 51% vốn. Mục tiêu của các công ty chứng khoán ngoại chủ yếu là mua “giấy phép” hoạt động, nên thường nhắm đến các công ty chứng khoán nội địa quy mô nhỏ, hoạt động cầm chừng… Trong các thương vụ này thường không xảy ra tình trạng xung đột lợi ích giữa các cổ đông cũ và mới, không xảy ra xung đột về quản trị, nhưng để có thể vận hành ổn định thì không đơn giản, trong đó, vấn đề lớn nhất vẫn là bài toán nhân sự.

Xuất hiện tại Việt Nam, các công ty chứng khoán Hàn Quốc đã thu hút không ít nhân sự chất lượng cao, song để thực hiện các mục tiêu tham vọng và đáp ứng tốc độ tăng trưởng như hiện nay, họ vẫn phải tiếp tục xây dựng đội ngũ nhân sự từ quản lý cấp cao đến từng nhân viên môi giới một cách bài bản, chuyên nghiệp, gắn kết, bên cạnh chế độ phúc lợi tốt.

Ông Park Won Sang tiết lộ, KIS Việt Nam đang tăng cường tuyển dụng nhân sự cho mảng CW, ETF, các công cụ phái sinh. Trong khi đó, Mirae Asset tiếp tục chiêu mộ đội ngũ nhân sự giỏi, đầu tư phát triển hạ tầng công nghệ thông tin và đa dạng hóa sản phẩm, dịch vụ để xứng tầm là một nhà cung cấp dịch vụ chứng khoán toàn diện hàng đầu tại Việt Nam.

Trong thời gian tới, Việt Nam vẫn tiếp tục là điểm đến ưa thích của nhiều công ty chứng khoán Hàn Quốc. Theo nguồn tin của phóng viên Báo Đầu tư, một số tập đoàn từ Hàn Quốc đang trong quá trình tìm hiểu, thương thảo các thương vụ mua lại công ty chứng khoán nội địa. Đơn cử, thông tin về việc Công ty Chứng khoán ACBS bán vốn cho đối tác ngoại được thị trường ngóng chờ từ lâu có khả năng sắp thành hiện thực.

Công ty cổ phần Chứng khoán KIS Việt Nam

Công ty TNHH Chứng khoán Mirae Asset (Việt Nam)

Công ty cổ phần Chứng khoán KB Việt Nam - KBSV (tiền thân là Chứng khoán Maritime, KB Securities mua lại 99,4% vốn với giá trị khoảng 33 triệu USD)

Công ty TNHH Chứng khoán Shinhan Việt Nam (tiền thân là Công ty Chứng khoán Nam An)

Công ty cổ phần Chứng khoán Pinetree (Tập đoàn Hanwha mua lại 90% cổ phần Công ty Chứng khoán HFT với giá khoảng 4,3 triệu USD)

Công ty TNHH Chứng khoán NH Việt Nam (tiền thân là Công ty Chứng khoán Woori CBV)

Công ty TNHH Chứng khoán JB Việt Nam

Công ty cổ phần Chứng khoán SJC

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận