Bullishness vẫn còn thiếu, đó là một điều tốt

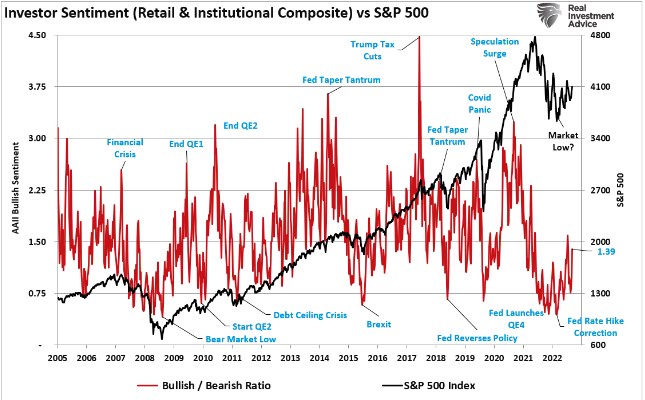

Bất chấp các tiêu đề trên phương tiện truyền thông, podcast và chương trình phát sóng cho thấy “sự diệt vong và u ám” đang rình rập khắp nơi, tâm lý lạc quan của nhà đầu tư đã tăng lên rõ rệt kể từ mức thấp nhất trong tháng 10 . Đây không phải là lần đầu tiên chúng ta thảo luận về tâm lý nhà đầu tư, điều này thường sai ở những thái cực.

Các chỉ số tâm lý cực đoan, tăng hoặc giảm, thường biểu thị điểm mà các nhà đầu tư mắc nhiều sai lầm nhất. Đó là bởi vì những cảm xúc “sợ hãi” hoặc “tham lam” đang thúc đẩy các quyết định đầu tư. Từ quan điểm đầu tư trái ngược, chúng ta nên là “người mua” khi mọi người đang bán hoặc là “người bán” khi mọi người đang mua.

Tuy nhiên, đó là một điều khó thực hiện bởi vì với tư cách cá nhân, cảm xúc của chính chúng ta đang thúc đẩy chúng ta “đi theo đám đông”.Việc trở thành một người trái ngược là “thử thách và cô đơn” . Tuy nhiên, nó thường là điều đúng đắn để làm.

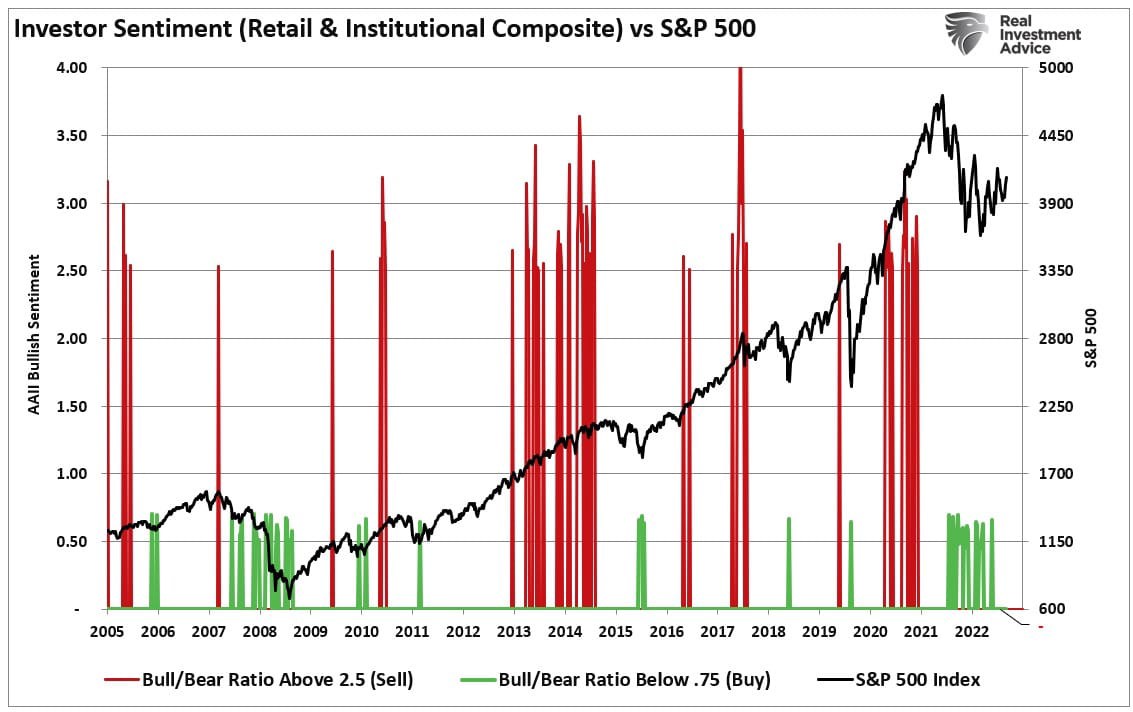

Biểu đồ dưới đây là chỉ số tổng hợp hàng tuần về tâm lý nhà đầu tư. Nó chỉ cho thấy các giai đoạn khi các nhà đầu tư cực kỳ lạc quan hoặc giảm giá so với chỉ số S&P 500.

Quan trọng nhất, với tư cách là nhà đầu tư, chúng ta cần nhận ra rằng mặc dù xu hướng tăng hoặc giảm ở các cực điểm thường sai, nhưng tâm lý nhà đầu tư thường đúng ở giữa xu hướng.

Khi đầu tư, Chiến tranh giữa các vì sao là sai

Có rất nhiều cảnh trong phim Chiến tranh giữa các vì sao khi các nhân vật được yêu cầu “tìm kiếm cảm xúc của họ” để khám phá những gì họ biết là đúng. Vấn đề là, với tư cách là con người, chúng ta có xu hướng ngoại suy các sự kiện tạm thời thành xu hướng lâu dài, chủ yếu khi đầu tư. Khi thị trường tăng, chúng tôi tin rằng xu hướng hiện tại sẽ kéo dài vô tận. Khi thị trường giảm, chúng phải về không. Cả hai đều không đúng và cũng là “ngụy biện” đằng sau việc đầu tư “mua và nắm giữ” và lợi nhuận thị trường “gộp” .

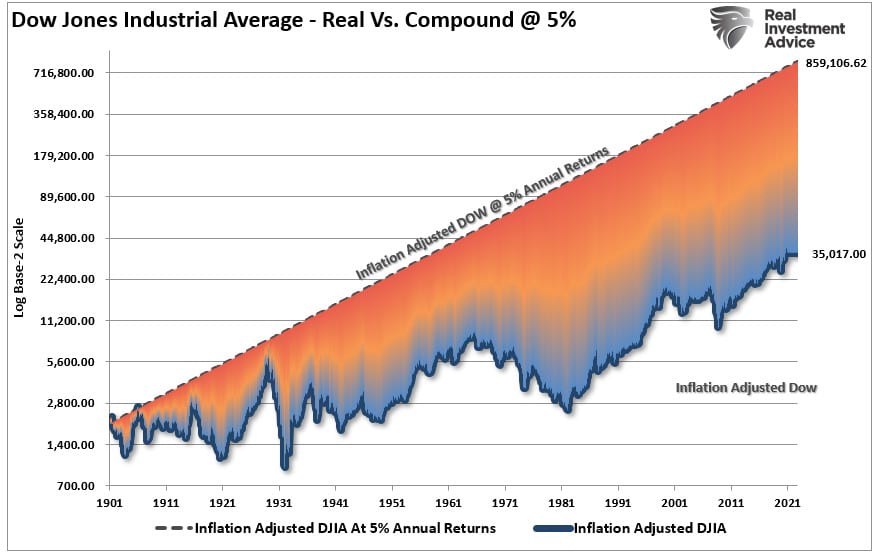

Một đánh giá ngắn gọn về lịch sử thị trường cho thấy rằng thị trường không tăng cũng không giảm mãi mãi, và các giai đoạn tăng giá luôn dẫn đến giảm giá cuối cùng. Biểu đồ cho thấy sự khác biệt giữa giá trị thực của Chỉ số Trung bình Công nghiệp Dow Jones và giá trị sẽ là bao nhiêu nếu nó tăng trưởng ở mức 5% hàng năm (tiền đề mua và nắm giữ). Sự khác biệt về giá trị cuối kỳ là do các giai đoạn lợi nhuận giảm ngược lại với các giai đoạn tăng trưởng trước đó. Điều quan trọng là các giai đoạn giá trị giảm sẽ phá hủy hiệu ứng gộp.

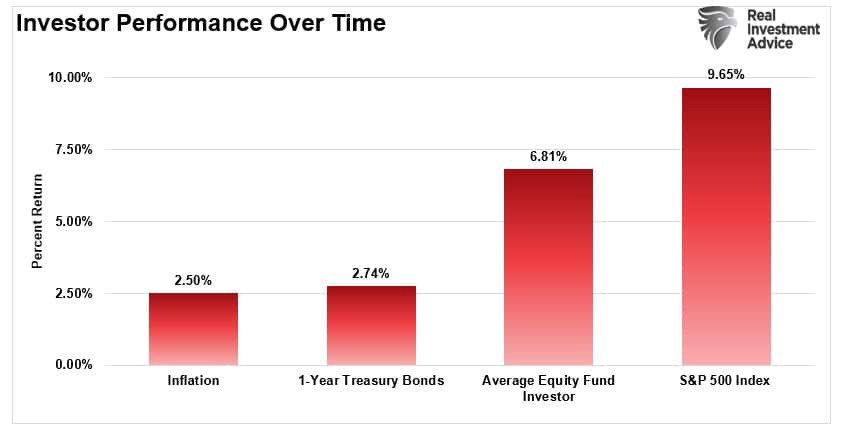

Tuy nhiên, trong khi sự khác biệt giữa các kết quả là đủ khủng khiếp, thì thực tế còn tồi tệ hơn nhiều do sự thiên vị cảm xúc của các nhà đầu tư. Mỗi năm, Dalbar thực hiện một cuộc khảo sát nhà đầu tư cho thấy hiệu suất trung bình của các nhà đầu tư so với lợi nhuận của thị trường. Để hóm hỉnh:

“Biểu đồ thanh bên dưới cho thấy sự khác biệt về hiệu suất cũng như mức tăng trưởng 100.000 đô la giữa nhà đầu tư vốn cổ phần trung bình và Chỉ số S&P 500 trong 30 năm qua (đến năm 2022). Nó cũng so sánh lợi nhuận trung bình hàng năm của một khoản đầu tư ban đầu như vậy với tỷ lệ lạm phát và chỉ số trái phiếu ngắn hạn trong cùng thời kỳ đó. “

Dalbar giải thích rõ lý do tại sao tồn tại sự khác biệt đáng kể về hiệu quả hoạt động giữa nhà đầu tư trung bình và thị trường.

“Chuỗi nghiên cứu này nghiên cứu hoạt động của nhà đầu tư trong các quỹ tương hỗ. Mục tiêu của nó là chỉ ra cách các nhà đầu tư có thể cải thiện kết quả hoạt động của danh mục đầu tư bằng cách quản lý các hành vi khiến họ hành động thiếu thận trọng.

Nếu bạn đã theo dõi nghiên cứu của Dalbar trong nhiều năm, bạn sẽ biết rằng một chủ đề nhất quán liên tục xuất hiện. Cụ thể, tập hợp dữ liệu dài hạn được phân tích trong các báo cáo QAIB này cho thấy rõ ràng rằng mọi người thường là kẻ thù tồi tệ nhất của chính họ khi nói đến đầu tư.

Thường bị khuất phục trước các chiến lược ngắn hạn như theo đuổi thời điểm thị trường hoặc theo đuổi hiệu suất, nhiều nhà đầu tư tỏ ra thiếu kiến thức và/hoặc khả năng thực hiện kỷ luật cần thiết để nắm bắt những lợi ích mà thị trường có thể mang lại trong thời gian dài hơn. Nói tóm lại, họ thường phản ứng lại với sự trưởng thành của thị trường và làm giảm lợi nhuận dài hạn của họ.”

Để đơn giản hóa phân tích đó, các nhà đầu tư không chống lại được cảm xúc của họ về việc tăng giá hoặc giảm giá, thường là vào thời điểm nên thực hiện một hành động ngược lại.

Ngay từ đầu, tôi đã lưu ý đến nhiều tiêu đề, dự đoán tiêu cực và một loạt dữ liệu cho thấy kết quả tồi tệ đối với thị trường chứng khoán. Tuy nhiên, xu hướng tăng giá đang tăng lên trái ngược với những gì logic gợi ý.

Vì vậy, chúng ta nên xem xét tâm lý nhà đầu tư hiện tại như thế nào trong quy trình quản lý danh mục đầu tư của mình?

Chính giữa, sai ở cả hai đầu

Nhìn lại giai đoạn 2008, chúng tôi thấy rằng tâm lý có thể duy trì ở mức thấp trong một thời gian dài. Tuy nhiên, một khi nó tăng ổn định hơn, điều đó có xu hướng đánh dấu thị trường chứng khoán ở mức thấp. Đó có thể là những gì chúng ta đang thấy bây giờ.

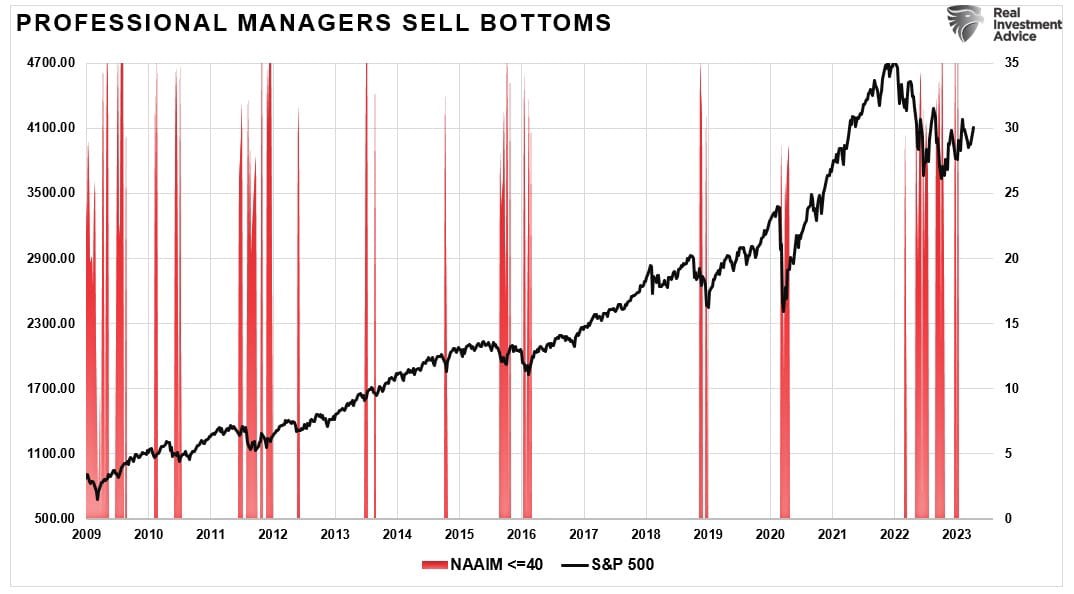

Tuy nhiên, trong khi các cá nhân không chịu khuất phục trước cảm xúc chi phối hành động đầu tư, thì các nhà đầu tư chuyên nghiệp cũng phải chịu thành kiến tương tự. Hiệp hội các nhà quản lý đầu tư tích cực quốc gia (NAAIM) đại diện cho mức độ tiếp xúc trung bình của các thành viên đối với thị trường chứng khoán Hoa Kỳ. Trong lịch sử, khi chỉ số đó giảm xuống dưới 40%, điều đó phù hợp với mức đáy của thị trường (ngược lại, trên 90% phù hợp với mức đỉnh của thị trường.)

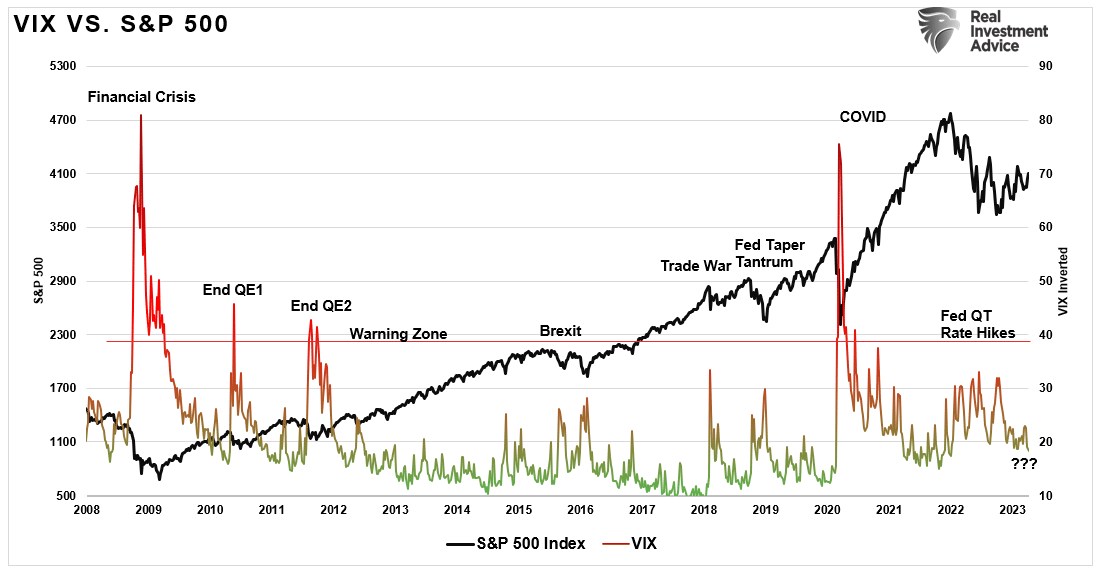

Một thước đo tâm lý khác, chỉ số biến động ( VIX ), cũng cho thấy mức thấp nhất của thị trường là vào tháng Mười. Các chỉ số VIX cực đoan xảy ra ở hoặc gần mức thấp nhất của thị trường khi các đợt bán tháo cực kỳ “hoảng loạn” . Thị trường giá lên thường được xác định bởi VIX giảm từ mức đỉnh trước đó. Đợt bán tháo năm 2022 là một đợt “điều chỉnh” trong một thị trường tăng giá đang diễn ra vì VIX đạt đỉnh vào khoảng 30. Với việc chỉ số đó quay trở lại xu hướng giảm, điều này cũng cho thấy rằng tháng 10 là mức điều chỉnh thấp nhất.

Khả năng tăng giá quá mức không còn nữa, trong khi xu hướng giảm giá quá mức đang mờ dần nhưng vẫn còn phổ biến.

Đợt tăng hiện tại kể từ đầu năm có phải là sự trở lại của thị trường giá lên? Có lẽ. Nó cũng có thể là một “ cuộc biểu tình của thị trường giá xuống” thu hút các nhà đầu tư quay trở lại trước khi “chiếc giày tiếp theo rơi xuống”.

Thật không may, chúng tôi sẽ không biết cho đến sau khi thực tế. Tuy nhiên, xu hướng tăng giá ngày càng tăng từ các chỉ số cực kỳ thấp thường gợi ý một đợt tăng giá kéo dài hơn của thị trường để “leo lên bức tường lo lắng”.

Như Stephan Cassaday từng châm biếm:

“Số tiền bị mất khi cố gắng tránh thị trường giá xuống còn nhiều hơn số tiền bị mất trong bất kỳ thị trường giá xuống nào.”

Mặc dù có thể dễ dàng cho phép nhiều tiêu đề, podcast và dự đoán trên phương tiện truyền thông khơi dậy “những thành kiến cảm xúc” của chúng ta, nhưng điều cần thiết là tiếp tục tập trung vào những gì thị trường đang làm so với những gì chúng ta “nghĩ rằng” nó nên như vậy.

Theo dõi người đăng bài

Tiếp cận các chuyên gia VIP/PRO hàng đầu của 24HMONEY

Nhận ngay bài viết tài chính chuyên sâu

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận