Xung đột chính trị sẽ ngăn Fed sử dụng các biện pháp bơm vốn khẩn cấp?

Tương lai của cơ chế cho vay khẩn cấp trong tay Fed đang đối mặt với nhiều sự hoài nghi vì xung đột chính trị ở Washington. Điều này làm dấy lên lo ngại rằng việc Fed không thể dùng các cơ chế bơm thanh khoản khẩn cấp sẽ làm tăng sự biến động trên thị trường tài chính ngay khi đà hồi phục kinh tế đang chững lại.

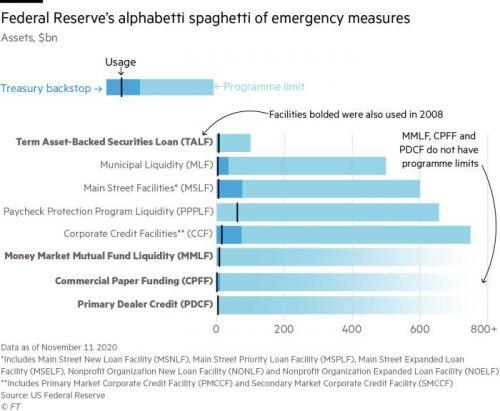

Kể từ tháng 3/2020, Fed đã triển khai 13 cơ chế tín dụng để đảm bảo các doanh nghiệp và thành phố có khả năng tiếp cận với tín dụng giá rẻ một cách dễ dàng trong lúc đại dịch Covid-19 gây đình trệ hoạt động kinh tế.

Các chương trình này cho phép Fed bơm hàng ngàn tỷ USD vào thị trường tài chính thông qua việc mua trái phiếu doanh nghiệp – trong đó có cả một số trái phiếu rác (junk bond) có rủi ro cao – và trái phiếu do Chính phủ và chính quyền địa phương phát hành; cho các doanh nghiệp quy mô vừa vay nợ; cũng như đóng vai trò chốt chặn trên thị trường tài trợ vốn ngắn hạn.

Các công cụ này được sinh ra để cho phép Fed thực hiện mua tài sản trong “những trường hợp bất thường và khẩn cấp”, và quy mô của chúng có khả năng tăng mạnh khi Bộ Tài chính Mỹ cố gắng khỏa lấp thâm hụt ngân sách bằng cách phát hành thêm trái phiếu.

Tuy nhiên, trong số 13 công cụ này thì có tới 12 công cụ dự kiến hết hạn vào ngày 31/12, qua đó gây ra tình trạng tiến thoái lưỡng nan cho các nhà quyết sách trong những tuần cuối cùng của năm 2020. Trong khi ban điều hành Fed, bao gồm cả Chủ tịch Jerome Powell, dường như đang nghiêng về phương án gia hạn như họ đã từng làm trước đó vào tháng 9/2020, thì họ cũng cần có sự đồng ý từ Bộ Tài chính Mỹ. Cho đến nay, Bộ Tài chính Mỹ vẫn chưa quyết định có gia hạn các công cụ trên hay không.

Tuần này, ông Powell đã truyền tải mong muốn giữ các cơ chế cho vay khẩn cấp trong ngắn hạn, mặc dù chúng hiện không được sử dụng rộng rãi. Điều này xuất phát từ đánh giá của Chủ tịch Fed rằng vài tháng tới có thể là khoảng thời gian “rất thách thức” đối nền kinh tế Mỹ.

“Khi thời điểm hợp lý đến, chúng tôi sẽ rút các công cụ này đi”, ống cho biết tại sự kiện Bay Area Council trong ngày thứ Ba (17/11). Tuy nhiên, ông Powell không nghĩ thời điểm đó đã đến hoặc sẽ sớm đến.

Nhiều nhà đầu tư cũng đưa ra quan điểm cho rằng các nhà quyết sách nên cẩn trọng với rủi ro từ làn sóng bùng phát Covid-19 trên toàn cầu tại thời điểm này.

“Xét tới việc chúng ta vẫn còn chưa thoát khỏi cuộc khủng hoảng Covid-19 và đây là các công cụ hiệu quả, các lập luận cho rằng nên giữ lại các công cụ này như vai trò chốt chặn trên thị trường trong trong vài tháng tới vẫn còn hợp lý”, Nathan Sheets, Chuyên gia kinh tế trưởng tại PGIM Fixed Income và từng là quan chức phụ trách vấn đề quốc tế tại Bộ Tài chính Mỹ, nhận định.

Ed Al-Hussainy, Chuyên viên phân tích tiền tệ và lãi suất tại Columbia Threadneedle, nói thêm: “Rút các chương trình này là một canh bạc vô cùng táo bạo. Hiện chúng tôi có cảm giác như đây không phải là thời điểm thích hợp để thực hiện canh bạc đó”.

Chính quyền Trump đã thể hiện một vài sự hoài nghi. Bộ Tài chính Mỹ gần đây tiết lộ với các thành viên của Ủy ban Giám sát Quốc hội rằng họ không ủng hộ gia hạn chương trình mua trái phiếu ngắn hạn trực tiếp từ các bang và một số chính quyền địa phương. Được biết, Ủy ban Giám sát Quốc hội (COO) là cơ quan thay mặt cho các nhà quyết sách để theo dõi các công cụ cho vay khẩn cấp.

Thượng nghị sĩ Đảng Cộng hòa Patrick Toomey – một thành viên của ủy ban COO – cũng kêu gọi dần dần giảm bớt quy mô của chương trình Cơ chế Thanh khoản Đô thị (MLF).

“Dữ liệu kinh tế cho tới nay đều lạc quan hơn dự báo và theo tôi, việc sử dụng chương trình này để làm bất kỳ điều gì vượt quá dự định ban đầu – có thể là cung cấp thanh khoản tạm thời – sẽ không phù hợp với dự định của Quốc hội khi họ thông qua Đạo Luật Hỗ trợ, Cứu trợ và An Ninh Kinh Tế (CARES)”, ông cho biết trong cuộc điều trần tháng 9/2020. Đạo luật này dành ra tổng cộng 454 tỷ USD cho Fed và Bộ Tài chính Mỹ.

Ian Katz – Chuyên viên phân tích chính sách tại Capital Alpha Partners – cho biết: “Câu hỏi thực sự ở đây là yếu tố chính trị sẽ tác động ra sao. Vẫn chưa rõ liệu chính quyền hiện tại có muốn làm điều này không. Họ có thể muốn để Đảng Dân chủ tìm cách giải quyết”.

Bộ Tài chính Mỹ không bình luận về thông tin trên.

Các thị trường ghi nhận bước hồi phục thần tốc sau khi Fed công bố các cơ chế khẩn cấp và các động hái khác để vực dậy kinh tế. Cụ thể là Fed đã giảm lãi suất xuống phạm vi gần 0% và cam kết mua trái phiếu Chính phủ Mỹ không giới hạn. Thị trường cổ phiếu Mỹ nhờ đó mà tăng vọt lên những đỉnh cao mới và xét theo một số thước đo, các điều kiện tài chính cũng dễ thở hơn so với trước dịch.

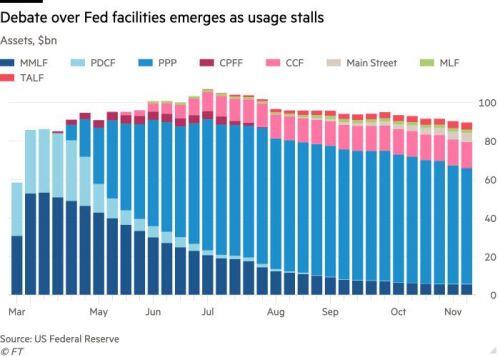

Kết quả là chỉ một phần lượng tiền từ các cơ chế này được triển khai. Theo tính toán của Financial Times dựa trên dữ liệu Fed công bố từ tuần trước, chỉ có 89.6 tỷ USD vốn của Fed đang được sử dụng. Con số này giảm từ mức đỉnh 107 tỷ USD trong tháng 7 và chỉ chiếm khoảng 3% trong mức 2.6 ngàn tỷ USD (tối thiểu) mà Fed nói sẽ tung ra.

Trong tuyên bố đưa ra vào tháng này, 5 thành viên của Ủy ban Giám sát Quốc hội Mỹ nhất trí ủng hộ Fed giảm quy mô mua trái phiếu doanh nghiệp khi dữ liệu kinh tế hồi phục mạnh. Tuy nhiên, không phải tất cả thành viên đều ủng hộ quan điểm của Thượng nghị sĩ Toomey rằng cơ chế MLF nên được hủy bỏ khi xét tới áp lực ngày càng chồng chất lên ngân sách bang và chính quyền địa phương. Cho tới nay, MLF chỉ cho vay 1.6 tỷ USD, tương đương 0.3% so với khả năng cho vay 500 tỷ USD.

“Lời kêu gọi chấm dứt cơ chế cho vay khẩn cấp một cách tự nguyện ngay thời điểm dịch bệnh hoành hành thật không có gì biện hộ được”, thành viên Ủy ban Bharat Ramamurti – cựu cố vấn cho Thượng nghị sĩ Đảng Dân chủ Elizabeth Warren – cho biết.

“Tại thời điểm này, lý do duy nhất để Bộ Tài chính Mỹ quyết định không gia hạn cơ chế này là họ muốn hủy hoại khả năng xử lý khủng hoảng của chính quyền Biden sắp tới”, ông Ramamurti nói.

Nhà đầu tư cũng đưa ra quan điểm cho rằng Chương trình Cho vay Main Street – bao gồm Fed mua các khoản vay ngân hang từ các doanh nghiệp vừa và nhỏ, nên được gia hạn. Tính tới cuối tuần trước, hiện Fed chỉ mới triển khai dưới 5 tỷ USD từ chương trình này.

Nhiều thành phần tham gia thị trường tin rằng nếu Fed và Bộ Tài chính Mỹ ngừng các công cụ cho vay khẩn cấp vào tháng tới, Joe Biden – người được cho là Tổng thống đắc cử – có thể nhanh chóng kích hoạt lại sau khi nhậm chức vào tháng 1/2021.

Dù vậy, quá trình can thiệp vào có thể rất khó khăn và có thể dẫn tới 3 trường hợp bất lợi như nhận định của Mohamed El-Erian, Chủ tịch của trường Queens thuộc Đại học Cambridge. Ông nói rằng các ngân hàng trung ương đột nhiên nhận ra bản thân đã lún quá sâu vào thị trường tài chính.

“Họ sẽ bất lợi nếu cố gắng chấm dứt cơ chế cho vay khẩn cấp, vì điều này có thể gây ra bất ổn tài chính và có nguy cơ gây thiệt hại cho nền kinh tế thực. Nếu làm nhiều hơn hiện tại, họ sẽ thổi bùng tâm lý chấp nhận rủi ro quá mức. Và họ cũng có thể bất lợi nếu giữ chính sách như hiện tại, vì sự trật khớp giữa nền kinh tế thực và thị trường”, ông nói.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Bấm vào đây để liên hệ 24HMoney ngay

Bàn tán về thị trường