Xu hướng nổi bật ngành ngân hàng: Chuyển đổi mô hình và quy trình tín dụng

Để nâng cao trải nghiệm khách hàng, tạo hiệu quả vượt trội trong quy trình tín dụng và tăng cường vị thế cạnh tranh phù hợp xu hướng của ngành ngân hàng toàn cầu, các ngân hàng Việt Nam cần cân nhắc đến việc chuyển đổi trong mô hình tín dụng và quy trình

Trong những năm gần đây, một thực tế và nhu cầu nổi bật trong lĩnh vực tài chính tín dụng toàn cầu là quy trình xét duyệt tín dụng nhanh chóng và tin cậy. Các khách hàng không còn muốn phải chờ đợi nhiều ngày hoặc tuần để nhận được một hạn mức tín dụng hay một khoản giải ngân vào tài khoản. Các thẻ tín dụng với bản chất là khoản tín dụng không bảo đảm (unsecured loan) được nhiều tổ chức tài chính cam kết cấp cho khách hàng trong thời gian chỉ một giờ hoặc thậm chí ngắn hơn.

Hiện nay, khách hàng, đặc biệt là phân khúc doanh nghiệp nhỏ và cá nhân tiêu dùng, ngày một có nhiều lựa chọn về các sản phẩm tín dụng đa dạng từ các công ty tài chính phi ngân hàng. Trong đó, phải kể đến các công ty tài chính mới nổi (fintech) với ưu thế không đòi hỏi nhiều sự ràng buộc và hệ thống không phức tạp như tại các tổ chức tài chính ngân hàng đa năng truyền thống.

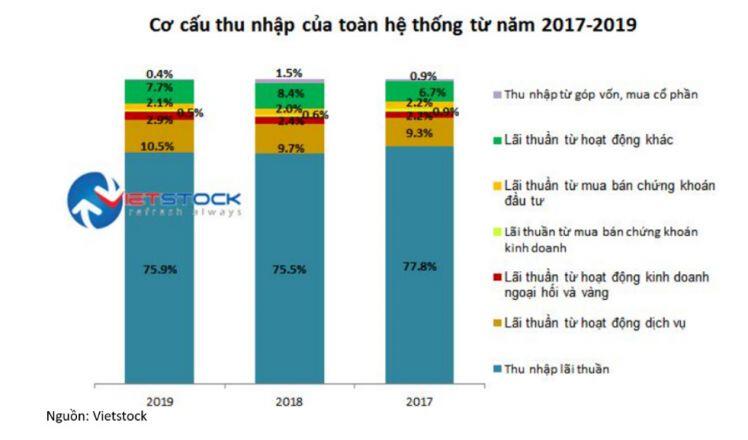

Theo thống kê của Vietstock từ 22 ngân hàng thương mại tại Việt Nam, lợi nhuận từ hoạt động tín dụng chiếm 3/4 tổng thu nhập của ngân hàng, cho thấy tín dụng vẫn đóng góp trọng yếu vào lợi nhuận các ngân hàng tại Việt Nam.

Công cuộc chuyển đổi có thể bắt đầu từ giải pháp công nghệ

Ngày nay công nghệ là động lực thúc đẩy kinh doanh (technology drives business), nhiều ngân hàng đã mạnh dạn đầu tư mới vào các nền tảng (platform), hợp tác với các nhà cung cấp giải pháp về hệ thống (system solution) để triển khai phục vụ cho nhu cầu phát triển và tự động hóa, trong đó ưu tiên các hệ thống lấy khách hàng làm trọng tâm và có khả năng thu thập dữ liệu tạo ra toàn cảnh vòng đời tài chính từng khách hàng (customer centric and customer financial life data).

Chuyển đổi thực sự chỉ diễn ra khi thay đổi mô hình tín dụng và quy trình tín dụng

Tại các ngân hàng quốc tế hàng đầu trong khu vực cũng như trên thế giới, có sự khác biệt rất lớn giữa mô hình tín dụng cho các đối tượng khách hàng khác nhau. Nếu như các doanh nghiệp lớn chủ yếu được tiếp cận dựa vào các quan hệ đối tác lâu dài hay phân tích báo cáo tài chính, xây dựng mô hình tín dụng mang tính chất thiết kế riêng (tailored made) thì ở các phân khúc doanh nghiệp nhỏ và phân khúc bán lẻ, việc phân tích điểm tín dụng (credit scoring) và ứng dụng phê duyệt tự động là yếu tố then chốt trong mô hình tín dụng hiện đại.

Nếu các ngân hàng truyền thống (traditional banks) thiết lập quy trình tín dụng dựa vào các quy định kiểm soát gắn với việc phân cấp chức năng nội bộ, thì tại các ngân hàng đang theo xu hướng chuyển đổi số hóa, các quy trình tín dụng được thiết kế còn hướng tới mục tiêu nâng cao trải nghiệm khách hàng.

Trong đó, các quy trình cần được thiết kế lại để đáp ứng nhiều yếu tố như: (1) Rủi ro và tuân thủ - các quy định kiểm soát về rủi ro bên ngoài và bên trong, bao gồm tuân thủ các quy định về Nhận diện khách hàng đảm bảo quản lý rủi ro Rửa tiền, phát hiện sớm rủi ro gian lận (2) Hiệu quả hoạt động: nhanh, chính xác, tiết kiệm chi phí; và (3) cần mang lại sự khác biệt về trải nghiệm cho khách hàng, trong đó xu hướng cá nhân hóa trong thiết kế quy trình, sản phẩm cho phân khúc ngân hàng bán lẻ cần được chú trọng.

Ảnh hưởng của Covid-19 lên nền kinh tế và các hoạt động kinh tế xã hội đã đòi hỏi các tổ chức tài chính nói chung và mảng tín dụng nói riêng phải thay đổi khi nghiên cứu xây dựng mô hình hoạt động và thiết kế quy trình. Sau Covid-19, các ngân hàng Việt Nam cần cân nhắc giảm thiểu phụ thuộc vào công việc giấy tờ (paper work), kênh vật lý (physical branch) hoặc ít nhất có phương án hỗ trợ thích hợp khi cần thiết (business contingency plan).

Quản trị sự thay đổi – yếu tố quyết định thành công của công cuộc chuyển đổi

Trong quá trình chuyển đổi, một yếu tố rủi ro cần cân nhắc là việc chuyển đổi có thể chỉ đơn thuần là thay đổi hệ thống hiện tại bằng một hệ thống mới, mà không có sự thay đổi thực sự về cách thức làm việc (way of working), cách con người tương tác với hệ thống và bởi vậy làm giới hạn các cơ hội thay đổi mang tính chiến lược của tổ chức.

Việc chuyển đổi quy trình tín dụng không chỉ là thay đổi hệ thống mới. Quá trình này sẽ liên quan tới các nhiệm vụ và vai trò khác nhau, các phương pháp luận mới và cần được đội ngũ nhân viên chú trọng để đảm bảo việc chuyển đổi thống nhất với mục tiêu và lợi ích chiến lược của tổ chức. Trong đó các yếu tố quan trọng có thể kể đến như: mô hình lấy khách hàng làm trọng tâm, nâng cao nhận thức về rủi ro, hợp tác tin tưởng thay vì hoạt động riêng rẽ, bộ phận giao dịch trực tiếp tập trung vào hoạt động mang lại doanh thu, bộ phận hỗ trợ tập trung vào hiệu quả hoạt động, và tư duy không ngừng cải tiến.

Trong cả hành trình chuyển đổi, những thay đổi bên ngoài hệ thống còn có vai trò đảm bảo sẵn sàng cho các thay đổi trong hoạt động kinh doanh. Các thay đổi cơ bản có thể kể đến như: bảo đảm các yêu cầu công việc và mục tiêu hiệu quả (KPIs) phải sẵn sàng sau khi hệ thống được triển khai (go-live); bảo đảm năng lực nhân viên trong các vai trò khớp với các kỳ vọng mới; cần xác định và thực thi trước các thay đổi về con người và cơ cấu tổ chức; và cuối cùng là công tác đào tạo về các quy trình kinh doanh mới (bao gồm các trọng tâm mới liên quan vai trò, quy trình, hệ thống).

Khi ngân hàng triển khai hệ thống mới, những thay đổi sẽ ảnh hưởng đến các quy trình vận hành cũng như công tác đào tạo. Xuyên suốt quá trình này, người phụ trách quản trị thay đổi sẽ phải điều phối các tổ công việc một cách khoa học, nhịp nhàng, đảm bảo tất các thay đổi được truyền thông và quản lý chặt chẽ.

Xây dựng các quy trình tín dụng từ đầu tới cuối nhanh gọn và đáng tin cậy là mục tiêu quan trọng đối với các ngân hàng. Một hệ thống chuyển đổi chặt chẽ cùng phương pháp luận phù hợp với điều kiện của doanh nghiệp sẽ có vai trò quyết định trong việc đảm bảo sự minh bạch và tối ưu hóa hiệu quả của hoạt động tín dụng, giúp nâng cao trải nghiệm của từng khách hàng.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận