VN-Index mất hơn 100 điểm, định giá thị trường vẫn chưa rẻ?

Giám đốc Đầu tư MB Capital cho rằng thị trường hiện đang ở trạng thái không đắt cũng không rẻ, trong khi giai đoạn tiền rẻ đã lùi về quá khứ. Vì vậy, nhà đầu tư cần phải chắt lọc các cơ hội một cách cẩn trọng hơn.

Phân tích về triển vọng thị trường chứng khoán tại Tọa đàm "Định vị chiến lược đầu tư trước ngưỡng cửa năm Rồng" chiều 4/10, bà Trần Thị Khánh Hiền - Giám đốc Khối nghiên cứu MBS cho biết, VN-Index đang trong nhịp điều chỉnh sâu từ giữa tháng 9 đến nay, đã mất hơn 100 điểm từ đỉnh.

Xu hướng này đồng pha với diễn biến thị trường chứng khoán thế giới, phản ánh lo ngại của giới đầu tư về việc Fed tiếp tục nâng lãi suất trong những tháng cuối năm và về sự suy giảm tăng trưởng của Trung Quốc.

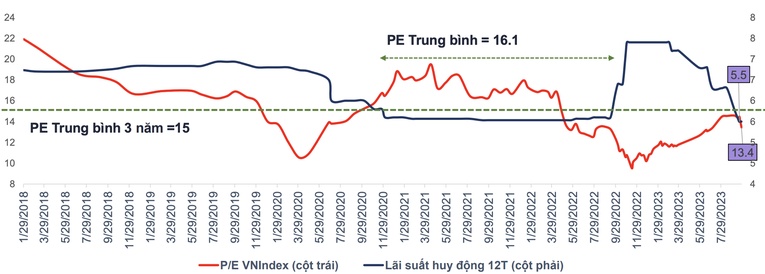

Tuy nhiên theo bà Hiền, đợt điều chỉnh vừa qua đã đưa định giá P/E thị trường xuống xấp xỉ 13,5 lần, thấp hơn 10% so với P/E trung bình ba năm. Trong khi lãi suất huy động 12 tháng của các ngân hàng thương mại lớn đã trở về mức tương đương giai đoạn 2021 – 2022 thì định giá thị trường hiện nay vẫn thấp hơn so với giai đoạn này khoảng 16,7%. Điều này cho thấy thị trường hiện tại đã trở nên hấp dẫn hơn.

Nêu quan điểm khác, ông Đỗ Hiệp Hòa - Giám đốc Đầu tư MB Capital cho rằng thị trường hiện đang ở trạng thái “lưng chừng”, không đắt cũng không rẻ. Thời điểm thị trường rẻ nhất là Covid-19 với P/E khoảng 10,4 lần; và tháng 11/2022 P/E khoảng 9,2 lần khi VN-Index quanh 870 điểm. Hiện nay, P/E là khoảng hơn 13 lần còn đỉnh gần nhất trong 5 năm gần đây khoảng 20,8 – 21 lần.

“Nếu chính sách tiền tệ mạnh mẽ và mở rộng liên tục như đợt Covid-19 thì chúng ta có thể mơ mộng về một chỉ số P/E cao như vậy, nhưng thực tế cho thấy giai đoạn tiền rẻ đã ở trong quá khứ, bây giờ là giai đoạn cần phải chắt lọc các cơ hội một cách cẩn trọng hơn, cũng như tiến hành quản trị rủi ro danh mục chặt chẽ”, ông Hoà khuyến nghị.

Nhận định về triển vọng thị trường chứng khoán năm 2024, Giám đốc Đầu tư MB Capital cho rằng sẽ đan xen giữa thách thức và cơ hội. Thách thức lớn nhất là những biến số vĩ mô của kinh tế thế giới và kinh tế Việt Nam. Ba đầu tàu tăng trưởng kinh tế thế giới cũng là các đối tác thương mại của Việt Nam là châu Âu, Mỹ và Trung Quốc đều đang khó khăn.

“Các động thái của ngân hàng trung ương, đặc biệt là Fed vẫn cần được quan tâm. Bên cạnh đó là vấn đề lạm phát, tỷ giá. Chừng nào chính sách tiền tệ của Việt Nam và Fed vẫn đang có khoảng cách thì vẫn có rủi ro về tỷ giá”, ông Hoà nói.

Về cơ hội, ông Hoà cho rằng câu chuyện hấp dẫn nhất cho năm tới là kế hoạch nâng hạng thị trường vào 2025. Mặc dù đây là câu chuyện đã bắt đầu từ cách đây 10 năm nay nhưng ông cho rằng lần này khả thi hơn, với các bước triển khai cụ thể.

Theo ông Hoà, việc nâng hạng thị trường chứng khoán đang gặp hai trở ngại lớn nhất là prefunding (cấp vốn trước) và tỷ lệ sở hữu nước ngoài, trong đó prefunding có thể giải quyết khi hệ thống KRX đi vào hoạt động. Về tỷ lệ sở hữu nước ngoài, ông Hoà cho rằng có thể tham khảo từ thị trường Thái Lan, đó là phát hành chứng chỉ không có quyền biểu quyết.

VN-Index có thể đạt 1.300 – 1.340 điểm vào năm 2024

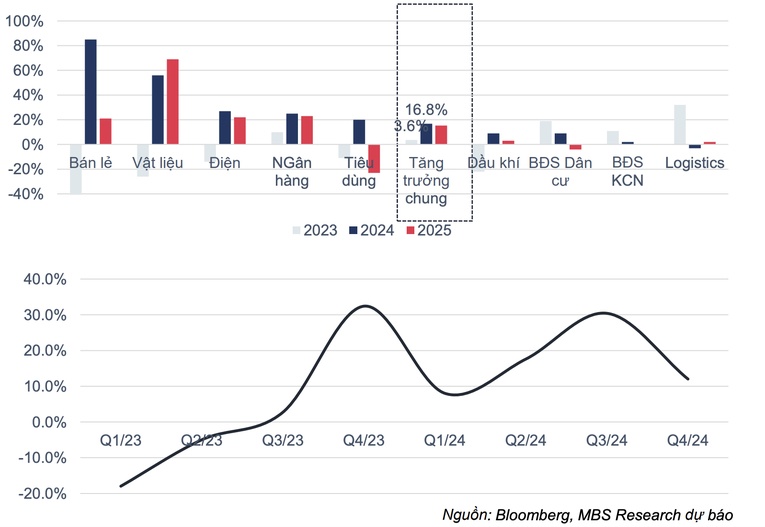

Ông Nguyễn Tiến Dũng - Trưởng phòng phân tích cổ phiếu, Khối nghiên cứu MBS cho biết, tăng trưởng lợi nhuận năm 2023 của các doanh nghiệp trên toàn thị trường có thể chỉ đạt mức 3,6%, chủ yếu do trụ đỡ từ nhóm ngân hàng có mức tăng trưởng khoảng 10%, trong khi những nhóm ngành khác đều ghi nhận mức tăng trưởng âm. Điểm rơi lợi nhuận của thị trường có thể rơi vào quý 4.

Sang năm 2024, nhóm phân tích MBS dự báo lợi nhuận toàn thị trường có thể đạt tăng 16,8%, động lực chủ yếu đến từ những lĩnh vực được phục hồi so với năm 2023 như bán lẻ, vật liệu cơ bản, hàng hoá, điện, ngân hàng. Điểm rơi lợi nhuận trong năm 2024 có thể vào quý 3 với mức tăng trưởng lợi nhuận khoảng 30%.

Dựa trên tăng trưởng lợi nhuận kết hợp với dự báo P/E năm 2024 đạt khoảng 12 – 12,5 lần, MBS đưa ra kịch bản cơ sở (xác suất 70%) là VN-Index có thể đạt 1.300 – 1.340 điểm, đóng cửa năm 2023 ở 1.260 điểm. Cơ sở đưa ra kịch bản này là lãi suất điều hành của Fed tăng thêm 25 điểm cơ bản vào tháng 11 sau đó giảm từ quý 3/2024. Mặt bằng lãi suất trong nước giữ nguyên như hiện tại hoặc giảm thêm 50 điểm cơ bản.

Với kịch bản kém khả quan hơn (xác suất 30%), MBS dự đoán VN-Index đạt 1.170 – 1.230 điểm. Kịch bản này dựa trên cơ sở Fed vẫn sẽ tăng lãi suất điều hành thêm một lần vào năm nay, đồng thời giữ mặt bằng lãi suất ở mức cao trong cả năm 2024. Trong nước, NHNN có thể có những động thái để kiểm soát rủi ro về tỷ giá bằng việc nâng lãi suất điều hành thêm 25 – 50 điểm cơ bản. Lợi nhuận của toàn thị trường sẽ chỉ đạt mức tăng khoảng 10% do chi phí lãi vay cao hơn, P/E có thể chỉ ở mức 11,5 - 12 lần.

“Có thể thấy kể cả trong kịch bản tiêu cực, mức điểm VN-Index vẫn cao hơn mức điểm hiện tại”, ông Dũng nhận định.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận