Vàng và tỷ giá

Trong tháng 10-2024, tỷ giá đô la Mỹ/tiền đồng và giá vàng tăng mạnh mẽ, tác động không nhỏ tới thị trường ngoại hối của Việt Nam. Điều gì đang xảy ra và liệu Ngân hàng Nhà nước có biện pháp nào để ứng phó?

Giá vàng trong nước “nhảy múa” theo giá vàng thế giới

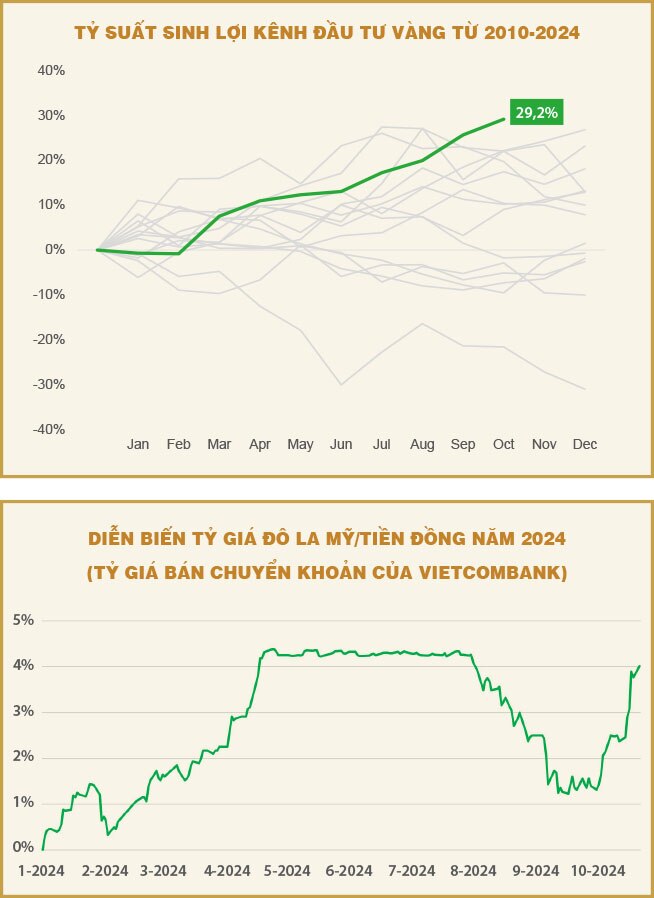

Giá vàng thế giới tiếp tục tăng trong tháng 10-2024 và đạt khoảng 2.750 đô la Mỹ/ounce vào cuối tháng, ghi nhận mức tăng trên 30% kể từ đầu năm 2024. Nếu so sánh, tốc độ tăng trưởng kép của giá vàng từ năm 2010 đến cuối năm 2019 chỉ đạt khoảng 1%/năm, nhưng từ năm 2020 đến tháng 10-2024 thì tỷ lệ này đã lên tới 9,6%/năm.

Như vậy, vàng trở thành một kênh đầu tư hấp dẫn sau đại dịch Covid-19, thậm chí vượt qua các kênh truyền thống khác như cổ phiếu, trái phiếu, và tiền gửi trong năm 2024 (tính đến hết tháng 10-2024).

Nguyên nhân của xu hướng này bắt nguồn từ các chính sách tiền tệ nới lỏng mạnh mẽ thời hậu Covid-19, khiến lạm phát tăng cao và nhu cầu tìm kiếm tài sản an toàn gia tăng. Ngoài ra, xung đột địa chính trị leo thang (Nga - Ukraine, Israel - Hamas - Hezbolla - Iran, biên giới liên Triều...), xu hướng phi đô la hóa do khối BRICS thúc đẩy khiến nhiều quốc gia nỗ lực đa dạng hóa dự trữ vào vàng, đã đẩy nhu cầu vàng tăng mạnh.

Để hạn chế tác động tiêu cực của giá vàng tới nền kinh tế, Ngân hàng Nhà nước (NHNN) đã sử dụng nhiều biện pháp can thiệp vào thị trường vàng. Cụ thể, NHNN bán trực tiếp can thiệp vào thị trường vàng miếng SJC, giảm thiểu chênh lệch giữa giá vàng trong và ngoài nước. Bên cạnh đó, tăng cường hoạt động thanh tra, kiểm tra hoạt động kinh doanh vàng của các doanh nghiệp, các tổ chức tín dụng trên toàn quốc. Các biện pháp trên đã góp phần giảm chênh lệch giá vàng miếng SJC trong và ngoài nước, nhưng lại làm cho giá vàng nhẫn tăng nhanh, khiến cho thị trường vàng “nhảy múa” cùng với nhu cầu gia tăng của người dân.

Tỷ giá cũng “nhảy múa” cùng giá vàng

Năm 2024 đánh dấu nhiều thách thức trong điều hành tỷ giá đô la Mỹ/tiền đồng, áp lực từ cả trong và ngoài nước. Nguyên nhân chủ yếu đến từ việc Cục Dự trữ liên bang Mỹ (Fed) duy trì lãi suất cao kéo dài để kiểm soát lạm phát, dẫn đến chênh lệch lợi suất giữa Mỹ và các thị trường khác, hút vốn quay trở lại Mỹ và đẩy đô la Mỹ lên giá. Các bất ổn địa chính trị và tăng trưởng chậm tại nhiều nền kinh tế lớn cũng khiến nhà đầu tư quay lại với tài sản Mỹ, gây áp lực lên tỷ giá.

Chính phủ cố gắng duy trì lãi suất tiền đồng thấp để hỗ trợ tăng trưởng kinh tế làm cho chênh lệch lợi suất của tiền đồng và đô la Mỹ kém hấp dẫn. Chi phí vay vốn đô la Mỹ tăng, khiến cho người dân và doanh nghiệp tăng cường trả nợ nước ngoài, dòng vốn gián tiếp đầu tư vào Việt Nam bị rút, dòng vốn đầu tư vào thì chậm lại. Hơn nữa, giá vàng trong nước liên tục tăng lại càng khiến cho nhu cầu thu gom đô la Mỹ “chợ đen” gia tăng, càng đẩy tỷ giá biến động nhiều hơn.

Tại Vietcombank, tỷ giá đô la Mỹ/tiền đồng bán chuyển khoản đã tăng gần 4,5% vào giữa năm 2024, sau đó mức tăng giảm xuống còn khoảng 1,5% khi Fed giảm lãi suất lần đầu vào tháng 9-2024. Nhưng đến tháng 10-2024, tỷ giá lại tăng mạnh, chạm gần mức đỉnh trước đó, tạo ra hai đợt biến động lớn trong năm.

Sự đồng pha bất ngờ giữa tỷ giá và giá vàng

Mặc dù vàng và tỷ giá đô la Mỹ/tiền đồng có xu hướng tăng theo thời gian, nhưng không có sự tương quan đáng kể nào về biến động qua thời gian dài. Điều này có nghĩa là biến động của giá vàng và tỷ giá gần như không có liên quan gì tới nhau và cũng không thể sử dụng biến động giá của vàng để dự báo tỷ giá và ngược lại.

Tuy nhiên, trong giai đoạn gần đây, tỷ giá và giá vàng lại bất ngờ chuyển động cùng nhịp, với mức tăng trên 3% trong tháng 10-2024. Sự đồng pha này có thể xuất phát từ nhu cầu trú ẩn an toàn của nhà đầu tư trước những bất ổn diễn ra trong tháng, kết hợp với nhu cầu mua ngoại tệ đột biến để trả nợ của Kho bạc Nhà nước. Ngoài ra, khi giá vàng tăng đột biến, thị trường ngoại hối thường biến động do nhu cầu mua đô la Mỹ để nhập khẩu vàng, tạo ra sự tác động kép lên tỷ giá.

Phản ứng của Ngân hàng Nhà nước

Trước diễn biến tăng cao của tỷ giá đô la Mỹ/tiền đồng và giá vàng, NHNN đã triển khai một loạt biện pháp can thiệp nhằm ổn định thị trường. Các biện pháp này bao gồm phát hành tín phiếu ngân hàng để hút bớt tiền trong lưu thông, giữ ổn định lãi suất liên ngân hàng, và bán ngoại tệ để đáp ứng nhu cầu của Kho bạc Nhà nước. Những động thái này hướng tới mục tiêu bình ổn tỷ giá và giảm tác động từ các yếu tố bất ổn bên ngoài.

Cuối tháng 10-2024, có một số tín hiệu cho thấy áp lực lên tỷ giá và giá vàng có thể sẽ giảm bớt. Căng thẳng tại Trung Đông có dấu hiệu hạ nhiệt khi Israel có động thái đáp trả “vừa phải” trước Iran, trong khi nhóm BRICS kết thúc cuộc họp cấp cao tại Nga mà không đưa ra tuyên bố đáng kể nào có thể tác động đến sức mạnh của đô la Mỹ. Bên cạnh đó, Fed dự kiến có đợt giảm lãi suất tiếp theo vào tháng 11-2024, góp phần hạ nhiệt giá vàng và chỉ số đô la Mỹ.

Dù nguồn lực can thiệp vào thị trường ngoại hối và vàng của NHNN không còn dồi dào như năm 2022, điều kiện bên ngoài đang thuận lợi hơn, tạo thêm cơ hội để thị trường vàng và tỷ giá duy trì ổn định trong hai tháng cuối năm.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận