Tiền NĐT nộp mới không đủ mạnh trước nguồn cung khổng lồ từ khối ngoại, cổ đông nội bộ, các đợt phát hành tăng vốn, chứng khoán Việt gặp khó

Thị trường chứng khoán đang bước vào vùng kháng cự mạnh gần 1.300 điểm với áp lực rất lớn từ khối ngoại.

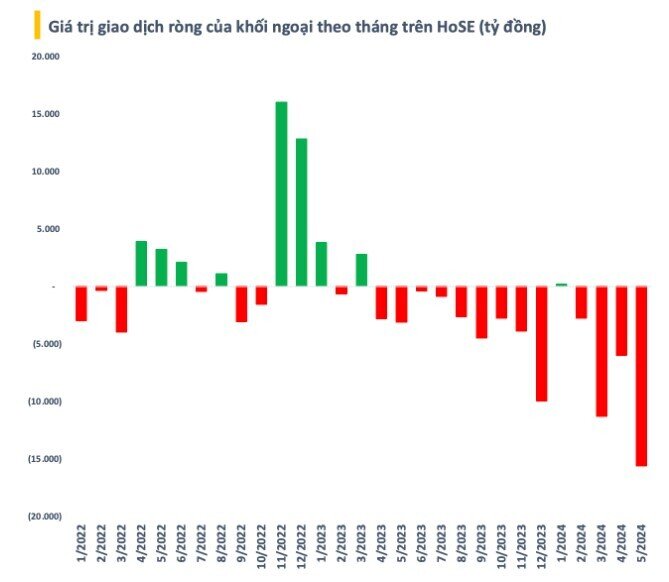

Trong tháng 5, nhà đầu tư nước ngoài tiếp tục bán ròng hơn 15.600 tỷ đồng trên HoSE, vượt qua mức kỷ lục cũ ghi nhận hồi tháng 5/2021, qua đó trở thành tháng "xả" hàng mạnh nhất của khối ngoại trong suốt lịch sử 24 năm của thị trường chứng khoán (TTCK) Việt Nam.

Theo SGI Capital, khối ngoại bán ròng triền miên có thể đến từ lo ngại rủi ro tỷ giá khi nền lãi suất VND hạ thấp so với thế giới, thoái vốn một số nhóm cổ phiếu có rủi ro cục bộ cao, và ảnh hưởng từ xu hướng rút ròng chung khỏi nhóm các thị trường mới nổi… Quỹ đầu tư này nhận định xu hướng này hiện chưa có dấu hiệu kết thúc hoặc đảo chiều.

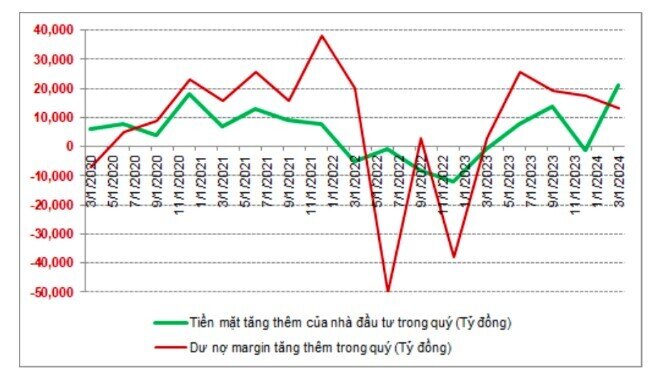

Kể từ 1/2020, khối ngoại đã bán ròng hơn 110.000 tỷ, phát hành cho cổ đông hiện hữu 160.000 tỷ và cổ đông nội bộ/cổ đông lớn đã bán 30.000 tỷ. Hơn 300.000 tỷ nguồn cung này được hấp thụ bởi nhà đầu tư nội thông qua một nửa là tiền nộp mới và một nửa là dư nợ margin tăng thêm. Hệ quả là mức margin/vốn hoá đã tăng lên mức kỷ lục 3,7% tính trên vốn hoá HoSE cuối quý 1/2024.

Trong bối cảnh áp lực bán ròng khối ngoại tăng kỷ lục, các đợt phát hành tăng vốn mới đang tăng tốc và cổ đông nội bộ tăng bán gần đây, thị trường cần dòng tiền nộp mới gia tăng mạnh để duy trì xu hướng tích cực một cách bền vững. Nhưng thanh khoản trên thị trường lại đang giảm đi gần đây, dòng tiền nội đã không tăng lên đủ mạnh và tỷ lệ margin tiếp tục tăng lên đỉnh cao mới.

Một điểm cần lưu ý khác là trái phiếu BĐS sẽ đáo hạn 20.000 tỷ trong tháng 6 và 33.000 tỷ trong quý 3. Áp lực từ trái phiếu và nợ tới hạn vẫn là một rủi ro trực tiếp với những doanh nghiệp phát hành (bao gồm cả những tập đoàn lớn đang niêm yết), với cả ngành BĐS nói chung và có thể ảnh hưởng tới ngành ngân hàng.

Theo SGI Capital, những diễn biến thực tế thời gian qua đang cho thấy quá trình xử lý nợ xấu sẽ khó khăn và mất nhiều thời gian hơn khi kinh tế thực phục hồi chậm và nhiều khách hàng vay nợ đang ở tình trạng thanh khoản khó khăn hơn cả giai đoạn 2022-2023 trong khi nền lãi suất bắt đầu tăng trở lại.

Tăng trưởng tín dụng đạt 2,41% sau 5 tháng và nhiều khả năng sẽ ở mức thấp nhất lịch sử cho cả năm 2024. Tăng trưởng tín dụng thấp, huy động kém cũng đẩy lãi suất lên làm giảm NIM của các ngân hàng. Nợ xấu vẫn có xu hướng tăng khiến nhu cầu trích lập dự phòng tăng theo. Những ngành khác nhạy với lãi suất là chứng khoán và BĐS cũng sẽ gặp khó về tăng trưởng năm nay.

Báo cáo của SGI Capital cho rằng dự phóng tăng trưởng lợi nhuận toàn thị trường ở mức 15% cho năm 2024 khó đạt được. Đồng thời, với kế hoạch phát hành cổ phiếu ồ ạt sắp tới, tăng trưởng tính trên EPS sẽ còn thấp hơn đặc biệt với những ngành phát hành mới pha loãng nhiều như chứng khoán và BĐS.

Theo quỹ đầu tư này, việc tìm kiếm các cơ hội đủ hấp dẫn đang trở nên khó khăn hơn và dòng tiền đang bộc lộ tính đầu cơ chấp nhận rủi ro cao khi xuất hiện nhiều trường hợp giá vượt xa hoặc bỏ qua các yếu tố cơ bản của cổ phiếu. Trong môi trường lãi suất thấp, dòng tiền dễ bị cuốn vào các cuộc đầu cơ phi lý kéo dài. Nhưng khi nguồn lực của thị trường bị thu hút mạnh vào các cuộc đầu cơ, kết cục sau cùng thường không tốt đẹp cho cả những người đầu cơ và thị trường nói chung.

Tóm lại, TTCK Việt Nam đang vào vùng trũng thông tin sau mùa ĐHĐCĐ với nhiều kỳ vọng tăng trưởng cao so với thực tế. Định giá chung không còn rẻ và nhóm doanh nghiệp phi tài chính đã vào vùng đắt. Thanh khoản và dòng tiền có dấu hiệu suy yếu với tỷ lệ vay margin/vốn hóa cao kỷ lục. Theo SGI Capital, các cân đối này đang cho thấy rủi ro tăng lên và mức độ hấp dẫn của thị trường giảm đi.

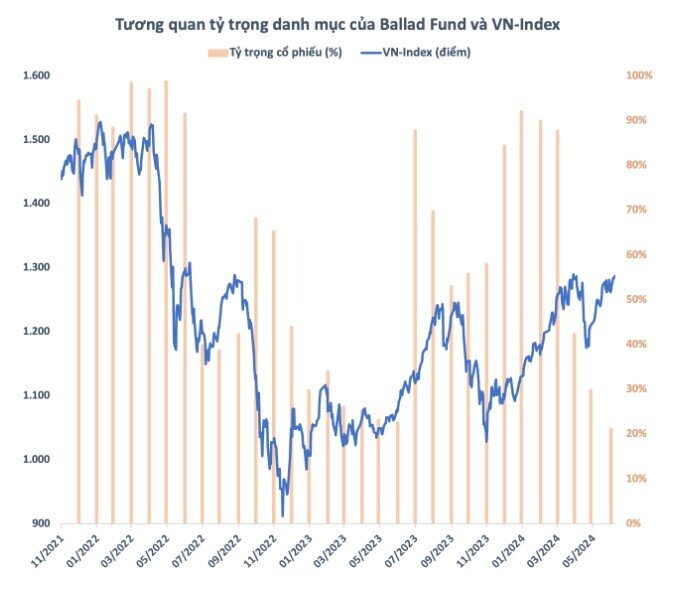

Với quan điểm thận trọng, Ballad Fund - quỹ đầu tư thuộc SGI Capital vừa có tháng thứ 3 liên tiếp xả mạnh cổ phiếu trong danh mục. Thời điểm 31/5, cổ phiếu chỉ còn chiếm 21,16% danh mục của quỹ, thấp kỷ lục. Ngược lại, lượng tiền mặt tại quỹ đã tăng mạnh lên hơn 67,5 tỷ đồng vào cuối tháng 5, chiếm 78,84% danh mục, cao nhất kể từ khi hoạt động tháng 11/2021.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận