Thúc đẩy hoạt động bảo lãnh phát hành chứng khoán

Thị trường chứng khoán từng được kỳ vọng sẽ giúp khơi thông dòng vốn dài hạn cho các doanh nghiệp. Tuy nhiên, những con số thống kê từ hoạt động huy động vốn và bảo lãnh phát hành từ các công ty chứng khoán lại không cho thấy sự kỳ vọng đó, mặc dù thị trường này đã có 20 năm tuổi đời.

Khả năng huy động vốn hạn chế từ thị trường chứng khoán

Mức độ phát triển và đặc thù hệ thống tiền tệ của mỗi nền kinh tế sẽ quyết định mức độ phát triển khác nhau của thị trường chứng khoán.

Nhìn chung, các quốc gia châu Á nói chung và Việt Nam nói riêng đều có nền kinh tế phụ thuộc vào nguồn vốn của hệ thống ngân hàng. Ngân hàng đóng vai trò quan trọng trong cấu trúc tăng trưởng của nền kinh tế.

Khi so sánh về cơ cấu thị trường vốn theo giá trị vốn hóa ở các quốc gia khác nhau sẽ có sự khác biệt đáng kể. Ở Mỹ, thị trường vốn giống như cái kiềng ba chân gồm thị trường cổ phiếu, thị trường trái phiếu và thị trường nợ vay ngân hàng.

Trong khi đó, tỷ lệ này ở các quốc gia châu Á có một độ lệch lớn đối với nguồn vốn vay ngân hàng. Riêng ở Việt Nam, quy mô thị trường chứng khoán trong thị trường vốn thấp hơn rất nhiều so với các nước.

Trong khi đó, nếu xét về số vốn thực sự mà doanh nghiệp có thể huy động từ thị trường chứng khoán thấp hơn rất nhiều so với nguồn vốn vay từ hệ thống ngân hàng. Số liệu thống kê cho thấy, mỗi năm thị trường cổ phiếu chỉ huy động được vài chục ngàn tỉ đồng, nhưng phần vốn vay huy động thêm lên đến hàng trăm ngàn tỉ đồng.

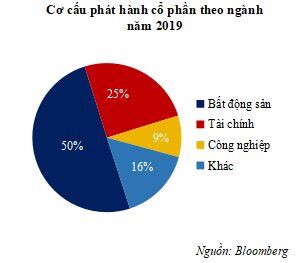

Nguồn vốn huy động chủ yếu tập trung vào các nhóm ngành bất động sản, tài chính và ngành tiêu dùng với những tên tuổi như Vingroup, Masan và Vietcombank. Ngược lại, các ngành khác huy động vốn khó hơn nhiều. Một thống kê cho thấy, riêng ngành ngân hàng năm 2019 chỉ có khoảng 5% doanh nghiệp trên sàn có thể huy động vốn từ thị trường chứng khoán; trong khi đó 10 doanh nghiệp lớn nhất đã chiếm hơn 80% tổng nguồn vốn huy động của toàn thị trường.

Rõ ràng, cơ hội để tất cả các doanh nghiệp có thể hưởng lợi từ thị trường chứng khoán như một kênh huy động vốn là rất thấp. Khi đó, cơ hội để các doanh nghiệp vừa và nhỏ (SME) huy động vốn từ thị trường sẽ càng thấp hơn nhiều.

Vai trò hạn chế của các tổ chức bảo lãnh phát hành

Nếu chúng ta nhìn qua lăng kính về vai trò của các công ty chứng khoán trong việc thực hiện nghiệp vụ bảo lãnh phát hành chứng khoán thì sẽ thấy vấn đề càng đặc biệt khó khăn hơn trong việc huy động vốn.

Thông qua hoạt động này, các công ty chứng khoán sẽ thu phí bảo lãnh phát hành. Thông thường ở các thị trường phát triển, mức phí bảo lãnh phát hành sẽ chiếm từ 2-7% trên tổng giá trị vốn huy động.

Mức phí bảo lãnh phát hành này sẽ đại diện cho những nỗ lực của công ty chứng khoán trong việc giàn xếp nguồn vốn cho doanh nghiệp.

Tuy nhiên, nếu chúng ta thống kê được những giao dịch chứng khoán lớn thì có thể thấy rằng, mặc dù số tiền huy động được rất nhiều, nhưng thực tế số tiền phí mà công ty chứng khoán thực hiện bảo lãnh phát hành lại có giá trị thấp, nhỏ hơn nhiều so với mức tối thiểu 2% nói trên.

Điều đó cho thấy, các doanh nghiệp thực tế họ đã sắp xếp nguồn vốn từ trước, trong khi đó các công ty chứng khoán thường chỉ đóng vai trò thực hiện giàn xếp các hợp đồng, cũng như giàn xếp các giấy tờ trong quá trình bảo lãnh phát hành.

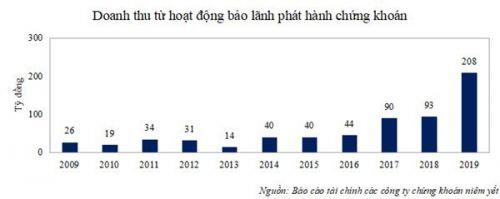

Biểu đồ trên thể hiện mức doanh số từ hoạt động tư vấn bảo lãnh phát hành của các công ty chứng khoán trong vòng 10 năm qua.

Quy mô phí bảo lãnh phát hành phần lớn nhỏ hơn 100 tỉ đồng. Năm 2019, số phí bảo lãnh tăng mạnh do các hoạt động phát hành trái phiếu doanh nghiệp tăng đột biến. Cũng trong năm 2019, khi dòng tiền từ ngân hàng bị siết lại, các doanh nghiệp bất động sản gia tăng việc phát hành trái phiếu từ thị trường chứng khoán để bù đắp nguồn vốn dài hạn, nhờ đó tạo ra nguồn thu cho các công ty chứng khoán từ hoạt động bảo lãnh phát hành trong năm.

Với quy mô phát hành cổ phần hàng năm vào khoảng vài chục ngàn tỉ đồng thì số tiền phí bảo lãnh phát hành chỉ vào khoảng một trăm tỉ đồng là quá thấp.

Thực tế các doanh nghiệp trên thị trường chứng khoán rất khó trong việc huy động nguồn vốn cổ phần mới từ các nhà đầu tư. Thay vào đó, các doanh nghiệp phần lớn sẽ huy động vốn chủ yếu phát hành cổ phiếu cho các cổ đông hiện hữu. Khi đó, vai trò của các đơn vị bảo lãnh phát hành trong trường hợp này còn hạn chế.

Có những trường hợp doanh nghiệp huy động 200 tỉ từ các cổ đông hiện hữu và phần phí trả cho các đơn vị tư vấn chỉ là chưa đến 200 triệu đồng, tương đương với mức phí tương ứng chỉ vào khoảng 0,1% trên giá trị phát hành mới của doanh nghiệp.

Thực tế đó góp phần giải thích tại sao quy mô mức phí tư vấn bảo lãnh phát hành của các công ty chứng khoán là rất thấp, mặc dù giai đoạn những năm vừa qua có rất nhiều các doanh nghiệp niêm yết và huy động thêm vốn trên thị trường chứng khoán.

Xét về chức năng huy động vốn thì thị trường chứng khoán vẫn đang gặp nhiều hạn chế do đó các doanh nghiệp ở Việt Nam không nên quá lạc quan đối với triển vọng của hoạt động huy động vốn từ thị trường. Để có thể huy động được nguồn vốn mở rộng hoạt động sản xuất kinh doanh thì việc thực hiện các hoạt động phát hành riêng lẻ sẽ đóng vai trò quan trọng hơn việc thực hiện IPO, đặc biệt đối với các doanh nghiệp vừa và nhỏ.

Đối với kế hoạch IPO, doanh nghiệp phải có một sự chuẩn bị nhất định trong thời gian dài vì sự khắt khe trong việc lựa chọn của thị trường chứng khoán hiện tại.

(*) CFA – Merlin Capital

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận