Thử giải mã ẩn ý của việc giảm lãi suất tiền gửi dự trữ bắt buộc

Nếu như việc giảm tỷ lệ dự trữ bắt buộc là một biểu hiện của chính sách nới lỏng tiền tệ, thì việc giảm lãi suất tiền gửi dự trữ bắt buộc mới đây của Ngân hàng Nhà nước lại có tác động ngược lại, khi lợi nhuận của các ngân hàng sẽ bị ảnh hưởng và làm suy giảm nguồn lực có thể cho vay ra nền kinh tế của ngành ngân hàng. Nhưng vì sao nhà điều hành vẫn quyết định lựa chọn chính sách này trong bối cảnh hiện nay?

Điều không mong đợi

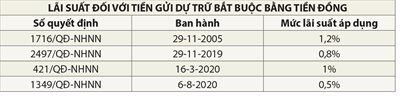

Đây là lần thứ 2 trong năm nay Ngân hàng Nhà nước (NHNN) điều chỉnh mức lãi suất điều hành này và là lần thứ 3 chỉ trong vòng chín tháng qua. Nếu như lần điều chỉnh trước đó vào giữa tháng 3 đầu năm nay ghi dấu mức tăng nhẹ 0,2 điểm phần trăm, sau lần điều chỉnh giảm 0,4 điểm phần trăm vào tháng 11-2019, thì lần điều chỉnh giảm mạnh 0,5 điểm phần trăm này khiến nhiều người không khỏi bất ngờ.

Thị trường ngạc nhiên bởi trong bối cảnh nới lỏng chính sách tiền tệ hiện nay, động thái giảm tỷ lệ dự trữ bắt buộc đang được mong đợi nhiều hơn.

Tỷ lệ dự trữ bắt buộc là tỷ lệ phần trăm trên lượng tiền gửi mà các tổ chức tín dụng huy động được phải gửi tại NHNN, hiện đang được áp dụng đối với tiền gửi bằng tiền đồng không kỳ hạn và có kỳ hạn dưới 12 tháng là 3%, tiền gửi kỳ hạn từ 12 tháng trở lên là 1%, trong khi tỷ lệ áp dụng đối với tiền gửi ngoại tệ tương ứng là 8% và 6%.

Bằng cách thay đổi tỷ lệ dự trữ bắt buộc, NHNN có thể thay đổi số nhân tiền để điều tiết cung tiền, theo đó nếu giảm nghĩa là có khuynh hướng nới lỏng, ngược lại tăng sẽ là thắt chặt.

Trong khi đó, lãi suất tiền gửi dự trữ bắt buộc là tiền lãi NHNN trả cho các tổ chức tín dụng dựa trên số dư tiền gửi dự trữ bắt buộc. Do đó, nếu lãi suất này giảm đồng nghĩa với lượng tiền lãi các ngân hàng thương mại nhận được cũng sẽ giảm, do đó sẽ ảnh hưởng đến biên lợi nhuận của các ngân hàng, nên đây được cho là động thái có khuynh hướng thắt chặt hơn là nới lỏng.

Với số dư tiền gửi của toàn ngành ngân hàng theo cập nhật của NHNN tính đến cuối tháng 5-2020 là gần 9 triệu tỉ đồng, trong đó tỷ trọng tiền gửi bằng tiền đồng thường chiếm khoảng 92%, tương ứng gần 8,3 triệu tỉ đồng; và với tỷ lệ tiền gửi ngắn hạn tại các ngân hàng hiện nay phổ biến ở khoảng 70%, trung dài hạn là 30%, thì lượng tiền gửi dự trữ bắt buộc bằng tiền đồng nằm tại NHNN xấp xỉ 200.000 tỉ đồng. Với mức giảm lãi suất đến một nửa, các ngân hàng sẽ bị thiệt hại 1.000 tỉ đồng/năm, đồng nghĩa với việc hệ thống đã mất đi 1.000 tỉ đồng để có thể đem cho vay ra nền kinh tế.

Ngoài ra, trái với những nhận định cho rằng việc giảm lãi suất tiền gửi dự trữ bắt buộc nhằm thúc đẩy các ngân hàng tăng cường cho vay ra nền kinh tế thay vì gửi tiền tại NHNN, thật ra động thái vừa qua sẽ không ảnh hưởng nhiều đến quyết định cho vay của các ngân hàng.

Cụ thể, với quy định tỷ lệ dự trữ bắt buộc, dù lãi suất cao hay thấp thì các ngân hàng vẫn phải đảm bảo gửi tiền tại NHNN để dự trữ theo một tỷ lệ nhất định. Còn đối với lượng tiền gửi vượt dự trữ bắt buộc, trong khi một số quốc gia có thể vẫn trả lãi, thì tại Việt Nam lãi suất cho mức vượt này là 0% duy trì suốt từ năm 2005 đến nay, do đó điều này không tác động gì đến việc các ngân hàng tăng hoặc giảm tiền gửi vượt dự trữ bắt buộc để tăng cường cho vay ra nền kinh tế.

Như đã nói, quyết định giảm lãi suất này sẽ ảnh hưởng đến thu nhập của ngân hàng, trong khi ngành này đang phải nỗ lực chung tay hỗ trợ nền kinh tế nói chung và khách hàng vay vốn nói riêng, đặc biệt là nhóm khách hàng doanh nghiệp chịu ảnh hưởng và thiệt hại nặng bởi dịch bệnh vừa qua, thông qua các giải pháp miễn giảm lãi phí, giảm lãi suất cho vay. Gánh nặng nợ xấu trong tương lai cũng sẽ tác động xấu đến lợi nhuận của các ngân hàng trong tương lai, do đó việc giảm lãi suất vừa qua cũng là một sự bất ngờ xét trên khía cạnh này.

Vì sao vẫn quyết định giảm?

Dù vậy, việc giảm lãi suất tiền gửi dự trữ bắt buộc vẫn có thể được lý giải theo những cơ sở sau. Thứ nhất, trong bối cảnh mặt bằng lãi suất trên khắp các thị trường đang giảm sâu, việc giảm lãi suất tiền gửi dự trữ bắt buộc là một xu hướng tất yếu. Đơn cử như trên thị trường liên ngân hàng, lãi suất vay mượn giữa các ngân hàng đã rớt về dưới mốc 1% đối với các kỳ hạn từ một tháng trở xuống trong nhiều tháng qua, trong đó lãi suất kỳ hạn qua đêm chỉ còn 0,24% cập nhật đến ngày 6-8.

Thứ hai, lãi suất tiền gửi dự trữ bắt buộc cũng thường được điều chỉnh theo sau các loại lãi suất điều hành như tái cấp vốn, tái chiết khấu, trần lãi suất tiền gửi, điều đã từng diễn ra trong tháng 11-2019. Trong khi đó, mặc dù các loại lãi suất điều hành này đã có hai đợt giảm mạnh vào giữa tháng 3 và tháng 5 năm nay, nhưng lãi suất tiền gửi dự trữ bắt buộc chỉ mới có một lần điều chỉnh vào giữa tháng 3, đặc biệt còn theo hướng tăng nhẹ 0,2 điểm phần trăm. Do đó, việc điều chỉnh giảm mạnh lần này là để phù hợp hơn so với mức giảm của các loại lãi suất khác.

Thứ ba, ngoài hai đợt giảm trần lãi suất tiền gửi kỳ hạn dưới sáu tháng vào tháng 3 và tháng 5, với tổng mức giảm lên đến 0,75 điểm phần trăm, các ngân hàng đã tiếp tục có đợt giảm mạnh lãi suất huy động vốn vào đầu tháng 7 vừa qua ở đều các kỳ hạn, nên chi phí vốn của các ngân hàng đã có sự giảm xuống đáng kể. Vì vậy, việc NHNN giảm lãi suất tiền gửi dự trữ bắt buộc là tương ứng với xu thế giảm chi phí vốn đầu vào của các ngân hàng, cũng như là cách để tiết giảm chi phí cho NHNN.

Việc giảm lãi suất tiền gửi dự trữ bắt buộc cũng nhằm khuyến khích các ngân hàng phải tiếp tục tiết giảm chi phí huy động vốn, bằng cách giảm lãi suất tiền gửi có kỳ hạn hoặc tìm kiếm thêm nguồn tiền gửi không kỳ hạn, nhằm giảm bớt mức thiệt hại khi mà lượng tiền gửi dự trữ bắt buộc vẫn đang mang lại những khoản lỗ cho các ngân hàng do lãi suất thấp hơn nhiều so với lãi suất tiết kiệm. Nếu chi phí huy động vốn tiếp tục tối ưu hơn, động lực giảm lãi suất cho vay sẽ dễ được thực hiện và duy trì hơn.

Trong khi đó, thị trường vẫn tiếp tục chờ đợi một kịch bản giảm tỷ lệ dự trữ bắt buộc có thể theo sau động thái giảm lãi suất tiền gửi dự trữ bắt buộc, nhất là khi tỷ lệ này đã được giữ yên trong suốt hơn 10 năm qua, từ ngày 1-3-2009 cho đến nay, trong khi dịch bệnh giai đoạn 2 đang quay trở lại có thể càng thúc đẩy tăng cường độ của các giải pháp nới lỏng chính sách tiền tệ hiện nay.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận