Thị trường trái phiếu toàn cầu sẽ gặp rắc rối vì các NHTW rút thanh khoản?

Ngoài vấn đề lạm phát, các ngân hàng trung ương giờ cũng đang phải lo lắng về thị trường tín dụng toàn cầu.

Theo Citigroup, sự phục hồi của các tài sản rủi ro trong năm nay chủ yếu liên quan đến động thái bơm thanh khoản trị giá 1,000 tỷ USD của các ngân hàng trung ương, chứ không phải nhờ bất kỳ dấu hiệu cải thiện nào về triển vọng kinh tế.

Yếu tố tích cực này có thể nhanh chóng trở thành một lực cản lớn khi các nhà hoạch định chính sách quay trở lại với nhiệm vụ kiềm chế lạm phát, sau khi đã dọn dẹp những rắc rối trong lĩnh vực ngân hàng.

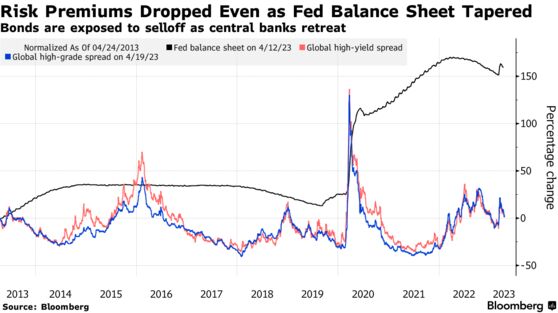

Phần bù rủi ro của trái phiếu giảm dù Fed đang giảm quy mô bảng cân đối kế toán |

Matt King, Chiến lược gia thị trường toàn cầu của Citi, cho rằng: “Khi đỉnh thanh khoản qua đi, chúng tôi sẽ không ngạc nhiên nếu thị trường bây giờ phải chịu áp lực giảm đột ngột. Hãy tiếp tục theo dõi dữ liệu thanh khoản và thắt chặt dây an toàn của bạn”.

Thị trường trái phiếu doanh nghiệp vừa có quý đầu tiên tốt nhất kể từ năm 2019, bất chấp những lo ngại về kinh tế trong bối cảnh các ngân hàng trung ương tiếp tục tăng lãi suất. Thị trường tín dụng duy trì đà phục hồi trong những tuần gần đây, hồi phục phần nào sau giai đoạn khủng hoảng ngân hàng tháng 3/2023.

“Bây giờ, chúng tôi cho rằng đà tăng đó có thể bị chững hoặc bị đảo ngược hoàn toàn”, ông King cho biết, đề cập đến việc các ngân hàng trung ương quay trở lại lập trường thắt chặt chính sách sau khi tình trạng hỗn loạn của giới ngân hàng lắng xuống. “Điều này có thể khiến thanh khoản toàn cầu giảm 600 - 800 tỷ USD trong những tuần tới”.

Theo ông, việc quay trở lại lập trường thắt chặt chính sách có thể đã được tiến hành. Điều duy nhất có thể ngăn chặn dòng tiền mặt tháo chạy là thực hiện một đợt bơm thanh khoản khác vào các tổ chức tài chính, song điều này có vẻ rất khó xảy ra.

Trái phiếu “rác” có nhiều khả năng bị ảnh hưởng bởi sự đảo ngược này. Trái phiếu “rác” đưa ra các điều kiện tài chính tương đối dễ dàng nên nhu cầu thường lớn. Và việc lãi suất lên cao hơn và các nền kinh tế lớn như Mỹ đang đứng trên bờ vực suy thoái, hoặc thậm chí là lạm phát đình trệ, đều không phải là tín hiệu tốt cho những người vay nợ nhiều.

Chênh lệch lợi suất của trái phiếu “rác” toàn cầu đã giảm xuống còn khoảng 485 điểm cơ bản, thấp hơn đáng kể so với mức 543 điểm cơ bản trong thời kỳ đỉnh điểm của cuộc khủng hoảng ngân hàng. Con số này cũng thấp hơn mức trung bình một năm, khoảng 500 điểm cơ bản, và thấp hơn nhiều so với phần bù rủi ro thường thấy trong thời kỳ suy thoái kinh tế của Mỹ.

Lạm phát cao liên tục sẽ buộc các ngân hàng trung ương phải duy trì áp lực thắt chặt chính sách, điều này sẽ làm giảm nhu cầu đồng thời làm tăng chi phí trả nợ, do đó gây tổn hại nhiều nhất cho những công ty yếu nhất. Suy thoái kinh tế cũng có nghĩa là thu nhập sẽ bị ảnh hưởng, và điều đó sẽ khiến doanh nghiệp dễ bị hạ bậc tín nhiệm, vỡ nợ và gặp khó khăn.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận